Российская Федерация и Республика Татарстан на мировом рынке сельскохозяйственной продукции

СОДЕРЖАНИЕ: Характеристика агропромышленного комплекса Российской Федерации. Анализ динамики импорта основных видов сельскохозяйственной продукции. Определение эффективности внешней политики Республики Татарстан и перспективы ее интеграции в мировую экономику.Содержание

1. РФ на мировом рынке сельскохозяйственной продукции

2. РТ на мировом рынке сельскохозяйственной продукции

Список использованной литературы

1. РФ на мировом рынке сельскохозяйственной продукции

Российская Федерация постепенно вновь начинает претендовать на звание мировой житницы, которой когда-то по праву именовалась Российская Империя. Растущий год от года экспорт российского зерна вызывает серьезное беспокойство в США, десятилетиями доминировавших на мировом продовольственном рынке.

Выжившее за годы реформ и вновь возникшее на селе производство оказалось весьма эффективным и конкурентоспособным. Его экологически чистая продукция настолько востребована, что Европейский деловой клуб, по словам его президента Сеппо Ремеса, намеревается открыть филиал в Краснодарском крае – так много там теперь иностранных фирм, желающих инвестировать в российский АПК. Исключение составляет, пожалуй, лишь мясное животноводство, не способное, за исключением отдельных эффективных хозяйств, противостоять импорту субсидированного западного мяса.

Однако российский экспорт встречает серьезные препятствия. Мировые рынки поделены и защищены тарифными и лицензионными барьерами. Внутри страны его ограничивают высокие транспортные тарифы и неразвитость инфраструктуры, особенно портовой. Стратегия экспорта продукции АПК требует инвестиций в портовое и складское хозяйство, поощрения совместных предприятий с иностранным капиталом и налаживания сертификационной деятельности. В этом случае мы можем занять чрезвычайно перспективную нишу экологически чистого продовольствия.

Конкурентоспособности АПК внутри страны угрожает недоинвестированность комплекса: ни для кого не секрет, что основные фонды изношены, поля не удобряются, мелиоративные системы не работают. Экономия на реновации в значительной мере и обусловила текущую эффективность, однако в будущем это потребует больших вложений, в том числе и по линии господдержки. Для этого сейчас необходимо заложить как можно больший допустимый ее уровень в переговорах с ВТО. Чрезвычайно опасно и обсуждаемое повышение тарифов на газ и электроэнергию. Именно невысокий их уровень в значительной степени обусловливает высокую эффективность российского АПК.

Похоже, что страна находится на грани глубокого, недооцененного пока, кризиса перепроизводства зерна, который может продлиться несколько лет. Поэтому акцент надо сделать на развитие экспортной инфраструктуры, стимулирование развития новых, нетрадиционных рынков использования зерна, стимулирование диверсификации посевов, поддержка семеноводства, создание системы складских свидетельств (Д. Рылько, ИКАР). Однако в последние годы переходящие запасы зерна были заметно ниже уровня продовольственной безопасности (16-17% от уровня его годового потребления – ФАО) – у нас они не превышали 8-9%. Пополнение запасов зерна требует расширения государственных закупок. Другое препятствие экспорта – занятость мирового зернового рынка и жесткая конкурентная борьба за сбыт. Третья причина - отсутствие транспортной и портовой инфраструктуры (Р. Гумеров, ИМЭИ).

Отрасль исключительно привлекательна для инвестирования в расчете на вытеснение с отечественного рынка западного масла и маргарина. В то же время в ближайшие годы страна должна стать устойчивым нетто-экспортером растительного масла. Среди проблем отрасли следует отметить ограниченную сырьевую базу. Наращивание посевных площадей под подсолнечником практически невозможно, поэтому является повышение урожайности культуры.

Жесткое государственное регулирование сахарного рынка в России неизбежно и оправдано. Предпочтительным вариантом представляется постепенное замещение импорта сырца производством сахарной свеклы. Указанная цель может быть достигнута через среднесрочную программу (5 лет) поэтапного снижения квоты на импорт сырца с одновременным поддержанием высоких тарифных ставок на него.

Через 2-4 года страна столкнется с перепроизводством молока, однако представления о том, что делать в этой ситуации весьма туманны. Проблема резко усугубляется чрезмерно высокой сезонностью молочного производства.

В течение 90-х годов этот сектор подвергся массированной атаке в виде экспортных субсидий стран ЕС. Это привело к долгосрочному искажению ценовых пропорций между мясом говядины, свинины и птицы: стоимость говядины в нашей стране практически равна стоимости свинины, тогда как в странах с нормальной экономикой говядина стоит значительно дороже. В результате в стране низкие стимулы к наращиванию мясного поголовья. Здесь надо рассмотреть вопрос о введении тарифного квотирования. Простое увеличение импортных пошлин может оказаться низкоэффективным на фоне экспортных субсидий со стороны ЕС.

Отечественные компании имеют неплохие шансы в ближайшие годы полностью вытеснить импорт во всех сегментах, кроме окорочков. Серьезной проработки заслуживает и идея экспорта отдельных частей куриной тушки (грудки и крылышки). Импорт окорочков следует регулировать с учетом того, что окорочка являются источником дешевого мясного протеина для основной массы россиян, а также политического аспекта: мясо птицы является крупнейшей позицией в российско-американской продовольственной торговле.

Борьба за высокие импортные пошлины на продовольствие в значительной мере бьет мимо цели. Страны ЕС и США умеют эффективно взламывать тарифную защиту, которая, кстати неэффективна в условиях укрепления национальной валюты, а также дыр в таможенном регулировании. Более эффективно регулирование импорта путем квотирования основных продуктов.

Рис.1

Из рисунка 1. видно что, отгрузка масленичных культур сельхозорганизациям в 2006 году составила по подсолнечнику 3337,0 тыс. руб., что меньше чем в 2005 году на 598,6 тыс. руб.; по масленичным в 2006 году 3797,2 тыс. руб., что на что меньше чем в 2005 году на 837,8 тыс. руб.

Серьезная и недооцененная внешняя угроза связана с вступлением стран центральной Европы в ЕС. Они уже сейчас получают аграрные субсидии, а, начиная с 2004 г. они резко увеличатся. Многие западные компании серьезно рассматривают возможности переноса ряда экологически емких производств (прежде всего животноводческих комплексов) в страны ЦЕ, а наращивание здесь производства зерна. Это приведет к усилению давления импорта на внутренний рынок продовольствия России и усилению конкуренции с обновленным ЕС за потенциальные внешние рынки продовольствия.

Самостоятельно российским компаниям сделать это будет практически невозможно – по двум причинам.

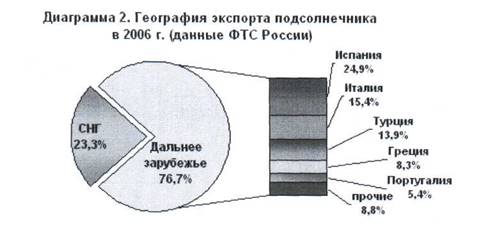

Рис.2

Из рисунка 2. видно, что наибольшую долю в географии экспорта подсолнечника занимает дальнее зарубежье – 76,7% (больше всего в Испанию – 24,9%), по СНГ всего 23,3%.

Первая – жестка конкуренция и недостаточность государственной внешнеэкономической поддержки. Традиционные рынки сбыта, скажем, российского зерна достаточно ограничены (Азербайджан, Израиль, Грузия). С середины 90-х годов доля пяти крупнейших стран экспортеров пшеницы в общем объеме ее мирового экспорта не опускалась ниже 82%, а в отдельные годы превышала 90%. Внутри группы основных экспортеров также идет постоянная борьба за передел рынков. За последние 10 лет правительство США провело 9 расследований в сфере торговли, пытаясь обвинить Канаду в практике недобросовестного субсидирования зернового экспорта.

Вторая, внутренняя политика государства – завышенные железнодорожные тарифы, негармонизированные стандарты, отсутствие за рубежом наших сертификационных агентств, экспортные пошлины, низкая пропускная способность портов. Западные страны озабочены экологией, а наша продукция отвечает всем экологическим требованиям. Но нужна сильная система сертификации, а у нас с этим очень слабо.

Рис.3

Из рисунка 3. видно, что влияние на валовой сбор зерна в период 1995-2006 года, оказали изменения размера посевных площадей и уровня урожайности.

Весь мир работает на кредитах 3-4% годовых. Мы работаем на кредитах под 22%.Мы бы хотели получать кредиты по программе субсидирования ставки, но желающих много, а денег, увы, мало. Был бы хотя бы 10-летний лизинг, окупаемость в зерне сократилась бы до одного-двух лет.

Первое, что надо сделать на федеральном уровне - завезти семя мясных пород по лизингу. Росагролизинг мог бы ввезти это семя и на конкурсе разместить. Если государство объявит, что оно этот лизинг поддерживает, коммерсанты найдутся. Нужно думать об экспортных субсидиях уже сейчас, пока не вошли в ВТО. Без экспортных субсидий мы не выйдем на мировой рынок.

Инфраструктура. У государства нет денег, но есть инструмент гарантий, под это можно привлекать компании. Я считаю, должно быть три крупных блока. Первый – поддержка льготного кредитования, субсидирование ставки. Второе - поддержка лизинга основных средств для АПК. Третье – проведение интервенций, поддержка цен на рынке.

Рис.4

Из рисунка 4. видно, что урожайность основных сельхозкультур в 2006 году по сравнению с 2005 годом в части зерновых культур увеличилась на 101,7%, в части зернобобовых увеличилась на 103,8%, в части пшеницы – до 101%, в части ржи- 109,1%, в части ячменя 104,3%, в части овеса – 102,4%., в части кукурузы уменьшилась до 93,9%, в части просо до 92,6%.

Больше всего беспокоит рост тарифов монополий. Как можно сегодня вкладывать деньги в покупку телушки, которая даст молоко через 27 месяцев в условиях непредсказуемости. Главная угроза для отечественного АПК связана с результатами реформирования отечественных естественных монополий. В настоящее время отечественный АПК пользуется, пожалуй, самыми дешевыми в мире энергетическими ресурсами и азотными удобрениями. В случае выполнения требований ВТО цены на них поднимутся, что резко ослабит конкурентно способность российского АПК. Кроме того, это сократит прибыли промышленных компаний, инвестирующих в АПК, что приведет к сокращению непрофильных расходов и, в том числе на АПК.

Цены и котировки на продовольственную пшеницу укрепились в основных странах-производителях. Тон, как всегда, задавали Соединенные Штаты Америки. Цены на физическом рынке и котировки на основных биржах США выросли после того, как в большинстве регионов выращивания установились низкие температуры и даже заморозки. Эксперты ожидают, что это может привести к падению оценок производства пшеницы в новом сезоне. Кроме того, департамент сельского хозяйства на прошлой неделе сообщил, что 64% озимой пшеницы находится в хорошем и прекрасном состоянии, что на 7% меньше, чем неделей ранее. И последним существенным фактором, повлиявшим на цены и котировки в США на пшеницу, стал очередной отчет департамента сельского хозяйства, где снижены примерно на 1,4 млн. тонн оценки переходящих запасов пшеницы в США, по сравнению с прошлым месяцем, до 11,472 млн. тонн.

Рис.5

Из рисунка 5. видно, что валовой сбор основных сельхозкультур в 2006 году по сравнению с 2005 годом в части зерновых культур увеличилась на 100,3%, в части зернобобовых увеличилась на 108,1%, в части пшеницы снизился до 94,2%, в части ржи- 81,5%, в части ячменя 114,6%, в части овеса – 107,2%., в части кукурузы увеличилась до 113 %, в части просо до 131,5%.

Вслед за американскими ценами укрепились цены в Австралии, Канаде и Аргентине.

Что касается Европы, то здесь цены и котировки на продовольственную пшеницу продолжали укрепляться. Влияние на рынок оказывали, как минимум, два фактора [2, с. 21]:

- нехватка предложения пшеницы старого урожая на фоне активизировавшегося спроса как со стороны внутренних потребителей, так и со стороны импортеров;

- рост цен в США.

Что касается цен на пшеницу нового урожая, то они существенно не изменились, хотя надо отметить, что в отдельных странах примерно на 1 EUR/тонна увеличились.

На Чикагской товарной бирже за прошедшую неделю майские котировки на продовольственную пшеницу выросли на 14,19 USD/тонна и составили 168,14 USD/тонна. Июльские котировки находились на уровне 174,16 USD/тонна (повышение на 14,47 USD/тонна).

Майские котировки на французской бирже EURONEXT (Париж) за неделю повысились на 6,42USD/тонна, до 206,81 USD/тонна, а сентябрьские — повысились на 3,41 USD/тонна, до уровня 177,08 USD/тонна.

Майские котировки Будапештской биржи (BSE) на продовольственную пшеницу (евростандарт) 10 апреля составляли 183,52 USD/тонна, что на 0,13USD/тонна больше, чем неделей ранее.

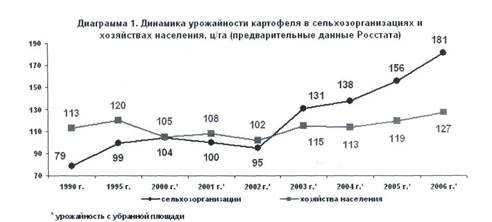

Рис.6

Из рисунка 6. видно, что динамика урожайности картофеля сельхозорганизациях и хозяйствах населения за 2006 год составила 181 ц/га и 127 ц/га соответственно, в 2005 году - 156 ц/га и 119 ц/га соответственно, в 2004 году 138 ц/га и 1113 ц/га соответственно.

За прошедшую неделю цены на пшеницу 2SRW FOB, Мексиканский залив, повысились на 16,2 USD/тонна и составили 174,1 USD/тонна на апрельские отгрузки. На пшеницу 2НRW цены на апрельские поставки выросли на 15,2 USD/тонна и составляли 210,4 USD/тонна FOB, Мексиканский залив. Повысились на 8,0 USD/тонна, до 243,7 USD/тонна, цены на австралийскую твердую пшеницу на апрельские поставки, а на мягкую пшеницу APW 2 - выросли на 11,8 USD/тонна и составили 239,8 USD/тонна FOB на ближайшие поставки.

Французская мукомольная пшеница (без субсидии) на FOB Руан подорожала на 9,3 USD/тонна и котировалась по 214,0 USD/тонна на апрельские отгрузки, по состоянию на 11 апреля.

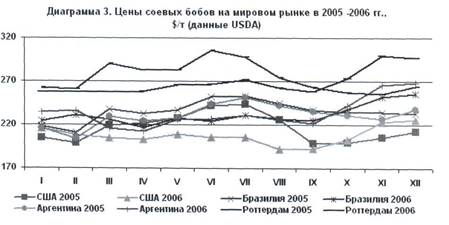

Из рисунка 6 видно, что Цены соевых бобов на мировом рынке за 2006 год составила 320 долл/т.

Рынок фуражной пшеницы на прошлой неделе не претерпел особых изменений, хотя следует отметить небольшой рост цен на Европейском континенте. Причиной такой тенденции являются те же факторы, что и на рынке продовольственной пшеницы — рост цен в США и нехватка текущего предложения. Несколько укрепились также цены и котировки в Великобритании, что вызвано как вышеперечисленными факторами, так и с изменениями в курсах английской, американской и европейской валют. Мировая торговля особой активностью не отличается ввиду отсутствия предложения и высоких цен. Следует отметить, что Израиль назначил тендер на покупку 40 тыс. тонн фуражной пшеницы, скорее всего из региона Черного моря, с поставкой в июне/августе. Прием заявок до 12 апреля.

Майские котировки Будапештской биржи (BSE) на фуражную пшеницу 10 апреля составляли 173,20 USD/тонна, что на 1,02USD/тонна ниже уровня 3 апреля.

В Канаде, на Виннипегской товарной бирже (WCE), майские котировки на фуражную пшеницу за последнюю неделю понизились на 0,65 USD/тонна и составили 130,49 USD/тонна. Июльские котировки находились на уровне 136,22 USD/тонна, что на 0,64 USD/тонна меньше, чем неделю назад.

На Лондонской бирже EURONEXT (LIFFE) за неделю майские котировки на пшеницу повысились на 2,56 USD/тонна и составили 190,43 USD/тонна, а июльские котировки выросли на 3,53 USD/тонна, до 193,87USD/тонна.

Рис.7

Из рисунка 7. видно, что отгрузка картофеля секльхозорганизациями за 2005 год составила 596,5 тыс. т., за 2006 год увеличилась и составила 681,0 тыс./т.

Канадская фуражная пшеница на FOB, Св. Лаврентия, на мартовские поставки котировалась по 174,1 USD/тонна, по состоянию на 11 апреля, т.е., на уровне недельной давности. В Австралии цены за неделю также не изменились и составили 179,1 USD/тонна FOB, Аделаида. Во Франции цены повысились (на 2,1) до 182,4 USD/тонна FOB Крейл. На английскую фуражную пшеницу, на условиях FOB, порты Восточного побережья, цены за неделю повысились и составили 193,1 USD/тонна, по состоянию на 11 апреля, что на 3,9 USD/тонна больше прежнего уровня.

В Испании, в порту Таррагона, импортная фуражная пшеница предлагается по 174,0–176,0 EUR/тонна Ex-dock, с поставкой в мае/июне, и по 155 EUR/тонна — пшеница нового урожая, с поставкой в октябре/декабре.

Рынок фуражного ячменя на прошлой неделе оставался сравнительно ровным, и особых изменений в ценах не произошло, по крайней мере, в источниках экспорта. Существенно изменились только цены в Австралии, которые выросли примерно на 18 USD/тонна за неделю. Спрос со стороны импортеров остается стабильным.

В Канаде майские котировки WCE на ячмень фуражный 10 апреля составляли 159,48 USD/тонна, что на 3,48 USD выше уровня недельной давности. Июльские котировки находились на уровне 165,39 USD/тонна (повышение на 1,16USD/тонна).

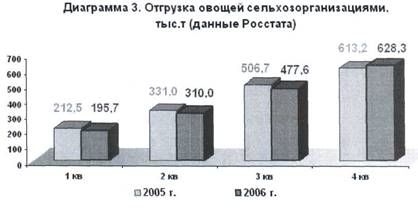

Рис.8

Из рисунка 8. видно, что отгрузка овощей секльхозорганизациями за 2005 год составила 613,2тыс. т., за 2006 год увеличилась и составила 628,3 тыс./т.

Майские котировки Будапештской биржи (BSE) на фуражный ячмень 10 апреля составляли 173,20 USD/тонна, что на 1,14 USD/тонна выше, чем неделей ранее.

Рис.9

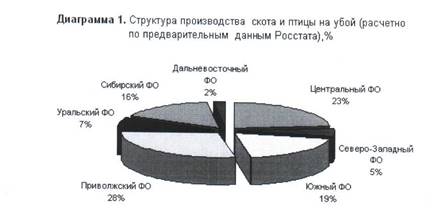

Из рисунка 9 видно, что структура производства скота и птицы на убой в Сибирском ФО составило 16%, в Дальневосточном ФО -2%, в Центральном ФО – 23%, в Северо-Западном ФО – 5%, в Южном ФО – 19%, в Приволжском ФО- 28%, в Уральском ФО-7%.

В Канаде цены на ячмень не изменились и составляли 187,6 USD/тонна, FOB, Залив Св. Лаврентия, на ближайшие отгрузки. В Европе, на FOB Руан, цены понизились на 1,7 USD/тонна и составляли 192,5 USD/тонна на апрельские поставки. Повысились цены в Австралии — на 18,4 USD/тонна, до 219,4 USD/тонна СРТ порты Восточного побережья. В Германии цены повысились примерно на 1,1 USD/тонна и составили 191,5 USD/тонна, СРТ Гамбург, на апрельские поставки.

На прошлой неделе рынок кукурузы, в частности в США, частично восстановился после обвала неделей ранее. Цены и котировки восстановились в США примерно на 50%. Причиной укрепления цен и котировок стали, в основном, погодные факторы. Дожди и низкие температуры резко замедлили темпы посевной кампании, а, учитывая прогнозируемое увеличение посевных площадей, это становится проблемой для производителей. Тем более что метеорологи прогнозируют, что такая погода продлится не менее недели. Физический рынок кукурузы в США страдает от нехватки предложения со стороны производителей, которые заняты посевной кампанией. Тем не менее, после того, как погода наладится, цены, скорее всего, будут снижаться, что связано с увеличением мирового производства кукурузы и переходящих запасов, а также в связи с падением активности импортеров из-за высоких цен. Что касается долгосрочной перспективы, то цены будут находиться на высоком уровне благодаря мощному спросу со стороны производителей биоэтанола и комбикормов.

Рис.10

Из рисунка 10 видно, что производство скота и птицы на убой по видам: КРС в 2005 году-1134,5 тыс. тонн жив. Веса, в 2006 году 1074,1 тыс. тонн жив. веса; свиньи в 2005 году-685,2 тыс. тонн жив. веса, в 2006 году 783,8 тыс. тонн жив. веса; овцы и козы в 2005 году-34,2 тыс. тонн жив. веса, в 2006 году 31,0 тыс. тонн жив. веса; птица в 2005 году-1554,0 тыс. тонн жив. веса, в 2006 году 1840,3 тыс. тонн жив. веса; другие виды скота в 2005 году-29,8 тыс. тонн жив. веса, в 2006 году 26,4 тыс. тонн жив. веса.

Выросли также цены в Аргентине, что, с одной стороны, стало следствием американского движения цен, а с другой — вызвано задержкой уборочной кампании из-за начавшихся дождей.

В Европе цены на кукурузу также несколько укрепились, следуя американской тенденции, а также благодаря высокому спросу и напряженному балансу в текущем сезоне.

За предыдущую неделю майские котировки на фуражную кукурузу на Чикагской товарной бирже повысились на 8,98 USD/тонна, и 10 апреля составляли 145,28 USD/тонна. Июльские котировки составляли 150,47 USD/тонна (повышение на 9,45 USD/тонна).

На Будапештской бирже (BSE) майские котировки на кукурузу 10 апреля составляли 162,89 USD/тонна, что на 1,62USD/тонна выше, чем неделю назад. Июльские котировки находились на уровне 162,89USD/тонна (понижение на 0,54 USD/тонна).

Июньские котировки на французской бирже EURONEXT (Париж) на кукурузу, по состоянию на 10 апреля, находились на уровне 213,83 USD/тонна, что на 3,76 USD/тонна выше уровня 3 апреля.

Рис.11

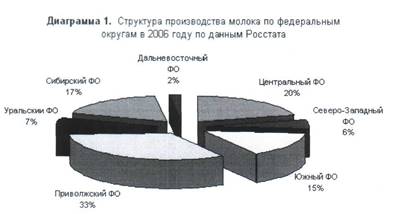

Из рисунка 11 видно, что структура производства молока в 2006 году в Сибирском ФО составило 17%, в Дальневосточном ФО -2%, в Центральном ФО – 20%, в Северо-Западном ФО – 6%, в Южном ФО – 15%, в Приволжском ФО- 33%, в Уральском ФО-7%.

Американская кукуруза №3 FOB, Мексиканский залив, котировалась по 157,3 USD/тонна на апрельские отгрузки, по состоянию на 11 апреля, что на 9,2 USD/тонна выше уровня 4 апреля, и 159,4 USD/тонна — на майские отгрузки. Цены на физический товар за прошедшую неделю во Франции повысились на 5,1 USD/тонна и составили 219,3 USD/тонна FOB Бордо на апрельские поставки. Цены на FOB Рейн повысились на 3,6 USD/тонна и составили 215,4 USD/тонна на апрельские отгрузки. В Аргентине цена на апрельские поставки составляла 143,9 USD/тонна FOB (повышение на 3,2 USD/тонна).

11 апреля производители кормов Филиппин приобрели на тендере 120,0 тыс. тонн кукурузы аргентинского происхождения, с поставкой в июне/июле, на следующих условиях:

- 60 тыс. тонн, по цене 215,48 USD/тонна СF (Cargill);

- 60 тыс. тонн, по цене 215,50 USD/тонна СF (Toepfer).

Рис. 12. Линейные тренды индексов рыночной активности пшеницы

Рис. 13. Линейные тренды индексов рыночной активности других зерновых

Идея стабилизации и укрепления заблаговременно и последовательно озвучивалась в выпусках ЗЕРНО-weekly, начиная с 19 марта.

Рынок пшеницы стабилен, подсолнечник растет. Коррекция прогноза российского рынка [2, с. 32].

Мировой рынок пшеницы в период с 18 по 25 апреля был относительно стабилен, насытившись и переварив информацию о состоянии посевов и о погодных условиях в основных странах-производителях. Российский рынок зерна так же был спокоен. Никаких резких колебаний цены на нем не происходило. Разберем ситуацию, сложившуюся на российском рынке продовольственной пшеницы. Для этого рассмотрим графики, построенные на основе зарегистрированных лотов торговой площадки.

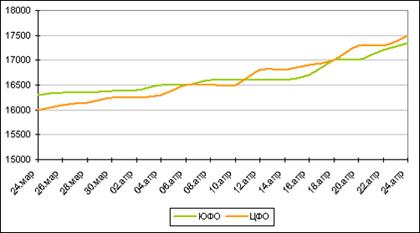

Рис14. Пшеница 3 кл. ЦФО, средняя цена (руб./тн.), объем (тыс. тн.)

Рис. 15. Пшеница 3 кл. ЮФО, средняя цена (руб./тн.), объем (тыс. тн.)

Как видно из графиков, незначительно вырос объем предложения пшеницы в ЦФО и ЮФО на пшеницу 3 класса. В то же время, отмечается и некоторое увеличение внутреннего спроса на данную культуру, вызванного интересом со стороны мукомольных организаций. Таким образом, цена на пшеницу 3 класса оставалась стабильной, а в отдельных случаях наблюдался и некоторый ее рост.

Рис .16. Пшеница 4 кл. ЦФО, средняя цена (руб./тн.), объем (тыс. тн.)

Рис .17. Пшеница 4 кл. ЮФО, средняя цена (руб./тн.), объем (тыс. тн.)

Спрос на пшеницу 4 класса в ЮФО со стороны экспортно-ориентированных компаний продолжает оставаться низким. Это связано с наличием у компаний-экспортеров собственных запасов зерна. Однако незначительное снижение объемов предложения данной культуры не дает цене возможности начать движение вниз, поддерживая ее. Скорее всего, положение дел переменится в ближайшей перспективе, поскольку существенных факторов для поддержки цены на данный момент нет. Новые экспортные контракты на поставку российской пшеницы в Израиль и Тунис вряд ли окажут существенное положительное влияние на цену. Следует учесть и влияние сезонных факторов, ведь для данного времени года характерно снижение стоимости пшеницы.

Рис.18

Из рисунка 18 видно, что валовой надой молока за 2005 год по сельхозорганизациям составил 13999,8 тыс. т.; по хозяйственному населению-15925,7 тыс. т.; по крестьянским хозяйствам 981,5 тыс. т.; за 2006 год по сельхозорганизациям составил 14132,3 тыс. т.; по хозяйственному населению-15947,5 тыс. т.; по крестьянским хозяйствам 1087,9 тыс. т.

В Центральном Федеральном округе в рассматриваемый период времени не было зарегистрировано ни одного лота на продажу мягкой мукомольной пшеницы 4 класса. В целом же ситуация не сильно отличается от той, что была неделю назад. Отмечается незначительный спрос со стороны внутреннего рынка. Цены относительно стабильны.

На основных мировых биржах наблюдалось снижение котировок фьючерсных контрактов на пшеницу. Участники рынка переосмыслили информацию о повреждении посевов озимых в США и странах Евросоюза, которые оказались не такими значительными, как предполагалось ранее.

На чикагской бирже СВОТ фьючерсная цена колебалась в рамках коридора, в плотную приблизившись к верней границе, но не пересекая ее. Во вторник, 24 апреля, торги закрылись на отметке 483,5 центов/буш, снизившись на 10,5 центов/буш.

Отчет МСХ США, согласно которому на 22 апреля в хорошем и отличном состоянии находилось 54% посевов (что на 1% ниже, чем по состоянию на 15 апреля), не мог не сказаться отрицательно на динамике цен.

Рис.19. Котировки фьючерсов СВОТ. Пшеница мягкая озимая краснозерная (цент/буш.)

Для рынка американской кукурузы характерно продолжение установившегося бокового тренда. 24 апреля майский фьючерс вырос на 8,25 центов/буш и составил 360,5 центов/буш, не превысив уровня сопротивления.

Существенных факторов для резкого изменения цены на данный момент нет.

Рис .20. Котировки фьючерсов СВОТ. Кукуруза (цент/буш.)

На французской бирже MATIF после резкого взлета цена вернулась к уровню сопротивления. Погодный фактор все еще остается актуальным, но больше не оказывает существенного влияния на стоимость зерна урожая 2006/07 МГ, но вызывает опасение за новый урожай, что приводит к росту ноябрьских котировок. Так, 24 апреля ноябрьский фьючерс закрылся на отметке 144 евро/тонна, что на 1 евро выше чем на сессии в понедельник.

Основным фактором ослабления цен ближайшего месяца и на наличном рынке выступает снижение спроса на европейское зерно. Это связано, во-первых, с выполнением обязательств по ранее заключенным контрактам, а, во-вторых, со снижение спроса на внутреннем рынке ЕС в виду накопления у местных переработчиков достаточного количества сырья.

Во вторник на бирже MATIF майский фьючерс мягкой мукомольной пшеницы закрылся на уровне 156,5 евро/тонна, снизившись на 1,75 евро. Вероятно, цена вернется в границы коридора, в ближайшее время. Прогнозируемого поднятия уровня сопротивления ожидать не стоит.

Рис. 21. Котировки фьючерсов MATIF. Пшеница мягкая мукомольная (евро/тн.)

На рынке пшеницы 3 класса в ЮФО и ЦФО наблюдалось незначительное укрепление цен. Связано это с более резким, чем предполагалось, ростом спроса на зерно со стороны перерабатывающих предприятий.

Динамика цен на пшеницу 4 класса отличалась от прогнозируемой в связи с увеличением спроса на пшеницу 3 класса и снижением объемов предложения пшеницы 3 и 4 классов, как в Центральном, так и в Южном Федеральном округах.

Динамика цен на семена подсолнечника остается положительной, как и неделей ранее. Сельхозпроизводители не спешат отдавать семечку, ожидая дальнейшего роста цены. Переработчики, в свою очередь, стремятся пополнить запасы по более выгодной для них цене, форсируя закупочную деятельность.

Рис. 22. Семена подсолнечника, средняя цена покупки в ЮФО и ЦФО, руб./тн

Одновременно с ростом цен на сырье происходит и повышение стоимости подсолнечного масла, подкрепленное активным экспортным спросом на него и высокими мировыми ценами на растительные масла.

Тенденция к росту в ближайшее время сохранится.

Рис.23. Подсолнечное масло, средняя цена продажи в ЮФО и ЦФО, руб./тн.

В ближайшее время на рынке пшеницы ситуация вряд ли изменится коренным образом, но в среднесрочной перспективе стоит ожидать планомерного снижения цен в преддверии нового урожая.

Министерство сельского хозяйства РК с оптимизмом прогнозирует будущий урожай зерновых. Запасы продуктивной влаги в этом году намного больше, качество подготовленных семян выше, обеспеченность горюче-смазочными материалами и техническая оснащенность выше, чем в прошлые годы

На рынке семян подсолнечника сохранилась повышательная тенденция. Предложение нерафинированного подсолнечного масла на внутреннем рынке снизилось в результате временного прекращения продаж большинством продавцов. Возобновление торговли многими из них планировалось после окончания майских праздников.

Внешняя торговля в странах СНГ: масличный комплексРоссия: на экспортном рынке нерафинированного подсолнечного масла в портах сохранялась тенденция роста цен. Украина: в течение недели на экспортном рынке нерафинированного подсолнечного масла наблюдалась тенденция роста цен. Покупательская активность на экспортном рынке семян подсолнечника находилась на высоком уровне. Закупочные цены продолжали укрепляться. Существенных изменений на экспортном рынке сои не отмечено. В сегменте подсолнечного шрота ситуация прежняя. Экспортеры, как и ранее, испытывают трудности с накоплением объемов шрота.

По данным, приведенным ФТС, Россия с начала января по конец августа 2006 года по сравнению с аналогичным периодом 2005 года увеличила импорт: мяса (кроме мяса птицы) - на 33,1 тысячи тонн, сливочного масла - на 25,8 тысячи тонн, цитрусовых - на 111,9 тысячи тонн.

Уменьшился импорт рыбы - на 98,1 тысячи тонн, сгущенного молока - на 15,2 тысячи тонн, подсолнечного масла - на 25,8 тысячи тонн, мяса птицы - на 84,4 тысячи тонн. Импорт сахара-сырца тоже снизился на 0,41 миллиона тонн.

2.РТ на мировом рынке сельскохозяйственной продукции

Аграрно-промышленный комплекс республики – один из стабильно работающих секторов экономики Республики Татарстан. Несмотря на то, что территория республики находится в зоне рискованного земледелия, хлеборобы Татарстана на протяжении ряда последних лет получают одни из самых высоких урожаев в России, пропустив вперед только исконно зерновые регионы Южного федерального округа РФ.

Валовой сбор зерна в Республике Татарстан в 2005г. составил 4,5 млн. тонн. (107% к уровню 2004г.) при средней урожайности зерновых культур 26,5 ц. с гектара посевной площади. Валовой сбор сахарной свеклы (фабричной) вырос на 12,9% относительно 2004 г и составил 2 млн. тонн [7, с. 25].

Республика занимает лидирующие места в России по производству мяса и молока.

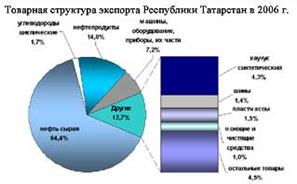

Устойчивое экономическое развитие Республики Татарстан определяет ее стабильный экспортный потенциал, признанный международный авторитет и хорошие перспективы дальнейшей интеграции в мировую экономику.

Республика Татарстан проводит активную внешнеэкономическую политику. Сегодня список торговых партнеров республики насчитывает более 100 зарубежных стран.

Последние 7 лет совокупный торговый оборот Республики Татарстан с зарубежными странами и регионами Российской Федерации сопоставим с валовым региональным продуктом Татарстана, и составлял 70-80% ВРП РТ (оценка 2006 года около 82%).

В 2006 году сохранилась тенденция к росту внешнеторгового оборота Республики Татарстан (ВТО РТ), отмечаемая с 1999г., в результате чего ВТО РТ в 2006г. составил 12,3 млрд. долл. США, увеличившись на 22,3%о или на 2,24 млрд. долл. США относительно 2005г.

Рост оборота внешней торговли Татарстана обусловлен как увеличением республиканского экспорта на 20,4% или 1,9 млрд. долл. США, так и ростом импортных поставок на 46,0% или 327 млн. долл. США.

ВТО РТ со странами дальнего зарубежья вырос на 18,5% и составил 8,9 млрд. долл. США (в 2005г. 7,5 млрд. долл. США) за счет увеличения экспорта на 14,7% и импорта на 78,4%; со странами СНГ - на 32,9%, 3,5 млрд. долл. США (в 2005г. - 2,6 млрд. долл. США) за счет роста экспорта на 37,7%, импорт снизился на 9,7%.

Последние 7 лет удельный вес экспорта во внешнеторговом обороте Республики Татарстан составляет 90±3% (в 2006г. - 91,6%), импорта - 10±3% (в 2006г. - 8,4%)

В географической структуре внешней торговли приоритет, по-прежнему, принадлежит странам дальнего зарубежья. Однако последние годы удельный вес стран СНГ растет, в результате чего он в 2006г. превысил 1/4ВТО РТ (в 1999-2001г.г. - около 1/10 ВТО РТ).

На долю стран вне СНГ во внешнеторговом обороте пришлось 71,9% против 74,2% в 2005г. Их доля в объеме экспорта снизилась на 3,6 процентных пункта, составив 71,4%, и значительно возросла в объеме импорта (на 14,0%, достигнув 77,3%).

Внешнеторговый оборот с основными торговыми партнерами Татарстана в 2006г. формировался, в основном, за счет поставок сырой нефти, нефтепродуктов, органических химсоединений, грузовых автомобилей, летательных аппаратов, их частей.

Экспортные поставки республики в 2006г. составили 11,3 млрд. долл. США, увеличившись на 20,4% или на 1,9 млрд. долл. США относительно прошлого года. При этом экспорт в страны вне СНГ вырос на 14,7% и составил 8,1 млрд. долл. США (2005г. - 7,0 млрд. долл. США), в страны СНГ - на 37,7% (3,2 млрд. долл. США, в 2005г. -2,3 млрд. долл. США).

Опережающий рост экспорта в страны СНГ, наблюдаемый на протяжении ряда лет и сохранившийся в 2006г., привел к тому, что удельный вес стран СНГ увеличился с 6,8% в 1999г. до 28,6% в 2006г. за счет снижения доли стран дальнего зарубежья.

География экспорта Республики Татарстан, в целом, совпадает с географией внешнеторгового оборота Республики Татарстан.

Список использованной литературы

1. Белозерцев А.Г. Зерновое хозяйство России: Экономический очерк.– М., 2006. – 222 с.

2. Ванин Ю. Зернопроизводству – первостепенное внимание // Экономика сельского хозяйства России. – 2006. – №4.

3. Калугина З.И. Парадоксы аграрной реформы в России: социологический анализ трансформационных процессов. – Новосибирск: ИЭиОПП СО РАН, 2006. – 152с.

4. Плышевский Б. О факторах послекризисного восстановления экономики // Экономист. – 2007. – №1. – С.6.

5. Попов Н.А. Экономика отраслей АПК. – М.: ИКФ ЭКМОС, 2007. – 368с.

6. Постников С.Л., Попов С.А. Мировая экономика и экономическое положение России. Сборник статистических материалов. – М.: Финансы и статистика, 2005. – 224с.

7. Российский статистический ежегодник / Госкомстат России. – М., 2002.

8. Россия в цифрах / Госкомстат РФ. – М., 2005.

9. Экономика сельского хозяйства / И. А. Минаков, Л. А. Сабетова, Н. И. Куликов и др. – М.: Колосс, 2007. – 328с.

10. Состояние и меры по увеличению производства и стабилизации рынка зерна // Экономика сельского хозяйства России. – 2006. – №9.