Особенности функционирования денег и денежного рынка России

СОДЕРЖАНИЕ: Понятие, сущность и становление денег как экономической категории. Их основные функции. Анализ государственного регулирования денежного рынка в России. Темпы прироста основных денежных агрегатов. Денежная система, денежный рынок и его структура в России.Оглавление

Введение

Глава 1. Теоретические основы развития денег и их форм

1.1 Понятие и сущность денег как экономической категории

1.2 Функции денег в экономической теории

Глава 2. Государственное регулирование денежного рынка в РФ

2.1 Денежная система, денежный рынок, его структура в России

2.2 Анализ государственного регулирования денежного рынка в РФ

Заключение

Список литературы

Приложение № 1

Приложение № 2

Приложение № 3

Приложение № 4

Введение

Экономическая наука всегда уделяла большое внимание исследованию денег как экономической категории, развивая теорию в ходе многочисленных дискуссий. Анализ денег как экономической категории традиционно включает определение их сущности и функций.

Деньги и проблемы их использования занимали и занимают важное место в жизнедеятельности каждого субъекта хозяйствования: начиная от государства до отдельного человека. Поэтому данной проблеме философы, историки, психологи, экономисты отводят особое внимание. Из зарубежных экономистов необходимо выделить прежде всего таких всемирно известных ученых как У. Пети, Д. Юма, Д. Рикардо, К. Маркса, Дж. Ст. Милля, А. Маршалла, Дж. Кейнса, М. Фридмана, А. Хайека.

Деньги представляют собой неотъемлемый элемент нашего повседневного бытия. Современный человек не может представить себе рыночную экономику без денежного обращения. Однако, деньги – это продукт исторического развития. Они возникли на определенном этапе хозяйственной жизни общества, и их развитие продолжается до сих пор.

Кризис плановой хозяйственной системы в нашей стране, проявившийся в спаде производства, несбалансированности, диспропорциональности экономики, низком уровне производительности труда и качества продукции, привел к необходимости перехода к новым экономическим отношениям – рыночной экономике.

Переход на новые производственные отношения, структурная перестройка экономики привели к глубокому экономическому кризису – падению производства, росту цен и развертыванию инфляции.

Актуальность курсовой работы заключается в следующем: в 2008 г. в мире, и в частности в России разразился новый финансовый кризис. Возник ряд новых проблем, в частности в финансовой сфере. Поэтому среди проблем, требующих немедленного решения в период перехода к рынку, одно из важнейших мест занимает задача стабилизации денежного обращения.

Цель курсовой работы состоит в том, чтобы изучить особенностей функционирования денег и денежного рынка РФ.

Объектом исследования является денежный рынок Российской Федерации.

Предметом исследования является экономические отношения, складывающиеся в рамках взаимодействия субъектов финансовых сфер.

Для решения поставленной цели, решаются следующие задачи:

исследовать историю развития денег как экономической категории;

рассмотреть функции денег;

рассмотреть определения категории «денежного рынка»;

рассмотреть структуру денежного рынка;

проанализировать роль государства на денежном рынке.

Теоретической основой написания курсовой работы послужили работы таких авторов как Чепурин М.Н. Харрис Л., Сакс Дж., Ларрен Ф.Б., Кэмпбэлл Р., Макконелл, Стэнли Л.Брю и других. Также в работе использованы периодические издания, и ресурсы сети интернет.

Курсовая работа состоит из двух глав с двумя параграфами в каждой, введения, заключения и списка литературы, и четырех приложений.

Первая глава включает в себя вопросы определения категории «денег», рассмотрены функции денег, их современное определение и актуальность.

Вторая глава включает в себя определение понятия «денежного рынка», структуры денежного рынка, приведен анализ регулирования денежного рынка со стороны государства.

Глава 1. Теоретические основы развития денег, их функции

1.1 Понятие и сущность денег как экономической категории

Подчеркивая их исключительную роль в современной экономике, деньги называют «языком рынка». В то же время в экономической науке сложилась поистине парадоксальная ситуация; одна из центральных категорий (а понятие «деньги», вне всяких сомнений, таково) не имеет общепризнанного определения. Определения, встречающиеся в различных экономических учебниках и словарях, существенно различаются между собой.

В экономической науке выделяют два подхода в его трактовке: один из них принадлежит марксистскому направлению, другой – общему руслу экономической теории.[1] Между двумя подходами существует принципиальная разница. Для марксистской экономической теории деньги – это прежде всего особый товар, назначение которого – служить всеобщим эквивалентом стоимости.

К. Маркс дал несколько определений денег: «Меновая стоимость, отделенная от самих товаров и существующая наряду с ними как самостоятельный товар, есть деньги».[2] «Особенный товар, представляющий, таким образом, адекватное бытие меновой стоимости всех товаров, или меновая стоимость товаров в качестве особенного, выделенного товара и есть деньги».[3]

Анализируя определение К. Маркса, Даутов В.Н. уточняет, что «деньги по своей природе «не вещь, а исторически определенная форма экономических, т. е. общественно-производственных, отношений между людьми в процессе товарного обмена».[4]

Другие направления мысли, составляющие содержание современной экономической науки, до сих пор не имеет единой концепции сущности денег, сводя эту проблему к тем функциям, которые выполняют деньги.

Деньги – средство оплаты товаров и услуг, средство измерения стоимости и средство сохранения (накопления) стоимости.[5]

По мнению Л. Харриса, «деньги определяются как любой товар, который функционирует в качестве средства обращения, счетной единицы и средства сохранения стоимости».[6]

Деньги – это система финансовых активов (включая наличность, банковские счета, дорожные чеки и другие инструменты) с весьма специфическими характеристиками, отличающими их от других видов финансовых требований.[7]

Деньги – блага, выполняющие функцию средства измерения ценности остальных благ (всеобщего эквивалента) и/или средства расчетов при обмене (средства обмена); блага, обладающие совершенной (равной или близкой к единице) ликвидностью8 .

Другие авторы, отражающие различные концепции, сводят определение сущности денег к их отдельным формам, совокупности возникающих прав, обязательств, а также к рассмотрению эмитирующих деньги учреждений.

Раймон Барр справедливо подчеркивает, что «деньги имели различные формы во времени и пространстве. Поэтому физические свойства не являются определяющими для них: все виды денег – серебряные и золотые монеты, банковские билеты, чеки, банковские переводы – являются платежными средствами; у них нет общих физических свойств, а некоторые из них даже не имеют материального характера»[8] .

Американская энциклопедия дополняет: «приемлемость конкретных форм денег для уплаты долгов устанавливается законом, который определяет их в качестве законного платежного средства, и следовательно, разрешает должнику предлагать их в погашение своего долга».[9]

По определению Кэмпбелла Р., Макконелла, Стэнли Л. Брю, «металлические и бумажные деньги являются обязательствами государства и государственных агентов. Текущие счета представляют обязательства коммерческих банков и сберегательных учреждений».[10]

Российская юридическая энциклопедия считает что «Деньги: 1) в экономическом смысле – особые вещи или предметы, служащие всеобщим эквивалентом в рамках товарного оборота определенной национальной экономики; 2) в юридическом смысле– предметы, являющиеся объектами гражданских прав, исполняющие в гражданском обороте функцию всеобщего орудия обмена постольку, поскольку это не запрещено государством (собственно деньги), а также предметы, изготовленные по определенным законом образцам специализированными государственными предприятиями и признанные государством в качестве единственного законного платежного средства с принудительным по отношению к деньгам в собственном смысле слова курсом, выраженным в национальной денежной единице (валюте национальной) (денежные знаки)».[11]

Семенов С.К. считает, что деньги – это товар, обладающий наибольшей способностью к сбыту.[12] Выражаясь современным языком, речь идет о товаре, обладающем наибольшей ликвидностью. Ликвидный товар (или любое другое благо) – это легкореализуемый товар.

Уже на раннем этапе развития торговли в разных странах и регионах люди находили такой товар, который отличался большей способностью к сбыту, чем их собственный, и который мог быть обменен на тот товар, в котором они нуждались. В качестве средства обмена использовались любые товары – скот, зерно, соль, медь и т. д., но все они должны были удовлетворять одному требованию: получить общее признание и покупателей, и продавцов как средство обмена. В России до конца княжения Дмитрия Донского в качестве наиболее ликвидных средств обмена обращались серебро в слитках («гривны»), иностранная монета (до половины VIII в. – римские динарии, в VIII–X вв. –восточные дирхемы, преимущественно арабские, с XI – западноевропейские монеты) и меховые ценности («куны», «резаны», «мордки» и т. д.). Постепенно абсолютно ликвидным средством обмена стали драгоценные металлы – золото и серебро. Почему именно они стали деньгами? Золото и серебро стали деньгами потому, что обладали совокупностью качеств, позволяющих им лучше, чем другим товарам, выполнять роль абсолютно ликвидного средства обмена:

сохраняемость;

портативность (т. е. высокая ценность в небольшом объеме);

экономическая делимость (т. е. слиток золота, поделенный на две равные по весу части, означает, что и ценность каждой половины слитка ровно в два раза уменьшилась). Этим свойством не обладают ни скот, ни меха, ни жемчуг, ни алмазы и т. д.;

относительная редкость золота в природе.

В современных условиях золото, а еще раньше – серебро, перестало быть денежным товаром. В нашей обыденной жизни мы используем бумажные деньги (банкноты), а не мешочки с золотым песком или золотые монеты. Что же сейчас является деньгами? На этот вопрос мы постараемся дать ответ во 2 главе работы.

1.2 Функции денег в экономической теории

В экономике страны население предъявляет спрос на деньги, поскольку они выполняют важные функции. При этом вопрос о том, сколько экономических функций и какие именно выполняют деньги, также является предметом непрекращающихся дискуссий. П. Самуэльсон называл только две функции денег: средство обмена и единица масштаба цен, или единица счета.[13] Три функции денег (средство обращения, средство накопления покупательной способности, средство измерения стоимости, или масштаб цен) принимают во внимание многие англо-американские авторы.[14] Четыре функции денег называют С. Фишер, Р. Дорнбуш, Р. Шмалензи в такой последовательности: первая – средство обмена и средство платежа, вторая – единица счета, третья – средство сохранения стоимости, четвертая – мера отложенных платежей.[15] К. Маркс, увлеченный гегелевской философией, при изложении концепции функций денег строил триады. Он выделял три функции денег в такой последовательности: первая – мера стоимости, вторая – средство обращения, третья – деньги (то, что сегодня мы называем финансами). В рамках третьей функции происходит расщепление на три подфункции: образование сокровищ, средство платежа, мировые деньги. Хотя у самого К. Маркса об этом нигде не сказано, но в итоге получается как бы пять функций. В ряде случаев в качестве особой, шестой, функции денег рассматривается масштаб цен.

Согласно разработанному МВФ Руководству по денежно-кредитной и финансовой статистике деньги обладают четырьмя основными функциями, выступая как: средство обмена – инструмент для приобретения товаров, услуг и финансовых активов без обращения к бартеру; средство сбережения – инструмент хранения богатства; расчетная единица – стандартная мера выражения цен товаров и услуг и стоимости финансовых и нефинансовых активов, создающая возможность стоимостных сравнений и составления финансовых счетов; стандарт для отсрочек платежа – средство соотнесения текущих и будущих стоимостей в финансовых контрактах. Рассмотрим эти функции.

Счетная единица. В бартерной экономике, где нет места деньгам, торговля ведется по относительным ценам товаров (ценность овцы выражается через топоры, ценность которых, в свою очередь, выражается через пшеницу, ценность которой можно выразить через овец и т.д.). Чем больше товаров вовлекается в обмен, тем больше количество относительных цен. Поэтому объективно требуется своеобразная «мерная линейка», единая мера ценности всех других товаров, роль которой выполняют деньги.[16] С появлением денег цены всех товаров получают денежное выражение. Цена – это пропорция обмена товаров на деньги.

Средство обмена. В бартерной экономике необходимо двойное совпадение потребностей для заключения сделок: человек, торгующий яблоками, сможет обменять их на груши, только, если он встретит такого продавца, располагающего грушами, которому нужны яблоки. Эта проблема становится все более сложной по мере роста числа товаров и продавцов. Деньги прекрасно решают эту проблему. Они становятся посредниками в товарообменных сделках. Формула бартерного обмена Т–Т превращается в формулу товарного обмена Т–Д–Т. Первоначально в функции средства обмена выступали реальные товарные деньги – слитки золота и серебра, которые необходимо было делить, взвешивать, устанавливать пробу. Позднее люди перешли к использованию монет, т.е. слитков денежного металла определенного веса, пробы и формы с печатью государства, удостоверяющей их подлинность. Это экономило трансакционные издержки, но полноценные монеты в обращении стирались и обесценивались, что привело, в конечном счете, к их замене символическими деньгами – бумажными купюрами различного достоинства. Бумажные деньги – это очень удобноесредство обмена. Если деньги редки, т.е. их предложение носит ограниченный характер, то они имеют ценность и люди могут бумажнымиденьгами платить при покупках товаров и по своим обязательства.

Средство сохранения ценности (сбережений). Люди хранят свое богатство в форме различных активов и деньги являются одним из таких активов. Деньги позволяют сохранить ценность богатства, служат его накоплению, хотя их ценность может со временем меняться. Но то же самое мы можем сказать и о других активах, которые используются для сохранения ценности. Кроме того, если сравнить деньги с акциями или недвижимостью, то можно сказать, что деньги – относительно безрисковый актив и достаточно надежная форма хранения богатства в отсутствие инфляции.[17]

Средство платежа (средство отсроченных платежей). В денежной форме может фиксироваться величина обязательств и долгов; поэтому деньги служат средством платежа. Функция денег как средства платежа выполняется ими при предоставлении и погашении денежных ссуд, при денежных взаимоотношениях с финансовыми органами, при погашении задолженности по заработной плате и др. Преобладающая часть денежного оборота, в котором деньги выступают как средство платежа, приходится на безналичные денежные расчеты между юридическими лицами.

В современных условиях глобализации первая (связанная с функцией денег как средства обращения) и вторая (связанная с функцией денег как средства платежа) возможность кризисов снимается за счет качественно новых отношений между участниками на глобальном денежном рынке, основанных на последовательном ускорении, инновации и либерализации обменов капиталами, технологиями и информацией.[18]

Появлению функции мировых денег способствовало развитие международных политических и экономических связей (внешнеторговых связей, международных кредитных отношений и т.д.). Если внутри отдельной страны могут обращаться не только полноценные, но и неполноценные деньги, то на мировом рынке знаки стоимости, обязательные к приему в рамках отдельного государства, теряют силу. В современных условиях функция мировых денег реализуется через конвертируемость национальных валют.

Мировые деньги могут выполнять функцию[19] :

1) международного средства платежа (при расчетах по международным балансам, главным образом, по платежному балансу). Данная функция является преобладающей, в связи с тем, что международная торговля строится либо на предоплате, либо на кредитовании;

2) международного покупательного средства (при прямой покупке товаров за границей и оплате их наличными: при чрезвычайных обстоятельствах – неурожаях и т.д.);

3) всеобщего воплощения общественного богатства, деньги являются средством перенесения богатства из одной страны в другую (при уплате военных контрибуций, предоставлении внешних займов и кредитов и т.д.).

Рассмотрев теоретические аспекты такой экономической категории как деньги можно сделать следующие выводы:

деньги есть общепризнанная мера стоимости.

деньги обладают абсолютной ликвидностью, т.е.легко реализуются.

с течением времени, с развитием товарных и финансовых отношений, формы денег существенно менялись. В нынешнее время все большее распространение получают безналичные «электронные» деньги. Именно развитие безналичного денежного обращения, когда деньги нельзя «потрогать», позволило Ф. Хайеку высказать очень важную мысль: деньги – это наиболее абстрактный институт развитой цивилизации, от которых зависит торговля и «через которые опосредствуются ... чувственно не воспринимаемые последствия индивидуальных действий». Поэтому деньги, подчеркивает Ф. Хайек, «которые мы ежедневно пускаем в ход, остаются вещью совершенно непостижимой, и, пожалуй, – объектом самых безрассудных фантазий».[20]

В экономической литературе выделяют следующие функции денег: это расчетная единица; это средство обмена, это средство платежа, это средство для сбережений. В последнее время в условиях глобализации мировой экономики выделяют и такую функцию денег как мировые деньги.

Глава 2. Государственное регулирование денежного рынка в РФ

2.1 Денежная система, денежный рынок, его структура в России

Денежный рынок – составная часть денежного оборота, он выступает, как механизм перераспределения денежных средств между секторами и субъектами экономики. Иногда встречается понятие финансового рынка, в широком смысле его отождествляют с денежным рынком, в узком с рынком капитала.

Денежный рынок – сектор или часть рынка долговых капиталов, где осуществляются краткосрочные депозитно-долговые операции (сроком до 1 года), который обусловливает движение оборотных средств предприятий и организаций, краткосрочных средств банков, учреждений, государства и населения[21] .

Рынок денег – сеть специальных (банковско-финансовых) институтов, которые обеспечивают взаимодействие спроса и предложения на деньги как специфический товар. Это рынок, на котором спрос на деньги и предложение денег определяют процентную ставку или уровень процентных ставок[22] .

Под рынком денег понимают рынок высоколиквидных активов.

Рассмотрев вышеуказанные определения денежного рынка, мы можем сформулировать обобщенное определение денежного рынка. Денежный рынок представляет собой механизм взаимодействия спроса и предложения на рынке капитала. Если спрос равен предложению, то на рынке возникает равновесие. Иными словами, денежный рынок находится в состоянии равновесия, когда спрос на деньги соответствует предлагаемому их количеству и денег в экономике равно столько, сколько необходимо для обеспечения её стабильности[23] .

Если предложение денег превышает спрос, то начинается рост цен, люди пытаются избавиться от денег, ускоряется оборачиваемость денег, и цены растут ещё быстрее. Если же предложение денег ниже спроса на них, в экономике возникает дефицит платёжных средств, что негативно влияет на систему расчётов, возникает бартерный обмен.

Спрос на деньги формирует население, которое осуществляет покупки товаров и услуг для личного потребления, предприятия, нуждающиеся в деньгах для инвестиций, и государство.

Задачи денежных рынков состоят в том, чтобы переправлять сбережения из рук тех экономических единиц , которые зарабатывают больше чем тратят , в руки единиц которые тратят больше чем зарабатывают . На этих рынках функционируют прямые каналы финансирования, по которым средства переходят непосредственно к заемщикам в обмен на акции и долговые обязательства, или косвенные , где средства проходят через финансовых посредников - банки , взаимные фонды , страховые компании.

Объектом купли-продажи на рынке денег являются временно свободные денежные средства. Инструментами денежного рынка являются коммерческие векселя, депозитные сертификаты, банковские акцепты и др. Ценой «товара» (денег), который продается и покупается на рынке, является ссудный процент. Уровень процента на рынке денег является базовым для определения процента на всем рынке ссудных капиталов. С экономической точки зрения, на рынке денег происходит взаимосвязь таких понятий:

денежная масса;

доход;

норма процента.

Основные заемщики: фирмы, кредитно-финансовые институты, государство, население. На денежный рынок поступают: денежный капитал, временно свободный денежный капитал, сбережения населения, эмиссия денег. С денежного рынка деньги используются в форме государственного кредита, кредита на формирование оборотного капитала, кредитов основного капитала, потребительского кредита, акционерного финансирования. Отличительной особенностью рынка денег является то, что на нем продаются и покупаются краткосрочные денежные средства.

Для исследования механизма функционирования денежного рынка большое значение имеет похоже его структуризация. Вычленение отдельно взятых сегментов рынка возможно осуществить по нескольким критериям[24] :

по видам инструментов, какие используются для перемещения денег от продавцов к покупателям;

по институционным особенностям денежных потоков;

по экономическим назначениям денежных средств, какие покупаются на рынке.

По первому критерию в денежном рынке возможно выделить три сегмента: рынок ссудных обязательств, рынок ценных бумаг, валютный рынок. Хотя в организационно-правовом аспекте данные рынки функционируют самостоятельно, между ними существует тесная внутренняя связь. Денежные средства могут свободно перемещаться с одного рынка на другого, одни и те же субъекты способны осуществлять операции практически одновременно на каждом из них.

По институционным признакам денежных потоков можно выделить такие секторы денежного рынка: фондовый рынок, рынок банковских кредитов, рынок услуг небанковских финансово-кредитных учреждений.

На фондовом рынке осуществляется перемещение небанковкого ссудного капитала, который приводится в движение с помощью фондовых ценностей (акций, средне- и долгосрочных облигаций, бондов, остальных финансовых инструментов продолжительного действия). Значение этого рынка состоит в том, что он открывает большие возможности для финансирования инвестиций в экономику.

В последнее время широко начали развиться фонды денежного рынка, очень популярные на Западе, где по размерам активов они занимают второе место после фондов акций. В России же ПИФы денежного рынка появились сравнительно недавно, но уже сейчас они привлекают к себе большое внимание.

На денежных рынках продаются и покупаются краткосрочные ценные бумаги. Инструментами денежного рынка являются: государственные ценные бумаги, краткосрочные ценные бумаги предприятий (коммерческие бумаги) и банков, соглашения об обратной покупке (REPO), банковские депозиты. Инструменты денежного рынка имеют срок погашения не более года[25] .

Таким образом, инвестиции в фонды денежного рынка являются краткосрочными инвестициями и относятся к вложениям с наиболее низким уровнем риска. По показателям доходности и риска подобные вложения тяготеют к типу консервативных стратегий и главной целью имеют сохранение имеющегося капитала от инфляции и получение небольшой, но относительно постоянной прибыли. Входя в состав инвестиционного портфеля, такие инвестиции помогают сглаживать колебания более рискованных активов.

Помимо частных инвесторов, интерес к фондам денежного рынка проявляют и институциональные инвесторы – НПФ (негосударственные пенсионные фонды), страховые компании и др. Их внимание объясняется с одной стороны потребностью в инвестировании привлеченных средств, а с другой стороны необходимостью быстро превратить инвестиции в деньги в случае, если потребуется произвести выплаты клиентам.

Иногда управляющие компании используют фонды денежного рынка не для извлечения прибыли, а для выхода клиентов в деньги без вывода средств из семейства фондов. Пайщики могут перейти в этот фонд в случае, если ожидают падения рынка и хотят переждать падение в деньгах, чтобы потом опять зайти в паи.

2.2 Анализ государственного регулирования денежного рынка в РФ

Важную роль в развитии институциональной среды выполняет государство. Это уникальный субъект, участвующий в создании и развитии банковского сектора, инфраструктуры денежного рынка, формирующий законодательные «правила игры» между участниками рынка, регулирующий институты и организации, действующие на рынке, в первую очередь банковскую систему, проводящий надлежащий контроль и надзор за деятельностью субъектов и посредников рынка. Государство выступает как агент на финансовых рынках, участвует в рыночных операциях, принимает решения, влияющие на конъюнктуру денежного рынка, регулирует денежный спрос и предложение. Государство регулирует денежную массу и банковскую ликвидность через разработку и реализацию денежно-кредитной политики. Денежно-кредитное регулирование воздействует на функционирование денежного рынка через достижение намеченных целей, включая разнообразные инструменты воздействия[26] .

Центральный банк играет ключевую роль в проведении кредитно-денежной политики. Его статус и значение закреплены законодательно Федеральным законом № 86-ФЗ от 10 июля 2002 года «О Центральном банке Российской Федерации (Банке России)». Основная задача ЦБ – это защита и обеспечение устойчивости рубля, развитие банковской системы и обеспечение эффективного и бесперебойного функционирования платежной системы.

Тем самым ЦБ стремится обеспечить максимально благоприятные условия для экономического роста, преследует конкретные цели: регулирование темпов роста, смягчение циклических колебаний, сдерживание инфляции, достижение сбалансированности внешнеэкономических связей.

ЦБ имеет в своем арсенале ряд инструментов, которые закреплены законодательно. Основными инструментами и методами денежно-кредитной политики Банка России являются: процентные ставки по операциям Банка России; нормативы обязательных резервов, депонируемых в Банке России (резервные требования); операции на открытом рынке; рефинансирование кредитных организаций; валютные интервенции; установление ориентиров роста денежной массы; эмиссия облигаций от своего имени.

Перечисленный инструментарий уже известен в мировой практике, Банк России не изобретает новые виды, но существуют определенные особенности и проблемы в их применении, исходя из специфики российского денежного рынка, экономической среды, особенностей становления и формирования рыночной банковской инфраструктуры. Это накладывает значительные ограничения на применение ряда инструментов денежно-кредитной политики.

Рассмотрим некоторые из основных методов регулирования.

В январе-сентябре 2009 г. состояние денежной сферы и динамика денежно-кредитных показателей определялись как последствиями мирового финансово-экономического кризиса, так и мерами по их преодолению.

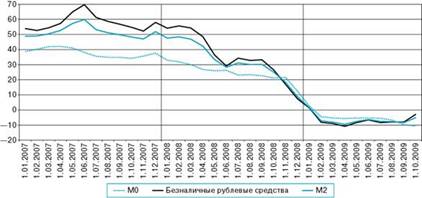

За III квартал 2009 г. денежная масса М2 увеличилась на 3,7% (за III квартал 2008 г. — на 0,9%), а за 9 месяцев 2009 г. ее прирост составил 1,2% (за 9 месяцев 2008 г. — 8,3%). Объем денежной массы М2 на 1.10.2009 сократился по сравнению с аналогичным показателем 2008 г. на 5% (на 1.10.2008 годовой темп ее прироста составлял 25,1%). Соотношение темпов роста потребительских цен и денежного агрегата М2 обусловило уменьшение за 9 месяцев 2009 г. рублевой денежной массы в реальном выражении на 6,4% (за 9 месяцев 2008 г. — на 2,1%)[27] .

ЦБ для снижения уровня инфляции регулирует размер денежной массы. Это регулирование может осуществляться посредством изменения ставки рефинансирования, операций на открытом рынке и изменении нормы обязательных резервов.

Под рефинансированием понимается кредитование Банком России кредитных организаций. Выступая в качестве кредитора последней инстанции, Банк России обеспечивает ликвидность банковской системы.

Ставка рефинансирования оказывает существенное влияние на отечественную экономику через сигнальный эффект:

служит ориентиром для процентных ставок по банковским кредитам частному сектору;

влияет на процентные ставки по банковским депозитам.

Банковская система рефинансируется в основном через операции с валютой, основной источник рублевой эмиссии – это продажа валюты. Кроме того, число механизмов рефинансирования ограничено узким кругом инструментов, принимаемых в залог. Банк России пытается разнообразить механизмы рефинансирования через предложение рынку аукционов по рефинансированию (в виде аукционов РЕПО на один день, «валютный своп», кредиты «овернайт»), был расширен перечень активов, принимаемых Банком России в обеспечение по кредитам ЦБ РФ и операциям прямого РЕПО. Со стороны ЦБ РФ это была попытка приучить рынок к пониманию процентной ставки. Так как операции проводятся, то можно предположить, что процентная ставка начинает постепенно работать.

ЦБ РФ может использовать дифференцированную ставку рефинансирования для оживления кредитования реального сектора экономики, развития рыночной инфраструктуры. Этот способ оживит ценовой механизм рефинансирования для целей инвестирования экономики. Причем данная мера должна быть направлена на поддержку средних по размерам банков и контролем Банка России за выполнением условий, обеспечивающих дифференциацию ставки рефинансирования.

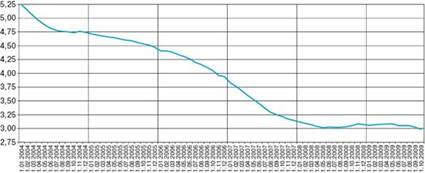

В России ставка рефинансирования неоднократно менялась. В периоды кризисов и высокой инфляции она повышалась, в годы экономического роста и укрепления банковского сектора она понижалась. Вот и сейчас мы видим рост ставки рефинансирования с целью сдерживания инфляции. Изменения ставки рефинансирования показаны в приложении 1. Общий объем операций по различным видам кредитования представлен в таблице 1.

Таблица 1

Общий объем кредитования Банка России (в млн.руб.)[28]

| Год | Объем предоставленных внутридневных кредитов | Объем предоставленных кредитов овернайт | Объем предоставленных ломбардных кредитов | Объем предоставленных других кредитов |

| 1 | 2 | 3 | 4 | 5 |

| 2004 г. | 3 051 870,50 | 30 262,70 | 4 540,80 | — |

| 2005 г. | 6 014 025,00 | 30 792,00 | 1 359,00 | — |

| 2006 г. | 11 270 967,50 | 47 023,50 | 6 121,40 | — |

| 2007 г. | 13 499 628,10 | 133 275,90 | 24 154,50 | 32 764,50 |

| 2008 г. | 17 324 352,80 | 230 236,10 | 212 677,60 | 445 526,20 |

| 2009 г.(по октябрь месяц) | 18 737 051,40 | 250 863,10 | 264 094,40 | 2 082 451,00 |

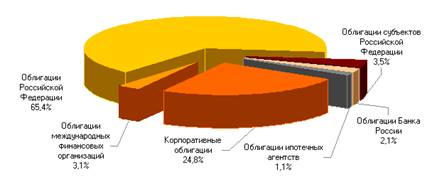

Из таблицы мы видим, что в условиях современного кризиса, банки кредитуется под залог ценных бумаг (ломбардные кредиты). В основном это облигации РФ (65,4%) и корпоративные облигации (24,8%), как видно из диаграммы в приложении 2.

Использование государственных, корпоративных и муниципальных облигаций значительно повышает эффективность рефинансирования и способствует притоку ресурсов в различные отрасли и регионы.

Однако сдерживающим фактором в развитии данного инструмента являются фундаментальные причины, связанные с неблагоприятной структурой российской экономики, зависимой от экспортных цен на сырье. Тем не менее, расширяя кредитование, механизмы рефинансирования, Банк России может более гибко и оперативно воздействовать на ликвидность в экономике, а также на достижение долгосрочных целей, связанных с экономическим ростом и развитием производства.

Следующий действенный способ – это изменение нормы обязательных резервов. Обязательны резервы призваны служить гарантом того, что коммерческий банк расплатится по своим обязательствам, они призваны обеспечить ликвидность банка в случае его неблагополучного состояния. Эти средства лежат на счетах в ЦБ. Данный регулятор Банк России использует, чтобы усилить результативность своего влияния на управление ликвидностью в банковской системе. Другие регуляторы пока недостаточно сильны, например, ставка рефинансирования (составляет 13% годовых), расширение списка бумаг, под обеспечение которых банки могут получать средства ЦБ (однако не допускается их использование в операциях РЕПО). Поэтому Банк России при обострении проблем на денежном рынке включает нормативы резервирования. Например, летом 2007 года, когда произошла ситуация резкого сжатия денежного предложения, ЦБ РФ еще раз снизил норматив обязательного резервирования до 3,5% по обязательствам перед резидентами РФ [6, c.64-65]. С целью сдержания инфляции и сокращения денежной массы Банк России повысил норму в сентябре 2008 г. до 8,5 %. В условиях финансовго кризиса, недостатка наличности Банк России снижает процентную ставку до 2,5 %. Изменение нормы обязательных резервов представлены в приложение 3.

Далее рассмотрим операции на открытом рынке. После августовского кризиса 1998 года Банк России пользоваться данным инструментом не мог, так как рынок ГКО-ОФЗ практически прекратил свое существование. Современная система инструментов Банка России на открытом рынке, существует недавно. Многие из них действуют с конца 2002 года, и ЦБ РФ нарабатывает опыт по их использованию. Прямые операции с государственными ценными бумагами являются наиболее действенным инструментом. Хотя каждый регулятор вносит свою лепту в процесс денежно-кредитного регулирования. Операции РЕПО – это наиболее оперативный и гибкий краткосрочный инструмент, он позволяет оперативно регулировать лишь уровень ликвидности банковской системы, не затрагивая напрямую уровня процентных ставок. Так, «объем средств, предоставленных в 2008 году банковскому сектору посредством операций РЕПО, был в 1,8 раза выше, чем в 2007 году (594 и 331 млрд. руб. соответственно). Развитие операций РЕПО позволяет преодолевать одну из наиболее болезненных диспропорций российского финансового рынка – между краткосрочностью свободных финансовых ресурсов и долгосрочностью государственных ценных бумаг. На наш взгляд, Банк России должен активнее пользоваться данным регулятором. В перспективе возможно удлинение сроков операций РЕПО и расширение состава участников операций (сейчас это дилеры и инвесторы – юридические лица). Операции обратного модифицированного РЕПО отличают техническая простота в применении и оперативность. Привлечение денежных средств происходит в размере 100% от текущей рыночной стоимости обеспечения. В 2008 году среднегодовой объем задолженности Банка России по операциям ОМР составил 64,0 млрд. руб. Таким образом, Банк России активизировал операции прямого и обратного РЕПО с целью стерилизации избыточной эмиссии и более оперативного поддержания ликвидности банковской системы. Активизация прямых операций на открытом рынке затруднена в связи с отсутствием в портфеле ЦБ РФ государственных ценных бумаг с рыночными характеристиками, хотя процесс переоформления государственных долговых обязательств в рыночные ценные бумаги продолжается. В 2007 году Минфин РФ провел переоформление задолженности Банку России на сумму 300 млрд. руб., из них только ценные бумаги на сумму 30 млрд.руб. имеют рыночный характер. В 2008 году объем переоформленной задолженности в рыночные ценные бумаги составлял общей номинальной стоимостью 52 млрд. руб.[29]

На наш взгляд, необходимо кардинально реструктурировать задолженность в рыночные ценные бумаги с целью проведения более активных прямых операций на открытом рынке Банком России. Это позволит более оперативно влиять на состояние ликвидности банковской системы, корректировать в ту или иную сторону, принятые ориентиры единой государственной денежно-кредитной политики.

Данные инструменты призваны регулировать денежное обращение внутри страны. При оценке темпов изменения денежной массы используется денежный агрегат М2 и рассчитывая скорость обращения денег. Данный выбор объясняется несовершенством банковской статистики при подсчете других денежных агрегатов, агрегат М2 наиболее тесно связан с инфляцией (по методологии МВФ), его можно построить по любой стране без учета национальных особенностей. Он может быть использован для страновых сравнений. Темпы прироста М2 и скорость обращения денег показаны на рисунках 1и 2 в приложении 4.

Несмотря на неустойчивую динамику, скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась за январь-сентябрь 2009 г., как и за аналогичный период 2008 г., на 2,2%. Уровень монетизации экономики (по денежному агрегату М2) за рассматриваемый период возрос с 32,7 до 33,5%[30] .

Используя вышеуказанные инструменты ЦБ влияет на денежное обращение, путем изменения величины предложения денег на рынке. Тем самым он активизирует или понижает активность деятельности коммерческих банков. В свою очередь коммерческие банки уже непосредственно работаю с гражданами, предприятиями и фирмами. Состояние финансовой сферы во многом определяет состояние всей макроэкономической ситуации в стране, поэтому государство в лице ЦБ и ряда других организаций должно регулировать денежный рынок, и денежное обращение в стране. Качественная и правильная политика в данном направлении позволит в сегодняшнее время с теми явлениями, который породил финансовый мировой кризис.

Заключение

В данной работе рассмотрены основные понятия, касаемые денежного рынка. На основании проведенного курсового исследования можно сделать следующие выводы.

Во-первых, деньги как экономическая категория является одной из центральных в экономической теории. До сих пор существует много дискуссии между различными школами по поводу природы возникновения, сущности денег, их функций. Например, для марксистской экономической теории деньги – это прежде всего особый товар, назначение которого – служить всеобщим эквивалентом стоимости. Другие направления мысли, составляющие содержание современной экономической науки, до сих пор не имеет единой концепции сущности денег, сводя эту проблему к тем функциям, которые выполняют деньги. Другие авторы, отражающие различные концепции, сводят определение сущности денег к их отдельным формам, совокупности возникающих прав, обязательств, а также к рассмотрению эмитирующих деньги учреждений.

Во-вторых, категория денег играет важнейшую роль в условиях рыночной экономики. По сути все товарные отношения на рынке строятся вокруг данной категории. Для многих субъектов хозяйственной деятельности прибыль (или приращение капитала) является синонимом увеличения реального количества денег как на руках, так и на счетах.

В-третьих, если говорить о функциях денег, то можно сказать, что их суть не изменилась, они лишь приобрели несколько иное внешнее проявление. Выделяют функции денег как счетная единица, как средство обмена, средство сохранения ценности (сбережений), средство платежа, функция мировых денег.

В-четвертых, денежным рынком обычно называют особый сектор рынка, на котором осуществляется купля и продажа денежных средств как специфического товара, формируется спрос, предложение и ценность на данный товар. Денежный рынок формируется и функционирует в связи с денежно-кредитной политикой. Воздействие на денежный рынок представляет иерархию целей, применимых в каждодневных операциях на открытом рынке или более долгосрочные воздействия на такие параметры, как количество денег, находящихся в обращении.

В-пятых, количество денег измеряется с помощью группировки определенных классов ликвидных активов в денежные агрегаты, к которым относится параметр М1 , включающий наличные деньги и трансакционные депозиты, и параметр М2 , включающий несколько видов активов, являющихся ликвидными средствами накопления но редко используемых в качестве средств обращения.

В-шестых, денежный рынок управляется центральным финансовым институтом. В РФ таким институтом является Центральный Банк России. Он осуществляет регулирование денежного рынка посредством операций на открытом рынке, изменение учетных ставок, уровня обязательных резервов и рядом других инструментов. В современной России денежная политика Центрального Банка формируется под влиянием финансового кризиса, и необходимостью стабилизации экономики.

Таким образом, можно сказать, что деньги являются одной из важнейших экономических категорий в современной экономике. Деньги выполняют разные функции, имеют разные формы. Главное их назначение – это обеспечение функционирования всей экономики, всех ее структурных элементов. Денежный рынок необходимо регулировать. Можно сказать, что необходимость государственного контроля и регулирования на денежном рынке в полнее очевидна. Особенно актуально это в нынешнее время финансового кризиса. Многие предприятия, банки не могут самостоятельно справиться со сложившейся ситуацией, снижением спроса и цен. В такой ситуации государство просто вынужденно принимать регулятивные меры с целью недопущения краха всей экономики и созданий условия для ликвидации последствий кризиса и обеспечения последующего экономического роста.

Список литературы

1. Конституция Российской Федерации: федеральный закон от 12.12.1993 г. – Информ.-правов.система «Консультант Плюс». – Версия от 29.06.2007

2. О Центральном Банке Российской Федерации (Банке России): закон РФ от 10.07.2002 г., № 86-ФЗ. – Информ.-правов.система «Консультант Плюс». – Версия от 29.06.2007

3. Барр Р. Политическая экономия. М., 1995. – Т.2. – 752 с.

4. Белкин В.Г. Особенности движения денег в современной экономике // Финансы и кредит. – 2008. – №13. – С.18-25.

5. Воробьев М.С. Денежный рынок РФ. М.:Инфра-М, 2007. – 280 с.

6. Грушевцев П.Р. Финансовая политика государства в условиях мирового финансового кризиса.//Деньги и кредит, 2008. – №8. – С.32-39.

7. Даутов В.Н. Денежный рынок: сущность особенности функционирования. М.:Инфра-М, 2007.

8. Долан Э.Дж., Кэмпбэлл К.Б., Кэмпбэлл Дж. Р. Деньги, банковское дело и денежно-кредитная политика. – М., 1996. – 269 с.

9. Евтух А.Т. Суть денег через призму современных финансов // Финансы и кредит. – 2009. – №6. – С.14-21.

10. Егоров Д.Г. К вопросу о сущности понятия «денег» // Финансы и кредит. – 2008. – № 5. – С.14-17.

11. Игнатьев П.Н. Деньги и финансы. М.:Инфра-М, 2006. – 382 с.

12. Камалеева К.Ю. Денежное обращение в России. М.:Инфра-М,2007 – 204с.

13. Кащегулова И. Сущность денег в категориях институционализма // Экономика и управление: научно-практический журнал. – 2008. – №4. – С.49-53.

14. Кроливицкая В.Е. Природа современных денег в России // Проблемы современной экономики. Евразийский международный научно-аналитический журнал. – 2009. – №1/2. – С.225-226.

15. Курс экономической теории: учебник / Под. ред. Чепурина М.Н., Киселевой Е.А.– 6-е изд. – Киров: «АСА». – 2007. – 848 с.

16. Кэмпбэлл Р., Макконелл, Стэнли Л.Брю. Экономикс: Принципы, проблемы и политика. – М.,1992. – 642 с.

17. Махмутова А.Н. Денежный рынок в РФ. М.:Инфра-М, 2007. – 216 с.

18. Панов С.С. Денежная политика ЦБРФ. М.:Инфра-М, 2008. – 225 с.

19. Петрикова С.М. Сущность, функции и теории денег в экономической науке // Финансы и кредит. – 2006. – № 22. – С.17-27.

20. Сакс Дж., Ларрен Ф.Б. Макроэкономика. Глобальный подход. – М.: Дело. – 1996. – 416 с.

21. Семенов С.К. Деньги: эволюция, современные виды и классификация // Финансы и кредит. – 2007. – № 6. – С.29-37.

22. Семенов С.К. Деньги: эмиссия, ее сущность и процедуры // Финансы и кредит. – 2007. – № 9. – С.36-42.

23. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. – М.,1993. – 615 с.

24. Харрис Л. Денежная теория. – М.: Прогресс. – 1990. – 345 с.

25. Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

Приложение 1

Динамика ставки рефинансирования ЦБ[31]

| Период действия | % |

| 1 декабря 2008 г. – | 13 |

| 12 ноября 2008 г. – 30 ноября 2008 г. | 12 |

| 14 июля 2008 г. – 11 ноября 2008 г. | 11 |

| 10 июня 2008 г. – 13 июля 2008 г. | 10,75 |

| 29 апреля 2008 г. – 9 июня 2008 г. | 10,5 |

| 4 февраля 2008 г. – 28 апреля 2008 г. | 10,25 |

| 19 июня 2007 г. – 3 февраля 2008 г. | 10 |

| 29 января 2007 г. – 18 июня 2007 г. | 10,5 |

| 23 октября 2006 г. – 28 января 2007 г. | 11 |

| 26 июня 2006 г. – 22 октября 2006 г. | 11,5 |

| 26 декабря 2005 г. – 25 июня 2006 г. | 12 |

| 15 июня 2004 г. – 25 декабря 2005 г. | 13 |

| 15 января 2004 г. – 14 июня 2004 г. | 14 |

| 21 июня 2003 г. – 14 января 2004 г. | 16 |

| 17 февраля 2003 г. – 20 июня 2003 г. | 18 |

| 7 августа 2002 г. – 16 февраля 2003 г. | 21 |

| 9 апреля 2002 г. – 6 августа 2002 г. | 23 |

| 4 ноября 2000 г. – 8 апреля 2002 г. | 25 |

| 10 июля 2000 г. – 3 ноября 2000 г. | 28 |

| 21 марта 2000 г. – 9 июля 2000 г. | 33 |

| 7 марта 2000 г. – 20 марта 2000 г. | 38 |

| 24 января 2000 г. – 6 марта 2000 г. | 45 |

| 10 июня 1999 г. – 23 января 2000 г. | 55 |

| 24 июля 1998 г. – 9 июня 1999 г. | 60 |

| 29 июня 1998 г. – 23 июля 1998 г. | 80 |

| 5 июня 1998 г. – 28 июня 1998 г. | 60 |

| 27 мая 1998 г. – 4 июня 1998 г. | 150 |

Приложение 2

Структура ценных бумаг, переданных кредитными организациями в обеспечение кредитов Банка России с 1.01.2008 по 1.10.2008[32]

Приложение 3

Нормы обязательных резервов[33]

| Период | перед банками-нерезидентами в валюте Российской Федерации и иностранной валюте | перед физическими лицами в валюте Российской Федерации | по иным обязательствам кредитных |

| 8 июля 2004 г. – 31 июля 2004 г. | — | 3,5 | 3,5 |

| 1 августа 2004 г. – 30 сентября 2006 г. | 2 | 3,5 | 3,5 |

| 1 октября 2006 г. – 30 июня 2007 г. | 3,5 | 3,5 | 3,5 |

| 1 июля 2007 г. – 10 октября 2007 г. | 4,5 | 4 | 4,5 |

| 11 октября 2007 г. – 14 января 2008 г. | 3,5 | 3 | 3,5 |

| 15 января 2008 г. – 29 февраля 2008 г. | 4,5 | 4 | 4,5 |

| 1 марта 2008 г. – 30 июня 2008 г. | 5,5 | 4,5 | 5 |

| 1 июля 2008 г. – 31 августа 2008 г. | 7 | 5 | 5,5 |

| 1 сентября 2008 г. – 17 сентября 2008 г. | 8,5 | 5,5 | 6 |

| 18 сентября 2008 г. – 14 октября 2008 г. | 4,5 | 1,5 | 2 |

| 15 октября 2008 г. – 30 апреля 2009 г. | 0,5 | 0,5 | 0,5 |

| 1 мая 2009 г. – 31 мая 2009 г. | 1,0 | 1,0 | 1,0 |

| 1 июня 2009 г. – 30 июня 2009 г. | 1,5 | 1,5 | 1,5 |

| 1 июля 2009 г. – 31 июля 2009 г. | 2,0 | 2,0 | 2,0 |

| 1 августа 2009 г. – 31 октября 2009 г. | 2,5 | 2,5 | 2,5 |

Приложение 4

Рис.1. Темпы прироста основных денежных агрегатов (месяц к предыдущему месяцу, %)[34]

Рис.2. Скорость обращения денег по агрегату М2 [35]

[1] Петрикова С.М. Сущность, функции и теории денег в экономической науке // Финансы и кредит. – 2006. – № 22. – С.17.

[2] Маркс К., Энгельс Ф. Соч. – 2-е изд. – Т.46. – Ч.1. – С.87.

[3] Маркс К., Энгельс Ф. Соч. – 2-е изд. – Т.13. – С.35.

[4] Даутов В.Н. Денежный рынок: сущность особенности функционирования. М.:Инфра-М, 2007. – С.9.

[5] Долан Э.Дж., Кэмпбэлл К.Б., Кэмпбэлл Дж. Р. Деньги, банковское дело и денежно-кредитная политика. – М., 1996. – С.12.

[6] Харрис Л. Денежная теория. – М.: Прогресс. – 1990. – С.75.

[7] Сакс Дж., Ларрен Ф.Б. Макроэкономика. Глобальный подход. – М.: Дело. – 1996. – С.254.

[8] Барр Р. Политическая экономия. М., 1995. – Т.2. – С.281.

[9] Энциклопедия банковского дела и финансов / Под ред. Ч.Дж.Вулфела: Пер. с англ. – С.290.

[10] Кэмпбэлл Р., Макконелл, Стэнли Л.Брю. Экономикс: Принципы, проблемы и политика. – М.,1992. – С.265.

[11] Российская юридическая энциклопедия. – М.,1999. – С.719-720.

[12] Семенов С.К. Деньги: эмиссия, ее сущность и процедуры // Финансы и кредит. – 2007. – № 9. – С.36.

[13] Самуэльсон П. Экономика. Вводный курс. – М., 1964. – С.69.

[14] Харрис Л. Денежная теория. – М.: Прогресс. – 1990. – С.75, Долан Э., Линдсей Д. Макроэкономика. – Спб.,1994. – С.174.

[15] Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. – М.,1993. – С.474-475.

[16] Курс экономической теории: учебник / Под.ред.Чепурина М.Н., Киселевой Е.А.– 6-е изд. – Киров: «АСА». – 2007. – С. 469.

[17] Курс экономической теории: учебник / Под.ред.Чепурина М.Н., Киселевой Е.А.– 6-е изд. – Киров: «АСА». – 2007. – С. 470.

[18] Петрикова С.М. Сущность, функции и теории денег в экономической науке // Финансы и кредит. – 2006. – № 22. – С.20.

[19] Петрикова С.М. Сущность, функции и теории денег в экономической науке // Финансы и кредит. – 2006. – № 22. – С.20.

[20] Хайек Ф. Пагубная самонадеянность. – М. – 1992. – С.177.

[21] Камалеева К.Ю. Денежное обращение в России. М.:Инфра-М, 2007. – С.82.

[22] Кащегулова И. Сущность денег в категориях институционализма // Экономика и управление: научно-практический журнал. – 2006. – №4. – С.50.

[23] Игнатьев П.Н. Деньги и финансы. М.:Инфра-М, 2006. . – С.143.

[24] Панов С.С. Денежная политика ЦБРФ. М.:Инфра-М, 2008. – С.131.

[25] Камалеева К.Ю. Денежное обращение в России. М.:Инфра-М, 2007. – С.121.

[26] Махмутова А.Н. Денежный рынок в РФ. М.:Инфра-М, 2007. – С.33.

[27] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[28] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[29] Грушевцев П.Р. Финансовая политика государства в условиях мирового финансового кризиса.//Деньги и кредит, 2008 №8. – С.64-65.

[30] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[31] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[32] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[33] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[34] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru

[35] Центральный Банк России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru