Состояние финансовой устойчивости и финансового левериджа на основе структуры капитала в ОАО

СОДЕРЖАНИЕ: Аннотация В дипломной работе рассмотрено состояние финансовой устойчивости и финансового левериджа на основе структуры капитала в ОАО «ММК им. Ильича».Аннотация

В дипломной работе рассмотрено состояние финансовой устойчивости и финансового левериджа на основе структуры капитала в ОАО «ММК им. Ильича».

Рассмотрены основы формирования финансовой устойчивости, а именно: методы оценки финансовой устойчивости, взаимосвязь коэффициентов и формирование финансовой политики и стратегии предприятия в управлении оборотным капиталом.

Дана оценка деятельности предприятия за 2004–2006 гг., динамика финансовых ресурсов, их размещения, финансовой структуры баланса и анализ влияния факторов на изменение суммы собственного оборотного капитала. оценивается финансовая устойчивость ОАО «ММК им. Ильича» по абсолютным показателям, проводится факторный анализ коэффициентов финансовой устойчивости и финансового левериджа.

В заключение предложены мероприятия по устранению негативных тенденций.

Введение

Законы рыночной экономики, к которым так трудно адаптируются отечественные предприятия, требуют постоянного кругооборота средств в народном хозяйстве, основанного на платежеспособном спросе. В этих условиях определение финансовой устойчивости, важнейшими признаками которой являются платежеспособность и наличие ресурсов для развития, относится к числу наиболее важных не только финансовых, но и общеэкономических проблем. Ведь недостаточная финансовая устойчивость может привести к неплатежеспособности предприятий, к отсутствию у них денежных средств для финансирования текущей и инвестиционной деятельности, а при усугублении финансового состояния – и к банкротству, а избыточная – ставит препятствия на пути развития предприятий, отягощая их затраты излишними запасами и резервами.

В предлагаемой работе рассматриваются разные грани финансовой устойчивости предприятия: общая трактовка самого понятия и его составляющие (компоненты); внутренние и внешние факторы, влияющие на финансовую устойчивость предприятия и динамику ее показателей, реальные возможности анализа и пути достижения финансовой устойчивости и др.

В современных условиях правильное определение реального финансового состояния предприятия имеет огромное значение не только для самих субъектов хозяйствования, но и для многочисленных акционеров и особенно – будущих потенциальных инвесторов. Сегодня как никогда нужны крупные инвестиции из негосударственных источников. Но те, кто хочет и мог бы вложить свободные средства в развитие предпринимательства должны быть уверенны в надежности, финансовом благополучии предприятий, развитие которых действительно может принести реальную выгоду. Вот почему в настоящее время так важно уметь анализировать финансовую устойчивость предприятий и предусматривать возможные пути достижения финансовой устойчивости.

Целью дипломной работы является: проведение анализа финансового состояния ОАО «ММК им. Ильича» и в случае необходимости предложить систему стабилизационных мер. Основные задачи, решаемые в работе:

– расчет основных финансовых показателей комбината;

– характеристика факторов, влияющих на финансовую устойчивость.

1. Основы формирования финансовой устойчивости на предприятии

1.1 Сущность и значение финансовой устойчивости, её виды

Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. На нее влияют различные причины – и внутренние, и внешние: производство и выпуск дешевой, пользующейся спросом продукции; прочное положение предприятия на товарном рынке; высокий уровень материально-технической оснащенности производства и применение передовых технологий; налаженность экономических связей с партнерами; ритмичность кругооборота средств; эффективность хозяйственных и финансовых операций; малая степень риска в процессе осуществления производственной и финансовой деятельности и т.д. Такое разнообразие причин обуславливает разные грани самой устойчивости, которая применительно к предприятию может быть общей, финансовой, ценовой и т.д., а в зависимости от факторов влияющих на нее – внутренней и внешней.

Внутренняя устойчивость предприятия – это такое состояние материально-вещественной и стоимостной структуры производства и реализации продукции и такая ее динамика, при которой обеспечивается стабильно высокий результат функционирования предприятия. В основе достижения внутренней устойчивости лежит принцип активного реагирования на изменение внутренних и внешних факторов. Внешняя по отношению к предприятию устойчивость определяется стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия; она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны. Выделим еще так называемую унаследованную устойчивость, которая определяется наличием известного запаса прочности, защищающего предприятие от неблагоприятных дестабилизирующих факторов.

Общая устойчивость предприятия в условиях рынка требует, прежде всего, стабильного получения выручки, причем достаточной по своим размерам, чтобы расплатиться с государством, поставщиками, кредиторами, работниками и др. Одновременно для развития предприятия необходимо чтобы после совершения всех расчетов и выполнения всех обязательств у него оставалась прибыль, позволяющая развивать производство, модернизировать его материально-техническую базу, улучшить социальный климат и т.д. Другими словами, общая устойчивость предприятия предполагает прежде всего такое движение денежных потоков, которое обеспечивает постоянное повышение поступления денежных средств (доходов) над их расходованием (затратами).

Своеобразным зеркалом стабильно образующегося на предприятии превышения доходов над расходами является финансовая устойчивость. Она отражает такое соотношение финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению. Определение границ финансовой устойчивости предприятия относится к числу наиболее важных экономических проблем в условиях перехода к рынку, ибо непосредственная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для расширения производства, а избыточная – будет препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Следовательно, финансовая устойчивость должна характеризоваться таким состоянием финансовых ресурсов, которое соответствует требованиям рынка и отвечает потребностям развития предприятия.

Финансовая устойчивость является главным компонентом общей устойчивости предприятия.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния, которое выражается в образовании, распределении и использовании финансовых ресурсов.

Этот «набор» предопределяет и логику анализа: последовательное, поэтапное рассмотрение всех процессов, связанных с наличием финансовых ресурсов, их формированием, распределением и использованием.

Для характеристики финансового состояния предприятия нужно сначала оценить условия, предопределяющие картину движения денежных средств – их наличие на предприятии, направления и объемы их расходования, обеспеченность денежных затрат собственными ресурсами, имеющиеся резервы и т.п. Другими словами, определяется то, от чего зависит платежеспособность предприятия, являющаяся важнейшим компонентом (признаком) финансовой устойчивости.

Платежеспособность – это возможность предприятия расплачиваться по своим обязательствам.

При хорошем финансовом состоянии предприятие устойчиво платежеспособно, при плохом – периодически или постоянно неплатежеспособно.

Содержание платежеспособности лишь на первый взгляд сводится к наличию свободных денежных средств, необходимых для погашения имеющихся обязательств. В ряде случаев и при отсутствии свободных денежных средств, требующихся для расчета по долговым обязательствам, предприятия могут сохранить платежеспособность – если они в состоянии быстро продать что-то из своего имущества и благодаря вырученным средствам расплатиться. У других же предприятий такой возможности нет, ибо они не располагают активами, которые могли бы быть быстро превращены в денежные средства. Поскольку одни виды активов обращаются в деньги быстрее, другие – медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства.

К наиболее ликвидным активам относятся сами денежные средства предприятия и краткосрочные финансовые вложения в ценные бумаги. Следом за ними идут быстрорасходуемые активы – депозиты и дебиторская задолженность. Более длительного времени требует реализация готовой продукции, запасов сырья, материалов и полуфабрикатов, которые относятся к медленно реализуемым активам. Наконец, группу труднореализуемых активов образуют земля, здания, оборудование, продажа которых требует значительного времени, а поэтому осуществляется крайне редко.

Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ ликвидности баланса, как справедливо отмечает А.Д. Шеремет и др., заключается в сравнении размеров средств по активу, сгруппированных по степени ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения.

Пассивы баланса по степени срочности их погашения можно подразделить следующим образом:

П1 – наиболее срочные обязательства (кредиторская задолженность);

П2 – краткосрочные пассивы (краткосрочные кредиты и займы);

П3 – долгосрочные кредиты и займы, арендные обязательства и др.;

П4 – постоянные пассивы (собственные средства за исключением арендных обязательств и задолженности перед учредителями).

Классификация активов и пассивов баланса, их сопоставление позволяет дать оценку ликвидности баланса.

Ликвидность баланса – это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Баланс считается абсолютно ликвидным, если:

А1 П1 т.е. наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А2 П2 , т.е. быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;

АзПз, т.е. медленнореализуемые активы равны долгосрочным пассивам или превышают их;

А4 П4 , т.е. постоянные пассивы равны труднореализуемым активам или перекрывают их.

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого ибо если совокупность первых трех групп активов больше (или равно) суммы первых трех групп пассивов баланса (т.е. [А1 +А2 +Аз][П1 +П2 +Пз]), то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов (т.е. А4 П4 ). Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности – наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия. [17]

Одним из важнейших компонентов финансовой устойчивости предприятия является наличие у него финансовых ресурсов, необходимых для развития производства. Сами же финансовые ресурсы могут быть сформулированы в достаточном размере только при условии эффективной работы предприятия, обеспечивающей получение прибыли. В рыночной экономике именно рост прибыли создает финансовую базу, как для самофинансирования текущей деятельности, так и для осуществления воспроизводства. За счет прибыли предприятие не только погашает свои обязательства перед бюджетом, банками, страховыми компаниями и другими предприятиями и организациями, но и инвестирует средства в капитальные затраты. При этом для достижения и поддержания финансовой устойчивости важна не только абсолютная величина прибыли, но и ее уровень относительно вложенного капитала или затрат предприятия, т.е. рентабельность (прибыльность).

Величина и динамика рентабельности характеризуют степень деловой активности предприятия и его финансовое благополучие.

Высшей формой устойчивости предприятия является его способность развиваться в условиях изменяющейся внутренней и внешней среды. Для этого предприятие должно обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность привлекать заемные средства, т.е. быть кредитоспособным.

Кредитоспособным является предприятие при наличии у него предпосылок для получения кредита и способности своевременно возвратить ссуду с уплатой причитающихся процентов за счет прибыли и других финансовых ресурсов.

Кредитоспособность тесно связана с финансовой устойчивостью предприятия. Она характеризуется тем, насколько аккуратно (т.е. в установленный срок и в полном объеме) рассчитывается предприятие по ранее полученным кредитам, обладает ли оно способностью при необходимости мобилизовать денежные средства из разных источников и т.д. Но главное, чем определяется кредитоспособность – это текущее финансовое положение предприятия, а также возможные перспективы его изменения. Если у предприятия падает рентабельность, оно становится менее кредитоспособным, изменение финансового положения предприятия в худшую сторону в связи с падением рентабельности может повлечь за собой и более тяжелые последствия из-за недостатка денежных средств – снижение платежеспособности и ликвидности. Возникновение при этом кризиса наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству и служить для кредиторов поводом для соответствующих правовых действий.

Хотя большая величина прибыли и положительная динамика рентабельности благотворно сказываются на финансовом состоянии предприятия, повышают его финансовую устойчивость, тем не менее, подобное утверждение справедливо лишь до определенных пределов. Обычно более высокая прибыльность связана и с более высоким риском: а это означает, что вместо получения большого дохода предприятие может понести значительные убытки и даже стать неплатежеспособным.

Чтобы этого не произошло, нужна продуманная система страховой защиты имущественных интересов предпринимателей. В России такой системы пока что нет, хотя отдельные ее элементы созданы и функционируют: в виде самострахования, позволяющего каждому предприятию иметь свой резервный фонд; механизма обязательного и добровольного страхования имущества предприятий и др. Однако, отрицательные последствия повышенного риска и отсутствие эффективной, отвечающей потребностям рынка системы страховой защиты имущественных прав предприятий требуют от них большой осторожности при принятии управленческих решений, и в частности – использования менее рискованных вариантов инвестирования финансовых ресурсов.

Все вышеизложенное позволяет утверждать, что финансовая устойчивость – комплексное понятие.

Финансовая устойчивость предприятия – это такое состояние его финансовых ресурсов, их размещение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

Деятельность предприятий представляет собой комплекс взаимосвязанных хозяйственных процессов, зависящих от многочисленных и разнообразных факторов. Если какой-либо фактор выпадает из цепи рассмотрения, то оценка влияния других применяемых в расчет факторов, а также выводы рискуют оказаться неверными.

Будучи тесно взаимосвязанными, эти факторы нередко разнонаправлено влияют на результаты жизнедеятельности предприятия: одни – положительно, другие – отрицательно. Отрицательное воздействие одних факторов способно снизить или даже свести на нет положительное влияние других.

Наличие множества разнообразных факторов делает необходимой их группировку. В основу классификации факторов могут быть положены различные признаки:

· по месту возникновения различают внешние и внутренние факторы;

· по важности результата – основные и второстепенные;

· по структуре – простые и сложные;

· по времени действия – постоянные и временные.

Любая классификация факторов служит определенной цели. Учитывая, что предприятие является одновременно и субъектом и объектом отношений в рыночной экономике, а также то, что оно обладает разными возможностями влиять на динамику разных факторов, наиболее важным представляется деление их на внутренние и внешние.

Первые напрямую зависят от организации работы самого предприятия; вторые являются внешними по отношению к нему, их изменение почти или совсем не подвластно воле предприятия. Этим делением и следует руководствоваться, моделируя производственно-хозяйственную деятельность и пытаясь управлять финансовой устойчивостью, осуществляя комплексный поиск резервов в целях повышения эффективности производства. [1]

1.2 Обзор принятых методов оценки финансовой устойчивости

При оценке финансовой устойчивости предприятия не существует каких-либо нормированных подходов.

Владельцы предприятий, менеджеры, финансисты сами определяют критерии анализа финансовой устойчивости предприятия в зависимости от преследуемых целей.

Мы выделим несколько основных подходов, которые используются в мировой и отечественной практике.

Метод оценки финансовой устойчивости предприятия с помощью использования абсолютных показателей основывается на расчете показателей, которые с точки зрения данного метода наиболее полно характеризуют финансовую устойчивость предприятия.

К абсолютным показателям при оценке финансовой устойчивости предприятия относятся:

– общая величина запасов и затрат;

– обеспеченность запасов и затрат;

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1.наличие собственных оборотных средств;

2. наличие собственных и долгосрочных заёмных источников формирования;

3.запасов и затрат или функционирующий капитал;

4.общая величина основных источников формирования запасов и затрат.

После расчетов данных показателей, они необходимы для расчета показателей обеспеченности запасов и затрат источниками формирования.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек (+) или недостаток (–) СОС (Фс= СОС-ЗЗ);

2. Излишек (+) или недостаток (–) собственных и долгосрочных заёмных источников (Фт=КФ-33);

3. Излишек (+) или недостаток (–) общей величины основных источников (Фо=ВИ-ЗЗ).

С помощью данных показателей определяется трёхкомпонентный показатель типа финансовой ситуации

![]() [14]

[14]

Четыре типа финансовой устойчивости, при использовании метода абсолютных показателей:

1. Абсолютная устойчивость финансового состояния. Фс О; Фт О; Фо 0; т.е. S= {1,1,1};

2. Нормальная устойчивость финансового состояния. Фс 0; Фт0; Фо0; т.е. S={0,1,1};

3. Неустойчивое финансовое состояние: Фс0; Фт0; Фо0; т.е. S={0,0,1};

4. Кризисное финансовое состояние: Фс0; Фт0; Фо0; т.е. S={0,0,0}.

Данный метод анализа финансовой устойчивости достаточно удобен, однако, он не объективен и позволяет выявить лишь только внешне стороны факторов, влияющих на финансовую устойчивость

Анализ с помощью относительных показателей, дает нам базу и для исследований, аналитических выводов.

Анализ финансовой устойчивости предприятия с помощью относительных показателей, можно отнести к аналитическим методам, наряду с аналитикой бюджета, расходов, баланса.

При данном методе используется более широкий набор показателей:

1. Коэффициент концентрации собственного капитала;

2. Коэффициент финансовой зависимости;

3. Коэффициент маневренности собственного капитала;

4. Коэффициент концентрации заемного капитала;

5. Коэффициент структуры долгосрочных вложений;

6. Коэффициент долгосрочного привлечения заемных средств;

7. Коэффициент структуры заемного капитала;

8. Коэффициент соотношения заемных и собственных средств;

9. Коэффициент реальной стоимости имущества;

10. Коэффициент краткосрочной задолженности;

11. Коэффициент кредиторской задолженности и прочих пассивов.

Рассмотрим применение матричных методов, в частности, технологию матричного метода.

Как известно, матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов.

Она очень удобна для финансового анализа, поскольку является простой и наглядной формой совмещения разнородных, но взаимосвязанных экономических явлений.

Таким образом, применение ее для анализа финансовой устойчивости, тоже вполне оправдано.

Бухгалтерский баланс предприятия можно представить как матрицу, где по горизонтали расположены статьи актива (имущество), а по вертикали – статьи пассива (источники средств).

Размерность матрицы бухгалтерского баланса может соответствовать количеству статей по активу и пассиву баланса 42х35, но для практических целей вполне достаточно размерности 10х10 по сокращенной форме баланса

В матрице баланса необходимо выделить четыре квадранта по следующей схеме:

| Актив | Пассив |

| Внеоборотные средства | Собственный капитал |

| Оборотные средства | Обязательства |

Матрица для анализа финансовой устойчивости

При составлении сокращенной формы баланса следует не только сгруппировать его статьи, но и исключить из сумм уставного и добавочного капитала статьи актива баланса «Расчеты с учредителями» и «Убытки прошлых лет и отчетного года».

Понадобятся также данные из отчета о финансовых результатах и их использовании.

На основе выше перечисленных отчетных данных, надо составить четыре аналитические таблицы:

Матричный баланс на начало года.

Матричный баланс на конец года.

Разностный (динамический) матричный баланс за год.

Баланс денежных поступлений и расходов предприятия.

Матричный балансы предприятия составляются по единой методике. Первые два баланса носят статический характер и показывают состояние средств предприятия на начало и конец года.

Третий баланс отражает динамику – изменение средств предприятия за год (наиболее пригоден для аналитических и прогнозных расчетов).

Наиболее ответственным является третий этап составления матрицы – подбор источников средств, находящихся в распоряжении предприятия. Здесь следует исходить из круга финансовых прав и полномочий предоставленных предприятию, экономической природы внеоборотных и оборотных, собственных и заемных средств, хозяйственной целесообразности.

Матричные балансы существенно расширяют информационную базу для финансового анализа, следовательно, и для анализа финансовой устойчивости предприятия.

С помощью матричных балансов можно:

— определить увязку статей актива (имущества предприятия) и статей пассива баланса (источники средств);

— рассчитать структуру и определить качество активов по балансу предприятия и достаточность источников их финансирования;

— рассчитать весь набор показателей и коэффициентов, необходимых для оценки финансовой устойчивости, платежеспособности, использования ресурсов предприятия;

— объективно оценить финансовое состояние предприятия, выяснить причины его изменения за отчетный период; установить параметры, характеризующие приближение предприятия к порогу неплатежеспособности (банкротству). [16]

На протяжении всей работы мы подчеркиваем важность выбора критериев оценки финансовой устойчивости предприятия, выбора метода, способов и показателей, которые будут иметь наибольшее значение при проведении такого рода исследований. [19]

Ответ на все вопросы, пожалуй, находится в использовании балансовой модели, которая в условиях рынка имеет следующий вид:

![]() , (1.1)

, (1.1)

где:

![]() – основные средства и вложения;

– основные средства и вложения;

![]() – запасы и затраты;

– запасы и затраты;

![]() – денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы;

– денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы;

![]() – источники собственных средств;

– источники собственных средств;

Сkk – краткосрочные кредиты и заемные средства;

Сдк – долгосрочные кредиты и заемные средства;

К0 – ссуды, непогашенные в срок;

Rp – расчеты (кредиторская задолженность) и прочие пассивы.

По сути дела, модель предлагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных, с точки зрения сроков возврата, величин заемных средств.

Учитывая, что долгосрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, преобразуем исходную балансовую формулу:

![]() , (1.2)

, (1.2)

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия.

Обеспеченность запасов и затрат источниками формирования является сущность финансовой устойчивости, тогда как платежеспособность выступает внешние ее проявлением.

В то же время степень обеспеченности запасов и затрат источниками есть причина той ли иной степени платежеспособности (или неплатежеспособности), выступающей как следствие обеспеченности.

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат.

При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантированна тождественностью итогов актива и пассива баланса.

Опираясь на внешние признаки финансового благополучия, мы определили необходимые критерии и типы финансового благополучия предприятия.

Сущность финансовой устойчивости определялась как обеспеченность запасов и затрат источниками формирования средств, т.е.

![]() , (1.3)

, (1.3)

Однако очевидно, что из условия платежеспособности предприятия в действительности вытекает не одно, а два направления оценки финансовой устойчивости предприятия:

1. Направление.

Оценка финансовой устойчивости предприятия исходя из степени покрытия запасов и затрат источниками средств.

2. Направление.

Оценка финансовой устойчивости предприятия исходя из степени покрытия основных средств и иных внеоборотных активов источниками средств.

При этом вложения капитала в основные средства и материальные запасы не должны превышать величину собственного и приравненного к нему капитала. [24]

1.3 Формирование коэффициентов финансовой устойчивости и их взаимосвязь

Традиционные методы оценки финансовой устойчивости базируются на довольно большом количестве показателей (коэффициентов), производных от структуры активов и пассивов баланса предприятия.

Финансовая устойчивость выражается целым рядом коэффициентов, разносторонне оценивающих структуру баланса: соотношение заемных и собственных средств, доля собственных оборотных средств в капитале, доля имущества, составляющего производственный потенциал предприятия, в общей стоимости активов и т.д.

Цель такого набора показателей – оценка степени независимости предприятия от случайностей, связанных не только с условиями рынка, но и с обычными срывами договоров, неплатежами и др.

Финансовую устойчивость предприятий принято оценивать достаточно большим количеством коэффициентов; они представлены в таблице коэффициентов соотношения заемных и собственных средств.

К ним относятся:

коэффициент обеспеченности запасов собственными оборотными средствами, рассчитываемый как частное от деления собственных оборотных средств на материальные оборотные активы;

коэффициент реальной стоимости имущества – доля производственного потенциала в общей величине активов.

В состав производственного потенциала включаются основные средства, производственные запасы, незавершенное производство, малоценные и быстроизнашивающиеся предметы;

коэффициент маневренности собственных средств, т.е. отношение собственных оборотных средств к сумме капитала и резервов;

индекс постоянного актива, определяемый делением величины внеоборотных активов на стоимость капитала и резервов;

коэффициент автономии предприятия – частное от деления капитала и резервов на общую величину пассивов;

коэффициент долгосрочного привлечения заемных средств – отношение долгосрочных кредитов и займов ко всей сумме задолженности предприятия.

Нетрудно заметить, что некоторые коэффициенты либо дублируют друг друга, либо противоречат друг другу, либо в настоящих условиях не имеют практического значения. [25]

На наш взгляд, для характеристики финансовой устойчивости многие из перечисленных коэффициентов, коэффициент маневренности собственных средств и индекс постоянного актива находятся в функциональной зависимости и при сложении, как правило, дают единицу.

Рост одного из них приводит к снижению другого. Кроме того, оценивать финансовую устойчивость по каждому из рассматриваемых двух коэффициентов нецелесообразно, т. к. их уровень зависит от структуры имущества и специфики деятельности предприятия, а рост (снижение) необязательно означает повышение (снижение) финансовой устойчивости.

Коэффициент автономии предприятия оценивает финансовую устойчивость с той же стороны, что и коэффициент соотношения заемных и собственных средств, т.е. повторяет последний.

Коэффициент долгосрочного привлечения заемных средств практически не работает, т. к. долгосрочные кредиты и займы у предприятий, как правило, отсутствуют; тем более предприятия едва ли могут сейчас выбирать между долгосрочными и краткосрочными кредитами и привлекать кредиты в наиболее целесообразных для себя формах.

Что касается первых трех показателей, то посмотрим, насколько каждый из них имеет самостоятельное значение и характеризует один из аспектов финансовой устойчивости. Вместо того, чтобы оценивать каждый коэффициент финансовой устойчивости и делать из уровней некоторых из них противоречивые выводы, рассмотрим их взаимосвязь не на словах, а с помощью формализации.

Таблица 1.1. Формулы коэффициентов финансовой устойчивости

| 1. Коэффициент соотношения заемных и собственных средств | (Дк+Дд)/Сс |

| 2. Коэффициент обеспеченности собственными средствами | Со / Ао |

| 3. Коэффициент маневренности собственных средств | Со / Сс |

| 4. Индекс постоянного актива | Ав / Сс |

| 5. Коэффициент автономии | Сс/(Ао+Ав) |

где Дк, Дд – соответственно краткосрочная и долгосрочная задолженность;

Сс – капитал и резервы;

Со – собственные оборотные средства;

Ав, Ао – соответственно внеоборотные и оборотные активы. [14]

Формулы коэффициентов соотношения заемных и собственных средств и автономии выведена без учета прочих долгосрочных и краткосрочных пассивов, не связанных с задолженностью, а также без учета убытков прошлых лет и отчетного года.

Таблица показывает, что все приведенные в ней коэффициенты финансовой устойчивости зависят от небольшого количества одних и тех же балансовых данных, стоимости внеоборотных и оборотных активов, величины капитала и резервов, а так же размеров долгосрочной задолженности, которая практически у большинства предприятий близка к нулю.

По материалам таблицы 1.1 можно сгруппировать коэффициенты финансовой устойчивости.

Коэффициент соотношения заемных и собственных средств и коэффициент автономии практически отвечают на один и тот же вопрос о соотношении в пассивах предприятия заемных и собственных средств, т.е. о мере зависимости предприятия от заемных источников.

Коэффициент обеспеченности собственными средствами и коэффициент маневренности собственных средств имеют один и тот же числитель.

Их соотношение равно Ао = Сс.

Все формулы, приведенные в таблице 1.1, можно проверить на цифровых данных таблицы. Индекс постоянного актива и коэффициент маневренности собственных средств, как уже говорилось, в сумме дают единицу:

Ав + Со = Сс = 1;

Км = 1 – Кп,

Сс + Сс = Сс = 1

где Км – коэффициент маневренности собственных средств:

Кп – индекс постоянного актива.

Таким образом, из всего набора традиционных коэффициентов финансовой устойчивости можно ограничиться двумя: коэффициентом соотношения заемных и собственных средств и коэффициентом обеспеченности собственными средствами.

1.4 Формирование финансовой политики и финансовой стратегии предприятия в управлении оборотным капиталом

Термин «оборотный капитал» (его синоним в отечественном учете – оборотные средства) относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла. Чистый оборотный капитал определяется как разность между текущими активами (оборотными средствами) и текущими обязательствами (кредиторской задолженностью) и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств. Аналог этого показателя в отечественной практике – величина собственных оборотных средств.

Оборотные средства могут быть охарактеризованы с различных позиций, однако основными характеристиками являются их ликвидность, объем и структура.

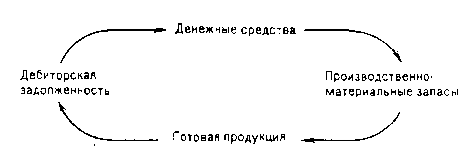

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырье и материалы, производит продукцию, затем продает ее, как правило, в кредит, в результате чего образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства. Этот кругооборот средств показан на рис. 1.4.1.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырье и материалы, производит продукцию, затем продает ее, как правило, в кредит, в результате чего образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства. Этот кругооборот средств показан на рис. 1.4.1.

Циркуляционная природа текущих активов имеет ключевое значение в управлении оборотным капиталом. Текущие активы различаются по степени ликвидности, т.е. по их способности трансформироваться в денежные средства, обладающие; абсолютной ликвидностью. Денежные эквиваленты наиболее. близки по степени ликвидности к денежным средствам. Ликвидность дебиторской задолженности уже может ощутимо варьировать. Наименее ликвидны материально-производственные запасы; из них готовая продукция более ликвидна, чем сырье и материалы.

Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых корпораций обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия текущие активы должны превышать текущие обязательства.

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный (рис. 1.1).

В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовке постоянный оборотный капитал (или системная часть текущих активов) представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усредненная, например, по временному параметру, величина текущих активов, находящихся в постоянном ведении предприятия. Согласно второй трактовке постоянный оборотный капитал может быть определен как минимум текущих активов, необходимый для осуществления производственной деятельности. Этот подход означает, что предприятию для осуществления своей деятельности необходим некоторый минимум оборотных средств, например постоянный остаток денежных средств на расчетном счете, некоторый аналог резервного капитала. В дальнейшем изложении материалов мы будем придерживаться второй трактовки.

Категория переменного оборотного капитала (или варьирующей части текущих активов) отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных производственно-материальных запасах может быть связана с поддержкой высокого уровня продаж во время сезонной реализации. В то же время но мере реализации возрастает дебиторская задолженность. Добавочные денежные средства необходимы для оплаты поставок сырья и материалов, а также трудовой деятельности, предшествующих периоду высокой деловой активности.

Целевой установкой политики управления оборотным капталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер; не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

Если денежные средства, дебиторская задолженность и производственно-материальные запасы поддерживаются па относительно низких уровнях, то вероятность неплатежеспособности или нехватки средств для осуществления рентабельной деятельности велика) На графике видно, что с ростом величины чистого оборотного капитала риск ликвидности уменьшается. Безусловно, взаимосвязь имеет более сложный вид. поскольку не все текущие активы в равной степени положительно влияют на уровень ликвидности. Тем не менее, можно сформулировать простейший вариант управления оборотными средствами, сводящий к минимуму риск потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска; таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, отсюда возможная потеря ликвидности, периодические сбои в работе и низкая прибыль.

При некотором оптимальном уровне оборотного капитала прибыль становится максимально. Дальнейшее повышение величины оборотных средств приведет к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечет снижение прибыли

В связи с этим сформулированный выше вариант управления оборотными средствами, связанный со снижением риска ликвидности, не совсем верен.

Таким образом, политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1. Обеспечение платежеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатежеспособности.

2. Обеспечение приемлемого объема, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов.

Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает знакомство с различными видами риска, нашедшими отражение в теории финансового менеджмента.

Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Можно выделить следующие явления, потенциально несущие в себе левосторонний риск.

1. Недостаточность денежных средств. Предприятие должно иметь денежные средства для ведения текущей деятельности, на случай непредвиденных расходов и на случай вероятных эффективных капиталовложений. Нехватка денежных средств в нужный момент связана с риском прерывания производственного процесса, возможным невыполнением обязательств либо с потерей возможной дополнительной прибыли.

2. Недостаточность собственных кредитных возможностей. Этот риск связан с тем, что при продаже товаров в кредит покупатели могут оплатить их в течение нескольких дней или даже месяцев, в результате чего на предприятии образуется дебиторская задолженность. С позиции финансового менеджмента дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, предприятие может «вынести» не всякий размер дебиторской задолженности, поскольку неоправданная дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, а превышение ею некоторого предела может привести также к потере ликвидности и даже остановке производства.

3. Недостаточность производственных запасов. Предприятие должно располагать достаточным количеством сырья и материалов для проведения эффективного процесса производства; готовой продукции должно хватать для выполнения всех заказов и т.д. Неоптимальный объем запасов связан с риском дополнительных издержек или остановки производства.

4. Излишний объем текущих активов. Поскольку величина активов прямо связана с издержками финансирования, то поддержание излишних активов сокращает доходы. Возможны различные причины образования излишних активов: неходовые и залежалые товары, привычка «иметь про запас» и др. Известны и некоторые специфические причины.

К наиболее существенным явлениям, потенциально несущим в себе правосторонний риск, относятся следующие:

1. Высокий уровень кредиторской задолженности. Когда предприятие приобретает производственно-материальные запасы в кредит, образуется кредиторская задолженность с определенными сроками погашения. Возможно, что предприятие купило запасов в большем количестве, чем ему необходимо в ближайшем будущем, и, следовательно, при значительном размере кредита, а с бездействующими чрезмерными запасами предприятие не будет иметь достаточный запас денежных средств, чтобы оплатить счета, что, в свою очередь, ведет к невыполнению обязательств.

2. Неоптимальное сочетание между краткосрочными и долгосрочными источниками заемных средств. Как видно из рис. 1.1, источником покрытия текущих активов является как краткосрочная кредиторская задолженность, гак и постоянный капитал.

Несмотря на то, что долгосрочные источники, как правило, дороже, в некоторых случаях именно они могут обеспечить меньший рост ликвидности и большую суммарную эффективность.

3. Высокая доля долгосрочного заемного капитала. В стабильно функционирующей экономике этот источник средств является сравнительно дорогим. Относительно, высокая доля его в общей сумме источников средств требует и больших расходов по его обслуживанию, т.е. ведет к уменьшению прибыли. Это обратная сторона медали: чрезмерная краткосрочная кредиторская задолженность повышает риск потери ликвидности, а чрезмерная доля долгосрочных источников – риск снижения рентабельности. Безусловно, картина может меняться при некоторых обстоятельствах – инфляция, специфические или льготные условия кредитования и др.

В теории финансового менеджмента разработаны различные варианты воздействия на уровни рисков. Основными из них являются следующие:

1. Минимизация текущей кредиторской задолженности. Этот подход сокращает возможность потери ликвидности. Однако такая стратегия требует использования долгосрочных источников и собственного капитала для финансирования большей части оборотного капитала

2. Минимизация совокупных издержек финансирования. В этом случае ставка делается на преимущественное использование краткосрочной кредиторской задолженности как источники покрытия активов. Этот: источник самый дешевый, вместе с тем для него характерен высокий уровень риска невыполнения обязательств в отличие от ситуации, когда финансирование текущих активов осуществляется преимущественно за счет долгосрочных источников.

3. Максимизация полной стоимости фирмы. Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть ее состоит в том, что любые решения в области управления оборотным капиталом, способствующие повышению «цены» предприятия, следует признать целесообразными.

В теории финансового менеджмента принято выделять различные стратегии финансирования текущих активов в зависимости от отношения менеджера к выбору источников покрытия варьирующей их части, т.е. к выбору относительной величины чистого оборотного капитала.

Известны четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная. Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами (ОК=ДП-ВА). Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Идеальная модель построена, основываясь на самой сути категорий «текущие активы» и «текущие обязательства» и их взаимном соответствии. Термин «идеальная» в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания. Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю. В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид: ДП = ВА.

Для конкретного предприятия наиболее реальна одна из следующих трех моделей стратегии финансового управления оборотными средствами, в основу которых положена посылка, что для обеспечения ликвидности как минимум внеоборотные активы и системная часть текущих активов должны покрываться долгосрочными пассивами. Таким образом, различие между моделями определяется тем, какие источники финансирования выбираются для покрытия варьирующей части текущих активов.

Агрессивная модель означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности. В этом случае чистый оборотный капитал в точности равен этому минимуму (ОК = СЧ). Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью. С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно. Базовое балансовое уравнение (модель) будет иметь вид: ДП = ВА + СЧ.

Консервативная модель предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности. Чистый оборотный капитал равен по величине текущим активам (ОК=ТА). Безусловно, модель носит искусственный характер. Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью): ДП = ВА + СЧ + ВЧ.

Компромиссная модель (рис. 1.8) наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами. Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части (ОК = СЧ + 0,5*ВЧ). В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне. Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью): ДП = ВА + СЧ + 0,5ВЧ.

2 . Краткая характеристика предприятия и оценка его деятельности за исследуемый период

2.1 Состав предприятия и номенклатура продукции

В декабре 1996 года арендное предприятие «Мариупольский металлургический комбинат им. Ильича» было переделано в процессе приватизации в открытое акционерное общество «Мариупольский металлургический комбинат им. Ильича».

В состав комбината входят следующие производственные подразделения: Аглофабрика – крупнейшая в Украине и Европе, в составе 12 агломашин, полностью обеспечивает сырьем свой доменный цех и частично металлургический комбинат Азовсталь. Доменный цех – имеет в своем составе пять доменных печей, четыре разливочные машины и отделение десульфурации чугуна в ковшах. Мартеновский цех – три печи по 900 тн и три печи по 650 т – крупнейший цех в стране. Кислородно-конвертерный цех (ККЦ) – три конвертера по 160 т. каждый. Слябинг-1150 имеет в своем составе 52 нагревательных колодца с центральным отоплением, пресс-ножницы. Цех холодной прокатки (ЦХП) – имеет в своем составе два непрерывных травильных агрегата, два агрегата непрерывного горячего оцинкования полосы, два агрегата поперечной резки на листы. Цех горячей прокатки ЛПЦ-3000 имеет четыре семизонные методичные печи, агрегаты для правки, резки, абразивной зачистки листов. Продукция цеха сертифицирована международными классификационными обществами: Регисторами Ллойда (Англия, Германия), АБС, ТЮФ (Германия). Трубопрокатный цех – имеет две методичные печи, прошивной стан, пресс, два гидравлических пресса. Баллонный цех – единственный в Украине и крупнейший в СНГ цех по производству баллонов средней емкостью 20…80 л, угольных и легированных марок сталей для разных газов на рабочем давлении от 150 до 630 бар. Трубоэлектросварочный цех – один из современных в мире, имеет в своем составе два трубосварочных агрегата для производства сварочных труб из черного металла, так и оцинкованного, а также для производства профилей разной формы. Цех переработки шлаков – шлак из доменного цеха, сталеплавильного производства, окалина из прокатных цехов полностью перерабатывается в цехе переработки шлаков. Также комбинат имеет в своем составе ряд вспомогательных цехов, которые обслуживают основное (горячее) производство. Это цеха управления главного энергетика (ТЭЦ, электроремонтные цеха, электромонтажный цех, кислородный, теплосиловой газовый цех и другие), цеха управления главного механика (цеха ремонта металлургического, прокатного, аглодоменного оборудования, цех механизации и другие), железнодорожный цех, 2 автотранспортных цеха, цех производства товаров народного потребления, ремонтно-строительное управление, цех подготовки составов и много других. Также существуют, как структурные подразделения, завод по производству и ремонту судов, фирма верхней одежды «Фея», «Укрмеханобр» (г. Кривой Рог), санаторно-курортный комплекс «Ай-Даниль» (АР Крым). Агрокомплекс комбината-до декабря 2007 года имел в своем составе 67 агроцехов. Основные виды изготовления продукции – это продукция растительного и животного происхождения: пшеница, кукуруза, подсолнечник, картофель, овес, горох, свиньи, овцы, куры, утки, крупный рогатый скот и другое. Также изготовляется подсолнечное масло, мука, молочная продукция, комбикорма, осуществляется вылов и переработка рыбы. С декабря 2007 года на базе вышеуказанных агроцехов создано пять дочерних сельскохозяйственных предприятий ОАО «ММК им. Ильича»:

1. ДП «Ильич – Агро Донбасс» – агроцехи расположены в Донецкой области.

2. ДП «Ильич – Агро Запорожье» – агроцехи расположены в Запорожской области.

3. ДП «Ильич – Агро Крым» – агроцехи расположены на территории АР Крым.

4. ДП «Ильич – Агро Умань» – агроцехи расположены в Черкасской области.

5. ДП «Ильич – Агро Рыбак» – агроцехи которые специализируются на вылове рыбы, морепродуктов и их переработке и изготовлению готовой продукции. Управление общественного питания и торговли (УОПТ) имеет в своем составе: участок по переработке мясной продукции (колбасы, полукопченности с мяса и другое); – молочный завод (изготовление широкого спектра с молока); – рыбоконсервный комбинат (переработка рыбы и моллюсков, изготовление готовой рыбной продукции и консервов); – сеть столовых на территории комбината для питания сотрудников комбината; – сеть продовольственных супермаркетов и непродовольственных магазинов (торговля бытовыми товарами и техникой) на территории города Мариуполя и сельскохозяйственных районов; – сеть аптек «Ильич – Фарм». ОАО «ММК им. Ильича» имеет четыре представительства без права юридического лица (Киев, Москва, Одесса, Сингапур). Филиалов ОАО «ММК им. Ильича» не имеет.

Номенклатура продукции ОАО «ММК им. Ильича», которая производится: – перерабатывающий чугун в чушках; – слябы (заготовка прямоугольная) из углеродных и низколегированных марок стали в диапазоне толщины от 130 до 230 мм, шириной от 1000 до 1500 мм, длиной от 2800 до 6200 мм.; – горячекатаный лист из углеродных и низколегированных марок стали толщиной от 8,0 до 25,0 мм и шириной от 1000 до 2700 мм, длиной от 3000 до 12000 мм.; – горячекатаный рулон и лист из углеродных и низколегированных марок стали толщиной от 2,0 до 8,0 мм и шириной от 1000 до 1550 мм.; – холоднокатаный лист в диапазоне от 0,5 до 2,0 мм, шириной от 1000 до 1350 мм, длиной от 2000 до 3000 мм.; – оцинкованный лист толщиной от 0,5 до 1,5 мм, шириной от 1000 до 1300 мм, длиной от 2000 до 3000 мм.; – лист двухслойный толщиной 3,0–6,0 мм, шириной от 1000 до 2100 мм, длиной от 6000 до 11500 мм.; – цельнокатанные трубы диаметром от 219,0 до 325,0 мм (толщина стенки 8,0 – 20,0 мм); – баллоны из углеродной и легированной стали общего назначения для разных рабочих сред с давлением от 100 до 630 атм.; – автобаллоны для систем питания карбюраторных двигателей природным сжатым газом на грузовых автомобилях; – товары народного потребления из оцинкованного металла и полимерных материалов; – электросварные прямошовные трубы диаметром от 21,3 до 114,0 мм (толщина стенки 1,0 – 5,0 мм); – известь фракций 0–10 мм, 10–25 мм, 10–40 мм, – продукция сельского хозяйства, животноводства, птицеводства, рыбного хозяйства; – продукты питания УОПТ.

Внешнеэкономическая деятельность.

1. В 2006 году комбинат отгрузил на экспорт 4 254 тыс. т. металлопродукции. Экспорт осуществлялся в 76 стран мира. Географическая структура экспорта: – Ближний Восток – 45% – 1918,3 тыс. т.; – страны Азии – 16% – 663,8 тыс. т.; – страны – члены ЕС – 15% – 635,7 тыс. т.; – европейские страны – не члены ЕС – 14% – 584,1 тыс. т.; – страны Латинской и Северной Америки – 8% – 325,6 тыс. т.; – другие страны – 3% – 126,6 тыс. т.; Наиболее активные страны – импортеры: Турция (27,3% экспорту), Италия (7,0%экспорту), Сингапур (5,5%), Сирия (6,6%), Пакистан (4,0%).

2. Эффективность экспорта по сегментам мирового рынка. Доминирующим направлением экспортных снабжений металлопродукции комбината в 2006 году был рынок стран Ближнего Востока. Товарная номенклатура экспорта в регион: гар./кат. прокат – 69,9%, толстый лист – 19,3%, хол./кат. прокат – 9,9%.

Регион стран Ближнего Востока и в дальнейшем будет перспективным рынком сбыта продукции комбината.

В сравнении с прошлым годом, в связи с усилением экспортных позиций Китая, состоялось снижение экспортных снабжений в Юго-восточную Азию на 585,4 тыс. т. или 64,0%. В 2006 году в сравнении из 2005 г. увеличились на 255,5 тыс. т. объемы экспортных снабжений к странамЕС, в том числе: Италия (на 218,7 тыс. т. или 271,6%), Польша (на 31,8 тыс. т., или 26,5%), Словакия (9,3 тыс. т., или 24,2%). Как и в предыдущие годы, экспорт к странам ЕС является квотированным. Товарная номенклатура экспорта в регион: слябы – 36,2%, толстый лист – 30,5%, горячекатаный прокат – 20,0%.

3. Товарная структура экспорта.

Удельный вес экспорта в 2006 г. Горячекатаный прокат49,24%, толстолистовой прокат 31,79%, холоднокатаный прокат 8,61%, слябы 5,57%, чугун 1,24%, трубы 0,34%, оцинкованный прокат 0,26%.

4. Транспортное обеспечение внешнеэкономической деятельности. За отчетный период комбинатом было отгружено 3 960,6 т. экспортных грузов. Железнодорожным транспортом было вывезено 357,6 тыс. т. грузов. Завезено в Мариупольский порт автомобильным транспортом 866,8 т. грузов.

Морским транспортом было отгружено 3603,0 т. грузов через следующие морские порты:

– Мариуполь – 1579,7 тис. т.;

– Одесса – 1023,7 тис. т.;

– Ильичевск – 683,2 тыс. т.;

– Измаил – 269,5 тис. т.;

– Южный – 34,0 тис. т.;

– Другие (Севастополь, Херсон) – 21,5 тыс. т.

Финансовая политика предприятия направлена на своевременное пополнение необходимых оборотных средств и финансирование программ модернизации, реконструкции и технического перевооружения производства. Пополнение оборотных средств осуществляется за счет собственных средств и привлечения кредитных средств.

Финансирование программ реконструкции производства осуществляется за счет собственных средств (фонды развития производства, науки и техники). Согласно плану технического перевооружения, экономического и социального развития, комбинатом им. Ильича в 2006 году выполнялись следующие мероприятия по модернизации, реконструкции и техническому перевооружению производства, а также строительству основных объектов:

– реконструкция кислородного цеха с установкой ВРУ-60;

– реконструкция ККЦ с установкой МНЛЗ-3;

– реконструкция газоочисток зоны охлаждения аглокорпуса №1 с установкой оборудования фирмы «Спейк» за агломашиной №1; агломашиной №1 и дымососом В-8;

– реконструкция стана 1700 (строительство новой нагревательной печи №1 с комплексом технологических механизмов);

– реконструкция газопылеочистительного оборудования в МП-3;

– строительство установки вдувания пылеугольного топлива в ДП №1,2,3,4,5;

– строительство торгового комплекса «Наша марка» по ул. Жукова;

– реконструкция детского садика под жилье в с. Каменск;

– строительство стадиона по пр. Нахимова.

Всего осуществлено капитальных вложений по комбинату – 658 598 тыс. грн., в том числе: строительно-монтажные работы – 344 873 тыс. грн., – оборудование – 297 031 тыс. грн., – проектно-исследовательские работы – 12 893 тыс. грн – другое – 3 801 тыс. грн.

Из общего объема капитальных вложений направляется на:

– техническое переоборудование и реконструкцию всего – 555 742 тыс. грн., в том числе строительно-монтажные работы – 252 145 тыс. грн,

– охрану и рациональное использование ресурсов – 92 114 тыс. грн.

Из общего объема строительно-монтажных работ выполнено: подрядным способом – 301 216 тыс. грн., хозяйственным способом – 43 657 тыс. грн. Остаток незавершенного строительства состоянием на 01.01.05 г. (из НДС) – 830 294 тыс. грн. Объем капитальных вложений, усвоенных в 2006 г., – 658 598 тыс. грн. Введение в эксплуатацию основных фондов в 2006 году – 869 814 тыс. грн.

2.2 Оценка работы предприятия на основе обобщающих показателей

Таблица 2.1. Обобщающие показатели работы предприятия

| № | Показатели | 2004 г. | 2005 г. | 2006 г. | Изменения | |

| 2004 к 2005 | 2005 к 2006 | |||||

| 1. | Чистая реализация тыс. грн. | 13992791 | 14329141 | 14392955 | 336350 | 63814 |

| 2. | Товарная продукция, тыс. грн | 13846340,3 | 14166332,7 | 13822600 | 319992,4 | -343733 |

| 3. | Затраты на производство, тыс. грн. | 10576635 | 11729875 | 12043159 | 1153240 | 313284 |

| 4. | Затраты на 1 грн. товарной продукции, коп. | 74,95 | 81,31 | 82,6 | 6,36 | 1,29 |

| 5. | Прибыль от реализации, тыс. грн. | 3416156 | 2599266 | 2349796 | -816890 | -249470 |

| 6. | Балансовая прибыль, тыс. грн. | 2889983 | 1890010 | 1473550 | -999973 | -416460 |

| 7. | Чистая прибыль, тыс. грн | 2006351 | 1272349 | 910557 | -734002 | -361792 |

| 8. | Рентабельность издержек, % | 32,3 | 22,16 | 19,51 | -10,14 | -2,65 |

| 9. | Рентабельность продаж, % | 24,41 | 18,14 | 16,33 | -6,27 | -1,81 |

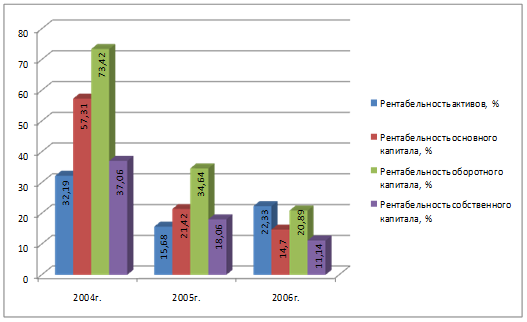

| 10. | Рентабельность активов, % | 32,19 | 15,68 | 22,33 | -16,51 | 6,65 |

| 11. | Рентабельность основного капитала, % | 57,31 | 21,42 | 14,7 | -35,89 | -6,72 |

| 12. | Рентабельность оборотного капитала, % | 73,42 | 34,64 | 20,89 | -38,78 | -13,75 |

| 13. | Финансовые ресурсы, всего, тыс. грн. | 7374313 | 8858985 | 12186260 | 1484672 | 3327275 |

| в т.ч. собственный капитал | 6414121 | 7676673 | 8663725 | 1262552 | 987052 | |

| заемный капитал | 960192 | 1182312 | 3522535 | 222120 | 2340223 | |

| 14. | Рентабельность собственного капитала, % | 37,06 | 18,06 | 11,14 | -19 | -6,92 |

Вычисления:

· Рентабельность издержек = ![]() (2.1)

(2.1)

Рентабельность издержек =![]() %

%

· Рентабельность продаж = ![]() (2.2)

(2.2)

Рентабельность продаж = ![]()

· Рентабельность активов =![]() (2.3)

(2.3)

Рентабельность активов = ![]() %

%

· Рентабельность осн. капитала = ![]() (2.4)

(2.4)

Средняя сумма основного капитала =![]() тыс. грн.

тыс. грн.

Рентабельность основного капитала = ![]()

· Рентабельность оборотн. капитала = ![]() (2.5)

(2.5)

Рентабельность оборотного капитала = ![]()

· Рентабельность собственного капитала = ![]() (2.6)

(2.6)

Рентабельность собственного капитала = ![]()

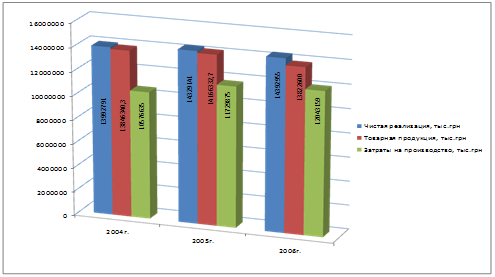

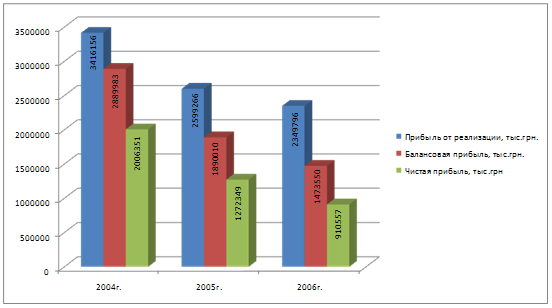

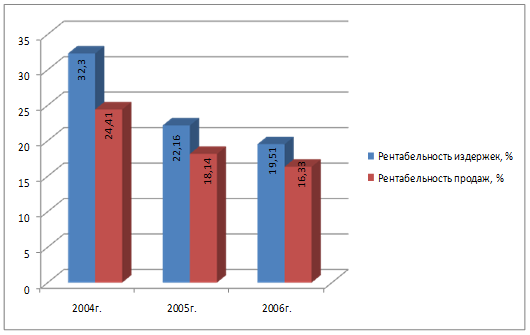

На основании аналитической таблицы 2.1 представим графически динамику основных показателей финансовой деятельности и рентабельности предприятия за 2004, 2005, 2006 гг.

На рисунке 2.1. видно, что в 2005 г. наблюдается увеличение объема товарной продукции, но к 2006 г. показатель снизился на 343732,7 тыс.грн., причиной этого послужила действующая ценовая политика предприятия.

Рисунок 2.1. Динамика производства и реализации

Рисунок 2.2. Динамика прибыли предприятия

Рисунок 2.3. Динамика рентабельности продукции

Рисунок 2.4. Динамика рентабельности капитала

В связи со снижением прибыли от реализации снижается рентабельность издержек и продаж (с 32,3% до 19,51% и с 24,41% до 16,33% соответственно). За счет снижения чистой прибыли снижается рентабельность активов с 32,19% до 22,33%, рентабельность основного и оборотного капитала (соответственно с 57,31% до 17,7 и с 73,42% до 20,89%). На рентабельность основного капитала также повлияло увеличение необоротных активов, а на рентабельность оборотного капитала влияет рост оборотных активов и затрат будущих периодов.

Из-за снижения чистой прибыли и роста затрат на производство, увеличения собственного капитала происходит значительное снижение доходности капитала.

В 2004 году работа правления и дирекции акционерного общества была направлена на укрепление и развитие положительных тенденций в многопрофильной деятельности предприятия.

Методы работы совершенствовались, но стратегические цели остались неизменными:

– в производственной – финансовой деятельности:

– обеспечение устойчивой работы производственных агрегатов и безопасности производства, в том числе в экономическом отношении повышение конкурентоспособности выпускаемой продукции:

– в социальном направлении:

– обеспечение социальной защищенности работников и членов их семей, в том числе за счет развития сферы оказания жизненно необходимых и лечебно – оздоровительных услуг.

Отчетный 2005 г. оказался сложным для коллектива ОАО « Мариупольский металлургический комбинат имени Ильича», как в целом и для всех металлургов Украины. Снижение уровня этих показателей связано, прежде всего, со значительными потерями комбината из-за снижения уровня экспортных цен.

Вместе с тем экономические показатели комбината в столь трудных внешних условиях могли быть значительно выше, если бы со стороны правительства была более взвешенная ценовая и монетарная политика.

Финансово-хозяйственная деятельность ОАО «Мариупольский металлургический комбинат имени Ильича», как и других металлургов Украины, в 2006 году осуществлялась в довольно сложных условиях.

С одной стороны, конъюнктура мирового рынка черных металлов оставалась неустойчивой и склонной к падению экспортных цен, а, с другой, на внутреннем рынке, рост цен на энергоносители и наращивание ценового давления со стороны ФПГ, монополизировавших рынки стратегического сырья.

В этих сложных условиях работа правления акционерного общества и его дирекции была направлена на дальнейшее совершенствование маркетинговой политики, снабженческо-сбытовой работы и обеспечение безопасности производства.

В том числе в экономическом отношении, на повышение уровня работы всех структурных подразделений в деле изыскания и внедрения имеющихся резервов с целью компенсации потерь от негативного воздействия внешних факторов.

3. Анализ динамики финансовых ресурсов предприятия

3.1 Анализ размещения финансовых ресурсов

Уровень эффективности хозяйственной деятельности предприятия во многом определяется целенаправленным формированием и использованием финансовых ресурсов, поэтому при анализе необходимо, прежде всего, изучить структуру источников формирования активов предприятия и рассмотреть за счет каких источников идет пополнение или снижение финансовых ресурсов, давая оценку этим изменениям. Анализ производится на основе пассива баланса и оформляется в виде аналитических таблиц.

На основании аналитических таблиц выполняется графическое изображение с помощью диаграмм:

– динамика финансовых ресурсов;

– структура финансовых ресурсов;

– динамика собственных оборотных средств.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, то есть пассив показывает, откуда взялись средства, кому обязано за них предприятие.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены.

По степени принадлежности используемый капитал подразделяется на собственный (раздел 1,2,5 пассива) и заемный (раздел 3,4 пассива).

Собственные оборотные средства являются источником финансирования оборотного нормируемого капитала.

Проанализируем размещение финансовых ресурсов за 2004, 2005 и 2006 года в форме таблицы 3.1.

Таблица 3.1. Анализ размещения финансовых ресурсов за 2004 год

| Показатели | На начало отчетного периода | На конец отчетного периода | Отклонение | |

| Сумма | % | |||

| 1. Источники средств, всего, тыс. грн | 5092009 | 7374313 | 2282304 | 100,00 |

| 2. Источники собственных средств, тыс. грн | 4413632 | 6414121 | 2000489 | 87,65 |

| % к источникам | 86,68 | 86,98 | 0,30 | |

| 3. Собственные оборотные средства, тыс. грн. | 1305071 | 2521396 | 1216325 | 93,20 |

| % к собственным | 29,57 | 39,31 | 9,74 | |

| 4. Заемные средства, тыс. грн. | 678377 | 960192 | 281815 | 12,35 |

| % к источникам | 13,32 | 13,02 | -0,30 | |

| 5. Кредиты и другие заемные средства, тыс. грн. | 14711 | 17222 | 2511 | 0,89 |

| % к заемным средствам | 2,17 | 1,79 | -0,37 | |

| 6. Кредиторская задолженность, тыс. грн. | 663666 | 942970 | 279304 | 99,11 |

| % к заемным средствам | 97,83 | 98,21 | 0,37 | |

Из таблицы 3.1 видно, что общая сумма источников увеличилась на конец отчетного периода на 2282304 тыс. грн. или на 44,82%, при этом источники собственных средств увеличились на 2000489 тыс. грн., которые составляют 87,65% от общей суммы источников.

Сумма заемных средств увеличилась на 281815 тыс. грн., которая составляет 12,35% от общей суммы источников. Сумма кредитов и других заемных средств увеличилась на 2511 тыс. грн, а сумма кредиторской задолженности увеличилась на 279304 тыс. грн, которая составляет 99,11% от заемных средств.

Таблица 3.2. Анализ размещения финансовых ресурсов за 2005 г.

| Показатели | На начало отчетного периода | На конец отчетного периода | Отклонение | |

| Сумма | % | |||

| 1. Источники средств, всего, тыс. грн. | 7374313 | 8858985 | 1484672 | 100,00 |

| 2. Источники собственных средств, тыс. грн. | 6414121 | 7676673 | 1262552 | 85,04 |

| % к источникам | 86,98 | 86,65 | -0,33 | |

| 3. Собственные оборотные средства, тыс. грн. | 2521396 | 2688373 | 166977 | 6,62 |

| % к собственным | 39,31 | 35,02 | -8,96 | |

| 4. Заемные средства, тыс. грн. | 960192 | 1182312 | 222120 | 14,96 |

| % к источникам | 13,02 | 13,35 | 0,33 | |

| 5. Кредиты и другие заемные средства, тыс. грн. | 17222 | 29127 | 11905 | 5,36 |

| % к заемным средствам | 1,79 | 2,46 | 0,67 | |

| 6. Кредиторская задолженность, тыс. грн. | 942970 | 1153185 | 210215 | 94,64 |

| % к заемным средствам | 98,21 | 97,54 | -0,67 | |

Из таблицы 3.2 видно, что общая сумма источников увеличилась на 1484672 тыс. грн., при этом источники собственных средств увеличились на 1262552 тыс. грн., которые составляют 85,04% от общей суммы источников. Сумма заемных средств увеличилась на 222120 тыс. грн., которая составляет 14,96% от общей суммы источников.

Сумма кредитов и других заемных средств увеличилась на 11905 тыс. грн, а сумма кредиторской задолженности увеличилась на 210215 тыс. грн., которая составляет 94,64% от заемных средств.

Таблица 3.3. Анализ размещения финансовых ресурсов за 2006 год

| Показатели | На начало отчетного периода | На конец отчетного периода | Отклонение | |

| Сумма | % | |||

| 1. Источники средств, всего, тыс. грн. | 8858985 | 12186260 | 3327275 | 100,00 |

| 2. Источники собственных средств, тыс. грн. | 76766673 | 8663725 | 987052 | 29,67 |

| % к источникам | 86,65 | 71,09 | -15,56 | |

| 3. Собственные оборотные средства, тыс. грн. | 2688373 | 1324783 | -1363590 | -50,72 |

| % к собственным | 35,02 | 15,29 | -19,73 | |

| 4. Заемные средства, тыс. грн. | 1182312 | 3522535 | 2340223 | 70,33 |

| % к источникам | 13,35 | 28,91 | 15,56 | |

| 5. Кредиты и другие заемные средства, тыс. грн. | 29127 | 179031 | 149904 | 6,4 |

| % к заемным средствам | 2,46 | 5,08 | 2,62 | |

| 6. Кредиторская задолженность, тыс. грн | 1153185 | 3343504 | 2190319 | 93,6 |

| % к заемным средствам | 97,54 | 94,91 | -2,63 | |

Из таблицы 3.3 видно, что общая сумма источников увеличилась на 3327275 тыс. грн., при этом источники собственных средств увеличились на 987052 тыс.грн., которые составляют 29,67% от общей суммы источников. Сумма заемных средств увеличилась на 2340223 тыс. грн., которая составляет 70,33% от общей суммы источников.

Сумма кредитов и других заемных средств увеличилась на 149904 тыс. грн., а сумма кредиторской задолженности увеличилась на 2190319 тыс. грн., которая составляет 93,6% от заемных средств.

Представим графически динамику финансовых ресурсов и динамику собственных оборотных средств (рис. 3.1–3.3.)

Собственные средства в течение рассматриваемого периода имеет тенденцию к увеличению. Наличие собственного капитала свидетельствует о том, что предприятие может выполнять функцию самофинансирования.

Заёмные средства в течение рассматриваемого периода увеличиваются за счёт увеличения доли кредитов.

В течение двух лет наблюдается увеличение собственных оборотных средств, что является положительной тенденцией формирования предприятия. На конец 2006 года наблюдается значительное снижение собственного оборотного капитала.

Оборотные средства предприятия – это часть имущества предприятия, которая меняет свою натуральную форму в короткие сроки, вкладывается в производство и реализацию продукции, потребляется полностью и возмещается из доходов от реализации товаров и услуг.

Оборотные средства переносят свою стоимость на стоимость готовой продукции в течение одного производственного цикла.

Рабочий капитал, или собственные оборотные средства – разница между оборотными активами предприятия и его краткосрочными обязательствами. То есть, рабочий капитал является той частью оборотных активов, которая финансируется за счет собственных средств и долгосрочных обязательств.

Рост объема собственных оборотных средств свидетельствует о повышении способности комбината погашать текущие долги, а также о расширении потенциальной возможности наращивания производства.

На начало 2004 года в общей сумме источников собственные средства занимали 86,68%, а заёмные средства 13,32%.

На 1.01.05 наблюдается увеличение в общей сумме источников собственных средств и снижение заёмных средств.

На 1.01.06 наблюдается снижение собственных средств в общей сумме источников и увеличение заёмных средств.

На 1.01.07 наблюдается значительное снижение собственных средств в общей сумме источников и увеличение заёмных средств.

Таким образом, в течении трех лет наблюдается увеличение источников собственных средств, хотя снижается доля собственных средств в общей сумме источников с 87,65% до 29,67%.

Наблюдается увеличение заемных средств за счет кредиторской задолженности, доля заемных средств за исследуемый период увеличивается с 12,35% до 70,33%.

Рост кредиторской задолженности вызван нарушением платежного баланса акционерного общества из-за сложившихся ножниц в ценах на металлоконструкцию и топливно-энергетические, сырьевые ресурсы.

В течение двух лет наблюдается увеличение собственных средств является положительной тенденцией формирования предприятия. Рост объема собственных оборотных средств свидетельствует о повышении способности комбината погашать текущие долги, а также о расширении потенциальной возможности наращивания производства.

На конец 2006 года наблюдается снижение оборотного капитала, это произошло за счет увеличения необоротных активов.

В 2006 году наблюдается увеличение доли заемных средств и снижение доли собственных средств в общей сумме источников.

3.2 Анализ финансовой структуры баланса

Финансовое состояние субъектов хозяйствования, его устойчивость во многом зависит от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия и в первую очередь от соотношения основного и оборотного капитала.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску.

Важными показателями, характеризующими финансовую устойчивость предприятия, являются:

– коэффициент финансовой автономии (независимости) или удельный вес собственного капитала в его общей сумме;

– коэффициент финансовой зависимости (доля заемного капитала в общей валюте баланса);

– плечо финансового рычага или финансового риска (отношение заемного капитала к собственному капиталу).

Проведем анализ финансовой структуры баланса за 2004, 2005 и 2006 года.

Таблица 3.4. Структура пассивов предприятия за 2004 год

| Показатель | Уровень показателя | ||

| На начало года | На конец года | изменение | |

| 1. Удельный вес собственного капитала в общей валюте баланса (коэффициент автономии предприятия) | 0,8668 | 0.8698 | 0,003 |

| 2. Удельный вес заемного капитала (коэффициент финансовой зависимости) | 0,1332 | 0,1302 | -0,003 |

Из таблицы 3.4 видно, что в 2004 году доля собственного капитала незначительно увеличилась на (0,30%). Доля заемного капитала за 2004 год снизилась на 0,30%. Темпы прироста собственного капитала выше темпов прироста заемного. Плечо финансового рычага уменьшилось на 0,4%. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов незначительно снизилась.

Таблица 3.5. Структура пассивов предприятия за 2005 год

| Показатель | Уровень показателя | ||

| На начало года | На конец года | изменение | |

| 1. Удельный вес собственного капитала в общей валюте баланса (коэффициент автономии предприятия) | 0,8698 | 0,8665 | -0,0033 |

| 2. Удельный вес заемного капитала (коэффициент финансовой зависимости) | 0,1302 | 0,1335 | 0,0033 |

| в том числе | |||

| долгосрочного | 0,0018 | 0,001 | -0,0008 |

| краткосрочного | 0,1284 | 0,1325 | 0,0041 |

| 3. Коэффициент финансового риска (плечо финансового рычага) | 0,150 | 0,154 | 0,004 |

Из таблицы 3.5. видно, что в 2005 году доля собственного капитала имеет тенденцию к снижению. За этот год она снизилась на 0,33%.

Доля заемного капитала увеличилась на 0,33% за счет краткосрочных кредитов. Плечо финансового рычага увеличилось на 0,4%. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов незначительно увеличилась.

Таблица 3.6. Структура пассивов (обязательств) предприятия за 2006 год

| Показатель | Уровень показателя | ||

| На начало года | На конец года | Изменение | |

| 1. Удельный вес собственного капитала в общей валюте баланса (коэффициент автономии предприятия) | 0,8665 | 0,7109 | -0,1556 |