Состояние Российского рынка ценных бумаг

СОДЕРЖАНИЕ: Современное Анализ российского рынка ценных бумаг за 2009 год Подавляющее большинство экспертов называют 2009 год периодом стабилизации на мировых фондовых рынках. После глобального обвала во второй половине 2008 года, который наблюдался практически на всех фондовых рынках мира, вне зависимости от типа (при этом в авангарде падения оказался российский рынок акций, потерявший по итогам 2008 года около 70% своей капитализации), в начале 2009 года темпы падения замедлились.Современное состояние российского рынка ценных бумаг

Анализ российского рынка ценных бумаг за 2009 год

Подавляющее большинство экспертов называют 2009 год периодом стабилизации на мировых фондовых рынках. После глобального обвала во второй половине 2008 года, который наблюдался практически на всех фондовых рынках мира, вне зависимости от типа (при этом в авангарде падения оказался российский рынок акций, потерявший по итогам 2008 года около 70% своей капитализации), в начале 2009 года темпы падения замедлились.

Первое место в рэнкинге мировых фондовых рынков - за Россией. Индекс РТС в последний рабочий день минувшего года установился на уровне 1444.61 пункта, прибавив за 12 месяцев более 128% (631.89 пунктов на конец декабря 2008 года). Индекс ММВБ за аналогичный период вырос на 121.14%, что соответствует третьему месту в рэнкинге.

Для фондового рынка России 2009 год выдался весьма удачным, несмотря на обилие пессимистических прогнозов накануне и в его начале. И для этого были все основания: мировой финансовые кризис, спад в мировой экономике (и российской в том числе), резко подешевевшая нефть и неустойчивость рубля - все это побуждало экспертов к мрачным умозаключениям относительно перспектив рынка. К счастью, они не оправдались, хотя в течение года были периоды серьезного спада, а коррекционные колебания стали едва ли не обыденным явлением.

Несмотря на весь этот негатив, российские индексы в 2009 году подросли почти на 130 процентов, отыграв значительную долю потерь, понесенных в конце 2008 года. Аналитикам импонирует и то, что по итогам последних десяти лет российский рынок стал абсолютным лидером по темпам роста среди большинства фондовых площадок. Как развитых, так и развивающихся стран.

Впрочем, некоторые из них считают, что рекорд российских индексов - это рекорд роста с нуля. Но это не совсем так. Оба российских индикатора стартовали к нынешнему рекорду после удручающего спада в январе, когда индекс ММВБ установил годовой минимум - 535 пунктов, а в РТС провалился до уровня 493 пункта.

Однако за этим последовали покупки. Сначала неуверенные, а в дальнейшем - с нарастанием темпа, превратившегося в ралли, которое с довольно частыми коррекциями вниз все же продолжалось весь год. И во второй половине ноября на долларовой площадке был установлен годовой максимум - 1508 пунктов.). Словом, как бы там скептики не иронизировали по поводу непредвиденного роста российского фондового рынка и какие бы ярлыки на него не вешали, он, на удивление экспертов, выздоровел довольно быстро. Но спекулятивная ориентация торгов серьезно подрывает его международный авторитет.

В целом опережающему росту российского рынка акций в минувшем году способствовало восстановление сырьевых бирж (что положительно сказалось на показателях торгового баланса), оживление на международном кредитном рынке, возобновление притока прямых и портфельных инвестиций, а также повышение внутреннего спроса (в потреблении электроэнергии, в росте грузооборота, увеличении денежной базы, укреплении рубля, росте доверия потребителей к банкам).

Кроме того, положительное влияние на рынок Российской Федерации оказало и смягчение денежно-кредитной политики Банка России. В ретроспективе этот процесс выглядел так: в начале года ставка рефинансирования Центрального Банка находилась на уровне 13 процентов, с 24 апреля она была снижена до 12,5 процента, с 14 мая - до 12 процентов, с 5 июня опустилась еще на 0,5 процента - до 11,5 процента, очередное снижение - до 11 процентов - произошло 13 июля, следующее понижение было более сдержанным - с 10 августа главная ставка Центрального Банка съежилась всего на 0,25 процента, однако, уже 15 сентября она снизилась до 10,5 процента, а с 30 сентября - и вовсе до 10 процентов.

И, наконец, как апофеоз либерализма Центральный Банк Российской Федерации, его главная ставка в своем нисходящем тренде преодолела знаковый рубеж в 10 процентов и ушла на уровень 9,5 процента, а с 25 ноября установила еще один рекорд, понизившись до предельно низкого за всю историю ее существования уровня - 9,0 процента, а затем (с 28 декабря) - до 8,75 процента. Можно только представить себе, настолько тяжко давались Ценробанку эти уступки, связанные с потерей весьма значительных прибылей.

И все же не Центральный Банк был катализатором роста российских фондовых индексов. Основной вклад в восстановление фондовых площадок России в 2009 году внес сырьевой сектор. Максимальный рост по состоянию на 15 декабря 2009 года показали по индексу ММВБ металлургия - 219,5 процента с начала года; на 180 процентов - машиностроение; отраслевой индекс телекоммуникаций прибавил 179 процентов, энергетика - 174 процента, финансы - 128 процентов, нефть и газ - 128 процентов.

В 2009 году многие игроки удвоили свои капиталы. Это было сделать не очень сложно. Индекс ММВБ за год вырос на 121.1 %. В таком случае логичнее смотреть на отрезок в два года - 2008-й и 2009-й. Здесь картина уже не такая радужная. Многие крупные фонды в 2008-м году показали падение паев в два и более раза.

Индекс ММВБ-10 в 2009 году смог полностью отыграть падение 2008-го и даже выйти в плюс. За два год индекс наиболее ликвидных фишек биржи ММВБ вырос на 15.6 %.

Анализ фондового рынка России и влияния финансового кризиса на экономику страны за ноябрь 2009 года

За период с 1 по 30 ноября 2009 г. рублевый индекс ММВБ вырос на 3,72%, долларовый индекс РТС повысился на 3,12%. Напомним, что сентябрь-месяц был ознаменован тем, что значение индекса РТС вновь стало выше значения индекса ММВБ из-за укрепления рубля к доллару.

Объемы торгов в ноябре по сравнению с предыдущим месяцем несколько понизились. Среднедневной объем торгов на ММВБ снизился с 79,0 млрд руб в октябре 2009г. до 63,4 млрд руб в ноябре 2009 г. До кризиса дневной объем торгов составлял в среднем: на ММВБ — 55 млрд. руб. В мае 2009 г. обороты на российском рынке вышли на уровень докризисных.

В начале месяца наблюдались попытки выхода из краткосрочного восходящего тренда по индексу РТС и отдельным голубым фишкам, но их нельзя признать успешными — поддержку рынкам акций оказал мягкий комментарий ФРС США, в котором инвесторы обнаружили указание на намерение сохранять низкие процентные ставки в течение длительного времени. Возобновлению устойчивого подъема на рынках акций помешали данные по рынку труда США — сокращение занятости в октябре оказалось хуже прогнозов, а уровень безработицы впервые за многие годы превысил психологически важную отметку 10%.

На неделе 9 по 13 ноября индекс РТС вернулся в восходящий тренд. Заявления по итогам встречи министров финансов и глав центробанков «большой двадцатки» дали понять, что угроз «схлопывания» глобальной ликвидности пока нет, а благоприятная статистика по азиатским странам оказала поддержку сырьевым рынкам. Тем не менее, во второй половине недели на многих рынках, включая российский, появились признаки коррекции вниз. Китай сообщил о росте промпроизводства в октябре на 16.1% в годовом выражении, объема розничных продаж — на 16.2%. В Японии в сентябре заметно выросли объемы заказов на промышленные товары (+10.5% в годовом выражении). Есть признаки экономического восстановления и в Европе. Так, ВВП еврозоны в третьем квартале текущего года увеличился на 0.4% по отношению ко второму кварталу (сокращение по отношению к третьему кварталу 2008 года составило 4.1%).

В середине месяца (на неделе с 16 по 20 ноября) были предприняты попытки к пробою уровня 1500 пунктов по индексу РТС, но закрепиться выше не удалось — уверенность инвесторов в окончательном возобновлении глобального экономического роста пока не столь сильна, чтобы обеспечить закрепление выше 1500 пунктов по индексу РТС, выше 1100 пунктов по индексу рынка акций США SP 500, выше $80 за баррель по фьючерсам на нефть Brent и выше 1.5 по валютной паре евродоллар. Поддержку рынку оказывает избыточная ликвидность, но для уверенного движения вверх нужны основательные поводы, которых пока не нашлось.

В конце месяца на рынке наметилась коррекция вниз. К «фактору праздников» (в США отмечали День Благодарения, что сказалось на активности покупателей на рынках акций) добавился повод для выхода из рискованных бумаг — появились сообщения о проблемах с ликвидностью у дубайского суверенного фонда Dubai World. Речь идет о возможном переносе платежей на $3.5 млрд. (менее 6% обязательств фонда) с декабря 2009 года на май 2010 года, однако трейдеры восприняли новости от Dubai World как признак возможного дефолта по долгам стран Персидского залива и повод для сокращения «спроса на риск». В секторе электроэнергетики наметилась коррекция вниз, отчасти объясняемая объявлением о сокращении тарифов некоторых генерирующих компаний в 2010 году.

12 января 2010 Перспективы фондового рынка в 2010 году (Личные деньги) Российский фондовый рынок с начала года вырос более чем на 100%. Если в январе-феврале на фоне рекордных падений индексов появлялись апокалиптичные прогнозы, то уже весной оптимизм бил через край, а долларовое наводнение и надежды на восстановление мировой экономики подстегивали инвесторов играть на повышение практически по всем биржевым показателям. Важным фактором для российского рынка было продолжительное ралли на сырьевых рынках. Какие настроения преобладают на фондовых рынках в преддверии длинных каникул? Чего ждать в наступающем году инвесторам? Возможен ли такой же бурный рост в 2010 году? Какие факторы могут этому поспособствовать, а что, напротив, будет сдерживать? Как долго ФРС будет сохранять сверхмягкую монетарную политику? Какие инвестиционные идеи будут преобладать в следующем году? И в каких бумагах есть еще шанс заработать игрокам? Участники конференции Finam.ru Фондовый рынок: итоги 2009 года и перспективы следующего считают, что в 2010 году российский фондовый рынок продолжит рост, существенно опережая реальную экономику. Среди фаворитов - финансовая и нефтегазовая отрасли. Интересные инвестиционные идеи есть в машиностроении и металлургии. Эксперты благоприятно оценивают перспективы российского фондового рынка в следующем году, хотя не ожидают, что он сможет выйти на докризисные уровни. Мы ожидаем, что рынок в 2010 году вырастет еще на 25%, наш целевой уровень по индексу РТС составляет 1850 пунктов, - рассказал стратег инвестиционной компании ФИНАМ Владимир Сергиевский. Его поддерживает начальник управления аналитических исследований ВТБ Управление активами Иван Илюшин, который считает, что уже в ближайшие полгода рынок может вырасти на 30-40%. По моим оценкам, российская экономика выйдет на свои исторические максимумы в середине 2011 года. К тому же времени фондовые индексы, скорее всего, также достигнут своих исторических вершин, - дополняет директор аналитического департамента Банка Москвы Кирилл Тремасов. При этом рост биржевых индексов может происходить в отрыве от показателей реальной экономики. Фондовый рынок опережает ситуацию в реальном секторе, т.к. по своей сути он является дисконтирующим механизмом. Заметьте, реальный сектор не лишался 80% инвестиций в 2008 г. Есть еще один момент - отраслевая структура российского фондового рынка очень сильно отличается от структуры экономики, - отмечает г-н Илюшин. На фондовый рынок России повлияет не столько извлечение ликвидности, сколько общая ситуация в мировой экономике. Если повышение ставок в США приведет в конечном итоге к положительным результатам и более быстрому восстановлению экономики, то и мы не останемся в стороне от этого процесса. Если же повышение ставок заморозит мировую экономику, то и российскому фондовому рынку не поздоровится, - считает инвестиционный консультант ФК ОТКРЫТИЕ Павел Пахомов. Аналитики также озвучили свои мнения по наиболее интересным для инвестиций в 2010 году отраслям и компаниям. Среди главных бенефициаров развития процесса восстановления экономики мы выделяем банки и производителей базовых металлов, которые способны значительно улучшить финансовые результаты в 2010 году. Также мы рекомендуем инвесторам сохранять позиции в одном из наиболее дешевых по впередсмотрящим мультипликаторам и сильно отставшем от рынка нефтегазовом секторе, особенно выделяя Газпром и Лукойл, - заявил г-н Сергиевский. Его дополнил г-н Илюшин: Телекоммуникации - привлекательная оценка. ТГК - привлекательная оценка и перспектива перехода на RAB для тепловых сетей. Электрические сети - у отдельных компаний сохраняется существенный дисконт к RAB. Начальник отдела анализа рынка акций ИБ КИТ Финанс Мария Кальварская также рекомендует обратить внимание на акции отдельных машиностроительных компаний: восстановление будет, в ценах пока не заложено, особенно то, что связано с энергетикой. Впрочем, год ожидается волатильный. Второго дна уже точно не будет. Однако коррекция в 20-30% вполне вероятна, - считает г-н Пахомов. Я думаю, после праздников нас ждёт гэп вверх. К весне жду рынок на 20-30% выше текущих уровней, после чего возможна серьёзная коррекция, - опасается г-н Тремасов. Он считает, что в случае ухудшения ситуации сильнее других, как и в 2008 году, провалятся акции компаний, имеющих высокую долговую нагрузку и нестабильный.

Ключевые российские фондовые индексы

| 2009 | 2008-2009 | |

| индекс РТС | +129.0 | -24.1 |

| индекс ММВБ | +121.1 | -13.0 |

| индекс ММВБ-10 | +153.7 | +15.6 |

2009 год ознаменовался ростом цен на нефть. В четвертом квартале 2008 года за баррель Urals давали меньше 40 долларов США. В спешной порядке корректировался бюджет РФ. Понижались прогнозы цен на нефть. В итоге цены за год выросли вдвое. Правда, до отметки в 100 долларов за баррель все равно еще далеко. Прогнозы большинства аналитиков стали более осторожными, чем были два года назад, но более оптимистичными, чем год назад. Аутсайдером в нефтегазовой отрасли стали акции Газпрома, которые за два года потеряли почти половину стоимости. Конечно, на газового гиганта сильно ударил конфлит с Украиной, в результате которого, компания понесла крупные потери.

Акции нефтегазовых компаний

| 2009 | 2008-2009 | |

| Газпром | +69.5 | -46.6 |

| Газпром нефть | +162.3 | +7.0 |

| ЛУКойл | +75.5 | -18.1 |

| НОВАТЭК | +251.0 | -8.0 |

| Роснефть | +127.3 | +8.8 |

| Сургутнефтегаз | +62.0 | -9.1 |

| Сургутнефтегаз (п) | +140.5 | -6.0 |

| Татнефть | +152.5 | -5.7 |

| Татнефть (п) | +275.2 | -12.2 |

Акции Сбербанка стали фишкой номер 1 на российском фондовом рынке. Высокая волатильность, большие объемы торгов - вот две основные характеристики акций Сбербанка в 2009 году. Привилегированные акции Сбербанка за 2009 год выросли на 660 %. Впрочем в этом росте есть, на наш взгляд, и спекулятивная составляющая. В декабре мы закрыли позиции по префам Сбербанка.

Акции банков

| 2009 | 2008-2009 | |

| Банк Москвы | +15.6 | -38.8 |

| Возрождение | +337.0 | -29.3 |

| Возрождение (п) | +451.6 | -46.6 |

| ВТБ | +107.8 | -44.9 |

| Росбанк | +14.0 | -40.4 |

| Сбербанк | +263.7 | -18.0 |

| Сбербанк (п) | +659.9 | -1.4 |

Очередная реорганизация Связьинвеста была одним из катализаторов роста региональных телекомов. Другой катализатор - громадное падение акций МРК в 2008 году при практически сохраненной рентабельности производства. В 2008 году большинство телекомов подешевело на 80 с лишним процентов. Зато те трейдеры, что пришли на фондовый рынок в 2009 году, могли на телекомах увеличить свой капитал в несколько раз.

Телекомы

| 2009 | 2008-2009 | |

| Волгателеком | +456.3 | -38.0 |

| Волгателеком (п) | +372.1 | -35.1 |

| Дальсвязь | +456.4 | -28.6 |

| Дальсвязь (п) | +431.1 | -30.2 |

| МГТС | +111.0 | -50.2 |

| МГТС (п) | +75.6 | -53.3 |

| МТС | +98.5 | -41.3 |

| Ростелеком | -44.0 | -48.6 |

| Ростелеком (п) | +332.0 | -8.2 |

| СЗТ | +239.5 | -48.6 |

| СЗТ (п) | +200.1 | -46.8 |

| Сибирьтелеком | +357.0 | -49.4 |

| Сибирьтелеком (п) | +403.1 | -42.4 |

| Уралсвязьинформ | +163.9 | -48.0 |

| Уралсвязьинформ (п) | +232.4 | -39.8 |

| Центртелеком | +377.4 | -14.9 |

| Центртелеком (п) | +418.5 | -7.9 |

| ЮТК | +504.6 | -18.4 |

| ЮТК (п) | +413.8 | -10.1 |

Несмотря на крупнейшую энергетическую аварию на постсоветском пространстве за последние двадцать лет, акции электроэнергетических компаний в 2009 году были одними из лидеров. Даже ГидроОГК, серьезно пострадавшая в финансовом плане в связи с аварией (ремонт + потеря части выручки и прибыли), закончила год на фондовом рынке в большом плюсе.

Впрочем многие акции электроэнергетических компаний остаются в числе тех, кто за два последних года, упал более чем в два раза.

Акции электроэнергетических компаний

| 2009 | 2008-2009 | |

| Мосэнерго | +244.7 | -44.8 |

| Мосэнергосбыт | +201.1 | -38.2 |

| ОГК-1 | +116.1 | -75.9 |

| ОГК-2 | +256.2 | -75.5 |

| ОГК-3 | +309.2 | -60.1 |

| ОГК-4 | +328.6 | -50.4 |

| ОГК-5 | +107.8 | -50.1 |

| ОГК-6 | +179.0 | -78.7 |

| РусГидро | +88.4 | - |

| ФСК ЕЭС | +158.1 | - |

Два последних года лучше всего пережили Полиметалл и Полюс Золото. Комфортно себя чувствовать им позволяли цены на золото и серебро. Бумаги этих компаний подорожали за два года на 63 % и 41 % соответственно, а вот акции Северстали за это время подешевели на 55 %.

Акции металлургических компаний

| 2009 | 2008-2009 | |

| ММК | +338.0 | -22.6 |

| НЛМК | +204.6 | -7.7 |

| Норильский никель | +112.3 | -34.3 |

| Полиметалл | +119.5 | +63.2 |

| Полюс Золото | +108.8 | +40.6 |

| Северсталь | +199.0 | -54.8 |

Прогноз рынка ценных бумаг Российс кой Федерации на 2010 год

Сейчас, достигнув 1500 и 1400 пунктов, российские рынки подошли к тому уровню, который можно считать справедливым. Если не принимать во внимание спекулятивные игры, которые в течение года раскачивали рынок, то в целом обе площадки сейчас окрепли и готовы продолжить восходящий тренд. К тому, они после столь непредсказуемого по динамике 2009 года поднабрались опыта.

Это, кстати, отмечает и член Комитета Госдумы по финансовому рынку Павел Медведев. В последнее время, по его оценке, рынок ведет себя достаточно прилично, но, к сожалению, признает думский эксперт, по-прежнему остается излишне спекулятивным. Сейчас на фондовом рынке мотивы действий покупателей и продавцов нередко больше связаны с психологическими факторами, чем с результатом анализа и действиями сообразно меняющейся экономической ситуации, - такова его итоговая оценка сложившейся на рынке ситуации под конец 2009 года.

И с этим трудно не согласиться. Преобладание на рынке зарубежных инвесторов всецело подчинило его динамику внешним факторам. Внутренние, как правило, игнорировались, если не считать реакции на позитив или негатив отдельных его участников, что, в сущности, не меняло общего настроя на рост или спад в отдельно взятые моменты.

Можно, таким образом, констатировать, что рост российских биржевых индексов в течение минувшего года происходил в отрыве от ситуации в реальной экономике: ее макропоказатели, к сожалению, никак не соответствовали фондовым. Но есть у экспертов и аргументы в защиту рынка. Фондовый рынок опережает ситуацию, поскольку по своей сути он является дисконтирующим механизмом. Есть еще один момент - отраслевая структура российского фондового рынка очень сильно отличается от структуры экономики, - поясняет неадекватность рынка процессам, происходящим в реальной экономике России, начальник управления аналитических исследований ВТБ Управление активами Иван Илюшин.

Относительно послепраздничных перспектив можно отметить, что российский фондовый рынок по-прежнему нацелен двигаться вверх, и каких-то корректив в этот сценарий за последнее время внесено не было.

Участники конференции Фондовый рынок: итоги 2009 года и виды на 2010-й также благоприятно оценивают перспективы российского фондового рынка, хотя и не ожидают, что он сможет выйти на докризисные уровни. Как минимум, рынок в 2010 году вырастет еще на 25 процентов. Наш целевой уровень по индексу РТС составляет 1850 пунктов, - таково видение перспектив российского рынка акций стратега инвестиционной компании ФИНАМ Владимира Сергиевского.

Его поддерживает и начальник управления аналитических исследований ВТБ Управление активами Иван Илюшин, который считает, что уже в ближайшие полгода рынок может вырасти на 30-40 процентов. Не менее оптимистичен и директор аналитического департамента Банка Москвы Кирилл Тремасов. Согласно его прогнозной оценке, российская экономика выйдет на свои исторические максимумы в середине 2011 года. К этому времени и фондовые индексы, скорее всего, также достигнут своих новых исторических вершин.

Аналитики также озвучили свои мнения по наиболее интересным для инвестиций в 2010 году отраслям и компаниям. Среди главных бенефициаров развития процесса восстановления экономики они выделяют банки и производителей базовых металлов, которые способны значительно улучшить финансовые результаты в 2010 году, и рекомендуют инвесторам сохранять позиции в одном из наиболее значимых для рынка нефтегазовом секторе, где Газпрому и ЛУКОЙЛу отводится роль локомотивов. Привлекательными будут и бумаги телекоммуникационного и электрического сегментов рынка. Не следует сбрасывать со счетов и акции отдельных машиностроительных компаний.

Словом, год, по всеобщему мнению как участников рынка, так и экспертов, ожидается волатильный, но второго дна уже точно не будет, хотя коррекция в 20-30 процентов вполне вероятна. После праздников рынок ожидает гэп вверх, который позволит ему к весне подрасти на 20-30 процентов выше текущих уровней. В случае ухудшения ситуации в экономике или других непредвиденных событий в мире с негативной окраской сильнее других, как и в 2008 году, провалятся акции компаний, имеющих высокую долговую нагрузку и нестабильный операционный поток.

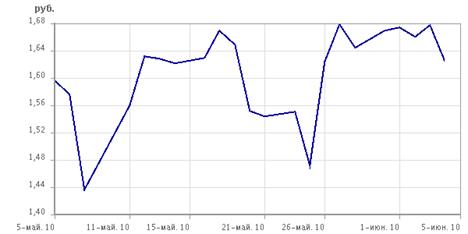

РусГидро

rf1=

![]()

![]() *100=-1.8%

*100=-1.8%

rf2=

![]()

![]() *100=4.48%

*100=4.48%

rf3=

![]()

![]() *100=-5.52%

*100=-5.52%

rf4=

![]()

![]() *100=5.2%

*100=5.2%

rf5=

![]()

![]() *100=3.08%

*100=3.08%

![]() e

=

e

= ![]() (-1.8+4.48 -5.52 + 5.2+3.08) = 1,08%

(-1.8+4.48 -5.52 + 5.2+3.08) = 1,08%

![]() =

= ![]() = 4.7

= 4.7

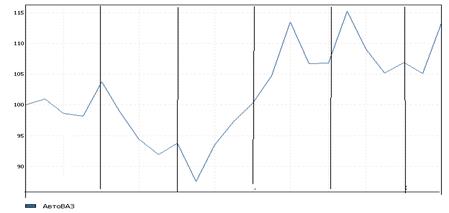

АвтоВаз

05.05 11.05 15.05 21.05 26.05 01.06

rf1=

![]()

![]() *100=3,5%

*100=3,5%

rf2=

![]()

![]() *100=-9,1%

*100=-9,1%

rf3=

![]()

![]() *100=6,9%

*100=6,9%

rf4=

![]()

![]() *100=6,9%

*100=6,9%

rf5=

![]()

![]() *100=-0,4%

*100=-0,4%

![]() e

=

e

= ![]() (3,5-9,1+6,9 +6,9-0,4) = 1,56%

(3,5-9,1+6,9 +6,9-0,4) = 1,56%

![]() =

= ![]() = 1,49

= 1,49

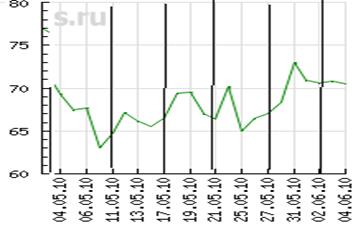

Армада

rf1=

![]()

![]() *100=-4,4%

*100=-4,4%

rf2=

![]()

![]() *100=-4,1%

*100=-4,1%

rf3=

![]()

![]() *100=-6,3%

*100=-6,3%

rf4=

![]()

![]() *100=-4,6%

*100=-4,6%

rf5=

![]()

![]() *100=11,5%

*100=11,5%

![]() e

=

e

= ![]() (-4,4-4,1-6,3-4,6+11,5) =-7,9%

(-4,4-4,1-6,3-4,6+11,5) =-7,9%

![]() =

= ![]() = 3,2

= 3,2

Аэрофлот

rf1=

![]()

![]() *100=-3,7%

*100=-3,7%

rf2=

![]()

![]() *100=5,5%

*100=5,5%

rf3=

![]()

![]() *100=-4,2%

*100=-4,2%

rf4=

![]()

![]() *100=0,7%

*100=0,7%

rf5=

![]()

![]() *100=2,3%

*100=2,3%

![]() e

=

e

= ![]() (-3,7+5,5-4,2+0,7+2,3) =0,12%

(-3,7+5,5-4,2+0,7+2,3) =0,12%

![]() =

= ![]() =0,4

=0,4

ГУМ

rf1=

![]()

![]() *100=-1,2%

*100=-1,2%

rf2=

![]()

![]() *100=-9,4%

*100=-9,4%

rf3=

![]()

![]() *100=-4,4%

*100=-4,4%

rf4=

![]()

![]() *100=-0,2%

*100=-0,2%

rf5=

![]()

![]() *100=8,4%

*100=8,4%

![]() e

=

e

= ![]() (-1,2-9,4-4,-0,2+8,4) =-1,36%

(-1,2-9,4-4,-0,2+8,4) =-1,36%

![]() =

= ![]() =-1,8

=-1,8

КАМАЗ

rf1=

![]()

![]() *100=-7,9%

*100=-7,9%

rf

2=

![]()

![]() *100=2,5%

*100=2,5%

rf

3=

![]() *100=0,1%

*100=0,1%

rf

4=

![]()

![]() *100=0,6%

*100=0,6%

rf

5=

![]()

![]() *100=5,8%

*100=5,8%

![]() e

=

e

= ![]() (-7,9+2,5+0,1+0,6+5,8) =0,22%

(-7,9+2,5+0,1+0,6+5,8) =0,22%

![]() =

= ![]() =-2,42

=-2,42

Красный октябрь

rf1=

![]()

![]() *100=-5,1%

*100=-5,1%

rf2=

![]()

![]() *100=4,7%

*100=4,7%

rf3=

= ![]()

![]() *100=-3,5%

*100=-3,5%

rf4=

= ![]()

![]() *100=-1%

*100=-1%

rf5=

= ![]()

![]() *100=0,7%

*100=0,7%

![]() e

=

e

= ![]() (-5,1+4,7-3,5-1+0,7) =-0,84%

(-5,1+4,7-3,5-1+0,7) =-0,84%

![]() =

= ![]() =1,2

=1,2

Мосэнергосбыт

rf1=

![]()

![]() *100=-3%

*100=-3%

rf

2=

![]()

![]() *100=-0,01%

*100=-0,01%

rf

3=

= ![]()

![]() *100=-2,3%

*100=-2,3%

rf

4=

= ![]()

![]() *100=-1,9%

*100=-1,9%

rf

5=

= ![]()

![]() *100=-2,4%

*100=-2,4%

![]() e

=

e

= ![]() (-3+(-0,01)+(-2,3)+(-1,9)+(-2,4)) =-5,01%

(-3+(-0,01)+(-2,3)+(-1,9)+(-2,4)) =-5,01%

![]() =

= ![]() =3

=3

Новосибирскэнерго

rf1=

![]()

![]() *100=-8,3%

*100=-8,3%

rf2=

![]()

![]() *100=3,6%

*100=3,6%

rf3=

= ![]()

![]() *100=-3,6%

*100=-3,6%

rf4=

= ![]()

![]() *100=-4,6%

*100=-4,6%

rf5=

= ![]()

![]() *100=2%

*100=2%

![]() e

=

e

= ![]() (-8,3+3,6-3,-4,6+2) =-2,18%

(-8,3+3,6-3,-4,6+2) =-2,18%

![]() =

= ![]() =3,5

=3,5

Соллерс

rf1=

![]()

![]() *100=-2%

*100=-2%

rf2=

![]()

![]() *100=12,8%

*100=12,8%

rf3=

= ![]()

![]() *100=-6%

*100=-6%

rf4=

= ![]()

![]() *100=-1,9%

*100=-1,9%

rf5=

= ![]()

![]() *100=6,4%

*100=6,4%

![]() e

=

e

= ![]() (-2+12,8-6-1,9+6,4) =1,86%

(-2+12,8-6-1,9+6,4) =1,86%

![]() =

= ![]() =3,5

=3,5

Сводная таблица данных цен на акции предприятий

| Название организации | Фактическая доходность (%) | Средняя доходность | Риск | ||||

| rf1 | rf2 | rf3 | rf4 | rf5 | |||

| РусГидро | -1,8 | 4,48 | -5,52 | 5,2 | 3,08 | 1,08 | 4,7 |

| АвтоВаз | 3,5 | -9,1 | 6,9 | 6,9 | -,04 | 1,56 | 1,49 |

| Армада | -4,4 | -4,1 | -6,3 | -4,6 | 11,5 | -7,9 | 3,2 |

| Аэрофлот | -3,7 | 5,5 | -4,2 | 0,7 | 2,3 | 0,12 | 0,4 |

| ГУМ | -1,2 | -9,4 | -4,4 | -0,2 | 8,4 | -1,36 | -1,8 |

| КАМАЗ | -7,9 | 2,5 | 0,1 | 0,6 | 5,8 | 0,22 | -2,42 |

| Красный Октябрь | -5,1 | 4,7 | -3,5 | -1 | 0,7 | -0,84 | 1,2 |

| Мосэнергосбыт | -3 | -0,01 | -2,3 | -1,9 | -2,4 | -5,01 | 3 |

| Новосибирскэнерго | -8,3 | 3,6 | -3,6 | -4,6 | 2 | -2,18 | 3,5 |

| Соллерс | -2 | 12,8 | -6 | -1,9 | 6,4 | 1,86 | 3,5 |

По данным таблицы можно сделать следующий вывод:

Наибольшие колебания в ценах на акции прослеживаются в таких организациях, как Соллерс, ГУМ и АвтоВаз.

По мере величины средней доходности можно расставить предприятия таким образом: Соллерс, АвтоВаз и РусГидро являются безусловными лидерами по отношению к другим рассматриваемым организациям. Однако и риск у них наиболее высокий РусГидро достиг отметки 4,7. Наименьшую доходность составляют акции таких предприятий, как: Мосэнергосбыт и Армада, средняя доходность акций этих предприятий составила -5,01 и -7,9 соответственно. Что говорит о затруднительном положении этих организаций.

Самым минимальным риском из рассматриваемых организаций является Аэрофлот, доля риска этого предприятия достигла отметки 0,4.