Социальное страхование в системе социальной защиты населения РБ

СОДЕРЖАНИЕ: Экономическая сущность социального страхования. Особенности организации социальной защиты населения в РБ. Международный опыт социального страхования. Тенденции и направления совершенствования социального страхования в Республике Беларусь.Учреждение образования

«БЕЛОРУССКИЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ ПОТРЕБИТЕЛЬСКОЙ КООПЕРАЦИИ»

Кафедра финансов и кредита

КУРСОВАЯ работа

на тему: «Социальное страхование в системе социальной защиты населения РБ»

Гомель 2006

СОДЕРЖАНИЕ

| Введение……………………………………………………………………… | 3 |

| 1. Экономическая сущность социального страхования…………… | 6 |

| 2. Особенности организации социальной защиты населения в Республике Беларусь……………………………..…………………………. | 21 |

| 3. Международный опыт социального страхования..…………………. | |

| 4. Тенденции и направления совершенствования социального страхования в Республике Беларусь..……………………………………. | 46 |

| Заключение…………………………………………………………………... | 58 |

| Список использованных источников…………………………………….. | 62 |

ВВЕДЕНИЕ

Актуальность темы. Тема курсовой работы «Социальное страхование в системе социальной защиты населения» является актуальной и современной, так как наличие системы социальной защиты населения характерно практически для всех стран и необходимость в ней для конкретного гражданина обусловлена наступлением обстоятельств, исключающих возможность создания его трудом условий, обеспечивающих ему основные жизненные потребности.

Значение и уровень системы социальной защиты населения предопределены факторами личного характера, системными изменениями экономико-политического плана, природно-географическими и культурно-историческими особенностями государств. В период обострения экономических проблем и социальной напряженности необходимость ее расширения и совершенствования становится наиболее значимой и актуальной.

Оценка современного состояния решаемой проблемы. На сегодняшний день система социального страхования Беларуси переживает не лучшие времена. В наиболее сложном положении находится главная ее составляющая - пенсионная система. Она унаследовала многие недостатки пенсионной системы бывшего Советского Союза. В то время через пенсионное обеспечение нередко решались несвойственные ему задачи путем установления различных льгот и привилегий. Такая система гасит инициативу платить страховые взносы и, по определению международных экспертов, дает чересчур рано, слишком многим и совсем мало. При этом сохраняется анахроническая щедрость условий предоставления пенсий.

Цели и задачи. Целью курсовой работы является изучение тенденций социального страхования в системе социальной защиты населения и разработка путей и направлений совершенствования социального страхования в Республике Беларусь.

Исходя из поставленной цели вытекаютосновные задачи курсовой работы, которые сведены к следующим:

· ознакомление с теоретическими аспектами социального страхования;

· изучение особенностей организации социальной защиты населения в Республике Беларусь;

· ознакомление с международным опытом социального страхования;

· изучение тенденций и направлений совершенствования социального страхования в Республике Беларусь.

Предмет исследования. Предметомисследования курсовой работы явились методологические, практические вопросы совершенствования социального страхования в Республике Беларусь.

Объектом исследования. Объектом является социальное страхование в системе социальной защиты населения РБ.

Основные и исходные данные для разработки темы. Основными законодательными актами, используемыми в курсовой работе являются: О пенсионном обеспечении: закон Республики Беларусь от 17апреля 1992 г. № 596-ХП [18], Об основах государственного социального страхования: закон Республики Беларусь от 31 января 1995 г. № 3563-XII[15]. Также в курсовой работе использовались данные, тактических и стратегических прогнозов экономического и социального развития, внеучетные источники информации.

По данной теме была использована научная литература таких авторов как В. И. Роик [20], О. Ананич [4], Л. Г. Колпина [12], В. В. Николаевский [14], И. Н. Алешкевич [3] и других авторов.

Перечень примененных методов исследования. В процессе исследования данной курсовой работы были использованы как общенаучные, так и специальные методы исследования : анализ, синтез, сравнение, а также экономико-статистический и метод технико-экономических расчетов.

Характеристика объема и структуры работы. Основная часть курсовой работы содержит четыре главы. В первой главе курсовой работы рассматриваются теоретические, методические и правовые аспекты экономической сущности социального страхования. Во второй главе курсовой работы анализируется особенности организации социальной защиты населения в Республике Беларусь. В третьей главе рассматривается международный опыт социального страхования. В четвертой – раскрываются возможные пути, тенденции и направления совершенствования социального страхования в Республике Беларусь. В заключении излагаются теоретические выводы, вытекающие из результатов исследования. Список использованных источников включает в себя перечень использованных в курсовой работе законодательных актов Республики Беларусь, перечень научных статей, учебников, методических пособий по написанию курсовой работы.

1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ СОЦИАЛЬНОГО СТРАХОВАНИЯ

Одним из объективных факторов развития общества является необходимость материального обеспечения лиц, которые в силу определенных причин не участвуют в общественном труде и не могут за счет оплаты по труду поддерживать свое существование. На содержание таких членов общества направляется часть созданного валового продукта, специально обособляемая обществом для этих целей. В условиях функционирования товарно-денежных отношений эта часть общественного продукта используется посредством формирования и использования определенных денежных фондов.

Таким образом, социальное страхование — это система отношений, с помощью которой формируются и расходуются фонды денежных средств для материального обеспечения лиц, не обладающих физической трудоспособностью или располагающих таковой, но не имеющих возможности реализовать ее по различным причинам.

Сущность социального страхованияхарактеризуется рядом признаков, принципов и функций. К основным признакам относятся [21, с.136]:

• наличиериска случайного характера и страха его проявления с соответствующими негативными последствиями;

• повторяемость и предсказуемость страховых событий;

• инверсия эксплуатационного цикла (опережение платы за страховую защиту по отношению к выплате страхового возмещения);

• договорной характер отношений между страхователями истраховщиками;

• эквивалентность и замкнутость отношений страховщика и страхователя, означающие выплату страхового возмещения при наличии договора страхования, уплаты страхового взноса (премии) и в соответствии с объемом страховой защиты;

• свобода в выборе страхователями страховщика, объектов страхования и страховой суммы при добровольной форме страхования.

Организация социального страхования базируется на следующих основных принципах [12, с. 104]:

· личная ответственность – сами работники участвуют в финансировании страхования, размер выплат зависит от предварительных взносов работников и их страхового стажа;

· солидарность – работодатели, трудящиеся и государство принимают финансовое участие в страховании, оказывая своими взносами материальную помощь (при наступлении страховых случаев) менее обеспеченным;

· организационное самоуправление – руководство органами социального страхования осуществляется полномочными представителями работников и работодателей, что укрепляет солидарность двух социальных субъектов и страховых сообществ, делает систему социального страхования “прозрачной” для общественности, способствуя социальной стабильности, формированию демократического сознания населения;

· всеобщность – социальное страхование распространяется на самые широкие круги нуждающихся в нем, что выражается в законодательном закреплении гарантий реализации прав застрахованных, порядка осуществления соответствующих выплат и предоставления услуг;

· обязательность (принудительность) социального страхования независимо от воли и желания работодателей и застрахованных, что находит выражение в обязательном характере (по закону) уплаты страховых взносов работодателями и работниками, а также в определенных случаях и государством (из государственного бюджета);

· государственное регулирование - законодательное закрепление гарантий прав в области страховой защиты, уровня выплат и качества услуг, условий назначения пособий, контроля за правильностью использования финансовых средств.

Чтобы определить и проанализировать задачи социального страхования необходимо отметить его основные функции и виды.

К важнейшим функциям социального страхования, как составляющей социальной политики относятся [23, с. 234]:

· защитная функция заключается в поддержании сложившегося материального уровня застрахованного, если обычный источник дохода становится для него недоступным, а также, когда ему предстоят дополнительные непредвиденные расходы, не предусмотренные в его привычном бюджете;

· компенсирующая функция состоит в возмещении ущерба утраты трудоспособности и ущерба здоровью с помощью материального возмещения утраты заработка, а также оплаты услуг в связи с лечением и реабилитацией;

· воспроизводственная функция заключается в том, что социальное страхование призвано обеспечивать застрахованным (и членам их семей) покрытие всех расходов, достаточных для нормального протекания воспроизводственного цикла (что охватывает практически весь жизненный цикл) в случае болезни, старости, инвалидности, безработицы, беременности;

· перераспределительная функция определяется тем, что социальное страхование значительно влияет на общественное распределение и перераспределение. Социальные выплаты увеличивают долю вновь созданной стоимости, направляемой на потребление застрахованным. Сущность функции заключается в разделении материальной ответственности за социальные риски между всеми застрахованными, всеми работодателями и государством;

· стабилизирующая функция заключается в согласовании интересов социальных субъектов по ряду принципиальных для жизнедеятельности наемных работников вопросов – уровню социальной защиты; кругу лиц, подлежащих социальному страхованию; распределению финансовой нагрузки между социальными субъектами; участию в управлении социальным страхованием.

Так как каждый вид социального риска имеет свою природу и по-разному проявляется для разных категорий трудящихся, то и формы защиты, а значит, и организация социального страхования, различаются по видам, которые имеют свои особенности.

Только таким образом можно четко рассчитывать финансовые средства, необходимые для страхования отдельных рисков, и только так будет исключено скрытое перераспределение средств при страховании различных рисков.

В республике действуют три вида социального страхования [15]:

1. а) пенсионное страхование;

б) страхование по временной нетрудоспособности, в связи с беременностью и родами, рождением ребенка и уходом за ним до достижения возраста 3 лет, в связи со смертью застрахованного или члена его семьи (далее - социальное страхование).

2. Страхование от безработицы.

3. Страхование от производственного травматизма и профзаболеваний.

Средства на эти виды страхования образуются за счет уплачиваемых работодателями обязательных страховых взносов. По первому виду страхования взносы платят также и работающие граждане.

Объектом для начисления обязательных страховых взносов являются:

• для работодателей и работающих граждан - заработная плата и другие выплаты работникам, кроме утвержденного Советом Министров республики перечня выплат, на которые взносы не начисляются; эти перечни утверждены по каждому виду страхования отдельно и несколько различаются между собой;

• для физических лиц, самостоятельно уплачивающих обязательные страховые взносы, а также членов крестьянских (фермерских) хозяйств - определяемый ими доход.

Размер страхового взноса по первому из названных видов (пенсионное и социальное страхование) составляет 36%. Из них 30% направляется на цели пенсионного страхования (29% - доля работодателя и 1% - работающих граждан), 6% - на социальное страхование. Согласно законодательству некоторые категории плательщиков имеют льготные страховые тарифы: работодатели, занятые производством сельскохозяйственной продукции, члены крестьянских фермерских хозяйств, коллегии адвокатов. Все эти взносы поступают в бюджет фонда социальной защиты населения.

По страхованию от несчастных случаев и профессиональных заболеваний утверждены дифференцированные тарифы от 0,1 до 3,2% в зависимости от класса профессионального риска отрасли. Некоторым страхователям утверждены льготы по страховым взносам: 50% установленного размера. Страховщиком по этому виду является Белорусское республиканское унитарное страховое предприятие «Белгосстрах» (БРУСП «Белгосстрах»).

Таким образом, по трем видам социального страхования суммарный тариф страховых взносов, уплачиваемых работодателями, составляет 35,6 - 39,2%.

Часто руководители жалуются, что эти платежи очень высоки, удорожают стоимость рабочей силы и в конечном итоге отрицательно влияют на конкурентоспособность продукции. С этим трудно не согласиться. В нашей стране — один из самых высоких страховых тарифов в системах социального страхования, действующих в настоящее время. Чтобы выяснить причины этого, надо проанализировать, от чего зависит размер тарифов, куда и как эти средства расходуются, какова мировая практика в этой области, что можно сделать и что реально делается для реформирования системы социального страхования и снижения страховых тарифов.

2. ОСОБЕННОСТИ ОРГАНИЗАЦИИ СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Социальная защита населения Республики Беларусь на разных этапах ее развития имела свою специфику. Так, до 1921 г. в республике существовала система социального обеспечения, финансируемая из бюджета. В начале 1922 г. постановлением Совета Народных Комиссаров «О социальном страховании лиц, занятых наемным трудом на кооперативных, концессионных, арендных и частных предприятиях, учреждениях и хозяйствах» в составе Наркомата соцобеспечения БССР было создано Управление социального страхования, переведенное с 7 июня 1922 г. на самоокупаемость. В1933 г. социальное страхование было переведено в ведение профсоюзов, и тарифы страховых взносов утверждались дифференцированно по отраслевым профсоюза [12, с. 99].

В 1964 г. было введено социальное обеспечение и некоторые формы социального страхования членов колхозов, которые с 1930-х гг. были одной из самых незащищенных категорий трудящихся. В 1971 г. организуются независимые от бюджета государственного социального страхования и фонда социального обеспечения централизованные фонды социального страхования и социального обеспечения колхозников.

До 1990 г. в Беларуси социального страхования в полном его понимании не существовало. За все годы советской власти не было принято полномасштабного закона о социальном страховании, принимались лишь декреты и постановления по отдельным его видам. Средства государственного бюджета на социальные нужды выделялись по остаточному принципу. Правда, сохранялась система уплаты страховых взносов, но это лишь создавало видимость социального страхования.

В течение многих лет гражданам навязывался постулат о том, что социальное страхование осуществляется за счет государства. Намеренно создавалась иллюзия, что пенсионеров содержит государство. Такое мнение сохранилось у многих до сих пор. Видимо, потребуется еще немало времени, чтобы воспитать понимание того, что пенсию не дают, а ее зарабатывают, причем заботиться об этом надо каждому, начиная с ранней молодости.

Провозглашенная в конце 80-х гг. перестройка вызвала коренные изменения в организации и финансировании социального страхования. В Беларуси Советом Министров и Федерацией профсоюзов на основании соответствующих постановлений Совета Министров СССР и ВЦСПС принимаются постановления от 20 декабря 1990 г. № 327 «Об образовании Фонда социального страхования Белорусской ССР» и от 20 декабря 1991 г. № 481 «Об организации пенсионного Фонда Республики Беларусь». Этими документами фактически было положено начало внедрению страховых принципов в систему социального обеспечения страны [12, с. 99-100].

Фонд социальной защиты населения образован в соответствии с постановлением Верховного Совета Республики Беларусь № 2367-ХП от 10.06.1993 г. на базе пенсионного фонда и фонда социального страхования. ФСЗН до 2004 г. был самостоятельной финансово-кредитной организацией при Министерстве труда и социальной зашиты, а в 2004 г. в соответствии с Законом «О бюджете Республики Беларусь на 2004 г.» стал целевым бюджетным фондом. Его денежные средства не подлежат изъятию по другому назначению. В своей деятельности ФСЗН опирается на Закон Республики Беларусь «Об основах государственного социального страхования», введенный в действие с 1 апреля 1995 г. Главными задачамифонда являются [15]:

- финансирование расходов на пенсии, пособия и другие социальные выплаты;

- сбор страховых взносов;

- расширенное воспроизводство средств фонда па принципах самофинансирования;

- международное сотрудничество в области социального страхования.

ФункциямиФСЗН являются:

- методическая и организационная работа но установлению порядка платежей и размеров страховых взносов;

- контроль за поступлением и расходованием средств и деятельностью структурных подразделений;

- координация работы структурных подразделений и методическая помощь им;

- обеспечение капитализации его средств и привлечение добровольных и благотворительных взносов;

- совершенствование государственного социального страхования;

- организация информации всей категории плательщиков;

- ведение бухгалтерской и статистической отчетности и ответственность за ее достоверность;

- определение совместно со всеми структурами, чья деятельность связана с социальной защитой населения, направлений расходования дополнительных средств, поступающих в фонд.

Средства ФСЗН складываются из обязательных взносов нанимателей и граждан, от коммерческой деятельности (в основном от капитализации денежных средств), добровольных пожертвований, поступлений по регрессным искам. Размер обязательных страховых взносов нанимателей и гражданам устанавливается от фонда заработной платы в соответствии с законом Республики Беларусь «О размерах обязательных страховых взносов в фонд социальной защиты населения Министерства социальной защиты Республики Беларусь» и может уточняться Советом Министров.

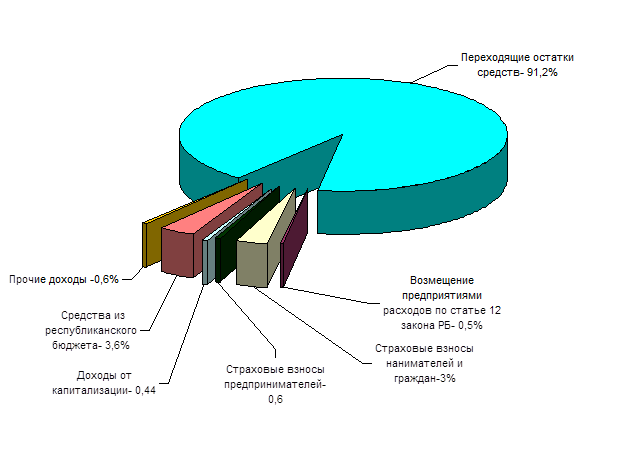

Структура доходов Фонда в 2005 году показана на рис. 1. Хорошо видно, что основная часть доходов складывается из страховых взносов (более 90%). Существенная часть доходов (4,4%) получена от капитализации временно свободных остатков средств путем вложения их в депозиты банков и покупки государственных казначейских обязательств. Остальные составляющие доходной части не имеют заметного значения.

Рис. 1. Доходы фонда в 2005 году

Рис. 1. Доходы фонда в 2005 году

Источник: [8].

Средства из ФСЗП расходуются на следующие цели:

- выплата пенсий по возрасту, инвалидности, за выслугу лет, по случаю потери кормильца, социальных пенсий;

- выплата пособий и компенсаций в связи с несчастными случаями на производстве и профессиональными заболеваниями, по беременности, по случаю рождения ребенка и уходу за ребенком до достижения им возраста трех лет, по болезни и временной нетрудоспособности, на по до 16 лет, на детей в возрасте до 16 лет, инфицированных или больных СПИДом.

Помимо этого из ФСЗН выплачиваются пенсии гражданам, выезжающим за пределы республики в соответствии с ее международными договорами, финансируются расходы на оздоровление трудящихся, повышение социальных пенсий в связи с изменением индекса стоимости жизни и ростом заработной платы, оказание материальной помощи престарелым и нетрудоспособным гражданам, обеспечение текущей деятельности фонда и возмещение расходов по оформлению регрессных исков.

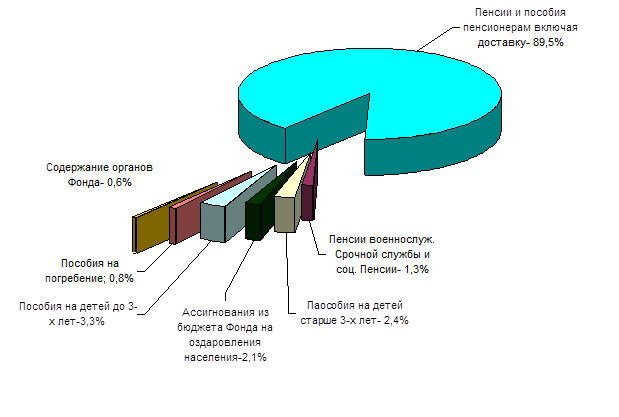

Расходная часть Фонда показана на рис. 2. Наибольшая часть расходов - это расходы на выплату пенсий, доля которых в общей сумме расходов составила около 89%.

Рис. 2. Расходы фонда в 2005 году

Источник: [19].

Пенсионное обеспечение в Республике Беларусь осуществляется по солидарному принципу, когда работающие содержат неработающих. В этом случае рабочий стаж и заработок в течение трудоспособного периода слабо влияет на размер получаемой пенсии.

В целях усиления взаимосвязи пенсий и пособий с результатами труда, усиления достоверности сведений о стаже и заработках, создания предпосылок для контроля за уплатой страховых взносов гражданами, повышения заинтересованности в уплате страховых взносов, упрощения и ускорения процедуры назначения пенсий и пособий в нашей республике начался этап реформирования пенсионного дела с ориентацией на персональный характер социального страхования. Он регламентирован законом Республики Беларусь от 6.01.1999 г. «Об индивидуальном (персонифицированном) учете в системе государственного социального страхования». Суть реформы заключается в переходе от одноуровневой системы социальной защиты граждан к многоуровневой, включающей несколько видов пенсий: социальных пенсий, выплачиваемых за счет обязательных страховых взносов и дополнительных пенсий, формируемых по накопительному принципу.

Для выплаты пенсий за счет обязательных страховых взносов вводится индивидуальный (персонифицированный) учет заработков каждого работающего. С этой целью работодатели регистрируют в ФСЗН работника, на которого открывается индивидуальный лицевой счет (ИЛС) под номером, соответствующим номеру паспорта нового типа. Этот номер закрепляется за гражданином в течение всей его жизни. Он может работать в нескольких местах, сообщая свой номер всем работодателям. При этом информация о всех доходах, уплате из них взносов в ФСЗН, страховом стаже, местах работы будет аккумулироваться в одном ИЛС. Это избавит граждан от поиска сведений за весь трудоспособный период, облегчит начисление пенсий, обеспечит рост поступлений в ФСЗН [4, с. 12].

Однако качественную оценку возможностей пенсионной системы нельзя делать без учета демографической ситуации.

Так как наша пенсионная система является распределительной, в ней пенсии выплачиваются за счет страховых взносов работающих и их работодателей. Основное уравнение системы, рассчитанное по формуле 1 имеет вид:

![]() (1)

(1)

где m - тариф взносов на пенсионное страхование,

![]() -

средняя заработная плата по стране, на которую начисляются страховые взносы,

-

средняя заработная плата по стране, на которую начисляются страховые взносы,

Р - количество работающих и уплачивающих страховые взносы;

к - коэффициент замещения,

П - количество пенсионеров.

Значит, к — ![]() ,

т.е. коэффициент замещения (что больше всего интересует пенсионера) равен тарифу страховых взносов, умноженному на соотношение между количеством плательщиков взносов и числом пенсионеров. Следовательно, на размер пенсии решающее влияние оказывают два фактора: тариф страховых взносов и соотношение численности плательщиков страховых взносов и пенсионеров. Демографическая ситуация в республике складывается так, что это соотношение достигло недопустимо низкой величины и продолжает уменьшаться. По данному критерию Беларусь занимает одно из последних мест в мире.

,

т.е. коэффициент замещения (что больше всего интересует пенсионера) равен тарифу страховых взносов, умноженному на соотношение между количеством плательщиков взносов и числом пенсионеров. Следовательно, на размер пенсии решающее влияние оказывают два фактора: тариф страховых взносов и соотношение численности плательщиков страховых взносов и пенсионеров. Демографическая ситуация в республике складывается так, что это соотношение достигло недопустимо низкой величины и продолжает уменьшаться. По данному критерию Беларусь занимает одно из последних мест в мире.

В РБ сохраняется низкий возраст выхода на пенсию (60 лет для мужчин и 55 для женщин), таких стран осталось очень мало (среди бывших республик Советского Союза - только Россия, Узбекистан, Украина). В настоящее время пенсии получает 26% населения республики. Согласно прогнозам, в 2025 г. удельный вес пенсионеров превысит 32%, соотношение лиц пожилого и работоспособного возрастов будет ухудшаться и дальше [8, с. 18].

Возникает проблема – как в данных условиях сохранить достигнутое значение коэффициента замещения? Очевидно, что сделать это при неизменном страховом тарифе невозможно. Выход один - улучшать соотношение количества плательщиков страховых взносов и получателей пенсий.

Наряду с этим в пенсионной системе Беларуси немало внутренних проблем, одной из которых является порядок предоставления досрочных пенсий.

Расточительность нашей пенсионной системы связана также с тем, что законодательством предусмотрен зачет в трудовой стаж многих периодов работы без уплаты страховых взносов (с начислением пенсии за эти годы). К ним относятся: служба в армии; учеба в высших и средних специальных учебных заведениях, училищах, школах и на курсах по подготовке кадров, повышению квалификации, в аспирантуре, клинической ординатуре, докторантуре; период получения пособия по безработице; время по уходу за детьми, инвалидами, престарелыми и т.д.

В совершенных пенсионных системах за указанные периоды страховые взносы уплачиваются (из государственного бюджета, за счет соответствующих страховых фондов и др.

Одним из основных принципов пенсионной системы является солидарность. Однако у нас этот принцип давно перерос в гипертрофированный перераспределителъный эффект.

К числу проблем пенсионной системы относится также наличие льготных страховых тарифов. Такой подход нарушает главный принцип социального страхования - зависимость размера пенсии от уплаты страховых взносов. Это увеличивает распределительный эффект пенсионной системы и делает ее несправедливой. В мировой практике подход иной - тариф на пенсионное страхование одинаков для всех застрахованных.

У нас отсутствует философия зарабатывания средств на старость. Как правило, об этом начинают думать лишь в возрасте, близком к пенсионному. Кроме того, у застрахованных нет заинтересованности в уплате страховых взносов из-за отсутствия жесткой увязки размеров пенсий с величиной уплаченных взносов. Широко распространено уклонение от уплаты страховых взносов (зарплата в конвертах).

Настоящим бедствием пенсионной системы (как, впрочем, и всей системы социального страхования) является то, что значительные объемы страховых денег идут на затыкание прорех республиканского бюджета. Начиная с 2004 года, средства Фонда включены в состав республиканского бюджета и проходят через счета Казначейства Министерства финансов. Система стала непрозрачной и, следовательно, возможности для нецелевого использования средств социального страхования еще более расширились [3, с. 63].

Аналогичная ситуация наблюдается и в системе страхования от безработицы. Она усугубилась в сентябре 1999 г., когда Государственный фонд содействия занятости решением правительства был преобразован из страхового внебюджетного фонда в бюджетный.

Эффективность работы систем социального страхования во многом определяется тем, как ими управляют. Этот вопрос заслуживает отдельного рассмотрения, тем более что организационное построение и управление социальным страхованием в Беларуси далеко несовершенны.

В связи с этим возникает необходимость научного обоснования и разработки практических мер по совершенствованию основных структурообразующих элементов социальной защиты населения, в частности пенсионного и социального страхования, создания их целостного механизма, отвечающего современным условиям.

3. МЕЖДУНАРОДНЫЙ ОПЫТ СОЦИАЛЬНОГО СТРАХОВАНИЯ

В Беларуси остро стоит проблема выбора пути, по которому должно развиваться социальное страхование. В связи с этим полезным является международный опыт в этой области.

В настоящее время системы социальной защиты действуют более чем в 170 странах мира. Каждая из них имеет свою специфичную систему, соответствующую уровню ее экономического и политического развития, историческому опыту и традициям, отображающим роль индивидуальной ответственности, а также ответственности семьи, работодателей, общества в целом за благосостояние людей, попадающих в неблагоприятные условия. Наиболее распространенными видами социального страхования являются: пенсионное, медицинское, страхование от безработицы, от несчастных случаев на производстве и профессиональных заболеваний.

Одна из самых продвинутых систем социального страхования с более чем 100-летней историей, — в Германии.

Она включает пять видов страхования: пенсионное; медицинское; от несчастных случаев на производстве и профессиональных заболеваний; по безработице; по уходу.

Пенсионное страхованиесостоит из трех уровней:

1) обязательное государственное пенсионное страхование;

2) обеспечение в старости от предприятий;

3) частная система пенсионного обеспечения.

Главным является первый уровень; второй и третий существенно дополняют его, хотя и не являются обязательными.

Тариф страховых взносов на обязательное пенсионное страхование – 19,1% начисленной заработной платы. Уплачиваются они равными долями нанимателем и наемным работником. Лица, не имеющие работодателя (например, самозанятые), платят весь страховой взнос сами.

Обязательная пенсионная система Германии, как и наша, является распределительной – текущие пенсионные расходы финансируются за счет страховых взносов работающих. В ней выплачиваются пенсии: по возрасту, в связи с утратой трудоспособности, в случае смерти кормильца [5, c. 34].

В рамках разветвленной сети обеспечения старости в Германии большое значение придается пенсионному обеспечению от предприятий (в нашей системе такого обеспечения практически нет). Это широко практикуется крупными компаниями; на малых предприятиях, в торговле – значительно реже. Основные предпосылки его развития – крепкое экономическое положение и, что очень важно, налоговые льготы для предприятий, страхующих своих работников.

Обеспечение от предприятий дополняется страхованием жизни, как частной формой обеспечения старости. Несмотря на добровольный характер этого страхования, им сегодня пользуются 80% работающих, наиболее широко – самозанятые (87%). Доля выплат от этого вида страхования в общей сумме пенсионных выплат составляет более 20% и продолжает расти. Как показывает статистика, частная инициатива по обеспечению старости через страхование жизни в Германии расширялась по мере ее экономического роста.

Система обязательного медицинского страхования в Германии (ОМС) введена в 1883 г. Основными ее задачами являются:

• ранняя диагностика заболеваний;

• медицинское обслуживание, включая денежные пособия по болезни;

• оказание услуг по реабилитации, цель которой – сохранение и поддержание здоровья;

• помощь по охране материнства и другие виды помощи;

• семейное страхование. Эта система функционирует независимо от государственного бюджета через самостоятельные страховые учреждения и организации, которые финансируются за счет страховых взносов. Размер взносов - 14% заработка застрахованного и уплачиваются они равными долями нанимателем и застрахованным. Медицинские услуги оказываются в соответствии с состоянием здоровья застрахованного вне зависимости от суммы взносов. В системе ОМС Германии разработан подробный каталог оказываемых медицинских услуг [5, с. 38].

В Германии существует также система частного медицинского страхования (ЧМС) для граждан, которые в силу своей деятельности или высоких доходов не подлежат обязательному медицинскому страхованию. Кроме того, ЧМС предлагает застрахованным в ОМС дополнительные услуги, которые не входят в ее каталог.

Закон о социальном страховании от несчастных случаеввведен в Германии в 1884 г. и был первым законом такого рода в мире. Это страхование решает следующие задачи:

• профилактика несчастных случаев и профессиональных заболеваний;

• реабилитационные услуги после трудового увечья и при профзаболевании;

• выплата пенсий пострадавшим и пенсий при потере кормильца, а также других пособий.

Данный вид страхования осуществляется товариществами профессионального страхования, которые специализируются по отраслям производства. В их ведении находятся: несчастные случаи на производстве; травмы, полученные по пути на работу (с работы); профессиональные заболевания.

Действующей системой надбавок и скидок непосредственно вознаграждается стремление предприятия к обеспечению безопасности труда и защиты здоровья работающих. Максимальный страховой тариф – 6%.

Страхование по безработицев Германии действует с 1927 г. и включает [13]:

• консультирование по выбору профессии;

• содействие в трудоустройстве;

• помощь в получении профессионального обучения, повышении квалификации по профессии и адаптации к новым условиям работы;

• предоставление услуг, по профессиональной реабилитации;

• проведение мероприятий по сохранению рабочих мест;

• изучение рынка труда и рынка профессий;

• выплату пособий по безработице, пособий по временному трудоустройству, помощи по безработице, а также денежной компенсации в случае банкротства предприятия.

Финансирование социального страхования по безработице осуществляется за счет страховых взносов нанимателей и наемных работников, уплачиваемых равными долями из общеустановленного размера – 6,5% от заработка.

Страхование по уходу– самый молодой вид социального страхования в Германии - введено в 1995 г. Основными задачами его являются: услуги по уходу на дому; уход за стационарными больными; обеспечение вспомогательными средствами по уходу и оказание технической помощи; организация курсов по обучению уходу за больными. Финансирование осуществляется за счет страховых взносов, уплачиваемых самим застрахованным. Размер страхового тарифа – 1,7% заработка.

Таким образом, максимальный суммарный тариф по всем видам социального страхования, уплачиваемый нанимателем, не превышает 26%.

Сравнивая системы социального страхования Беларуси и других стран, в частности Германии, можно найти в них некоторое сходство. Однако при более внимательном рассмотрении видно, что наша система сильно отличается от зарубежных, причем, увы, не в лучшую сторону. Более того, наметившиеся в последнее время пути ее развития, к большому сожалению, являются уходом от страховых принципов и возвратом к изжившей себя советской системе. Вопросы несовершенства отечественной системы, необходимость и пути ее реформирования требуют отдельного рассмотрения.

Отличительной чертой системы социальной защиты населения в США является децентрализация. Это проявляется в наличии и реализации разных социальных программ на разных уровнях: федеральном, штата, местном. Преимущества данной системы состоят в том, что она позволяет полностью и оперативно реализовывать социальные потребности людей практически в каждом регионе страны [13].

В США с 1935 г. Законом о социальном страховании были установлены два вида страхования — пенсии по старости и пособия по безработице, меры помощи некоторым категориям бедняков (в первую очередь инвалидам и сиротам), а со временем — пенсии при утрате кормильца, пособия по нетрудоспособности (не связанной с производственными травмами), медицинское страхование лиц в возрасте 65 лет и старше. Действие указанного закона распространяется также на рабочих и служащих частного сектора. Для железнодорожников, федеральных гражданских служащих, ветеранов войны и военнослужащих установлена особая система социального страхования. Вместе с тем государственным страхованием не охвачены сельскохозяйственные рабочие, работники мелких предприятий, поденщики и некоторые другие категории трудящихся [22, с. 237].

Кроме общей федеральной программы, на уровне штатов существуют программы страхования на случай производственного травматизма или профессиональных заболеваний. Компенсация (за увечья на производстве, гибель и т.д.) достигает до 2 /3 заработной платы, и в основном она (компенсация) выплачивается частными страховыми компаниями.

Что касается вспомоществования бедным, то оно получило распространение в стране с 60-х годов нашего века и нацелено на обеспечение гарантированного дохода, поддержку семей с детьми, престарелых, инвалидов, многодетных или неполных семей (где глава семьи женщина или безработный), нуждающихся в продовольственной, жилищной и медицинской помощи.

Гарантированный государством доход в США соответствует «черте бедности». Он систематически корректируется с учетом уровня инфляции и может быть увеличен за счет бюджетных средств штатов. Продовольственная помощь осуществляется главным образом путем предоставления нуждающимся продуктовых талонов. Их получают лица или семьи, доход которых не превышает 125% от дохода «черты бедности». Талоны предоставляются им бесплатно или по сниженным ценам. Другие формы продовольственной помощи — школьные завтраки, помощь матерям с детьми до 1 года и т.д.

Жилищные субсидии в США предоставляются семьям с низкими доходами, и их размер составляет в среднем 2000 долларов в год на семью.

Система государственного страхования в стране дополняется частными системами страхования, имеющими две формы — коллективную по месту работы и индивидуальную.

Частным пенсионным обеспечением, имеющим важное значение для большей части трудящихся страны (/3 из всех обеспеченных пенсиями), охвачено около 40 млн. рабочих и служащих. Пенсионные фонды складываются из взносов предпринимателей (свыше 90%), профсоюзов, неорганизованных рабочих и служащих. Отличие частной пенсии от государственной состоит в том, что она выплачивается рабочим и служащим после 10 лет непрерывного стажа в одной фирме, а государственная — независимо от места работы.

В США довольно широко распространены также дополнительные выплаты(оплата отпусков и больничных листов, дополнительных пособий по безработице, субсидии на продолжение образования и юридические услуги).

В США можно отметить как общие с другими странами, так и особенные приемы и формы социальной работы с различными категориями населения.

4. ТЕНДЕНЦИИ И НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ

СОЦИАЛЬНОГО СТРАХОВАНИЯ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Увеличение абсолютной численности пенсионеров, их удельного веса в общей численности населения и другие факторы стали причиной кризисных явлений в системе пенсионного и социального страхования. Последствиями негативных процессов явились глубинная деформация финансовых основ пенсионного и социального страхования, рост расходов Фонда социальной защиты населения на многочисленные выплаты, не обеспеченные адекватным поступлением страховых платежей.

В связи с этим особое значение приобретает поиск оптимальной модели финансового обеспечения системы пенсий и пособий, которая учитывала бы международные принципы и нормы, гарантировала качественно новый уровень пенсионирования и активацию страховых признаков системы.

Целью такой работы является построение модели финансового обеспечения системы пенсионного и социального страхования, адекватной современным рыночным условиям, которая должна обеспечивать [1, с.42]:

· сочетание солидарности обязательств и индивидуального накопления в пенсионной системе с существенным преобладанием последнего;

· равенство страхового тарифа для всех плательщиков взносов;

· возвратность пенсионных и других страховых платежей по замкнутой траектории;

· индивидуальныйучет не только уплаченных взносов, но и полученных страховых выплат;

· целевое использование страховых взносов на выплату пенсий;

· эквивалентность страховых платежей и выплат в распределительной составляющей системы;

· консервацию (сбережение) страховых взносов на индивидуальных счетах застрахованных;

· увеличение страховых выплат в накопительном звене за счет полученных инвестиционных доходов;

· прямую зависимость размера пенсии от трудового (страхового) вклада застрахованных лиц;

· адекватность величины пенсии современным условиям — сохранение ее покупательной способности в течение всего периода получения путем индексации пенсионного капитала.

Нуждается в изменении система управления пенсионным обеспечением в стране. Первоочередным в этой части представляется объединение в одной организационной структуре всех функций по сбору и аккумуляции средств, назначению и перерасчету пенсий, а также их выплате. Это — мировая практика, к этому пришли в России, это необходимо делать и в Беларуси.

В условиях рыночной экономики банкротство, реорганизация предприятий стали носить массовый характер. При этом зачастую не сохраняются архивы, которые могли бы подтвердить трудовой стаж и размер заработной платы для назначения государственной пенсии. Размер пенсии не отражает индивидуального вклада каждого работающего в систему социального страхования в течение всей трудовой деятельности.

Вместо практики назначения пенсии по справке о заработной плате и сведениям из трудовой книжки приходит система персонифицированного учета, являющаяся информационной базой, в которой будут накапливаться сведения, необходимые для назначения пенсии. В перспективе данные персонифицированного учета будут использоваться и при назначении пособий (по временной нетрудоспособности, по безработице).

Основная задача персонифицированного учета – сделать систему государственного социального страхования справедливой, максимально защитить пенсионные права работающих граждан, исключить неоправданное расходование средств социального страхования на выплату «не заработанных» пенсий.

Персонифицированный учет улучшит финансовое положение в государственном социальном страховании за счет повышения заинтересованности непосредственно работника в правильном отражении заработка при начислении страховых взносов и полном их перечислении и создаст информационную базу для реформ в системе государственного социального страхования, в частности, в пенсионной системе [6, с. 28].

При сегодняшней системе социальной солидарности поколений (иными словами, при перераспределении средств от работающих к неработающим) персонифицированный учет позволит обеспечить сбор средств и хранение точной информации о страховом стаже каждого работающего гражданина, о заработке или доходе за весь этот период, о начисленных страховых взносах и накопление другой информации, необходимой для начисления пенсии.

Персонифицированный учет позволит в дальнейшем при необходимости обеспечить функционирование накопительной системы и учет уже не только информации о работающих гражданах, но и сумм, накапливаемых на счетах каждого застрахованного гражданина. Если не начать персонифицированный учет сегодня, то реформы государственного социального страхования, в частности, системы пенсионного обеспечения, будут просто невозможны.

Даже наш небогатый опыт работы с временно свободными финансовыми ресурсами свидетельствует о перспективности этого направления. Опираясь на мировой опыт, эта сфера деятельности должна расширяться. Инвестирование средств социального страхования в экономику страны, должно идти по многим направлениям, не ограничиваться лишь депозитами в банки и покупкой государственных казначейских обязательств. Конечно, это требует более квалифицированного подхода в сравнении с тем, который мы имеем сегодня. Нужны подготовленные люди, нужны соответствующие структуры в Фонде, но эти затраты правомерны и окупятся с лихвой.

Система социального страхования также требует глубокой трансформации, которая обусловлена необходимостью более справедливого распределения страховой нагрузки между получателями социальных выплат и пособий [2, с.65]. Более жесткое равновесие между суммой уплаченных страховых взносов и системой выплат должно быть достигнуто через подвижную дифференциацию тарифов на социальное страхование относительно базового тарифа. Необходимо осуществить более детальную увязку составляющих тарифных ставок совокупного страхового тарифа по отдельным видам социального страхования (по болезни застрахованного; страхования родителей от болезни детей; в связи со смертью застрахованного; на санаторно-курортное лечение и др.) и суммам страховых выплат.

Страховые взносы в фонд и отношения, возникающие при их уплате, имеют налоговую природу, т.к. тарифы взносов устанавливаются государством и являются облигаторными платежами, при этом объем страховых выплат не совпадает с размером страховых взносов. Страховые тарифы установлены произвольно, без необходимой оценки социальных рисков и актуарных расчетов. Тогда как страховые платежи должны быть строго целевыми, связанными с социальными рисками, возмездными, максимально эквивалентными и выплачиваться только при наступлении страховых событий.

Для действия подлинного механизма страхования необходимо установить жесткие и точные правовые отношения между страховщиком в лице фонда, страхователями и застрахованными для обеспечения наиболее полного соответствия между размерами страховых взносов и обязательствами фонда. В связи с возможностью резких колебаний в количестве социальных рисков фонду необходимо формировать финансовый резерв, средства которого должны инвестироваться в высоколиквидные вложения.

Прямое установление государством страховых тарифов без подробного анализа обширных статистических данных и актуарных расчетов крайне нерационально. Введение частичной дифференциации тарифа на пенсионное и социальное страхование, а также создание автономной системы страхования от несчастных случаев на производстве и от профессиональных заболеваний стало важным шагом в нужном направлении. Однако произошедшие перемены в системе уже нельзя считать своевременными. Давно назрела необходимость создания полноценной разветвленной системы пенсионного страхования с введением обязательного государственного накопительного страхования с равнозначным участием социальных партнеров.

Особое внимание государства необходимо срочно привлечь к проблемам ранней диагностики серьезных заболеваний застрахованных. С этой целью необходимо в рамках государственного социального страхования рассмотреть возможность введения нового вида страхования — диагностического. Подобное государственное социальное страхование существует во многих цивилизованных странах и предусматривает выплаты на медицинское обследование каждые два года для застрахованных, достигших 35-летнего возраста; а также ежегодное обследование по раннему распознаванию рака у женщин с 20-летнего возраста, у мужчин – с 45 лет. В нашей стране такой вид страхования будет особенно актуальным для лиц, не получающих выплат по временной нетрудоспособности втечение нескольких лет подряд и долговременно не посещающих амбулаторно-поликлинические учреждения [9, с.72].

Страхование не является самодостаточным видом бизнеса – оно реагирует на рисковый характер различных видов человеческой деятельности, являясь инструментом минимизации и управления рисками. Спрос на страховые услуги обусловлен процессом осознания, выявления и оценки рисков, а также разработки и принятия системы управления ими. Этот процесс в разных формах присущ любым экономическим и историческим условиям человеческой деятельности. В западных странах он перерос в целую науку и стал достаточно значимой сферой практической деятельности, получившей название риск-менеджмент. В нашей же стране в силу причин исторического характера, особенностей национального менталитета и других факторов понимание необходимости и жизненной важности постоянного выявления и оценки рисков, сопровождающих политические, экономические и социальные процессы на уровне субъектов хозяйствования и граждан, находится в зачаточном состоянии.

В связи с этим все направления развития страхования должны строиться вокруг мероприятий по осознанию и оценке рисков юридическими и физическими лицами, а также принятию мер по их снижению. Решению именно этой задачи должны посвятить свои усилия государство, страховое сообщество и потенциальные страхователи.

В исследованиях МОТ неоднократно отмечалось, что логический критерий для распределения с экономической точки зрения величины страховых взносов между субъектами пенсионного и социального страхования не установлен, за исключением взносов по несчастным случаям на производстве, где утвердился ясный правовой принцип полной финансовой ответственности работодателя. Как показало исследование МОТ, формирование страховой нагрузки в большинстве европейских стран осуществляется примерно в равных пропорциях для работников и нанимателей [1, с. 45].

При формировании пенсионно-страхового капитала в нашей республике, также было бы целесообразно начать постепенный переход к равному участию нанимателя и работника в этом процессе, предварительно восстановив полную стоимость рабочей силы посредством обоснованного увеличения оплаты труда, а также повышения удельного веса зарплаты в общих доходах населения.

Значительным скрытым резервом увеличения доходов бюджета ФСЗН остается сокращение «теневой» составляющей заработной платы. Наличие значительной численности неработающего официально и, соответственно, не уплачивающего страховые взносы трудоспособного населения также уменьшает группу активных доноров системы фонда.

Несмотря на огромную проделанную работу по персонифицированному учету, большое число граждан остается за рамками государственного пенсионного и социального страхования в нарушение принципа всеобщности и обязательности. В связи с этим необходимо ужесточить условия обязательной регистрации в системе персонифицированного учета плательщиков страховых взносов для всех граждан РБ.

По мнению Алешкевич И.Н., представляется правомерным установление обязательных, минимально допустимых фиксированных взносов на пенсионное и социальное страхование для фермеров, представителей свободных профессий и предпринимателей, для которых этот вид деятельности является основным, действующий в настоящее время минимальный размер взносов для данной категории плательщиков – 36 % от БПМ - не отвечает реальной ситуации, так как трудно представить, что предприниматель «существует» на заработанный доход, не превышающий 70 долларов в месяц. Размер страховых взносов для «самозанятого» населения можно было бы увязать с показателем средней заработной платы вреспублике. В противном случае многие плательщики данной категории, не имея необходимого страхового стажа и соответственно накопленных страховых взносов, рискуют в недалеком будущем примкнуть к категории получателей социальных пенсий и пособий, резко снизив личный и семейный уровень жизненных стандартов.

До настоящего времени система пенсионного и социального страхования в республике не соответствует страховым принципам [2, с.23].

Политика децентрализации государственных социальных расходов привела к увеличению доли ФСЗН в общих социальных расходах государства, В то время как расходы государственного бюджета в ВВП в последние годы сократились более чем на 10%, удельный вес семейных пособий, выплачиваемых за счет бюджета, снизился с 3,0% до 1,5% ВВП, отношение расходов ФСЗН к валовому внутреннему продукту стабильно превышало десятипроцентный уровень.

Неустойчивостью характеризуются расходы на пенсии. Их доля в ВВП колебалась от 7,6% в 1999 г., в 2001-2002 гг. была на уровне 9,5%, в 2003-2004 гг. снизилась до 8,8% (удельный вес расходов на пенсии в ВВП в развитых зарубежных странах составляет от 6,3% в США до 16,5% в Нидерландах и Бельгии).

В анализируемом периоде изменилась структура страховыхрасходов ФСЗН. Удельный вес расходов на пенсии снизился с 81,6% в 1999 г, до 79,5% в 2004 г при одновременном увеличении численности пенсионеров. Доля расходов на выплату детских пособий превысила 7,2%, в то время как трансферты из государственного бюджета на эти цели поступали ограниченно.

Результатом частичной финансовой и функциональной самостоятельности Фонда социальной зашиты населения является его бездефицитность. Превышение доходов над расходами было особенно ощутимым в 90-е годы: в 1997 г. -6,5%; в 1998 г -8,7%; в 1999г-30,5%. Благодаря автономности ФСЗН в те годы достигнут более высокий уровень сбора средств по сравнению с бюджетной системой. Однако к 2004 г доходы фонда превысили его расходы всего на 3,5%. Это обусловлено тем, что с 1 апреля 2004 г. средства Фонда социальной защиты населения проходят через органы казначейства Министерства финансов, как официально обозначено, с целью оптимизации работы фонда. В связи с этим вырисовалась новая сложнейшая схема финансирования социальных выплат [3, с.22-23].

Аккумуляция взносов на пенсионное и социальное страхование в казначействе Министерства финансов нарушает один из основных принципов пенсионного и социального страхования — автономности средств. Средства республиканского бюджета и бюджета пенсионного исоциального страхования имеют разную природу и направленность. Средства фонда представляют собой пенсионно-страховой капитал, который формируется восновном за счет целевых страховых взносов и должен быть направлен на формирование страховых резервов, капитализацию и использован строго по целевому назначению.

Консолидация средств пенсионного и социального страхования в бюджете позволяет использовать их на общегосударственные нужды в интересах республиканского бюджета. Эта практика неизбежно отражается на уровне пенсий и пособий. Проблемы, накопившиеся в системе, будут усугубляться, поскольку построение эффективной и рациональной системы пенсионного страхования в условиях консолидации бюджета ФСЗН практически невозможно.Должна быть создана разветвленная система пенсионного страхования, основанная на распределительно-накопительных принципах и автономии государственного страхования досрочных пенсий. Финансовые ресурсы пенсионной системы следует расходовать обособленно на оказание солидарной страховой помощи и на выплату накопленных страховых пенсий. Система социального страхования должна предусматривать автономию отдельных видов страхования с установлением дифференцированных тарифов, основанных на оценках возможных рисков и анализе многолетних фактических данных.

Следует начать постепенный переход к равному участию нанимателя и работника в финансировании системы пенсионного и социального страхования, с этой целью предлагается снизить до 50% долю работодателей в финансировании совокупных расходов на пенсии и пособия, сократив их долю в финансировании пенсий до 30%; увеличить долю работников в финансировании государственной системы пенсий и пособий до 50%; обеспечить за счет соответствующих источников финансирование пенсионного и социального страхования граждан в периоды вынужденного нахождения в «нестраховых» периодах.

Также нужно обеспечить раздельный учет зачисления средств пенсионного и социального страхования на счета фонда и индивидуальные лицевые счета застрахованны в связи с их различным целевым назначением, что увеличит возможности фонда для эффективного управления пенсионно-страховым капиталом.

Необходимо ослабить стимулы к занижению истинных размеров заработной платы, установив реальную величину минимальной заработной платы в республике и размер минимального потребительского бюджета, а также увязать размер страховых взносов для «самозанятого» населения с показателем средней заработной платы в республике; принять жесткие меры для обязательной регистрации граждан в системе персонифицированного учета с целью выявления долговременных неплательщиков страховых взносов либо стабильных плательщиков минимальных платежей вфиксированном размере.

Опираясь на научный подход к вопросам теории и практики страхования, а также регулирования страхования в экономической политике государства, можно выделить два этапа, в соответствии с которыми должна строиться государственная политика на страховом рынке в целях наиболее полной реализации функций страхования как экономической категории с учетом уровня социально-экономического развития общества [23, с. 356].

На первом этапе при выработке политики государства в данной сфере необходимо уделять внимание мероприятиям, которые на макроуровне позволят реализовать компенсационную функцию страхования в целях создания более благоприятных условий для функционирования важнейших сфер деятельности общества. В первую очередь речь идет о стимулировании спроса на страхование и о создании благоприятной и стабильной социально-экономической среды, обеспечивающей высокий уровень защиты потребителей. Проблемы страхования на микроуровне на этом этапе должны решаться путем создания комплексной нормативно-правовой базы, регулирующей деятельность профессиональных участников страхового рынка. Не менее важным для нормализации работы на микроуровне является создание сильного надзорного органа, адекватного условиям работы отрасли и способного мобильно реагировать на изменяющуюся ситуацию.

На втором этапе при условии достаточного распространения страхования, а также в случае создания ситуации относительно устойчивого экономического развития значимую роль должна сыграть инвестиционная функция страхования. При значительном объеме операций по страхованию иному, чем страхование жизни, временно свободные средства страховых компаний могут стать инвестиционным ресурсом; имеющим значение в макроэкономическом масштабе,

Социальные издержки переходного периода, влияние негативных демографических факторов и различные экономические проблемы стали причиной глубинной деформации финансовых основ пенсионного и социального страхования в нашей стране. Отмечается рост расходов Фонда социальной защиты населения на многочисленные выплаты, не обеспеченные поступлением страховых платежей. Отсутствие механизма дифференциации страховых взносов в рамках определенного вида пенсионного и социального страхования усиливает негативное действие нецелевого расходования средств.

В связи с этим особое значение приобретают вопросы поиска оптимальной рыночной модели финансового обеспечения системы пенсионного и социального страхования, которая учитывала бы международные принципы и нормы, гарантировала качественно новый уровень пенсионирования и активацию страховых признаков системы. Основанная на актуарных расчетах, модель должна адекватно оценивать текущее и долгосрочное прогнозирование финансового состояния системы. Для достижения поставленной цели необходимо решить следующие задачи [1, с. 45]:

• определить основные этапы проведения актуарных расчетов и прогнозирования финансового состояния системы;

• уточнить систему прогнозных показателей, применяемых при расчете суммы страховых взносов;

• основываясь на принципе паритетного участия социальных партнеров, разработать механизм перераспределения страховых тарифов между застрахованным лицом и нанимателем;

• разработать методику расчета дотаций на санаторно-курортное лечение с учетом страхового стажа реципиентов и их реального вклада в систему социальных трансфертов.

На первом этапе актуарного моделирования необходимо определить исходные параметры будущего прогноза — основные макроэкономические и демографические характеристики, а также ограничения и требования к уровню жизни, который система должна обеспечивать участникам.

На следующем этапе устанавливаются основные показатели расходной части бюджета фонда, т.е. необходимого объема финансовых ресурсов для обеспечения выплаты пенсий в соответствии с действующим законодательством. При этом расчеты осуществляются отдельно по каждой категории получателей пенсий, а также в разрезе выплат, определяются резервы сокращения расходов ФСЗН.

Уровень, ресурсной обеспеченности фонда рассчитывают на третьем этапе, как и тариф страховых взносов, необходимый для финансирования назначенных пенсий и пособий в полном объеме. Последний этап предполагает корректировку и регулирование страхового тарифа, расчет страховых платежей для финансирования выплат по нестраховым периодам, использование резервов увеличения доходов и сокращение расходов для достижения финансовой сбалансированности фонда [1, с. 46].

В связи с необходимостью пенсионного и социального страхования граждан, вынужденно находящихся в нестраховых периодах, а также занятостью отдельной когорты застрахованных в силовых ведомствах, имеющей особенности при расчете страховых взносов, наличием большого числа самозанятых плательщиков страховых взносов, несущих двойную страховую нагрузку (нанимателя и застрахованного) система укрупненных прогнозных показателей, применяемых при макроэкономических расчетах для оценки финансового состояния Фонда социальной защиты населения на долгосрочную перспективу, нуждается в доработке.

При актуарных расчетах объема поступлений в ФСЗН Алешкевич И. Н. предлагает использовать коэффициент бонификации ![]() ,

учитывающий уровень необлагаемых выплат, который позволит оценить масштабы льготирования выплат в пользу застрахованных и отражающий реальное соотношение всех доходов застрахованных и доходов, подлежащих обложению. Также необходимо учитывать и коэффициент собираемости страховых взносов

,

учитывающий уровень необлагаемых выплат, который позволит оценить масштабы льготирования выплат в пользу застрахованных и отражающий реальное соотношение всех доходов застрахованных и доходов, подлежащих обложению. Также необходимо учитывать и коэффициент собираемости страховых взносов ![]() , поскольку несмотря на достаточно высокий уровень собираемости взносов, он ниже 1 (данный показатель принимает среднее значение 0,986 с 1997 по 2004 гг.) и существенно влияет на отклонение прогнозных показателей. Таким образом, формула общего объема поступлений страховых взносов в ФСЗН будет иметь четыре составляющих: страховые взносы работающих

, поскольку несмотря на достаточно высокий уровень собираемости взносов, он ниже 1 (данный показатель принимает среднее значение 0,986 с 1997 по 2004 гг.) и существенно влияет на отклонение прогнозных показателей. Таким образом, формула общего объема поступлений страховых взносов в ФСЗН будет иметь четыре составляющих: страховые взносы работающих ![]() самозанятого населения (

SV

2

),

граждан в «нестраховых» периодах

самозанятого населения (

SV

2

),

граждан в «нестраховых» периодах ![]() и страховые взносы, занятых в силовых ведомствах

и страховые взносы, занятых в силовых ведомствах ![]() и примет следующий вид [2, с. 65]:

и примет следующий вид [2, с. 65]:

![]() ;(2)

;(2)

![]() (3)

(3)

![]() (4)

(4)

![]() (5)

(5)

где NR — численность работающих в году t;

Zm — среднемесячная заработная плата;

Кь — коэффициент бонификации (уровень необлагаемых выплат);

Т — тариф страховых взносов, установленный по законодательству;

Ks — коэффициент собираемости страховых взносов;

NSN — численность самозанятого населения;

MZP — минимальная заработная плата;

ВРМ — бюджет прожиточного минимума; NNP — численность населения в нестраховых периодах;

NSV — численность занятых в силовых ведомствах;

Zmsv — среднемесячные доходы в силовых ведомствах.

Применение дополнительных коэффициентов позволит реально оценить масштабы льготирования выплат в пользу застрахованных, более точно определить коэффициент замещения пенсий, спрогнозировать численность будущих получателей социальных пенсий и предусмотреть в случае необходимости дополнительные источники финансирования страховых выплат.

В отличие от большинства сторонников мягких вариантов реформирования, которые, основываясь на принципе солидарности поколений, не учитывают главных принципов пенсионного страхования и ставят целью сокращение расходов на пенсии, мы считаем, что необходимы кардинальные меры по реформированию пенсионной системы введением семинакопительной системы в качестве основы пенсионного обеспечения [2, с. 66].

Перераспределение совокупного страхового тарифа на пенсионное и социальное страхование позволит размежевать распределительную и накопительную составляющие пенсионной системы. Взносы работодателя целиком и полностью должны поступать в распределительную систему ФСЗН, а взносы работника — зачисляться на именной лицевой счет застрахованного лица. Это позволит достичь сочетания солидарных принципов с накопительными элементами и в перспективе сократить нагрузку на работающее население, которая возрастет с ухудшением демографической ситуации.

Для усиления действия страховых принципов в социальном страховании и установления максимальной зависимости между уплатой страховых взносов и суммами полученных страховых выплат и дотаций необходимо задействовать механизм дифференциации тарифа на социальное страхование для нанимателей [22, с. 12]. Основанный на сравнении основных показателей деятельности страхователя (суммы страхового обеспечения по временной нетрудоспособности, суммы страховых взносов, количества случаев нетрудоспособности, периода нетрудоспособности на один страховой случай и др.) механизм должен предусматривать установление дополнительных скидок и надбавок к базовому страховому тарифу и таким образом усиливать принцип самофинансирования, обоснованно распределяя страховую нагрузку. Дифференциация страхового тарифа уменьшит актуарные диспропорции, повысит устойчивость системы социального страхования и будет способствовать усилению контроля за средствами социального страхования со стороны страхователей.

Необходимо также исключить произвольную, не учитывающую страховых принципов, традицию дотационных сумм на санаторно-курортное лечение и оздоровление [13]. Для расчета обоснованного возмещения стоимости санаторных путевок предлагается рассчитывать суммы дотаций с учетом страхового стажа реципиентов, суммы уплаченных ими страховых взносов и дотационного периода по формулам:

![]() (6)

(6)

![]() , (7)

, (7)

где D — сумма дотации (страхового возмещения) на санаторно-курортное лечение или оздоровление;

Zp — среднемесячные доходы получателя дотации за 12 предшествующих месяцев, принимаемые для исчисления страховых взносов;

Zr — среднемесячная заработная плата рабочих и служащих в республике за аналогичный период;

Pd- дотационный период в месяцах (период страхового стажа с момента предоставления получателю предыдущей дотации на санаторно-курортное лечение или оздоровление);

Ptn — типовой нормативный дотационный период в месяцах;

Ntsv — типовой норматив страхового возмещения;

Z — среднемесячная заработная плата рабочих и служащих в республике за п лет (для более точных расчетов мы предлагаем использовать данные за несколько лет);

Tos — действующий тариф страховых взносов на оздоровительное страхование.

ФСЗН может ежегодно устанавливать дифференцированный по типам оздоровительных учреждений норматив страхового возмещения с учетом минимальной стоимости путевки и сроков санаторно-курортного лечения.

Эта методика дает возможность более справедливо использовать средства социального страхования на оздоровление, точнее учитывать вклад каждого застрахованного в систему и суммы полученных страховых возмещений, а также расширить круг лиц, пользующихся услугаминациональных оздоровительных учреждений. Рациональное использование средств пенсионного и социального страхования снизит необоснованную нагрузкуна систему социальных трансфертов, предотвратит ее искусственный дефицит.

ЗАКЛЮЧЕНИЕ

Социальное страхование как финансовая категория представляет собою часть денежных отношений по распределению и перераспределению национального дохода с целью формирования и использования фондов, предназначенных для содержания лиц, не участвующих в общественном труде.

В данной курсовой работе был определен исследуемый тип финансовых отношений, были рассмотрены его функции, признаки и принципы, виды социального страхования.

В нашей стране — один из самых высоких страховых тарифов в системах социального страхования, действующих в настоящее время (размер страхового взноса составляет 36%). Только проанализировав, от чего зависит размер тарифов, куда и как эти средства расходуются, какова мировая практика в этой области, можно определить что можно сделать для реформирования системы социального страхования и снижения страховых тарифов.

Особенностью организации социальной защиты населения в Республике Беларусь является то, что этот процесс осуществляется за счет средств государственных целевых и бюджетных фондов: Фонда социальной защиты населения, государственного фонда содействия занятости, а также страховых компаний, занимающихся страхованием жизни и от несчастных случаев. Пенсионное обеспечение в Республике Беларусь осуществляется по солидарному принципу, когда работающие содержат неработающих.

Наиболее важной задачей, которую необходимо решить и которая во многом определяет существующие проблемы системы социальной защиты, является перестройка сознания на понимание того факта, что устаревшие стереотипы, механизмы и инструменты построения системы социальной защиты в новых современных условиях не могут быть эффективными и мешают социально-экономическому развитию общества.

Все вышеперечисленное положительно скажется на состоянии отечественной пенсионной системы. Жаль, что пока ничего не предпринимается для решения ее глобальных проблем: катастрофически низкое и продолжающее ухудшаться соотношение численности работающих и пенсионеров, назначение большого количества досрочных пенсий, зачет в трудовой стаж многих периодов без уплаты страховых взносов, льготные страховые тарифы и многое другое. Не совсем экономически оправдано и то, что сбором страховых взносов и ведением персонифицированного учета занимается ФСЗН, а назначением и выплатой пенсий - местные органы по труду и социальной защите.

Между тем, есть богатый мировой опыт реформирования пенсионных систем. Интересный материал по этой проблеме помещен в глубоком исследовании МАСО (международная ассоциация социального обеспечения) Тенденции развития социального обеспечения в 2001-2004 годах. В частности, заслуживает особого внимания (для нас это очень важно) проводимая в жизнь многим развитыми странами стратегия увеличения продолжительности работы людей пожилого возраста, система, в которой работник заинтересован отложить свой выход на пенсию. Много поучительного можно найти в системах назначения и выплаты других видов пособий по социальному страхованию. Немало полезного в этой части можно увидеть в системах стран бывшего социалистического лагеря: Чехии, Словакии, Болгарии, Польше.

Руководством страны поставлена задача постоянного роста коэффициента замещения (проще говоря - увеличения размеров пенсий). Выполнить ее без серьезного реформирования пенсионной системы нельзя.

Успеху мероприятий по реформированию пенсионного и социального страхования будет способствовать дальнейшее расширение персонифицированного учета, основанное на индивидуализации страховых выплат в рамках программы пенсионного и социального страхования, а также создание системы актуарных расчетов, построение эффективной актуарной модели пенсионного и социального страхования, полностью учитывающей особенности и специфику национальной системы, которая позволит рассматривать возможные варианты развития и своевременно принимать упреждающие меры при возникновении отрицательных тенденций.

Принимаемые ныне меры создают объективные предпосылки для значительного повышения эффективности и уровня социальной защищенности граждан Беларуси. Создана система персонифицированного учета пенсионных взносов, введено обязательное страхование социальных рисков работников, связанных с их профессиональной деятельностью. Пока, к сожалению, в Беларуси не получило должного развития дополнительное пенсионное обеспечение как один из важных элементов в системе пенсионного обеспечения многих государств. В настоящее время этой деятельностью занимаются лишь отдельные страховые организации в рамках страхования жизни.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

.

1. Алешкевич, И. Н. Моделирование актуарной системы пенсионного и социального страхования в Республике Беларусь / И. Н. Алешкевич // Экон. и управ. – 2006. – №7. – С. 42-46.

2. Алешкевич, И. Н. Фонд социальной защиты населения: модель финансового обеспечения / И. Н. Алешкевич // Экон. и управ. – 2006. – №1. – С. 63-66.

3. Алешкевич, И. Н. Государственные целевые социальные фонды: динамика развития / И. Н. Алешкевич // Финансы, учет, аудит. – 2006. – № 8. – С. 21-23.

4. Ананич, О. Реформирование пенсионной системы будет осуществляться взвешенно и постепенно / О. Ананич //Финансы, учет, аудит. – 2004. – № 7. – С. 12-13.

5. Ананич, О. Социальное страхование в Беларуси и мировая практика / О. Ананич // Директор. – 2004. – № 5. – С. 34-37.

6. Ананич, О. Проблемы социального страхования в Беларуси / О. Ананич // Директор. – 2004. – № 5. – С. 27-29.

7. Громыко, Н. К. Тенденции социального реформирования в Республике Беларусь // Н. К. Громыко //Отдел кадров. – 2004. – № 8. - С. 84-97.

8. Доходы Фонда в 2005 г. //www.ssf.gov.by

9. Концепция реформы системы пенсионного, обеспечения в Республике Беларусь // НЭГ – 1997. – №20.- С. 18.

10. Капыльская, Л. И. Выплаты по государственному социальному страхованию / Л. И. Капыльская//Отдел кадров. – 2006. – № 5. - С. 70-78.

11. Каратуев, А. Г. Финансовый менеджмент. Учебно – справочное пособие. – М.: ИД ФБК-ПРЕСС, 2001.

12. Колпина, Л. Г. Финансы и кредит : учеб. пособие для вузов / Л. Г. Колпина, Г. И. Кравцова, В. Л. Тарасевич; под ред. Л. Г. Колпина– Мн.: Книжный Дом; Мисанта, 2005. – 336 с.

13. Мировые тенденции в социальном страховании //www.ssf.gov.by

14. Николаевский, В. В. Социальная зашита населения: теория и практика / В. В. Николаевский //Социология. – 2004. – №3.- С. 21-42.

15. Об основах государственного социального страхования: Закон Республики Беларусь от 31 января 1995 г. № 3563-ХП [Электрон. ресурс] - Режим доступа: http:// www.ssf.gov.by.

16. О внесении изменений и дополнений в Положение о порядке направления на оздоровление в санаторно-курортное лечение населения за счет средств республиканского бюджета и средств государственного социального страхования и выдачи путевок и курсовок [Электрон, ресурс]: Постановление Совета Министров Респ. Беларусь, 28 марта 2005 г., № 332. Режим доступа: http://www. pravo.by

17. О концепции реформы системы пенсионного обеспечения в Республике Беларусь и плане первоочередных мер го реализации ее основных положений: Постановление Совета Министров Республики Беларусь от 17 апреля 1997 г. № 349 // Нац экон. газ. -1997.-№20.-C 18.

18. О пенсионном обеспечении: Закон Респ. Беларусь, 17 апр. 1992 г., № 1596-ХП (с изменениями и дополнениями) // Ведомости Верхов. Совета Респ. Беларусь. 1992. № 17, Ст. 275.

19. Расходы Фонда в 2005 г. //www.ssf.gov.by

20. Роик, В. Д. Доктрины и концепции социального страхования / В. Д. Роик // Человек и труд. -2005. - № 6. – С.74.

21. Теория финансов: Учебное пособие/ Н. Е.Заяц, [и др.]; под общ. ред. Н. Е. Заяц. – Мн.: Выш. шк., 2005.- 542с.

22. Финансы: Учебник для ВУЗов/ Под ред. проф. М.В. Романовского, проф. Б.М. Сабанти. – М.: Перспектива, Юрайт, 2000.

23. Шуляк, П. Н. Белотелова Н.П. Финансы: Учеб. пособие.- М.: Издат. Дом Дашков И.К., 2000.

24. Шуст, В. Социально значимые виды страхования: состояние и перспективы развития / В. Шуст//Финансы, учет, аудит. – 2004. – № 4. – С. 12-13.

25. Финансы: Учебник / Под ред. проф. С.И. Лушина, проф. В.А. Слепова.- М.: Изд-во Рос. Экон. Академии, 2000.

РЕФЕРАТ

Курсовая работа: 46 страниц, 2 рисунка, 25 литературных источников.

Тема: «Социальное страхование в системе социальной защиты населения РБ»

Ключевые слова : социальное страхование, социальная защита населения, Фонд социальной защиты населения, персонифицированный учет, пенсионная система.

Объектом и предметом исследования методологические и практические вопросы совершенствования социального страхования в Республике Беларусь.

Цель работы — всестороннее и полное изучение тенденций социального страхования в системе социальной защиты населения и разработка путей и направлений совершенствования социального страхования в Республике Беларусь.

При выполнении работы использовались методы как общенаучные, так и специальные методы исследования : анализ, синтез, сравнение, а также экономико-статистический и метод технико-экономических расчетов.

В процессе работы проведены следующие исследования и разработки: ознакомление с теоретическими аспектами социального страхования, были изучены особенности организации социальной защиты населения в Республике Беларусь, ознакомление с международным опытом социального страхования, изучение тенденций и направлений совершенствования социального страхования в Республике Беларусь.

Элементами научной новизны полученных результатов являются дальнейшее расширение персонифицированного учета, основанное на индивидуализации страховых выплат в рамках программы пенсионного и социального страхования, а также создание системы актуарных расчетов, построение эффективной актуарной модели пенсионного и социального страхования, полностью учитывающей особенности и специфику национальной системы, которая позволит рассматривать возможные варианты развития и своевременно принимать упреждающие меры при возникновении отрицательных тенденций.

Экономическая и социальная значимость: Увеличение абсолютной численности пенсионеров, их удельного веса в общей численности населения и другие факторы стали причиной кризисных явлений в системе пенсионного и социального страхования. В связи с этим особую экономическую и социальную значимость приобретает курсовая работа, как поиск оптимальной модели финансового обеспечения системы пенсий и пособий, которая учитывала бы международные принципы и нормы, гарантировала качественно новый уровень пенсионирования и активацию страховых признаков системы.