Совершенствование межбюджетных отношений

СОДЕРЖАНИЕ: Содержание Введение Глава 1 Понятие и основные принципы финансовой деятельности государства и муниципальных образований 1.1 Финансовая деятельность государства, функции, принципы и методы ее осуществленияСодержание

Введение

Глава 1 Понятие и основные принципы финансовой деятельности государства и муниципальных образований

1.1 Финансовая деятельность государства, функции, принципы и методы ее осуществления

1.2 Финансовая деятельность органов местного самоуправления, функции принципы и методы ее осуществления

Глава 2 Распределение компетенции государственных органов и органов местного самоуправления в области финансовой деятельности

2.1 Порядок формирования доходов федерального и муниципального бюдже- тов

2.2 Организация исполнения федерального бюджета, регионального бюджета и муниципального по расходам

2.3 Основы построения межбюджетных отношений в бюджетной системе РФ.

Глава 3 Направления совершенствования финансовой деятельности государства и органов местного самоуправления

3.1 Законодательная база

3.2 Анализ формирования и исполнения бюджета Лебедянского муниципального района…

3.3 Совершенствование межбюджетных отношений

Заключение

Список использованных источников

Приложения

Введение

В настоящее время исследование совершенствования бюджетного процесса является актуальной темой. Бюджет – необходимый атрибут государства и основа его суверенитета. Улучшение формирования и исполнения средств местных бюджетов помогло бы улучшению бюджетной системы в целом, так как местные бюджеты являются важной составляющей государственного бюджета. Посредствам бюджета образуются денежные фонды соответствующего государственного или муниципального образования, которые обеспечивают выполнение задач общего для них значения, создают финансовую основу для осуществления функций органов государственной власти и местного самоуправления. В настоящее время система органов муниципальной власти не входит в систему органов государственной власти. Вместе с тем, местные бюджеты входят в общую бюджетную системы РФ.

Бюджетная система Российской Федерации - основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов [БК ст. 6.].

Актуальность темы исследования обусловлена той ролью, которую взаимоотношения с другими звеньями бюджетной системы играют как в сфере обеспечения возможности исполнения местными бюджетами своих обязательств «количественный» аспект, так и в сфере организации функционирования органов муниципальной власти и местных финансовых органов «качественный» аспект.

Вопросы взаимоотношений между бюджетами на федеральном, региональном, и местном уровне важны, поскольку посредством деятельности органов местного самоуправления население получает основные социальные услуги, а экономическую основу деятельности органов местного самоуправления составляют эксплуатация муниципального имущества и местные бюджеты [131-ФЗ от 06.10.2003 Глава 8]. Именно через местный бюджет граждане получают такие основные социальные услуги как образование детей, большую часть услуг здравоохранения через бюджетные учреждения системы здравоохранения, социальные услуги и. т. п.

Вместе с тем, в настоящее время, Россия сохраняет финансовую структуру унитарного государства [33, с. 11]. Государство сохранило за собой важнейшие перераспределительные функции в сфере финансов. Роль межбюджетных трансфертов в сфере формирования доходной части местных бюджетов при формировании доходной части местных бюджетов исключительно велика. Прежде всего, за счет предоставление субвенций на выполнение отдельных государственных полномочий, делегированных на местный уровень. Наконец, в настоящий момент в РФ идет процесс внедрения системы бюджетирования, ориентированного на результат (БОР), эффективность которого напрямую зависит от организации финансовой работы на муниципальном уровне.

Объектом исследования послужила деятельность местной власти и финансовых органов Лебедянского муниципального района Липецкой области в и их взаимоотношения с финансовыми органами региона и Российской Федерации. Несмотря на то, что Лебедянский район считается достаточно благополучным, доля межбюджетных трансфертов в доходной части бюджета района превышает 50% на протяжении уже более 5 лет. (Более ранние данные в процессе написания работы не анализировались, что связано с тем, что закон «Об общих принципах местного самоуправления в РФ» действует на протяжении 5 лет, кроме того, из-за серьезных организационных изменений в сфере муниципального управления и инфляционных процессов анализ данных за более длительный период, на наш взгляд, нецелесообразен). Основной целью работы была разработка системы мер по совершенствованию взаимоотношений с региональным и федеральным бюджетом в рамках внедрения БОР с целью повышения эффективности бюджетных расходов.

Глава I. Понятие и основные принципы финансовой деятельности государства и муниципальных образований.

1 Финансовая деятельность государства, функции, принципы и методы ее осуществления

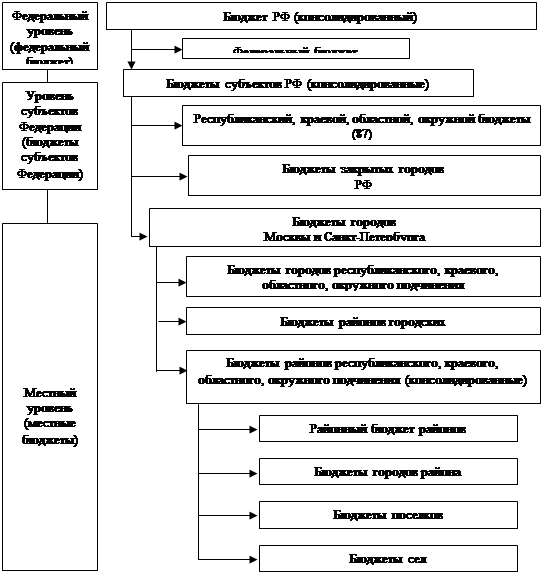

Финансовая деятельность государства представляет собой плановый процесс собирания, распределения (перераспределения) и использования различных фондов денежных средств, обеспечивающих практическое выполнение функций государства и органов местного самоуправления. При этом стоит помнить, что характеризуя финансовую деятельность государства, необходимо подчеркнуть, что это особый вид государственной деятельности, который вызван объективной необходимостью распределения и перераспределения в денежной форме национального дохода. Товарное производство и действие закона стоимости объективно определили необходимость существования денег, кредита, других экономических категорий, что является важным условием существования финансовой деятельности. Общая схема бюджетной системы РФ представлена ниже (рис. 1) [12, c 25].

Передача расходных обязательств с одного уровня публичной власти на другой позволяет сочетать элементы централизованного и децентрализованного управления общественными финансами и является одним из наиболее важных инструментов межбюджетного регулирования. Его эффективность должна определяться соблюдением баланса интересов Федерации в целом, регионов и муниципалитетов в предоставлении бюджетных услуг населению, с одной стороны, и интересов населения как потребителя этих бюджетных услуг — с другой.

Рис. 1 Структура бюджетной системы РФ.

Можно сделать вывод, что несмотря на деклариуемый принцип равноправия бюджетов – фактически сохраняется иерархическая бюджетная система в дальнейшем при анализе это будет подтверждаться анализом соотношения исполняемых полномочий (уровня расходов) бюджетов разных уровней и доходной базы (уровня доходов) бюджетов в консолидированном бюджете РФ.

Содержание финансовой деятельности государства выражается в многочисленных и разнообразных функциях в сфере образования, распределения и использования государственных денежных фондов (бюджетных и кредитных ресурсов; страховых денежных фондов; финансовых средств отраслей народного хозяйства и государственных предприятий). Функции финансовой деятельности выполняют также органы государственного управления РФ и субъектов Федерации (министерства, государственные комитеты, департаменты и т.д.) в рамках отнесенных к их компетенции отраслей или сфер управления. Эти отраслях и сферах, осуществляются в связи с ними. То же относится и к подобным органам управления, формируемым в системе местного управления (финансовые отделы администраций и т.п.). Неотъемлемым элементом каждой из них является функция контроля, что вытекает из сущности финансов [25, c. 70 – 71]

Финансовая деятельность государства и органов местного самоуправления основывается на определенных принципах, выражающих ее наиболее существенные особенности и правила. Основное содержание этих принципов определяется Конституцией РФ. Более детально они раскрываются в бюджетном кодексе РФ. Среди основных принципов можно выделить следующие [7, c. 47]:

- Принцип федерализма.

- Принцип законности.

- Принцип гласности.

- Принцип плановости.

Бюджетный кодекс РФ выделяет следующие принципы организации бюджетной системы [БК ст. 6]:

- единства бюджетной системы Российской Федерации;

- разграничения доходов и расходов между уровнями бюджетной системы Российской Федерации;

- самостоятельности бюджетов ;

- равенства бюджетных прав субъектов Российской Федерации, муниципальных образований;

- полноты отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов;

- сбалансированности бюджета;

- эффективности и экономности использования бюджетных средств;

- общего (совокупного) покрытия расходов бюджетов;

- гласности;

- достоверности бюджета;

- адресности и целевого характера бюджетных средств.

Финансовая деятельность государства осуществляется различными методами. Как управляющая система финансовая деятельность проявляется в разнообразных методах [7, c. 54]. Их разнообразие зависит от многих факторов: от субъекта взаимоотношений, условий аккумуляции и использования денежных средств. Методы осуществления финансовой деятельности в юридической литературе принято делить на две группы:

1. Методы формирования финансовых ресурсов (сбора доходов);

2. Методы распределения и использования финансовых ресурсов.

Важнейшим методом собирания денежных средств в государственные (Федеральный бюджет и бюджеты субъектов Федерации) и местные бюджеты является налоговый метод - метод установления налогов.

Аналогичным методом собирания денежных средств является метод обязательных платежей (взносов) в государственные внебюджетные фонды. При распределении и использовании государственных денежных средств применяются два важнейших метода: метод финансирования и кредитования (с использованием таких финансовых инструментов, как, например, государственные и муниципальные гарантии).

Метод финансирования выражается в безвозмездном и безвозвратном представлении денежных средств [19, c. 95].

Кредитование означает выделение (предоставление) денежных средств на условиях возмездности (платности) и возвратности. Финансирование применяется в отношении государственных организаций, метод кредитования — как в отношении государственных организаций, так и иных негосударственных организаций. В тоже время, в настоящее время муниципальные органы управления имеют возможность кредитовать только иные бюджеты на покрытие временных кассовых разрывов. При этом, фактические возможности кредитования юридических лиц – сохраняются, правда, реальное их осуществление определяется позицией региональных властей.

Государство как субъект финансовой деятельности представлено государственными органами на уровне Федерации и ее субъектов. В число этих органов, во-первых, входят и представительные органы государственной власти. Финансовая деятельность составляет часть их компетенции. Они устанавливают и взимают налоги и сборы, рассматривают и принимают бюджет, а также отчеты об их исполнении.

Во-вторых, к этим органом относятся исполнительные органы государственной власти. Они осуществляют финансовую деятельность государства как часть своей компетенции и как специальную. Финансовая деятельность является частью компетенции Правительства РФ, органов исполнительной власти общей компетенции на уровне субъектов РФ, Государственного таможенного комитета РФ, министерств, имеющих централизованные фонды, а также выступающих в ряде случаев как уполномоченные государством органы по управлению казенными предприятиями [40, с. 14].

К органом исполнительной власти специальной компетенции, осуществляющим финансовую деятельность, относятся Министерство финансов РФ и финансовые органы субъектов Федерации, Федеральное казначейство РФ, Министерство по налогам и сборам РФ, Федеральные органы налоговой полиции, Пенсионный фонд РФ, Фонд социального страхования РФ, Государственный фонд занятости населения РФ, Федеральный и территориальные фонды обязательного медицинского страхования РФ. Министерство финансов РФ и финансовые органы субъектов РФ составляют проекты бюджетов и отчетов об их исполнении, а Федеральное казначейство РФ, входящее в состав Министерства финансов РФ, осуществляют контроль за исполнением федерального бюджета. Министерство по налогам и сборам РФ и Федеральные органы налоговой полиции осуществляют контроль за правильностью исчисления и уплаты в бюджет и государственные внебюджетные фонды налогов и сборов.

Финансовую деятельность государства осуществляют и органы судебной власти. В соответствии со ст. 1 и 3 Закона РФ «О государственной пошлине» суды общей юрисдикции, арбитражные суды и Конституционный Суд РФ осуществляют взимание госпошлины при подаче в суд исковых заявлений и жалоб. Таким образом, финансовая деятельность государства составляет часть компетенции органов судебной власти.

Наконец, финансовую деятельность государства осуществляет Центральный банк РФ и коммерческие банки. Центральный банк РФ участвует в собирании, распределении и использовании финансовых ресурсов государства тогда, когда выполняет свои обязанности по операциям с федеральным бюджетом и государственными внебюджетными фондами, с бюджетами субъектов РФ и местными бюджетами, а также операции по обслуживанию государственного долга. Центральный банк РФ осуществляет финансовую деятельность и тогда, когда производит эмиссию денежных знаков, ибо само существование финансовой деятельности государства обусловлено и опирается на денежную систему РФ.

Финансово-правовые акты — это принятые в предусмотренной форме и имеющие юридические последствия решения государственных органов и органов местного самоуправления по вопросам финансовой деятельности, входящим в их компетенцию.

Финансово-правовые акты можно классифицировать по юридическим свойствам, по юридической природе, по органам, издающим их, и по другим основаниям.

По юридической природе финансово-правовые акты делятся на а) законодательные, к которым относятся законы, принимаемые Государственной Думой РФ, законы субъектов Федерации по вопросам финансовой деятельности государства, и б) подзаконные. Это наиболее многочисленная группа финансово-правовых актов. Сюда входят акты всех других государственных органов, основанные на законе и принятые во исполнение закона (например, на основе Закона РФ “О налоге на добавленную стоимость” Госналогслужбой РФ принята соответствующая инструкция).

Характерной особенностью финансово-правовых актов является наличие среди них большой группы финансово-плановых актов. Они отличаются от других финансово-правовых актов своим содержанием. Финансово-плановые акты — это акты, принимаемые в процессе финансовой деятельности государства и органов местного самоуправления, которые содержат конкретные задания в области финансов на определенный период, то есть являются планами по мобилизации, распределению и использованию финансовых ресурсов [13, с. 103 - 107].

Существование финансово-плановых актов обусловлено действием принципа плановости в процессе образования, распределения и использования финансовых ресурсов [13, c. 110 – 112].

К финансово-плановым актам относятся:

а) основной финансовый план государства — федеральный бюджет РФ, государственные бюджеты субъектов РФ и местные бюджеты;

б) финансовые планы государственных и муниципальных целевых фондов;

в) финансово-кредитные и кассовые планы банков;

г) финансовые планы страховых организаций;

д) финансовые планы и сметы министерств, ведомств, других органов государственного управления;

е) финансовые планы (балансы доходов и расходов) предприятий и объединений;

ж) сметы учреждений, организаций, состоящих на государственном и местном бюджете.

Важнейшую роль в организации исполнения бюджетов на местном уровне играют органы Федерального казначейства, поэтому на их функциях и полномочиях целесообразно остановиться подробнее.

Федеральное казначейство Российской Федерации создано Указом Президента РФ от 8 декабря 1992 г. № 1556. В соответствии с Положением о Федеральном казначействе РФ, утвержденным постановлением Совета Министров — Правительства РФ от 27 августа 1993 г. № 864, единая централизованная система органов федерального казначейства состоит из Главного управления федерального казначейства Министерства финансов РФ и подчиненных ему территориальных органов федерального казначейства по республикам в составе Российской Федерации, краям, областям, автономным образованиям, городам Москве и Санкт-Петербургу, городам (за исключением городов районного подчинения), районам и районам в городах. Казначейство подчиняется Министерству финансов РФ. Органы казначейства подчиняются своему вышестоящему органу и руководителю казначейства — начальнику Главного управления Федерального казначейства Министерства финансов РФ [41].

Казначейство информирует законодательные и исполнительные органы государственной власти Российской Федерации о результатах исполнения федерального бюджета, иных финансовых операциях Правительства РФ, а также о состоянии государственных (федеральных) внебюджетных фондов и бюджетной системы Российской Федерации.

В связи этим главными задачами задачи органов казначейства являются:

- организация, осуществление и контроль за исполнением федерального бюджета, управление доходами и расходами этого бюджета на открываемых в банках счетах казначейства, исходя из принципа единства кассы;

- регулирование финансовых отношений между федеральным бюджетом и государственными (федеральными) внебюджетными фондами, финансовое исполнение этих фондов, контроль за поступлением и использованием внебюджетных (федеральных) средств;

- сбор, обработка и анализ информации о состоянии государственных финансов, представление высшим законодательным и исполнительным органам государственной власти РФ отчетности о финансовых операциях Правительства РФ по федеральному бюджету, о государственных (федеральных) внебюджетных фондах, а также о состоянии бюджетной системы Российской Федерации;

- осуществление краткосрочного прогнозирования объемов государственных финансовых ресурсов, а также оперативное управление этими ресурсами в пределах установленных на соответствующий период государственных расходов;

- управление и обслуживание совместно с Центральным банком РФ и другими уполномоченными банками государственного внутреннего и внешнего долга РФ;

- разработка методологических и инструктивных материалов по вопросам, относящимся к компетенции казначейства, обязательных для органов государственной власти, предприятий, учреждений и организаций, включая организации, распоряжающиеся средствами государственных (федеральных) внебюджетных фондов;

- ведение операций по учету государственной казны РФ.

В Законе о федеральном бюджете 2009–2011 содержится норма в [ст. 23], устанавливающая особенности обслуживания в 2009 г. Центральным банком РФ и кредитными организациями отдельных счетов участников бюджетного процесса.

1.2 Финансовая деятельность органов местного самоуправления, функции принципы и методы ее осуществления

Важнейшей функцией общественных финансов является эффективное распределение ресурсов в целях производства общественных благ [19, c. 11 – 14]. В результате реформы федеративных отношений и местного самоуправления действующим законодательством предусматривается осуществление управленческих функций государства и местного самоуправления в части распределения финансовых ресурсов путем управления ими на основе централизованного и децентрализованного подходов.

Региональные и муниципальные власти имеют возможности для осуществления и реализации собственной политики, создавая тем самым возможности для развития межрегиональной и межмуниципальной конкуренции за привлечение субъектов предпринимательства и инвестиций [35, c. 87].

Необходимо иметь критерии для определения обоснованного уровня централизации и децентрализации средств в бюджетной системе. Такими критериями могут быть следующие:

- пределом централизации доходов в вышестоящих уровнях бюджетной системы должна быть граница, за которой выравнивающая функция межбюджетных отношений действует в ущерб их стимулирующей функции, приводя к иждивенческим настроениям на местах;

- пределом децентрализации при распределении доходов по уровням бюджетной системы является такая грань, за которой инициатива и самостоятельность в наращивании налогового потенциала на местах подменяется усилением сепаратизма, ведет к нарушению единого экономического пространства и не отвечает сочетанию общегосударственных, региональных и местных интересов.

О недостатках действующего механизма межбюджетных отношений свидетельствует, в частности, возросшая роль неформализованного метода регулирования консолидированных бюджетов субъектов Федерации и местных бюджетов через бюджетные ссуды из вышестоящих звеньев бюджетной системы.

Они использовались не только для покрытия ежегодно повторяющихся кассовых разрывов в связи несовпадением в течение года по объективным причинам сроков финансирования расходов и поступления средств в бюджет, но и для покрытия годового дефицита. Это противоречит Бюджетному кодексу РФ, предусматривающему обязательный их возврат до конца текущего года.

Такой порядок не соблюдался, а не возвращенные до конца года бюджетные ссуды в нарушение Кодекса пролонгировались федеральным центром на следующий год. Это служило сигналом поступать таким же образом и внутри регионов. Значит, действующий механизм межбюджетных отношений, включая разграничение по вертикали бюджетной системы расходных обязательств и соответствующих им доходных источников, давал серьезный сбой.

Во многих случаях в нарушение Бюджетного кодекса РФ бюджетные ссуды уже при формировании местных бюджетов на очередной финансовый год предусматривались в качестве источника покрытия дефицита не в течение года, а в целом за год. То есть, заранее считалось, что они не будут возвращены до конца года. Это приводило к нарушению и другого положения Бюджетного кодекса - о том, что текущие расходы не могут превышать утвержденный на очередной год объем доходов бюджета.

Местный бюджет (или бюджет муниципального образования) представляет собой форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления. К предметам ведения местного самоуправления относятся вопросы местного значения. Открытый перечень вопросов местного значения приведен в федеральном законе «Об общих принципах местного самоуправления в РФ» [2, Глава 3].

В современных условиях важнейшей целью является приближение местного самоуправления к населению и обеспечение эффективности деятельности муниципальных образований в решении вопросов местного значения и осуществления отдельных государственных полномочий. Это требует изменения территориальных основ местного самоуправления и совершенствования межбюджетных отношений, в частности, между субъектами Российской Федерации и органами местного самоуправления.

Эта концепция заложена в федеральном законе «Об общих принципах организации местного самоуправления в Российской Федерации» (№ 131-ФЗ, 6.10,2003 г.), который обеспечивает тесную взаимосвязь между территориальной организацией местного самоуправления и ее финансовой основой.

Наряду с этим в ноябре 2003 г. в Государственной Думе Российской Федерации приняты в первом чтении проект федерального закона О внесении изменений и дополнений в Налоговый кодекс Российской Федерации и признании утратившим силу Закона Российской Федерации Об основах налоговой системы в Российской Федерации и проект федерального закона О внесении изменений и дополнений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений, внесенные Правительством Российской Федерации.

Требования к новой системе межбюджетных отношении состоят в следующем [12, c. 130]:

- формирование двух уровней местных бюджетов (районного и поселенческого);

- определение перечня собственных полномочий органов власти с автономным формированием расходов их бюджетов;

- введение субвенций на делегированные государственные полномочия;

- долгосрочное закрепление доходов за бюджетами всех уровней;

- использование принципа объективности при выравнивании бюджетной обеспеченности регионов и муниципалитетов;

- введение отрицательных трансфертов;

- установление института временной финансовой администрации.

Отметим, что предлагаемые новой редакцией Бюджетного кодекса изменения в структуре бюджетной системы обусловлены тем, что в соответствии с действующими нормами БК бюджетная система Российской Федерации имеет 3 уровня, реально в большинстве субъектов РФ присутствует 4 уровня. Так, в 24 субъектах Федерации созданы местные бюджеты 2 уровней, в 15-местные бюджеты на уровне поселений и районные государственные бюджеты. Кроме того, в составе бюджетов районов имеются сметы доходов и расходов поселков и сельских администраций [26, c.55].

В связи с тем, что число уровней бюджетной системы должно соответствовать числу уровней публичной власти, установленному федеральными законами о реформе федеративных отношений и местного самоуправления, местные бюджеты делятся на бюджеты двух уровней: бюджеты муниципальных районов, городских округов, внутригородских территорий городов федерального значения и бюджеты городских и сельских поселений. При этом число местных бюджетов возрастает с 11-12 тыс., до 28-30 тыс.

С принятием Федерального закона «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» от 20.08.04 г. № 120-ФЗ завершилось формирование федеральной нормативно-правовой базы новой системы межбюджетных отношений, принципы и основные элементы которой были определены Программой развития бюджетного федерализма в Российской Федерации на период до 2005 года, одобренной Постановлением Правительства Российской Федерации от 15.08.01 г. № 584. В 2004-2005 гг. должна быть сформирована новая региональная нормативно-правовая база регулирования межбюджетных отношений в субъектах Федерации.

Новая редакция Бюджетного кодекса РФ, реализуя принципы и требования, сформулированные в законе «Об общих принципах организации местного самоуправления в Российской Федерации», содержит более детальное регулирование межбюджетных отношений в субъектах Российской Федерации, в том числе целый ряд норм и требований прямого действия [26, c.64]. В то же время для регионов сохраняется достаточно широкая сфера регулирования, включая определение порядка (методик) соответствующих расчетов, в значительной степени влияющих на качество межбюджетных отношений.

Прямое федеральное регулирование характерно, прежде всего, для разграничения расходных обязательств, непосредственно вытекающих из единых принципов разграничения компетенции органов публичной власти разных уровней.

Органы государственной власти субъектов Федерации (за исключением городов Москвы и Санкт-Петербурга) не имеют права устанавливать вопросы местного значения или предопределять объем вытекающих из них расходных обязательств (расходов). В частности, не допускается установление субъектами РФ каких-либо обязательных для муниципальных образований нормативов финансирования расходов местных бюджетов (в том числе - на предоставление натуральных льгот отдельным категориям граждан или на выплату заработной платы муниципальных служащих и работников муниципальных учреждений). Эти нормы призваны гарантировать самостоятельность органов местного самоуправления в реализации своих полномочий и формировании расходов, а также предотвратить возникновение «необеспеченных мандатов».

В отношении других полномочий органов государственной власти субъектов РФ субъект Федерации вправе принять решение об их делегировании органам местного самоуправления, обеспечив при этом соблюдение установленных федеральным законодательством требований по расчету и предоставлению субвенций. В то же время при наделении органов местного самоуправления отдельными государственными полномочиями установление субъектами Федерации нормативов, используемых для расчета субвенций местным бюджетам, является обязательным.

С учетом подходов и принципов субсидиарности, территориального соответствия и территориальной дифференциации было проведено разграничение расходных полномочий между всеми уровнями публичной власти и на их основе закреплены расходные обязательства федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов.

Действующим бюджетным законодательством установлено право передачи на муниципальный уровень отдельных расходных полномочий РФ и субъектов РФ[32, c.85, 87]. Ежегодно увеличивается сфера «субделегирования» полномочий на муниципальный уровень и объемы предоставляемых из федерального и регионального бюджетов субвенций на их финансовое обеспечение. Эффективность данного инструмента межбюджетного регулирования должна оцениваться с позиции обеспечения улучшения деятельности всех уровней власти по повышению качества жизни граждан. Для реализации данной задачи требуется законодательное закрепление принципов и критериев определения расходных обязательств, передача которых РФ и субъектами РФ органам местного самоуправления целесообразна [18, c.41]. С учетом данного подхода необходимо пересмотреть перечень передаваемых государственных полномочий на муниципальный уровень и разработать показатели конечных результатов, позволяющих оценить эффективность реализации передаваемых государственных полномочий.

В связи с этим анализ законодательного регулирования вопросов передачи государственных полномочий на муниципальный уровень, проблем и путей решения представляется весьма актуальным. Федеральным законом от 6 октября 2003 г. № 131–ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» установлена двухуровневая территориальная организация местного самоуправления с разграничением и закреплением за каждым типом муниципальных образований (поселение, муниципальный район и городской округ) присущих ему полномочий по решению вопросов местного значения. Это позволило создать единую систему местного самоуправления во всех субъектах РФ и реально приблизить местную власть к населению в целях оказания качественных бюджетных услуг населению.

При разграничении полномочий был обеспечен принцип самостоятельного осуществления органами власти соответствующего уровня своих расходных обязательств за счет собственных финансовых средств, то есть отказ от финансирования из бюджетов разных уровней. Таким образом, если отраслевое федеральное законодательство и законы субъектов РФ определяют полномочия органов местного самоуправления по вопросам, не относящимся к установленным ст. 14–16 Федерального закона № 131-ФЗ вопросам местного значения, то такие полномочия в соответствии с ч. 1 ст. 19 следовало рассматривать как государственные полномочия, передаваемые для осуществления органам местного самоуправления с передачей финансового обеспечения [36, c.105].

Только федеральные законы в части отдельных государственных полномочий РФ и только законы субъектов РФ в части отдельных государственных полномочий субъектов РФ могут наделить органы местного самоуправления полномочиями по их осуществлению. Законодательство устанавливает прямой запрет на передачу государственных полномочий иными нормативно-правовыми актами. С учетом данных норм, в случае если государственное полномочие передано органам местного самоуправления муниципального района, он не вправе принимать муниципальный нормативно-правовой акт о передаче данного полномочия органам местного самоуправления поселения. В 2006 г. право передачи полномочий РФ на муниципальный уровень было предусмотрено только в трех законах: Федеральном законе от 15 ноября 1997 г. № 143-ФЗ «Об актах гражданского состояния», Федеральном законе от 20 августа 2004 г. № 113-ФЗ «О присяжных заседателях федеральных судов общей юрисдикции в Российской Федерации» и Федеральном законе от 28 марта 1998 г. № 53-ФЗ «О воинской обязанности и воинской службе». Однако анализ регионального законодательства показал, что законами субъектов РФ передавались иные полномочия РФ: по обеспечению мер социальной поддержки для лиц, являющихся донорами; по выплате государственных единовременных пособий и ежемесячных денежных компенсаций гражданам при возникновении поствакцинальных осложнений и другим полномочиям социального характера.

Наделение органов местного самоуправления такими государственными полномочиями являлось нарушением федерального законодательства и послужило основанием для уточнения порядка наделения органов местного самоуправления отдельными государственными полномочиями [14, c.111]. Так, Федеральным законом от 18 октября 2007 г. № 230-ФЗ внесено дополнение в п. 7 ст. 26.3 Федерального закона № 184-ФЗ, в соответствии с которым полномочия РФ, переданные для осуществления органам государственной власти субъекта РФ, могут передаваться региональными законами органам местного самоуправления только в том случае, если такое право предоставлено им федеральными законами, предусматривающими передачу соответствующих полномочий РФ органам государственной власти субъектов РФ.

Сфера «субделегирования» государственных полномочий РФ с 2008 г. существенно расширилась. К числу последних законодательных дополнений относится Федеральный закон от 25 декабря 2008 г. № 281-ФЗ, которым регионам предоставлено право наделять органы местного самоуправления полномочиями по оказанию отдельных мер социальной поддержки, переданных с федерального уровня на региональный уровень.

Необходимость расширения сферы «делегирования полномочий» в социальной сфере вызвана правоприменительной практикой. В настоящее время отдельные регионы передали свои полномочия в социальной сфере муниципалитетам, в результате чего на муниципальном уровне созданы органы соцзащиты. В целях законодательной защиты местных бюджетов от «необеспеченных федеральных или региональных мандатов» в ч. 7 ст. 19 Федерального закона № 131-ФЗ предусмотрено обязательное финансовое обеспечение передаваемых государственных полномочий за счет предоставляемых местным бюджетам субвенций. Осуществление органами местного самоуправления отдельных государственных полномочий, введенных в действие федеральным законом о федеральном бюджете на соответствующий финансовый год (законом субъекта РФ о бюджете субъекта РФ на соответствующий финансовый год), происходит при условии их финансового обеспечения (субвенции из Федерального (Регионального) фонда компенсаций на осуществление указанных полномочий).

С учетом необходимости реализации важнейшего принципа децентрализации расходных полномочий — субсидиарности (максимальной близости органов власти, реализующих полномочия, к потребителям соответствующих бюджетных услуг) в дальнейшем в Федеральный закон № 131-ФЗ были введены нормы, предписывающие возможность решения таких вопросов и органами местного самоуправления:

- право дополнительно использовать собственные материальные ресурсы и финансовые средства для осуществления переданных им государственных полномочий в случаях и порядке, предусмотренных уставом муниципального образования (ч. 5 ст. 19);

- право участия органов местного самоуправления в осуществлении государственных полномочий, не переданных им в установленном порядке (в данном случае федеральные законы могут предусматривать порядок согласования участия органов местного самоуправления в осуществлении таких полномочий, а также возможность и пределы их правового регулирования органами государственной власти), если возможность осуществления таких расходов предусмотрена федеральным законом (ч. 4 и 5 ст. 20);

-право устанавливать дополнительные меры социальной поддержки и социальной помощи для отдельных категорий граждан вне зависимости от наличия в федеральном законодательстве норм, устанавливающих это право (ч. 5 ст. 20).

В отношении двух последних норм установлено, что предоставленное право может быть реализовано органами местного самоуправления только в случае принятия представительным органом муниципального образования соответствующего решения. По данным проводимого регионами мониторинга исполнения местных бюджетов в 36 регионах в 2007 г. и 33 регионах в 2008 г. осуществлялось дополнительное финансовое обеспечение за счет собственных средств местных бюджетов переданных государственных полномочий. В том числе по полномочиям РФ оно составило 470,4 млн. руб. и 473,8 млн. руб., по переданным региональным полномочиям 2946,6 млн. руб. и 2127,6 млн. руб. соответственно [39, c.55].

В реализации государственных полномочий, не переданных на муниципальный уровень в законодательно установленном порядке, приняли участие муниципалитеты 38 регионов в 2007 г. с финансовым обеспечением расходов в объеме 9587,8 млн. руб. и в 40 регионах в 2008 г. Планируемый объем финансирования расходов составил 21 473,2 млн. руб. (рост в 2,2 раза).

Безусловно, предоставленное право было ориентировано на самодостаточные в финансовом отношении муниципалитеты, не зависящие от финансовой помощи регионов. Так, в общем объеме дополнительного финансирования на городские округа приходится 57,00 %, на муниципальные районы 41,00 % и только 3,00 % на поселения. Однако в отдельных случаях расходы на исполнение государственных полномочий в высокодотационных муниципальных образованиях составляли значительную долю в расходах их бюджетов.

С принятием Федерального закона от 26 апреля 2007 г. № 63-ФЗ «О внесении изменений в Бюджетный кодекс РФ в части регулирования бюджетного процесса и приведении в соответствие с бюджетным законодательством Российской Федерации отдельных законодательных актов» уточнены подходы в разграничении полномочий между уровнями публичной власти. С 1 января 2008 г. в случае принятия решения об участии органов местного самоуправления в осуществлении государственных полномочий следует учитывать введение ст. 136 Бюджетного кодекса специальных ограничений и правил на региональном уровне для формирования, распределения и предоставления межбюджетных трансфертов бюджетам муниципальных образований по осуществлению ими бюджетного процесса. Меры и ограничения устанавливаются для муниципальных образований в зависимости от размера доли в местных бюджетах межбюджетных трансфертов из бюджетов других уровней (за исключением субвенций) и (или) налоговых доходов по дополнительным нормативам в течение двух из трех последних отчетных финансовых лет. Так, муниципальные образования, в бюджетах которых указанная доля превышала 30 %, начиная с очередного финансового года не вправе устанавливать и исполнять расходные обязательства, не связанные с решением вопросов местного значения [16, c. 36]. При несоблюдении органами местного самоуправления данного условия предоставления межбюджетных трансфертов из региональных бюджетов финансовые органы субъектов Российской Федерации вправе принять решение о приостановлении (сокращении) их соответствующим местным бюджетам до приведения указанной доли в соответствие установленным требованиям. Данная мера направлена на повышение бюджетной дисциплины в муниципальных образованиях, поскольку в случае оказания из федерального бюджета и региональных бюджетов значительной помощи местным бюджетам для финансового обеспечения расходных обязательств муниципальных образований по решению вопросов местного значения, направление средств местных бюджетов на полномочия, отнесенные к компетенции РФ или субъектов РФ, приводит не только к нарушению основных принципов разграничения доходных и расходных полномочий всех уровней бюджетной системы РФ, но и к отвлечению финансовых ресурсов органов местного самоуправления от решения вопросов непосредственного обеспечения жизнедеятельности населения, что является главным принципом организации местного самоуправления в Российской Федерации. Основным условием исполнения собственных полномочий органов местного самоуправления определена автономия в расходах, в связи с чем не допускается включение в федеральные законы положений, которыми определяется объем и порядок осуществления расходов из местных бюджетов. Вместе с тем сохраняются правовые коллизии федерального законодательства по разграничению отдельных полномочий, которые требуют своего решения, допускается вмешательство в полномочия органов местного самоуправления. Так, только в 2008 г. Федеральным законом от 25 декабря 2008 г. № 281-ФЗ уточнены полномочия органов местного самоуправления по вопросу осуществления регистрационного учета граждан по месту пребывания и месту жительства, которое отнесено к полномочиям РФ. В соответствии с Законом РФ от 25 июня 1993 г. № 5242-1 «О праве граждан Российской Федерации на свободу передвижения, выбор места пребывания и жительства в пределах Российской Федерации» в населенных пунктах, где отсутствуют территориальные органы Федеральной миграционной службы, функции по контролю и надзору в сфере миграции осуществляет местная администрация. Осуществление данного государственного полномочия органами местного самоуправления является не обязанностью, а правом муниципального образования, поскольку оно не предано на муниципальный уровень в соответствии с требованиями законодательства, включая финансовое обеспечение [16, c. 42 – 44]. Однако, учитывая установленную этим же законом обязанность граждан регистрироваться по месту пребывания и по месту жительства, поселения вынуждены финансировать «федеральный мандат» за счет собственных средств местных бюджетов. С 1 января 2011 г. предусмотрено осуществление данного учета в полном объеме только органами Федеральной миграционной службы.

В соответствии с Бюджетным кодексом органы государственной власти субъектов РФ обладают исключительными правами по самостоятельному решению вопросов передачи органам местного самоуправления собственных региональных полномочий в целях обеспечения гарантированного минимального уровня финансирования и единого порядка реализации полномочий на всей территории конкретного региона с учетом нормы п. 6 ст. 26.3 Федерального закона от 6 октября 1999 г. № 184-ФЗ, устанавливающей закрытый перечень государственных полномочий субъекта РФ, которые могут передаваться для осуществления их органами местного самоуправления. Однако в данной сфере, как и по государственным полномочиям РФ, отдельные региональные законы не соответствуют федеральному законодательству [26, c.55]. Так, образование административных комиссий в целях привлечения к административной ответственности за нарушение законов и иных нормативно-правовых актов субъекта РФ, нормативно-правовых актов местного самоуправления является полномочием органов государственной власти по принуждению к исполнению норм и правил, установленных государством, и до 1 января 2009 г. не могло осуществляться органами местного самоуправления (Федеральным законом от 25 декабря 2008 г. № 281-ФЗ оно включено в перечень возможных к передаче полномочий). Вместе с тем это наиболее часто встречающееся в региональном законодательстве полномочие, которое передавалось на муниципальный уровень с 2006 года. В последние годы наблюдается постоянное законодательное расширение перечня передаваемых региональных полномочий на муниципальный уровень (таблица 1).

Таблица 1.

Полномочия субъектов РФ, которые могут быть переданы органам местного самоуправления (п. 6 ст. 26.3 Федерального закона от 6 октября 1999 г. № 184-ФЗ)

| Год |

Общее число полномочий |

Число полномочий, которые могут быть переданы на муниципальный уровень |

В процентах к итогу |

| 2005 |

55 |

24 |

43,00 % |

| 2006 |

72 |

51 |

71,00% |

| 2007–2008 |

77 |

57 |

74,00% |

| 2009 |

78 |

58 |

74,00% |

Можно сделать вывод о росте «функциональной» нагрузки на муниципальном уровне. Неуклонное повышение доли полномочий, которые могут быть переданы на муниципальный уровень, свидетельствует о том, что государство все более оставляет за собой контрольно-распределительные функции, финансируя «команды исполнителей» на местах. При этом важным моментом является то, что финансирование этих полномочий осуществляется за счет средств государственных, а не муниципальных бюджетов, т. е. выделение финансирования зависит от политики региональных и федеральных властей, в то же время функционально структуры, исполняющие полномочия напрямую «встроены» в муниципальную экономику, что, безусловно, понижает экономическую самостоятельность муниципальных образований. Объем государственных полномочий (в первую очередь региональных), который в настоящее время передается на муниципальный уровень, дает основания оценивать их в отдельных случаях как избыточные, в том числе по причине опосредованного отношения к обеспечению жизнедеятельности населения [10, c. 67]. В 2007 г. в структуре доходов местных бюджетов удельный вес субвенций местных бюджетов составил 28,2 % (561,6 млрд. руб.). В 43 регионах их удельный вес был выше, чем в среднем по регионам России. В местных бюджетах двух регионов (Республиках Тыва и Дагестан) преобладали субвенции — 65 % и 58 % соответственно (то есть объем передаваемых субвенций на исполнение государственных полномочий был выше объема собственных средств местных бюджетов), в шести регионах - от 40 % до 50 %, в 31 — от 30 % до 40 %. В 2008 г. удельный вес субвенций в доходах снизился до 22 % (531,6 млрд. руб.).

Таблица 2.

Удельный вес субвенций в доходах бюджетов различных типов муниципальных образований (млн. руб.)

| Тип муниципальных образований |

Доходы |

Субвенции |

Удельный вес |

| Городские округа |

1 195794,00 |

210 544,00 |

17,60 % |

| Муниципальные районы |

1 008 159,00 |

309 856,00 |

30,70 % |

| Поселения |

197 915,00 |

8210,00 |

4,10 % |

Вывод: закон 131-ФЗ «Об общих принципах местного самоуправления в Российской Федерации» четко прописывает компетенцию различных типов муниципальных образований по решению вопросов местного значения и государственных полномочий, которые могут быть им переданы. В то же время Бюджетным Кодексом установлены источники формирования собственных доходов муниципальных образований. Данное соотношение объясняется тем, что в основном полномочия передаются городским округам и муниципальным районам, а также объемом собственных доходов каждого типа муниципальных образований.

Следует отметить, что в регионах устанавливаются различные подходы к решению вопросов передачи государственных полномочий на муниципальный уровень. Так, в восьми регионах предусмотрено наделение органов местного самоуправления по четырем государственным полномочиям, в 10 регионах — по пяти полномочиям, в 10 регионах — по шести полномочиям, в восьми регионах — по семи полномочиям, в 11 регионах — по восьми полномочиям, в одном регионе — по девяти полномочиям, в четырех регионах — по 10 полномочиям, в двух регионах — по 11 полномочиям, в двух регионах — по 12 полномочиям, в двух регионах — по 13 полномочиям. В отдельных регионах количество делегируемых полномочий составляет от 14 до 27 [18, c. 37].

В соответствии со ст. 19 Федерального закона № 131-ФЗ при передаче полномочий как федеральный, так и региональный закон должны содержать ряд обязательных условий. Однако более глубокое рассмотрение регионального законодательства свидетельствует, что права и обязанности органов местного самоуправления и государственной власти при осуществлении полномочий практически дублируются независимо от вида передаваемого полномочия и таким образом не учитывают особенности реализации конкретного полномочия[10, c. 82]. В большинстве региональных законов лишь декларируются положения о передаче материальных ресурсов или имущества в соответствии с действующим законодательством или устанавливается, что передаваемое имущество определяется актами приема-передачи по каждому отдельному муниципалитету.

Установление методики расчета нормативов для определения общего объема субвенций, предоставляемых местным бюджетам из регионального бюджета, является обязательным требованием при принятии закона субъекта РФ. Вместе с тем в отдельных случаях устанавливается методика расчета общего объема субвенций на выполнение государственного полномочия, в которой отсутствует способ расчета нормативов, являющихся прозрачной и объективной основой для расчета объема субвенций. В связи с этим целесообразно рассмотреть вопрос о сокращении перечня возможных к передаче на муниципальный уровень государственных полномочий РФ и субъектов РФ или о введении ограничения на количество передаваемых полномочий на муниципальный уровень. Представляет интерес и мировая практика в части установления предельного значения объема передаваемых полномочий (25 % к расходам) и согласования с органами местного самоуправления вопросов передачи полномочий сверх этого значения.

Глава 2 Распределение компетенции государственных органов и органов местного самоуправления в области финансовой деятельности

2.1 Порядок формирования доходов федерального и муниципального бюджетов

Доходы бюджета - это часть государственных или муниципальных доходов, выражающаяся в платежах юридических и физических лиц, поступающих в бюджет, и иных доходах [28, c. 98].

В настоящее время по уровню децентрализации бюджетных ресурсов Россия практически не уступает большинству федеративных государств, однако, формально сохраняет крайне высокую, даже, по меркам унитарных государств, централизацию налогово-бюджетных полномочий. Кроме того, противоречия между децентрализацией бюджетных ресурсов и формальной централизацией налогово-бюджетных полномочий усугубляются наличием ряда макро-экономических проблем, резкими различиями в бюджетной обеспеченности регионов и муниципальных образований, неопределенностью бюджетного статуса муниципальных образований.

Источники доходов можно классифицировать по различным основаниям.

По социально-экономическому признаку все доходы можно разделить на доходы от хозяйственной деятельности физических и юридических лиц, от внешнеэкономической деятельности, банковской и страховой деятельности, приватизации и т.д. По юридическим формам доходы различных элементов бюджетной системы можно разделить на налоговые и неналоговые. Особое значение на сегодняшний день имеют налоговые поступления, так как в этой форме бюджет получает около 75% всех доходов. Кроме того, источники доходов бюджета можно разделить на внутренние и внешние [16, c. 74]. Представительные органы власти территорий вышестоящего уровня утверждают перечень регулирующих источников доходов. Само же распределение доходов от этих источников происходит в форме утверждения нормативов отчисления от этих доходов. Кроме того, бюджетное регулирование возможно в форме закрепления за бюджетами нижестоящего уровня регулирующих источников доходов на долговременной основе (не менее чем на пять лет).

Денежные средства, поступающие в государственный бюджет, не имеют целевого назначения, не закреплены за конкретными видами расходов. Поэтому некоторые программы (чаще входящие в бюджет развития) не получают достаточного финансового обеспечения. Для финансирования отдельных расходов создаются целевые государственные фонды. Главной отличительной чертой этих фондов является то, что денежные средства, поступающие на отдельные индивидуальные счета фондов, не могут идти ни на какие другие цели, кроме определенных в положении о конкретном фонде [16, c. 58].

В части, касающейся разграничения доходных источников, за местными бюджетами Бюджетным кодексом закреплены местные налоги и минимально гарантированные, единые для всех муниципальных образований определенного типа нормативы отчислении от федеральных налогов, специальных налоговых режимов и неналоговых доходов. Эти положения являются нормами прямого действия и не требуют дополнительного регулирования субъектами Федерации.

Субъект Федерации обязан передать местным бюджетам сверх минимальных нормативов не менее 10% налога на доходы физических лиц. При этом ему предоставлено право выбора между зачислением этих доходов в бюджеты поселений или муниципальных районов (либо разделении их между этими бюджетами), а также установлением единых (без указания срока) или дополнительных (на соответствующий финансовый год) нормативов.

В случае принятия решения о передаче 10 или более процентов налога на доходы физических лиц местным бюджетам по дополнительным нормативам, субъект Федерации должен будет выполнить требования по их расчету в рамках распределения дотаций регионального фонда финансовой поддержки поселений или соответствующей части дотаций регионального фонда финансовой поддержки муниципальных районов и городских округов [14, c. 67].

Субъект РФ оправе передать любые налоговые доходы, подлежащие зачислению и региональный бюджет, в местные бюджеты. В этом случае единственным требованием федерального законодательства является установление законом субъекта Федерации единых (для муниципальных образований определенного типа) нормативов без указания срока их действия. Аналогичные требования распространяются и на порядок передачи налоговых доходов муниципальными районами поселениям.

Порядок предоставления и расчет субвенций бюджетам субъектов Российской Федерации определяются специальным федеральным з аконом либо федеральным законом о федеральном бюджете на очередной финансовый год.

Субвенции предоставляются на финансирование расходов, имеющих целевой характер, а именно:

- расходов по федеральным целевым программам;

- капитальных расходов;

- расходов, передаваемых из бюджетов других уровней бюджет ной системы Российской Федерации; иных целевых расходов.

Межбюджетные трансферты, являясь соответствующими доходами для бюджета, получившего их от бюджета другого уровня, наравне с другими доходами, формирующими общую доходную часть этого бюджета с учетом принципа общего (совокупного) покрытия расходов бюджетов, одновременно определяют объем целевых расходов бюджета, источником финансового обеспечения которых являются данные безвозмездные поступления [15, c. 45].

Принцип самостоятельности бюджетов, установленный Бюджетным кодексом РФ, дает органам государственной власти субъектов РФ и органам местного самоуправления право самостоятельно осуществлять бюджетный процесс и определять формы и направления расходования средств бюджетов. Соответственно регионы могут и должны самостоятельно контролировать исполнение своих бюджетов– за исключением расходов, которые финансируются за счет субсидий и субвенций из федерального бюджета и контролируются федеральным центром. Возникает необходимость в выравнивании уровня бюджетной обеспеченности регионов за счет предоставления межбюджетных трансфертов из федерального бюджета, вследствие чего количество регионов, зависящих от поступлений из федерального центра, увеличивается, по-прежнему существуют дотационные и высокодотационные субъекты РФ. В 2005 г. повышение всех видов финансовой помощи регионам к уровню предыдущего года составило 121,6%, в 2006 г.– 134,6%, в 2007 г.– 119,3%, в 2008 г.– 165,9% [23, c. 62].

На сегодняшний день около 80% субъектов РФ являются получателями межбюджетных трансфертов. Сохраняется значительное количество бюджетов, сильно зависящих от дотаций из федерального бюджета. Следует также отметить, что число регионов, уровень межбюджетных трансфертов в доходах бюджетов которых составляет более 60%, остается значительным. Так, по данным Министерства регионального развития РФ, на 1 января 2008 г. доля межбюджетных трансфертов (без учета субвенций) в доходах консолидированных бюджетов более 60% составила: в Чеченской Республике– 92,2%, в Республике Ингушетия– 88,7%, в Республике Тыва– 76,4%, в Республике Дагестан– 75,9%, в Республике Алтай– 69,0%, в Республике Адыгея– 61,1%, в Карачаево-Черкесской Республике– 63,9%, в Чукотском автономном округе– 70,6%. В общем объеме межбюджетных трансфертов, направляемых субъектам РФ из федерального бюджета, значительную часть занимают дотации, предоставляемые из Федерального фонда финансовой поддержки регионов. Кпримеру, в 2007 г. дотации на выравнивание бюджетной обеспеченности субъектов РФ получили 67регионов, тогда как в 2006 г.– 65. Общий объем предоставленных бюджетам субъектов РФ в 2006 г. средств из Федерального фонда поддержки регионов составил 228,9 млрд. руб., в 2007г.– 261,3 млрд., в 2008 г.– 328,6 млрд. [37, c. 71].

Следует уточнить критерии отнесения субъектов РФ к группам регионов, для которых используются различные формы и инструменты ограничений, установленные ст.130 Бюджетного кодекса. Так, вместо учета доли межбюджетных трансфертов из федерального бюджета (за исключением субвенций) в объеме собственных доходов консолидированных бюджетов субъектов РФ как критерия, являющегося основанием для применения в отношении данных регионов дополнительных ограничений в части уровня оплаты труда служащих и работников бюджетной сферы, долговой политики и пр., следует учитывать только дотации из Федерального фонда финансовой поддержки субъектов РФ. Это позволит вычеркнуть из списка дотационных ряд регионов, оказавшихся там главным образом из-за получения различных субсидий на софинансирование расходных обязательств, возникающих при выполнении полномочий органов государственной власти субъектов РФ по предметам ведения субъектов РФ и предметам совместного ведения Российской Федерации и субъектов РФ.

Для более успешного выполнения контрольных мероприятий нужно также наладить эффективное сотрудничество органов государственного финансового контроля на федеральном и региональном уровне, организовать оперативный обмен необходимой информацией и методическими рекомендациями по проведению проверок. При необходимости на определенных этапах проверки возможно привлечение сотрудников контрольных органов субъектов РФ.

Отметим, что контроль за расходованием государственных средств должен проводиться не только ради контроля и выявления нарушений в их использовании, а с целью повышения эффективности управления государственными финансами. Контрольные органы должны выступать скорее в роли эксперта по вопросам возможных направлений улучшения использования бюджетных средств, предлагать более эффективные схемы финансирования расходных обязательств [10, c. 84].

Субъекты Российской Федерации и муниципальные образования имеют право на привлечение целевых бюджетных ссуд на финансирование кассовых разрывов, обусловленных сез онным характером затрат либо сезонным характером поступле ний доходов, на срок до шести месяц ев на возмездных и безвозмездных условиях. Цели предоставления указанных ссуд, условия оплаты и возврата целевых бюджетных ссуд субъектам Российской Федерации определяются федеральным законом о федеральном бюджете на очередной финансовый год, а на местном уровне – нормативными правовыми актами исполнительных органов местного самоуправления [32, c. 134].

В случае если предоставленные бюджетные ссуды не погашены до конца фин ансов ого года, остаток непогаш енной ссуды погашается за счет средств финансовой помощи, оказываемой бюджету субъекта Российской Фе де рации из федеральн ого бюджета в очередн ом фин ан совом году. Если бюджет субъект а Российской Федерации не получает финансовой помощи из федерального бюджета в очередном финансовом году, непогашенная часть бюджетной ссуды погашается за счет отчислений от федеральных налогов и сборов, зачисляемых в бюджет субъекта Российской Федерации [19, c. 66]. Общая картина наблюдаемых на муниципальном уровне финансово-бюджетных процессов противоречива. Система местных финансов продолжает оставаться неустойчивой, т. к. закрепленные доходные источники местных бюджетов не обеспечивают покрытие расходных полномочий органов местного самоуправления. Прежде всего, формальный характер приобрела и организация бюджетов «низовых» муниципалитетов, что обусловлено высокой дотационностью большинства из них. По данным Счетной палаты, лишь 2% муниципальных образований финансово самодостаточны; такие же оценки дает Совет Федерации. Таким образом, зависимость местных бюджетов от внешних источников финансирования возрастает, хотя эта ситуация существенно дифференцируется по различным видам муниципалитетов (таблица. 3).

Таблица 3.

Степень дотационности местных бюджетов в 2006 году, % (Данные мониторинга Министерства финансов РФ)

| Степень дотационности |

Доля муниципальных образований по степени дотационности |

|||

| Муниципальные районы |

Городские округа |

Городские поселения |

Сельские поселения |

|

| До 5 |

10,6 |

21,6 |

12,0 |

13,1 |

| От 5 до 10 |

4,1 |

12,7 |

10,0 |

4,8 |

| От 10 до 20 |

13,9 |

25,9 |

13,7 |

5,0 |

| От 20 до 50 |

43,4 |

31,1 |

36,0 |

20,2 |

| От 50 до 100 |

27,9 |

8,7 |

28,3 |

56,9 |

Данные таблицы 3 позволяют сделать вывод, что городские округа – наиболее финансово обеспеченные муниципальные образования. 21,6% городских округов относятся к категории, где доля дотаций в доходах бюджетов (включая доходы, переданные по дифференцированным нормативам взамен дотаций) находится в пределах до 5%. Напротив, более половины сельских поселений (56,9%) относятся к высокодотационным, для которых доля дотаций, а также налоговых доходов, переданных по дифференцированным нормативам взамен дотаций, в общем объеме доходов бюджетов колеблется в пределах от 50 до 100%. Кроме того, высокодотационными являются и муниципальные районы. Все это также свидетельствует о явном перекосе формирования бюджетов муниципальных образований, когда их фактические расходы не подкреплены адекватной доходной базой. Одна из наиболее существенных причин неустойчивости территориальных, прежде всего «низовых», местных (муниципальных) бюджетов – сохранение высокого уровня концентрации доходного (налогового) потенциала страны на стадии его первичного распределения [17, c. 47]. Это порождает зависимость нижестоящих бюджетов бюджетной системы страны от избранной модели бюджетно-перераспределительных отношений (таблица 4).

Таблица 4.

Диспропорции долей доходов и расходов при первичном распределении в бюджетной системе РФ (без трансфертов, переданных другим бюджетам, %) (Без единого социального налога по данным НИФИ АБиК Минфина России).

| Виды бюджетов |

2000 г. |

2004 г. |

2005 г. |

2006 г. |

|

| Федеральный |

Доходы |

54,0 |

59,9* |

65,0* |

64,8* |

| Расходы |

47,1 |

43,9 |

43,7 |

43,4 |

|

| Разница |

6,9 |

16,0 |

21,3 |

21,4 |

|

| Консолидированные бюджеты субъектов РФ |

Доходы |

46,0 |

40,1 |

35,0 |

35,2 |

| Расходы |

52,0 |

56,1 |

56,4 |

56,6 |

|

| Разница |

-6,9 |

-16,0 |

-21,3 |

-21,4 |

|

| В том числе: Региональные |

Доходы |

29,5 |

27,9 |

27,6 |

28,0 |

| Расходы |

28,5 |

30,7 |

33,6 |

34,3 |

|

| Разница |

1,0 |

-2,8 |

-6,0 |

-6,3 |

|

| Местные |

Доходы |

16,5 |

12,2 |

7,4 |

7,2 |

| Расходы |

24,4 |

25,4 |

22,7 |

22,3 |

|

| Разница |

-7,9 |

-13,2 |

-15,3 |

-15,1 |

|

Дынные таблицы 4 позволяют подтвердить ранее сделанные выводы о диспропорциях между количеством исполняемых собственных и переданных полномочий на муниципальном уровне и реальной базой формирования собственных доходов бюджетов муниципальных образований. Неуклонное снижение (почти двукратное за анализируемый период) доли доходов муниципальных бюджетов произошло при относительно стабильной доле их расходов в общем консолидированном бюджете РФ (падение менее, чем на 1/10). Сложившаяся ситуация приводит к тому, что способность муниципалитетов осуществлять свои функции зависит от передачи им налоговых долей и/или дотационной помощи из региональных бюджетов, а не от качества их работы по расширению экономического потенциала территории и, соответственно, по увеличению и эффективному использованию ее налоговой базы.

Наиболее ущербным в экономической базе муниципального управления является то, что в доходной базе бюджетов органов местного самоуправления ничтожно мала доля местных налогов, которые в рамках муниципального управления должны выполнять не только чисто фискальную, но и регулирующую и стимулирующую функции. Данные диаграммы 2 показывают символическую роль собственно местных налогов в налогово-доходной базе местных бюджетов в Российской Федерации [35, c. 15].

Отраженные в рисунке данные подтверждают факт сужения базы местных бюджетов. За ними осталось всего два местных налога (в начале 1990-х годов их насчитывалось более 20). Впрочем, как показывает и зарубежный опыт, финансовая обеспеченность муниципальных образований определяется не числом местных налогов, а уровнем их экономической значимости и, главное, привязкой к налоговой базе, отражающей результаты хозяйственной деятельности на территории муниципалитета. Формирование тысяч новых «низовых» органов местного самоуправления с самостоятельными бюджетами, а также с формально зафиксированным кругом «собственных» расходных и доходных полномочий не способно создать условия для реализации главной цели муниципальной реформы. Действующая модель реформирования местных финансов и региональных межбюджетных отношений не «работает» на расширение объема и повышение качества муниципальных услуг населению[31, c. 63].

Казалось бы, проблему снимают Федеральный закон от 6 октября 1999 г. №184-ФЗ «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации» и Бюджетный кодекс РФ, которыми к полномочиям органов государственной власти субъекта РФ отнесено оказание финансовой помощи местным бюджетам, осуществляемое данными органами самостоятельно за счет средств бюджета субъекта РФ (за исключением субвенций из федерального бюджета). Однако на деле федеральный законодатель лишь в самом общем виде возложил на субъекты Федерации обязанность осуществления финансового выравнивания муниципальных образований. А потому неясны как общие критерии определения объема выделяемых на эти цели средств, так и та «планка», до которой должно осуществляться выравнивание (особенно с учетом специфики бюджетной ситуации в каждом из регионов). В соответствии с бюджетной реформой, субъектам Федерации предоставлено право передавать местным бюджетам дополнительно часть любого налога, подлежащего зачислению в региональный бюджет по единым нормативам на постоянной основе (т. е. без ограничения срока). Но эта возможность не получила широкого распространения. Регионы отдают предпочтение традиционным дотационным формам межбюджетного регулирования или замещающим их нормативам налоговых отчислений, которые фиксируются только на один бюджетный год . [10, c. 84]

При передаче доходных источников насыщение местных бюджетов одних территорий приводит к перенасыщению бюджетов других. Поэтому многие субъекты Федерации минимизируют или исключают практику передачи дополнительных налоговых долей в местные бюджеты. Они сознательно удерживают их в состоянии дотационности, предпочитая восполнять ее преимущественно (или исключительно) дотациями на общее финансовое выравнивание. Такая политика существенно снижает заинтересованность муниципальных органов власти в развитии местного хозяйства [5, стр. 24] . «Например, в Липецкой области местным бюджетам переданы значительные доли различных налогов, подлежащих зачислению в консолидированный бюджет субъекта Федерации, в результате чего совокупная дотационность местных бюджетов региона за 10 месяцев 2007 г. составила всего 4%. Напротив, в Рязанской области местным бюджетам переданы лишь единые 10%-ные доли налога на доходы физических лиц. В результате совокупная дотационность местных бюджетов региона за 10 месяцев 2007г. составила 15%.»

Одна из главных причин рассмотренной ситуации предопределена существующим порядком использования механизма «отрицательных трансфертов» [22, c. 44]. Отрицательные трансферты – это обязательные отчисления, которые наиболее финансово обеспеченные муниципальные образования делают в вышестоящий бюджет при превышении определенного порога бюджетной обеспеченности. В соответствии с нормами федерального законодательства региональные власти могут принять решение об изъятии отрицательных трансфертов из бюджетов отдельных муниципальных образований. Это не позволяет эффективно адаптироваться к условиям каждого региона, где, как правило, складываются свои параметры бюджетной дифференциации различных видов муниципалитетов.

Парадокс заключается в том, что, при всех жалобах представителей муниципального управления на нехватку средств на осуществление своих жизненно важных функций, формально сфера местных финансов не только сбалансирована, но и профицитна.Итоговый профицит местных бюджетов в 2006 г. составил 10,2 млрд. рублей, в том числе по муниципальным районам – 7,7 млрд. рублей, по городским округам – 0,3 млрд. рублей, по поселениям – 2,2 млрд. рублей [9, c. 77].

Однако это иллюзия, порожденная рядом специфических условий функционирования системы местных финансов и внутрирегиональных межбюджетных отношений в условиях проходящей реформы. Как показывают исследования (в том числе совместно с НИФИ АБиК Минфина России), причинами названного «профицита» выступают:

- передача на местный уровень дотаций или замещающих их отчислений от налогов в конце бюджетного года, когда их практически невозможно использовать;

- частичный или полный отказ муниципальных образований (особенно поселений) от финансирования отдельных видов расходных обязательств, установленных ФЗ №131, даже несмотря на формально выделенные по местному бюджету ассигнования;

- массовая передача расходных полномочий поселениями на районный уровень;

- фактическое исполнение субъектами Федерации расходных полномочий сферы муниципального управления (особенно расходов капитального характера).

Анализ показал, что формирование экономической, прежде всего финансово-бюджетной, базы местного самоуправления не завершено. Произошло это по ряду причин.

Первое. Законодательство и хозяйственная практика не содержат механизмов, побуждающих органы муниципального управления активизировать деятельность по умножению и эффективному использованию своего производственного и налогового потенциала.

Второе. В ходе реформы бюджетная система страны существенно усложнилась вследствие появления тысяч поселенческих бюджетов, значительная часть которых не имеют перспектив реального экономического укрепления. В результате издержки массового «бюджетообразования» превысили выгоды и преимущества финансовых новаций.

Третье. Начальный этап реформы не внес определенности в принципы и механизмы регулирования (изъятия) муниципальной собственности. Остаются предельно суженными возможности ее альтернативного использования на хозяйственные цели, а также цели социально-экономического развития территорий муниципалитетов [22, c. 67].

Таким образом, остается актуальной проблема укрепления экономической самодостаточности муниципальных образований, которая не может быть решена в рамках перераспределительной бюджетной модели.[1]

2.2 Организация исполнения федерального бюджета, регионального бюджета и муниципального по расходам

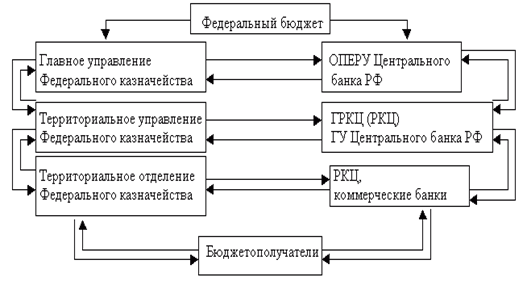

В РФ действует казначейская система исполнения бюджетов. Органы Федерального Казначейства исполняют бюджеты контролируя счета бюджетоплательщиков и бюджетополучателей. Органы исполнительной власти обеспечивают организацию и исполнение бюджетов, управление счетами бюджетов и бюджетными средствами. Бюджеты исполняются на основе принципа единства кассы, предусматривающего зачисление всех поступающих доходов и поступлений из источников финансирования дефицита бюджета на единый счет и осуществление всех запланированных расходов с единого счета. Исполнение осуществляется уполномоченными исполнительными органами на основе бюджетной росписи, которая составляется главным распорядителем бюджетных средств по распорядителям и получателям бюджетных средств на основе утвержденного бюджета [22, c. 85].

Рис. 2. Исполнение государственного бюджета через органы Федерального казначейства.

Отчет об исполнении готовится в течение 5-6 месяцев по окончании финансового года и утверждается законодательной властью.

Основу расходной части составляют приоритетные расходы по следующим направлениям: обслуживание государственного долга; национальная оборона; финансовая поддержка бюджетов других уровней; правоохранительная деятельность и обеспечение государственной безопасности и другие.

Категория расходов бюджета проявляется через конкретные виды расходов, каждый из которых может быть охарактеризован с качественной и количественной сторон. Расходы бюджета представляют собой затраты, возникающие в связи с выполнением государством своих функций. Через бюджетные расходы финансируются бюджетополучатели – организации производственной и непроизводственной сферы, являющиеся получателями или распорядителями бюджетных средств. Бюджет определяет только размеры бюджетных расходов по статьям затрат, а непосредственные расходы осуществляют бюджетополучатели. Кроме того, за счет бюджета происходит перераспределение бюджетных средств по уровням бюджетной системы через дотации, субвенции, субсидии и бюджетные ссуды. Расходы бюджета носят в основном безвозвратный характер [14, c. 19].

В финансово-кредитном энциклопедическом словаре расходы бюджета, так же как и доходы, определяются по экономическому содержанию и по материально-вещественному воплощению. По экономическому содержанию расходы бюджета трактуются, как «денежные отношения, возникающие у субъектов публичной власти с юридическими и физическими лицами, между субъектов власти в связи с использованием бюджетных фондов федерального, регионального и муниципального уровней по функциональному, отраслевому и целевому назначению. По материально-вещественному воплощению – денежные средства, выделяемые на финансовое обеспечение выполнения задач и функций государства и местного самоуправления» [30, c. 78].

Организация государственных расходов основана на следующих принципах:

1. Принцип целевого использования средств;

2. Соблюдение режима экономии;

3. Безвозвратность государственных расходов.

Структура бюджетных расходов ежегодно устанавливается непосредственно в бюджетном плане и зависит от экономической ситуации и общественных приоритетах. Многообразие конкретных видов бюджетных расходов обусловлено целым рядом факторов: природой и функциями государства, уровнем социально-экономического развития страны, разветвленностью связей бюджета с народным хозяйством, административно- территориальным устройством государства, формами предоставления бюджетных средств и т.п.

Для уяснения роли и значения многообразных бюджетных расходов их обычно классифицируют по определенным признакам [39, c. 27]:

1. По роли в общественном производстве;

2. Общественному назначению;

3. Отраслям производства;

4. Целевому назначению.

По роли в общественном производстве расходы бюджета делят на:

Расходы на содержание и развитие материального производства

(расходы на расширенное воспроизводство и реконструкцию, новые технологии и т.п.);

Расходы на содержание и дальнейшее развитие непроизводственной сферы (текущие затраты государства – расходы на управление, военные расходы, расходы на пенсии и пособия и т.п.);

Расходы на создание государственных резервов (затраты на формирование и обслуживание страховых и резервных фондов).

Таким образом, бюджетные расходы, в силу своего перераспределительного характера, способны играть важную роль в государственном регулировании экономики и социальных процессов [17, c. 37].

В соответствии с общественным назначением (экономическая группировка бюджетных расходов по экономическому назначению отражает выполняемые государством функции – экономическую, социальную, оборонную и т.п.) все расходы федерального бюджета подразделяются на четыре большие группы:

Расходы на народное хозяйство и поддержку экономики;

Расходы на социально-культурные нужды;

Военные расходы;

Расходы на управление.

Структура бюджетных расходов по данным группам в течение многих лет была в нашей стране относительно стабильной, демонстрируя давно установившиеся приоритеты в распределении средств бюджета. Основой отраслевой группировки расходов федерального бюджета является общепринятое деление экономики на отрасли и виды деятельности:

В производственной сфере подразделяются по отраслям народного хозяйства: на развитие промышленности, сельского хозяйства, транспорта, связи и др. В непроизводственной по отраслям и видам общественной деятельности: на образование, культуру, здравоохранение, социальное обеспечение, государственное управление и т.п.

Такое деление государственных расходов (также как и по роли в воспроизводстве) помогает выявлять пропорции в распределении бюджетных средств, но уже по отраслям. Изменяя эти пропорции, государство может добиваться нужных сдвигов в отраслевой структуре общественного производства.

Классификация расходов по целевому назначению (экономическому содержанию) является необходимой базой для осуществления финансового контроля за использованием бюджетных средств. В федеральном бюджете сохраняется пока целевое назначение выделяемых ассигнований, отражающее конкретные виды затрат, финансируемых государством [12, c. 87]. Так, в составе расходов на народное хозяйство принято выделять: затраты на капитальные вложения, дотации, операционные расходы и др. По учреждениям и организациям непроизводственной сферы – затраты на заработную плату, стипендии, медикаменты, питание, текущий и капитальный ремонт и т.д.

Одновременно с экономической классификацией расходов бюджета используются и другие группировки, в том числе и организационная, в основе которой лежит распределение ассигнований по целевым программам и уровням управления. Группировка расходов по целевым программам указывает на конкретных получателей бюджетных средств, ответственных за эффективное использование выделяемых бюджетных ресурсов.

Перечисленные группы расходов определены по предметному признаку. Но, как уже упоминалось, государственные расходы можно классифицировать и по другим признакам (по роли в воспроизводственном процессе, по целевому назначению и др.) [36, c. 54].

Предоставление бюджетных средств осуществляется в следующих формах:

ассигнования на содержание бюджетных учреждений;

средства на оплату товаров, работ и услуг, выполняемых физическими и юридическими лицами по государственным или муниципальным контрактам;

трансферты населению, т.е. бюджетные средства для финансирования обязательных выплат населению: пенсий, стипендий, компенсаций, других социальных выплат, установленных законодательством Российской Федерации, законодательством субъектов Российской Федерации, правовыми актами органов местного самоуправления;

ассигнования на осуществление отдельных государственных полномочий, передаваемых на другие уровни власти;

ассигнования на компенсацию дополнительных расходов, возникших в результате решений, принятых органами государственной власти, приводящих к увеличению бюджетных расходов или уменьшению бюджетных доходов;