Современная банковская система РБ структура и особенности функционирования

СОДЕРЖАНИЕ: СОДЕРЖАНИЕ Введение ...3 1. Банковская система: структура, роль в формировании рыночных отношений ..5СОДЕРЖАНИЕ

Введение .......................................................................................................3

1. Банковская система: структура, роль в формировании рыночных отношений……………………………………………………………………..5

2. Характеристика и особенности функционирования банковской системы Республики Беларусь

2.1. Структура банковской системы Республики Беларусь ………. ..14

2.2. Операции, проводимые банками ………………………………….16

3. Основные направления развития банковской системы Республики Беларусь…………………………………………………………………………19

Заключение ……………………………………..……………..……………....28

Список используемой литературы …………………………………………..29

ВВЕДЕНИЕ

Денежное обращение, финансы, а также денежное хозяйство имеют большое значение в развитии национальной экономики. Денежно-кредитная система представляет собой совокупность кредитных финансовых институтов, которые создают, стимулируют и предоставляют денежные средства в ссуду населению, фирмам и другим экономическим агентам.

Важным элементом денежно-кредитной системы является банковская система. Поэтому, как элемент денежно-кредитной системы, банковскую систему можно определить, как совокупность кредитно-финансовых учреждений, выполняющих специфические функции по аккумуляции и распределению денежных средств. Необходимо также отметить, что банковская система, играет важную роль в обеспечении нормального развития национальной экономики.

Поэтому, в виду актуальности проблем, связанных с функционированием денежно-кредитной системы, а также, являющейся ее элементом, банковской системы и была выбрана тема данной курсовой работы.

Банки являются одними из центральных звеньев системы рыночных структур. Развитие их деятельности – необходимое условие реального создания рыночного механизма, внутри которого складываются рыночные отношения. Банки составляют неотъемлемую часть современного денежного хозяйства, так как их деятельность тесно связана с потребностями воспроиз-водства. Находясь в центре экономической жизни, обслуживая интересы производителей, они опосредуют связи между промышленностью и торгов-лей, сельским хозяйством и населением.

Целью написания курсовой работы является изучение банковской системы и ее роли в развитии национальной экономики.

Для достижения поставленной цели необходимо решить следующие задачи: рассмотреть, в первую очередь, структурные составляющие любой банковской системы; далее - белорусскую банковскую систему, выявив при этом проблемы и перспективы дальнейшего развития банковской системы Республики Беларусь.

Предметом исследования здесь выступают сами банки как элементы банковской системы и банковский сектор экономики в целом. А, следовательно, объектом выступят кредитно-финансовые отношения, складывающиеся в процессе формирования, распределения и перераспределения банковских ресурсов.

1. Банковская система: структура, роль в формировании рыночных отношений

Прежде, чем давать определение понятию «банковская система», следует

определить, что же понимается под самой системой. Под словом «система» чаще всего понимается определённый состав взаимосвязанных элементов, связанных между собой.

Бaнковская система представляет собой совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. [2, c.44]

Банковская система определенной страны представлена в виде национальной банковской системой – совокупность кредитных институтов, специальных организаций и компаний, создающих средства платежа, аккумулирующих свободные денежные средства и предоставляющих их в распоряжение хозяйствующих субъектов в соответствии с установленными правилами.

Главным элементом любой банковской системы как таковой является банк. Сам термин «банк» определяется, как финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд) посредничает во взаимных платежах и расчетах между предприятиями, учреждениями, лицами, регулирует денежное обращение в стране, включая выпуск новых денег.[3, c.71]

В зависимости от специфики банковской системы данной страны, выделяют несколько возможных вариантов организации структуры национальной банковской системы:

а) абсолютно централизованная банковская система, которая характерна для командно-административной экономики;

б) децентрализованная единая унитарная банковская система, примером которой является Федеральная резервная система США.

в) двухуровневая или трехуровневая банковская система, присущая в современных условиях большинству стран с рыночной экономикой.

Особый практический интерес представляет трехуровневая банковская система, первый уровень которой образует Центральный банк страны; второй составляют коммерческие банки; третий – небанковские кредитно- финансовые организации.

Главным звеном банковской системы любого вида является Центральный банк. Он функционирует как орган государственного управления, призванный регулировать денежно-кредитную систему страны и координировать деятельность всей национальной банковской системы.

Обычно ЦБ подчиняется законодательному органу власти, а не правительству и является юридически самостоятельным. При этом важное значение имеет реальная независимость ЦБ, которая дает ему возможность быть свободным от влияния политической конъюнктуры и поддерживать стабильность национальной валюты и в свою очередь является необходимым условием эффективности его деятельности.

Главной задачей ЦБ страны является обеспечение устойчивости национальной денежной единицы на внутреннем и внешнем рынках, исключение инфляции и девальвации национальных денег.

Основными функциями ЦБ являются:

· функция эмиссионного центра: эмиссия денежных знаков в соответствии с потребностями экономического;

· институциональная функция: организация денежного обращения в стране, включая изъятие денег из обращения;

· функция платежно-расчетного центра: организация расчетов и платежей по определенным стандартам;

· функция надзора: общий надзор за деятельностью коммерческих банков и исполнением банковского законодательства;

· функция рефинансирования: кредитование коммерческих банков на определенных условиях;

· функция советника: управление счетами правительства, хранение золотовалютных резервов страны, консультирование правительства по вопросам развития денежно-кредитной и финансовой сферы;

· функция регулирования: регулирование банковской ликвидности с использованием соответствующих методов и приемов надзора.

На втором уровне двухуровневой или трехуровневой банковской системы всегда доминируют именно коммерческие банки . Коммерческий банк выступает юридическим лицом, выполняет соответствующие операции, а также получает прибыль и уплачивает налоги.

Необходимо также отметить, что коммерческие банки, взаимодействуют со своими клиентами, и между ними строятся рыночные отношения. Так, например, производя кредитование, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности, риска и ликвидности.

На втором уровне банковской системы можно выделять банки-лидеры и банки-монополисты. К которым обычно относятся сберегательный и инвестиционный банки, банк экспорта-импорта или внешнеэкономической деятельности и агропромышленный банк.

Так, сберегательные банки специализируются на привлечении денежных средств на депозитные счета и краткосрочном кредитовании своих клиентов.

Инвестиционные банки отдают предпочтение инвестиционному кредитованию, выполняют операции по размещению ценных бумаг корпораций. Такие банки широко используют государственный капитал и другие централизованные источники, а поэтому активно участвуют в реализации правительственных программ социально-экономического развития и планов стабилизации экономики.

Ипотечные банки предоставляют долгосрочные ссуды клиентам под залог недвижимого имущества. Средства же для предоставления кредитов ипотечный банк получает от закладных листов, которые на практике чаще всего оказываются наиболее защищенным средством вложения денежных средств.

В зависимости от критерия классификации, существуют и другие виды банков.

По характеру выполняемых операций банки делятся на универсальные и специализированные . Универсальные банки могут выполнять весь набор банковских услуг, обслуживать клиентов независимо от направленности их деятельности, как физических, так и юридических лиц. В числе специализированных банков находятся банки, специализирующиеся на внешнеэкономических операциях, ипотечные банки и др.

По форме собственности выделяют - государственные, акционерные, кооперативные, частные и смешанные банки. Государственная форма собственности чаще всего относится к центральным банкам. Коммерческие банки в рыночном хозяйстве чаще всего являются частными (Банки, принадлежащие отдельным лицам, акционерным и кооперативным банкам). В централизованной системе хозяйства коммерческие банки, как правило, бывают государственными.

По сфере обслуживания банки делятся на региональные, межрегиональные, национальные, международные.

По числу филиалов банки можно разделить на бесфилиальные и многофилиальные.

По масштабам деятельности можно выделить малые, средние, крупные банки, межбанковские объединения.

К небанковским финансово-кредитным организациям третьего уровня относятся организации, которые выполняют лишь некоторые банковские операции, поэтому сами по себе полноценными банками не являются.

Так, например, сберегательная касса ограничивается лишь аккумуляцией свободных денежных средств населения, а мобилизованные денежные ресурсы передает для размещения крупному банку-партнеру.

Лизинговые компании же специализируются на кредитовании инвестиционных проектов под залог приобретаемого имущества, используя денежные ресурсы банка-учредителя.

Существуют и инвестиционные компании , которые выполняют операции по размещению корпоративных ценных бумаг. Для мобилизации ресурсов они размещают собственные акции, а также привлекают ресурсы коммерческих банков.

Особо следует выделить кредитные союзы – организации, собирающие денежные средства и вкладывающие их в кредитование проектов собственных учредителей.

С учетом характера деятельности, помимо этого, к небанковским организациям, выполняющим лишь отдельные банковские операции, относятся страховые компании и пенсионные фонды .

Большое значение сегодня имеют небанковские организации, которые относятся к инфраструктуре банковской системы . Прежде всего – это ассоциации банков, кредитные бюро, банковские группы в виде консорциумов, координирующих совместную деятельность по обслуживанию крупных инвестиционных проектов и продвижению на фондовом рынке ценных бумаг крупного хозяйствующего субъекта.[5, с.416]

Под самой же банковской инфраструктурой понимается совокупность элементов, обеспечивающих жизнедеятельность банков. В свою очередь, можно выделить как внутреннюю, так и внешнюю банковскую инфраструктуру.

К элементам внутренней инфраструктуры относятся:

· законодательные нормы, определяющие статус кредитного учреждения, перечень выполняемых им операций;

· внутренние правила совершения операций, обеспечивающие выполнение законодательных актов и защиту интересов вкладчиков и в целом методическое обеспечение;

· построение учета, отчетности, аналитической базы, компьютерная обработка данных;

· структура аппарата управления банком.

К внешнему блоку банковской инфраструктуры относятся:

· информационное обеспечение;

· научное обеспечение;

· кадровое обеспечение;

· законодательная база.[1, c.19]

В условиях рынка банки, прежде всего, нуждаются в широкой и оперативной информации о состоянии экономики, ее отраслях, группах предприятий, отдельных предприятиях, обращающихся в банк за кредитом и другими услугами. Для оценки кредитоспособности клиентов, экономического и делового рынка, для консультирования предприятий и населения, управления имуществом клиента банки нуждаются в подробной информации.

Информация, необходимая банкам, обычно предоставляется специальными агентствами - кредит-бюро, в ряде стран сведения, в которых нуждаются банки, можно почерпнуть в многочисленных справочниках (торговых и промышленных регистрах), журналах, специальных оперативных изданиях, а также запросить в центральном банке, где ведется картотека клиентов.

В структуре отдельных коммерческих банков, как правило, отсутствовали аналитические подразделения, осуществляющие исследование рынка банковских услуг, эффективность банковских операций.

Важнейшим элементом банковской инфраструктуры выступает кадровое обеспечение. В Беларуси существует сеть специальных высших учебных заведений, в которых подготавливаются кадры финансово-банковского профиля. Переподготовка кадров, повышение их квалификации сосредоточены в различных специальных коммерческих школах, курсах, а также учебных центрах, создаваемых при крупных банках.

Особым блоком банковской системы служит банковское законодательство, которое призвано регулировать банковскую деятельность. В систему банковского законодательства обычно также входят законы, регулирующие различные аспекты банковской деятельности, в том числе кредитное дело, систему электронных платежей, банковскую тайну, банкротство банков и др.

Таким образом, можно выделить ряд свойств характеризующих банковскую систему:

1. Банковская система является специфичным образованием, а специфика банковской системы определяется ее составными элементами и отношениями, складывающимися между ними.

Так, например, банковская система рыночного типа характеризуется отсутствием монополии государства на банки. Каждый субъект воспроизводства самой разнообразной формы собственности (не только государственной) может образовать банк. Поэтому в рыночном хозяйстве функционирует множественность банков с децентрализованной системой управления. Эмиссионные и кредитные функции разделены ими между собой: эмиссия сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки. Деловые банки не отвечают по обязательствам государства, а подчиняются своему Совету, решению акционеров, а не административному органу государства.[9, c.217]

2. Банковскую систему можно представить, как многообразие частей, подчиненных единому целому. Это означает, что ее отдельные части (различные банки) связаны таким образом, что могут при необходимости заменить одна другую, а в том случае, когда ликвидируется один банк, вся система не становится недееспособной - появляется другой банк, который может выполнять банковские операции и услуги.

3. Банковская система не находится в статическом состоянии, напротив, она постоянно в динамике. Здесь выделяются два момента.

Во-первых, банковская система как целое все время находится в движении, она дополняется новыми компонентами, а также совершенствуется.

Во-вторых, внутри банковской системы постоянно возникают новые связи. Взаимодействие образуется как между центральным банком и коммерческими банками, так и между ними. Банки могут оказывать друг другу иные услуги, к примеру, участвовать в совместных проектах по финансированию предприятий, образовывать объединения и союзы.

4. Банковская система является системой «закрытого» типа, так как, несмотря на обмен информацией между банками и издание центральными банками специальных статистических сборников, информационных справочников, бюллетеней, существует банковская «тайна». По закону банки не имеют права давать информацию об остатках денежных средств на счетах, об их движении.[4, c.224]

5. Банковская система - «самоорганизующаяся», поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к «автоматическому» изменению политики банка.

Например, в период экономических кризисов и политической нестабильности банковская система сокращает долгосрочные инвестиции в производство, уменьшает сроки кредитования, увеличивает доходы преимущественно не за счет основной, а побочной деятельности. Напротив, в условиях экономической и политической стабильности и, следовательно, сокращения риска, банки активизируют свою деятельность, как по обслуживанию основной производственной деятельности предприятий, так и долгосрочному кредитованию хозяйства, получают доходы преимущественно за счет своих традиционных процентных поступлений.

6. Банковская система выступает как управляемая система: Центральный банк, проводя независимую денежно-кредитную политику, в различных формах подотчетен лишь парламенту либо исполнительной власти. Коммерческие же банки, функционируют на базе общего и специального банковского законодательства, а их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который осуществляет контроль над деятельностью кредитных институтов.[9, c.218]

2. Характеристика и особенности функционирования банковской системы Республики Беларусь

2 .1. Структура банковской системы Республики Беларусь

В Республике Беларусь сформировалась двухуровневая банковская система, которая представлена Центральным банком в виде Национального банка Республики Беларусь и другими коммерческими банками.

Национальный банк Республики Беларусь находится в собственности Республики Беларусь и действует исключительно в интересах страны, и в своей деятельности подотчетен Парламенту Республики Беларусь.

Национальный банк нашего государства представляет собой единую централизованную организацию, состоящую из структурных подразделений центрального аппарата и структурных подразделений в областных центрах Республики Беларусь и городе Минске.

Органами управления ведущего банка страны являются Правление и Совет директоров Национального банка Республики Беларусь. Высшим же органом Национального банка является Правление Национального банка Республики Беларусь, которое обеспечивает выполнение функций Национального банка как центрального органа государственного управления Республики Беларусь. [8, c.68]

По состоянию на 1.08.2008 на территории Республики Беларусь зарегистрированы 28 коммерческих банка с 337 филиалами:

1. Открытое акционерное общество «Белагропромбанк»

2. Открытое акционерное общество «Белпромстройбанк»

3. Открытое акционерное общество «Сберегательный банк Беларусбанк»

4. Открытое акционерное общество «Белорусский банк развития и реконструкции «Белинвестбанк»

5. Открытое акционерное общество «Приорбанк»

6. Открытое акционерное общество «Белвнешэкономбанк»

7. Открытое акционерное общество «Паритетбанк»

8. Открытое акционерное общество «Белорусский народный банк»

9. Открытое акционерное общество «Белорусский Индустриальный банк»

10. Совместное белорусско-российское открытое акционерное общество «Белгазпромбанк» и другие.

В стадии банкротства и ликвидации находятся Открытое акционерное общество Джем–Банк, Открытое акционерное общество Международный банк экономического сотрудничества. [11]

Белорусская банковская система обладает рядом характеристик, отличающих ее от банковских систем других стран. Среди них можно выделить следующие основные характеристики.

1. Одной из особенностей банковской системы нашей страны является то, что Национальный банк в отличие от мировой практики не является независимым. Так, председатель главного банка страны является членом правительства, и, следовательно, решения исполнительной власти для Национального банка являются обязательными для исполнения.

2. В нашей банковской системе произошло выделение так называемых «банков главной улицы», уполномоченных обслуживать государственные мероприятия. Это такие банки, как Беларусбанк, Белагропромбанк, Белпромстройбанк, Белвнешэкономбанк, Белинвестбанк и Приорбанк.

3. Вместе с тем, обобщение опыта функционирования тех белорусских банков, которые оказались в кризисной ситуации показывает, что основной причиной их несостоятельности и банкротства выступил некачественный менеджмент .

2.2. Операции, проводимые банками

Банковские услуги, в том числе и услуги банков в Республики Беларусь, прежде всего, можно подразделить на специфические и неспецифические услуги . Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида выполняемых ими операций:

1) депозитные операции,

2) кредитные операции.

3) расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты). За помещение денег на депозит клиенты банка получают ссудный процент.

Основной же операцией банкаявляется кредитная операция. Не случайно банк иногда называют крупным кредитным учреждением. В общей сумме активов банка основной удельный вес составляют кредитные операции. Чаще всего за счет кредитования клиентов банк получает и большую часть дохода. В современной структуре банковских операций кредитная операция, однако, не является основной. В силу экономического кризиса, инфляции , коммерческие банки предпочитают заниматься не столько кредитованием, сколько другими более доходными и менее рискованными операциями (например, валютными операциями).

Кредит играет огромную роль в экономике, особенно рыночной: он осуществляет функцию перераспределения средств между хозяйствующими субъектами, т.е. используется как эластичный механизм перелива капитала в экономике; ускоряет концентрацию и централизацию капитала; стимулирует научно-технический прогресс.

Помимо перечисленных операций, банки осуществляют расчетные операции , осуществляющиеся как в безналичной, так и в наличной форме. По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товароматериальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей. При расчетах банк выступает посредником между продавцами и покупателями, между предприятиями, налоговыми органами, населением, бюджетом. При производстве расчетов банки используют различное современное оборудование, обеспечивающее быструю связь и техническую обработку документации поступающей в банк.

Рассмотренные три типа банковских операций называюттрадиционными банковскими операциями. Оттенок традиционности они приобретают, прежде всего, в том смысле, что исторически, на протяжении длительного времени переходят как наследие от одного поколения банков к другому.

Оттенок традиционности данные операции приобретают и в том смысле, что создают условия сохранения статуса банка. Банками являются не вообще те или иные предприятия или организации, которые принимают вклады, выдают кредиты, или совершают расчеты между различными юридическими и физическими лицами. На практике довольно часто можно встретить фонды, которые принимают вклады на определенный срок и под определенный процент, но от этого они не становятся банками. Известно, например, что кредиты могут предоставляться также торговыми организациями, вообще всеми субъектами, у которых есть свободные денежные средства, но от этого они также не превращаются в банки, а сохраняют свой основной статус (положение).

К разряду традиционных банковских операций можно отнести и кассовые операции. В современном законодательстве они не включены в состав базовых операций, из которых складывается банк.

Промежуточное положение между традиционными и нетрадиционными операциями занимают дополнительные операции. В их состав входят валютные операции, операции с ценными бумагами, операции с золотом, драгоценными металлами и слитками. Эти операции банки могут и не выполнять.

В состав нетрадиционных банковских услуг входят все другие услуги:

- посреднические услуги;

- услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т. п.);

- предоставление гарантий и поручительств;

- доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента);

- бухгалтерская помощь предприятиям и др.

Банкам запрещено заниматься производственной и торговой деятельностью, а также страхованием.

Поскольку банки аккумулируют (собирают) свободные денежные средства и их перераспределяют, направляют на возвратной основе нуждающимся хозяйственным организациям, банковские услуги могут осуществляться в форме как пассивных , так и активных операций. С помощью пассивных операций банки формируют собственный капитал банка: например, за счет депозитов, продажи сертификатов, кредитов, полученных у других банков, и т.п. Активные операции – это операции по размещению денежного капитала с целью получения дохода и поддержания платежеспособности банка. Осуществляя активные операции, банки размещают привлеченные и собственные ресурсы на нужды различных хозяйственных организаций и населения.[1, c.213]

3. Основные направления развития банковской системы Республики Беларусь

Согласно концепции развития на 2001-2010 гг., предполагается повышение функциональной роли банковского сектора в национальной экономике, постепенное приближение его параметров к показателям деятельности банковской системы стран-лидеров с переходной экономикой.

Основные же задания Концепцией определены по росту ресурсной базы банков и их капитализации. За 2006, 2007, 2008годы удалось добиться следующих результатов:

Международные резервные активы Республики Беларусь в национальном определении (рис.3.1 ) на 01.10.2007 достигли 3 151,5 млн. долл.

США. С начала 2007 они возросли на 1 398,2 млн. долл. США (на 79,7%).

Рисунок 3.1. Международные резервные активы РБ в национальном определении, млн. долл. США

В соответствии с Основными направлениями денежно-кредитной политики Республики Беларусь на 2007 г. международные резервные активы Республики Беларусь должны возрасти на 200—400 млн. долл. США. Таким образом, по состоянию на 1 октября годовой прогноз их прироста перевыполнен по верхней границе в 3,5 раза. Дальнейшее их увеличение будет обусловлено развитием внешней торговли и возможностью наращивания притока иностранного капитала, отражаемого по финансовому счету платежного баланса.

Проводимая Национальным банком процентная политика в 2007 г. дала следующие результаты:

1) Ставка рефинансирования с 1 февраля 2007 г. была повышена на один процентный пункт — до 11% годовых. Учитывая замедление инфляции и стабилизацию положения на валютном рынке, начиная с 1 июля она была последовательно четырежды снижена на 0,25 процентного пункта и с 1 октября 2007 года имеет значение 10% годовых. В реальном выражении (учитывая темп инфляции) за январь — сентябрь 2007 г. ставка рефинансирования сложилась положительной на уровне 3,7% годовых против 6,7% годовых в январе — сентябре 2006 г.

2) Процентная ставка по новым срочным депозитам в национальной валюте в сентябре 2007 г. составила 10,6% годовых (рисунок 3.2 ), что на 0,9 процентного пункта выше по сравнению с декабрем 2006 г. (9,7% годовых). В реальном выражении за январь — сентябрь 2007 г. процентная ставка по новым срочным депозитам составила 4,2% годовых. Процентная ставка по новым срочным рублевым депозитам населения в сентябре 2007 г. составила 12,4% годовых, увеличившись на 1,5 процентного пункта по сравнению с уровнем декабря 2006 г. (10,9% годовых). В реальном выражении за январь — сентябрь 2007 г. указанная ставка сложилась на положительном уровне 5,4% годовых.

Рисунок 3.2. Динамика ставок по кредитам и депозитам в белорусских рублях в 2006-2007 гг., процентов годовых

Средняя процентная ставка по новым кредитам банков в национальной валюте в сентябре 2007 г. составила 13,5% годовых, что на 0,7 процентного пункта выше уровня декабря 2006 г. (12,8% годовых). В то же время начиная с марта текущего года ее значение устойчиво снижается и в целом уменьшилось за март — сентябрь на 1,4 процентного пункта. Уровень ставки в реальном выражении за январь — сентябрь 2007 г. — 6,9% годовых.

Средняя процентная ставка по новым кредитам банков в СКВ в сентябре 2007 г. составляла 11,4% годовых, повысившись на 0,8 процентного пункта относительно уровня декабря 2006 г. (10,6% годовых).

Кредитная политика, проводимая нашей банковской системой, направлена на то, чтобы в максимально допустимой степени удовлетворить потребности

юридических и физических лиц в кредитных ресурсах и тем самым содействовать выполнению прогнозных показателей социально-экономического развития страны. [6, с.6]

Основными направлениями денежно-кредитной политики Республики Беларусь на 2007 г. выдача инвестиционных кредитов оценивается в объеме 3,96 трлн. руб. Согласно представленной банками информации, за январь — сентябрь 2007 г. на инвестиционные цели направлено 5,2 трлн. руб. Таким образом, выполнение этого прогнозного показателя уже превышено в 1,3 раза.

Банки активно участвуют в реализации важнейших мероприятий, определенных Президентом и Правительством на 2007 г. Так, на мероприятия, связанные с проведением весенних полевых и уборочных работ в 2007 г., по состоянию на 1 октября выдано кредитов на сумму 1,03 трлн. руб., что в 1,6 раза больше по сравнению с аналогичным периодом 2006 г. На реализацию программ оснащения сельскохозяйственного производства современной техникой — 594,8 млрд. руб., или 92,6% от установленного задания (642,2 млрд. руб.). В рамках оказания государственной поддержки организациям, осуществляющим строительство, реконструкцию и техническое переоснащение объектов агропромышленного комплекса, в январе — сентябре 2007 г. банки выдали кредиты в сумме 57,1 млрд. руб. для строительства, реконструкции и технического переоснащения животноводческих комплексов, молочно-товарных ферм, птицефабрик и других объектов АПК. Общий объем кредитования банками мероприятий в соответствии с данной программой составил 276,3 млрд. руб. (87,7% от задания).

В целом можно сделать вывод, что за 9 месяцев 2007 г. банковской системой Республики Беларусь в запланированных объемах обеспечено кредитование

государственных программ и мероприятий, определенных решениями Главы государства и Правительства Республики Беларусь. Расширяется льготное кредитование банками жилищного строительства. Так, за 9 месяцев 2007 г. банки выдали льготных кредитов на 1,42 трлн. руб., что в 1,33 раза превышает данный показатель за тот же период 2006 года.

Наряду с льготным кредитованием населения банковская система активно осуществляет выдачу кредитов физическим лицам на строительство и приобретение жилья на общих основаниях. За 9 месяцев 2007 г. задолженность физических лиц перед банками по таким кредитам выросла на 284,6 млрд. руб., или на 32,6%, достигнув 1,2 трлн. руб. Ее удельный вес во всей задолженности физических лиц по кредитам на приобретение и строительство жилья — 28,8%.

В сопоставлении с данными на 1 октября 2006 г. задолженность по кредитам физическим лицам на приобретение и строительство жилья, выданным на

общих основаниях, возросла на 379,3 млрд. руб., или в 1,5 раза.

Высокую активность проявляют банки в сфере потребительского кредитования. К 1 октября 2007 г. задолженность физических лиц по потребительским кредитам банков достигла 3,07 трлн. руб., увеличившись с начала года на 676,4 млрд. руб., или на 28,2%. По сравнению с данными на 1 октября прошлого года задолженность по потребительским кредитам выросла

в 1,5 раза.

Банки активно работают с государственными ценными бумагами. Требования банков к Правительству Республики Беларусь, выраженные в ценных бумагах, на 1 октября 2007 г. по балансовой стоимости составили 2,29 трлн. руб.

В 2007 году банки проводили целенаправленную работу по развитию рынка розничных банковских услуг путем расширения потребительского кредитования, внедрения новых видов кредитов и депозитов, модификации безналичных расчетов посредством использования современных банковских инструментов и технологий, а также улучшения качества предоставляемых услуг и повышения культуры обслуживания населения. [6, c.7]

Анализ рынка розничных банковских услуг свидетельствует о его многообразии и динамичном развитии (рисунок 3.3 ). Так, объем привлеченных денежных средств населения за 9 месяцев 2007 г. увеличился на 1,85 трлн. руб., или на 23,2%, и на 1 октября 2007 г. составил 9,85 трлн. руб. (в том числе в национальной валюте — 6,43 трлн. руб., или 65,3%).

Рисунок 3.3 . Динамика остатков привлеченных денежных средств населения в рублях и иностранной валюте

Если на 1 января 2007 г. в среднем на одного жителя республики приходилось 820 тыс. руб. сбережений, размещенных в банковских вкладах, облигациях и сберегательных сертификатах, что было эквивалентно 384,6 долл. США, то на 1 октября — 1 013,9 тыс. руб. В долларовом эквиваленте это составляет 471,8 долл. США .

Продолжалось развитие и укрепление банковского сектора. На 1 октября 2007 г. он включал 27 действующих банков с 368 филиалами, из них 23 банка — с участием иностранного капитала, в том числе 7 банков — со 100-процентным иностранным капиталом.

Совокупный уставный фонд банков за январь — сентябрь 2007 г. увеличился на 194,7 млрд. руб. и на 1 октября составил 3,93 трлн. руб., что в эквиваленте

равно приблизительно 1,83 млрд. долл. США. Объем нормативного (собственного) капитала банков на 1 октября 2007 г. достиг 5,78 трлн. руб., что

эквивалентно 2,69 млрд. долл. США. За 9 месяцев текущего года он увеличился на 629 млрд. руб., или на 12,2%.

Прибыль по банковской системе за 9 месяцев 2007 года составила 415,7 млрд. руб., в среднем за месяц — 46,2 млрд. руб. В 2006 г. в среднем за месяц

банки получали прибыль в сумме 34,3 млрд. руб.

На 1 октября 2007 г. банками страны было привлечено ресурсов в объеме почти 37 трлн. руб. За 9 месяцев 2007 года сумма привлеченных ресурсов увеличилась на 8 трлн. руб., или на 27,5%. Основным источником при этом являются средства физических лиц: на 1 октября 2007 г. их доля в ресурсной базе составила 26,4% (9,77 трлн. руб.). Вторым по значимости ресурсом белорусских банков являются средства субъектов хозяйствования — 19,1% (7,05 трлн. руб.). На третьем месте средства нерезидентов — 14,8% (5,47 трлн. руб.).

С начала 2007 сложилась устойчивая тенденция к росту доли нерезидентов в совокупной ресурсной базе банков: на 1 января — 10,2%, на 1 апреля — 12,7%,

на 1 октября — 14,8%. За январь — сентябрь 2007 года средства нерезидентов, привлеченные банками, возросли на 2,53 трлн. руб., или в 1,86 раза.

Продолжалась работа по дальнейшему развитию национальной платежной системы в целях повышения эффективности, надежности и безопасности ее

функционирования. В автоматизированной системе межбанковских расчетов в январе — сентябре 2007 г. проведено 38,3 млн. платежей на сумму 369 трлн.

руб. Их количество по сравнению с аналогичным периодом 2006 г. возросло на 8,4%, сумма платежей — на 11,5%. Среднедневной оборот в январе — сентябре

2007 г. составил 1,96 трлн. руб., или 203,5 тыс. платежей. [6, c.8]

Анализ состояния и динамики денежно-кредитной сферы, валютного рынка и банковской системы во взаимосвязи с экономическим и социальным развитием Республики Беларусь в январе — сентябре 2007 г. показывает, что Национальный банк совместно с Правительством Республики Беларусь обеспечивает выполнение Основных направлений денежно-кредитной политики Республики Беларусь на 2007 г. [6, c.9]

В январе – июле 2008 г. развитие банковского сектора было направлено на эффективное исполнение функций финансового посредничества, дальнейшее повышение устойчивости его функционирования в условиях расширения спроса на банковские услуги со стороны организаций нефинансового сектора экономики и населения.

На 1 августа 2008 г. банковская система РБ включает 28 банков с 337 филиалами. Из них 22 банка являются с участием иностранного капитала, в том числе 6 банков – со 100-процентным иностранным капиталом, еще у двух банков только по одной акции принадлежит резидентам РБ. На территории РБ находятся 8 представительств иностранных банков России, Украины, Литвы, Латвии, Германии, в том числе представительство Межгосударственного банка.

Сохраняется тенденция роста нормативного капитала банков. Объем нормативного капитала банков за январь – июль 2008 г. увеличился на 12.1 %, или на 790,5 млрд. руб., и на 1 августа 2008 составил 7 317,3 млрд. руб.

Ресурсная база банков

В январе – июле 2008 г. продолжилось увеличение ресурсной базы банков. На 1 августа 2008 г. ее объем составил 52 788,2 млрд. руб., увеличившись за январь – июль 2008 г. ан 26,6 %, или на 9 305,5 млрд. руб.. Отношение ресурсной базы к ВВП в годовом исчислении на 1 августа 2008г. на 2,7 процентного пункта.

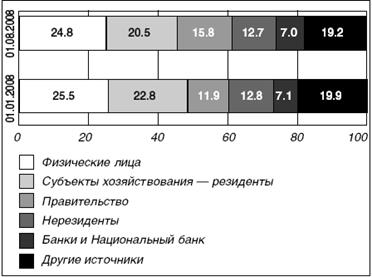

По состоянию на 01.08.2008 основными источниками формирования ресурсной базы банков продолжают оставаться средства физических лиц., средства субъектов хозяйствования – резидентов, а также другие источники. При этом в январе – июле 2008 г. следует отметить рост привлеченных средств нерезидентов, центрального правительства и местных органов управления (рисунок 3.4)

Рисунок 3.4. Структура источников формирования ресурсной базы банков, процентов

Активные банковские операции.

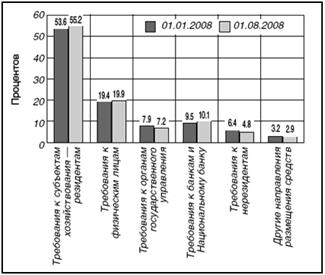

Основным направлением размещения средств банков являются кредиты субъектам хозяйствования – резидентам (рисунок 3.5).

Рисунок 3.5. Структура активных операций банков

В январе – июле 2008 г. банковская система удовлетворяла предъявляемый экономикой спрос на кредиты. Темпы наращивания кредитования существенно опережали темпы роста ВВП. Так, прирост требований банков к экономике в белорусских рублях и иностранной валюте в реальном выражении в среднем за январь – июль 2008 г. по отношению к соответствующему периоду 2007 г. составил 23,1 % (в белорусских руб. – 21,7 %) при увеличении реального ВВП на 10,3 %. [7, c.78]

Мониторинг выполнения банками государственных программ кредитования реального сектора экономики РБ свидетельствует о том, что в январе – июле 2008 г. банковской системой в полном объеме обеспечено кредитование важнейших направлений социально-экономического развития страны. [7, c.79]

Несмотря на динамичное развитие и положительные тенденции роста, банковская система нашей страны требует реформирования в таких направлениях, как разгосударствление, приватизация, привлечение иностранного капитала, развитие конкуренции, увеличение степени прозрачности деятельности.

Кроме того, Национальным банком Республики Беларусь и банками Республики Беларусь совместно с органами государственного управления, промышленными предприятиями и научными организациями Республики Беларусь определены и реализуются стратегические направления внедрения и развития в банковской системе современных информационных технологий, обеспечения эффективного, надежного и безопасного функционирования автоматизированных систем, интеграции ресурсов, рационального использования резервов. Более десяти лет банки Республики Беларусь успешно работают в международной системе SWIFT. Продолжается дальнейшее совершенствование правовой базы в области разработки и эксплуатации автоматизированных систем, расширяется сфера применения электронного документа и новых платежных инструментов.

Продолжаются работы по совершенствованию в соответствии с современными требованиями и тенденциями программно-технической инфраструктуры автоматизированной системы межбанковских расчетов

(АС МБР). Осуществляется модернизация центрального вычислительного комплекса АС МБР и центрального архива межбанковских расчетов. Ведется значительная работа по развитию в Республике Беларусь системы безналичных расчетов с использованием банковских пластиковых карточек. На 1 октября 2007 г. эмитировано 4,5 млн. карточек международных и внутренних систем расчетов, функционируют 1772 банкомата, 1202 инфокиоска, 5401 платежный терминал в пунктах выдачи наличных денег и 8098 терминалов, установленных на предприятиях торговли (сервиса).[6, c.8]

ЗАКЛЮЧЕНИЕ

Сегодня в общественном сознании банковская сфера поставлена вровень с такими важнейшими институтами, как государство, рынок и макроэкономи-ческая стабильность.

Таким образом, можно сделать следующие выводы.

Банковская система играет огромную роль в формировании национальной экономики страны, гдеглавной функцией банков является посредничество в кредите, которое осуществляется путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Лидирующее место в национальной банковской системе занимает Центральный банк, который в белорусской банковской системе представлен Национальным банком Республики Беларусь. Надежность же банка остается главной из составляющих той основы, на которой сохраняются и приумножаются средства акционеров и клиентов.

За годы суверенного развития в Беларуси сформировалась денежно-кредитная и банковская система, удовлетворяющая основные потребности экономики, развивающейся по мобилизационной белорусской модели, основная суть которой в сохранении административно-командных методов хозяйствования с ограниченным внедрением рыночных механизмов. Поэтому, не смотря на увеличение количественных показателей, банковская система нашей страны требует реформирования по многим направлениям.

В заключение хотелось бы отметить, что сильная национальная банковская система в состоянии выступить как надежный инструмент экономической политики государства, а слабая – наоборот, в состоянии многократно усилить образовавшиеся негативные процессы, что неоднократно подтверждала жизнь.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1.Банковское дело: Учебник. – 2-е изд., перераб. и доп. / Под ред. О. И. Лаврушина. – М.: Финансы и статистика, 2004. – 672 с.

2.Банковское дело: Учебник./Под ред. Жарковской Е.П. – М.:Омега-Л,2003. – 386 с.

3.Большой экономический словарь. – Мн.,1997.

4.Деньги. Кредит. Банки: Учебник для вузов / Под ред. Е. Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1999. – 622 с.

5.Лемешевский И.П.. «Макроэкономика»/ Учебное пособие.– Мн., ООО ФУАинформ, 2004. – 572 с.

6. Итоги выполнения Основных направлений денежно-кредитной политики РБ за январь – сентябрь 2007 г. и задачи банковской системы страны по их дальнейшей реализации // «Банковский вестник» №31/396, 2007 г.

7. Тенденции в денежно-кредитной сфере РБ в январе – июле 2008 г. // «Банковский вестник» №27/428, 2008 г.

8. Основы банковского дела: Учебник/ Под ред. Ясинского Ю.М. – Мн.: Тессей, 1998. – 360 с.

9. Современные банковские системы: Учебное пособие. – 3-е изд., перераб. и доп./ Кураков Л. П., Тимирясов В. Г., Кураков В. Л. – М.: Гелиос АРВ, 2000. – 320 с. – будит 9

10. http://www.neg.by

11. http://www.nbrb.by