Современные методы учета и калькулирования неполной ограниченной себестоимости

СОДЕРЖАНИЕ: Факторы, влияющие на выбор метода учета затрат и калькулирования себестоимости. Оценка себестоимости и прибыли при методах директ-костинг и полных затрат. Особенности функционального учета затрат. Эффективность систем таргет-костинг и стандарт-кост.ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Учетно-статистический факультет

Кафедра Бухгалтерского учета и анализа хозяйственной деятельности

Курсовая работа

по диисциплине: Бухгалтерский (управленческий) учет

на тему: “Современные методы учета и калькулирования неполной ограниченной себестоимости”

Выполнила студентка:

О.А. Мельникова

Группа: 524

№ зачетной книжки: 07 ДБД 51211

Руководитель:

________________________

г. Москва, 2009 г.

Содержание

Введение

1. Современные методы учета затрат

2. Калькулирование по методу полной себестоимости

3. Калькулирование неполной ограниченной себестоимости

3.1 Метод директ-костинг

3.2 ABC – метод

3.3 Метод Target costing

3.4 Система Jist-in-time

3.5 Система стандарт-кост

4. Практическая часть. Решение задачи (Вариант 12).

Заключение

Список использованных источников

Введение

Несмотря на то, что интерес к проблемам управленческого учета очевиден, далеко не всегда можно наблюдать среди специалистов единое мнение о его сущности, роли, назначении и месте в системе управления предприятием, теории учета; разворачивается дискуссия о том, есть ли управленческий учет в России, если нет, то нужно ли и как его внедрять, если есть, то почему мы раньше его не замечали или не использовали такое понятие.

В настоящее время можно выделить различные варианты взаимосвязи финансового и управленческого учета. Для российского учета, уходящего корнями в советскую бухгалтерскую школу, где разделение бухгалтерского учета на финансовый и управленческий четко не зафиксировано, характерен калькуляционный вариант. Операции управленческого учета отражаются в общей системе бухгалтерских записей на соответствующих синтетических счетах (основное производство, вспомогательное производство и др.), которые условно считаются относящимися к управленческому учету. Разграничение данных бухгалтерского (финансового) учета и управленческого учета может осуществляться на уровне аналитического учета.

В российской учетной практике принято исчислять два вида фактической себестоимости - полную и сокращенную .

В западном учете, в котором реально выделяются подсистемы управленческого и финансового учета, различают автономную и интегрированную системы управленческого учета.

В данной курсовой работе анализируются особенности применения эффективных систем учета затрат и калькулирования себестоимости продукции (работ, услуг). Приводятся конкретные примеры расчетов с использованием некоторых методов.

1. Современные методы учета затрат

Выбор метода учета затрат и калькулирования себестоимости продукции (работ, услуг) для конкретного хозяйствующего субъекта обусловливается многими факторами. Эффективность использования выбранного метода определяется степенью достижения целей, поставленных на этапе планирования производства. От правильного выбора варианта учета затрат в конечном счете зависит финансовый результат деятельности организации. Рационально сформированная себестоимость по отдельным подразделениям, по видам продукции и организации в целом позволяет принимать верные управленческие решения, связанные с оптимизацией себестоимости.Выбранный предприятием вариант учета затрат и калькулирования себестоимости должен быть закреплен в учетной политике.

Западный опыт в данной области не подвергается сомнению. Поэтому в настоящее время российская система нормативного регулирования предусматривает, по крайней мере, два варианта организации учета затрат. Первый из них - традиционный калькуляционный вариант, при котором калькулируется полная фактическая производственная себестоимость. Второй вариант предполагает деление затрат на производственные (обусловленные ходом производственного процесса) и периодические (связанные с длительностью отчетного периода). Производственные в свою очередь подразделяются на прямые и косвенные производственные затраты. В конце отчетного периода косвенные производственные затраты подлежат распределению. Периодические затраты (условно-постоянные) не включаются в себестоимость, а списываются в конце отчетного периода на уменьшение выручки от продаж продукции (работ, услуг), что является признаком использования элементов системы директ-костинг.

Впервые разрешение применять такой вариант учета затрат появилось в 1991 г. в отношении малых предприятий. ПБУ 10/99 подтверждает возможность использования системы директ-костинг: коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году признания их в качестве расходов по обычным видам деятельности (п. 9).

Кроме того, в Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций в отношении затрат, собираемых по дебету счета 26 Общехозяйственные расходы, установлено, что указанные расходы в качестве условно-постоянных могут списываться в дебет счета 90 Продажи.

С целью проанализировать влияние выбранного метода (полной или сокращенной себестоимости, ABC-метод, таргет-костинг) учета затрат на величину себестоимости единицы продукции и уровень прибыльности от продаж в качестве примера рассмотрим следующую модель бизнеса:

- на предприятии производится три продукта (А, В и С);

- выпуск продукции осуществляется на двух технологических линиях;

- продукт А выпускается на одной линии, а продукты В и С - на другой;

- обе линии находятся в одном цехе;

- лаборатория (одно из сервисных подразделений) работает в основном на линию продукта А;

- суммарная величина общепроизводственных расходов - 461 912 руб.;

- суммарная величина общехозяйственных расходов - 283 108 руб.;

- половина всех произведенных за отчетный период затрат материализовалась в готовой продукции, а вторая половина осталась в виде незавершенного производства;

- за отчетный период произведено по 10 тыс. единиц продукции каждого наименования;

- вся произведенная продукция реализована.

Оценим рентабельность от продаж для каждого вида продукции.

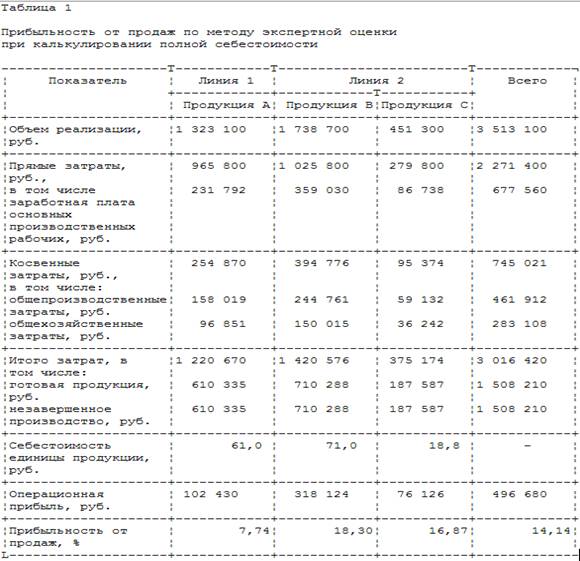

2. Калькулирование по методу полной себестоимости

Первый расчет выполняется исходя из экспертного предположения, что заработная плата основных производственных рабочих может служить корректной базой для распределения накладных затрат, т.е. накладные затраты будут распределены согласно полной заработной плате с отчислениями от нее основных производственных рабочих. При этом осуществляется калькулирование по методу полной себестоимости (табл. 1).

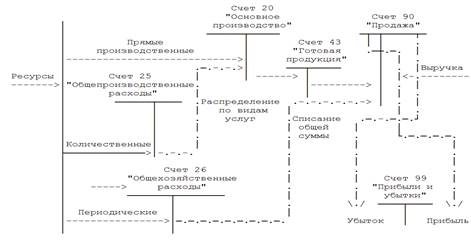

При калькулировании полной себестоимости в течение отчетного периода прямые затраты собираются по дебету калькуляционных счетов Основное производство и Вспомогательные производства, а косвенные - по дебету собирательно-распределительных счетов Общепроизводственные расходы и Общехозяйственные расходы. В конце отчетного периода расходы, собранные на счетах косвенных расходов, в полной сумме списываются в дебет калькуляционных счетов с одновременным распределением между объектами калькуляции. В результате происходит закрытие собирательно-распределительных счетов, а на счетах основного и вспомогательного производств формируется полная фактическая себестоимость продукции. На себестоимость продаж без распределения между объектами калькуляции списываются только расходы на продажу (коммерческие расходы). При исчислении сокращенной себестоимости общехозяйственные расходы могут не включаться с себестоимость объектов калькуляции, а в качестве условно-постоянных списываться в дебет счета Продажи.

Если готовая продукция в текущем учете учитывается по плановой (нормативной) себестоимости, то ее выпуск может отражаться с использованием одноименного счета Выпуск продукции, ведение которого носит рекомендательный характер. В течение отчетного периода при выпуске продукции в учете делаются записи по кредиту счета Выпуск продукции и дебету счетов Готовая продукция или Продажи (если выполнены работы или оказаны услуги) на сумму плановой (нормативной) себестоимости. В конце отчетного периода после оценки незавершенного производства рассчитывается фактическая себестоимость готовой продукции, которая отражается по кредиту счета Основное производство и дебету счета Выпуск продукции. Таким образом, и по дебету, и по кредиту счета Выпуск продукции фиксируется один и тот же объем продукции, но в разной оценке. Сопоставлением оборотов выявляются отклонения, которые списываются со счета дополнительной или сторнировочной записями.

Под прибыльностью от продаж здесь и далее понимается отношение операционной прибыли к выручке.

3. Калькулирование неполной ограниченной себестоимости

3.1 Метод директ-костинг

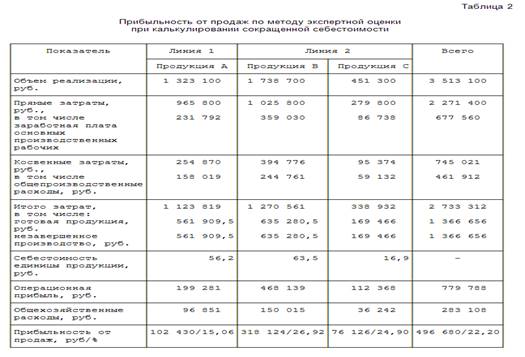

Второй расчет выполняется исходя из того же предположения в отношении базы распределения для накладных расходов, но выбранный метод калькулирования - сокращенная себестоимость или директ-костинг (табл. 2).

Отметим, что данный вариант использования элементов системы директ-костинг организован в единой системе счетов, т.е. представляет собой вариант интеграции финансового и управленческого учета. Базой его организации можно назвать классификацию затрат на затраты на продукт и затраты периода, подробно рассмотренную ранее.

ПБУ 10/99 подтверждает возможность использования системы директ-костинг: ...коммерческие и управленческие расходы могут признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году признания их в качестве расходов по обычным видам деятельности.

Главный принцип, положенный в основу системы директ-костинг, - раздельный учет переменных и постоянных затрат и признание постоянных затрат убытками отчетного периода.

К важнейшим характеристикам системы директ-костинг, раскрывающим данный принцип, следует отнести использование деления затрат на постоянные и переменные для калькулирования себестоимости продуктов, оценки запасов и расчета результатов деятельности.

Переменные затраты меняются в зависимости от степени загрузки производственных мощностей, но в расчете на единицу продукции они являются постоянными. Постоянные затраты в сумме не связаны с уровнем деловой активности, но в расчете на единицу продукции они зависят от объема производства.

Однако большинство затрат относится к полупеременным (смешанным), которые в той или иной степени зависят от объема производства, и между этими затратами и объемами производства существует слабая корреляционная зависимость.

Схема 1 - Реализация системы директ-костинг в системе счетов бухгалтерского учета

Сравнительные результаты расчетов по двум методам представлены в табл. 3.

Таблица 3

Оценка себестоимости, прибыли и запасов при методах директ-костинг и полных затрат

| Показатели | Калькулирование полной себестоимости | Калькулирование неполной (сокращенной) себестоимости |

| Себестоимость единицы продукции, руб.: | ||

| А | 61,0 | 56,2 |

| В | 71,0 | 63,5 |

| С | 18,8 | 16,9 |

| Оценка запасов, руб. | 1 508 210 | 1 366 656 |

| Операционная прибыль, руб. | 496 680 | 779 788 |

| Прибыльность от продаж, % | 14,14 | 22,2 |

Сравнение полученных результатов позволяет заключить, что себестоимость единицы продукции, исчисленная по методу директ-костинг, ниже полной себестоимости (по продукции А - на 4,8 руб., по продукции В - на 7,5 руб., по продукции С - на 1,9 руб.). В результате при калькулировании неполной себестоимости оценка запасов на 141 554 руб. ниже, чем при методе учета полных затрат (1 508 210 - 1 366 656). Следовательно, себестоимость реализованной продукции оказывается ниже, прибыльность от продаж увеличивается на 7,8%.

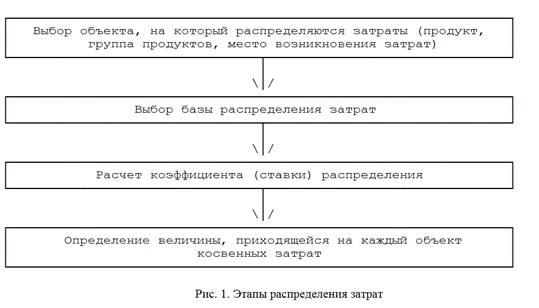

В процессе калькулирования себестоимости возникает еще одна задача-распределение косвенных затрат. При калькулировании полной себестоимости избежать этого невозможно. И, даже если калькулируется ограниченная себестоимость с включением только прямых затрат, может оказаться, что часть прямых затрат должна быть распределена, поскольку прямые (по экономической сути) затраты в силу специфики технологического процесса невозможно или нецелесообразно учитывать.

В общем виде схема косвенного распределения представлена на рис. 1.

3.2 ABC - метод

Системы учета - учет затрат по функциям (ABC-метод).

Предприятиям, выпускающим продукцию широкого ассортимента из одного исходного сырья, необходима информация о затратах на каждой стадии (функции) переработки. Эту задачу позволяет решить система учета по функциям (ABC-метод). Ее сущность - аккумулирование затрат по функциям.

Функциональный учет затрат и результатов деятельности предприятия предназначен для определения стоимости и других характеристик изделий, работ, услуг в целом и в разрезе их потребителей на основе систематизации расходов по функциям и ресурсам, задействованным в производстве и сбыте продукции, снабжении, маркетинге, техническом обеспечении, обслуживании покупателей.

В целом ABC-метод следует рассматривать как инструментальное средство, позволяющее достаточно точно произвести оценку стоимости операций, процессов и результатов действий в разрезе видов продукции и услуг, а также групп поставщиков и каналов продаж.

Метод ABC находит распространение на предприятиях США, Германии, Франции.

В основе всех модификаций данной системы лежит принцип ликвидации избыточной информации для управления. Во-первых, в связи с минимизацией расходов на хранение и внутризаводскую транспортировку для менеджеров становятся нерелевантными учетные данные по всем стадиям движения материального потока. Во-вторых, прямое отнесение затрат на оплату труда основных производственных рабочих также становится нерелевантным, поэтому данные затраты учитываются в составе общепроизводственных расходов.

Более точные и интересные результаты в области анализа характера и поведения косвенных (накладных) затрат позволяет получить метод базовых показателей или метод упрощенного ABC. Его суть составляет понятие локализации затрат по видам продукции. Алгоритм метода может быть представлен следующим образом.

Предположим, что на N видов продукции приходится некоторый общий объем накладных затрат S. Допустим также, что некоторый показатель B, значение которого взаимосвязано с рассматриваемым видом затрат, принимается в качестве базы для локализации затрат. В процессе производства измеряются значения базового показателя, соответствующие выпуску каждого отдельного вида продукции: B1, B2,..., BN. При этих условиях значение накладных затрат, приходящееся на k-й вид продукции, определяется по формуле:

Bk

Sk = -------------------

(B1 + B2 +...+ Bn)S

Из приведенной формулы следует, что процедура локализации затрат предполагает выполнение, как минимум, двух видов дополнительных работ:

- предварительного анализа взаимосвязи локализуемого вида затрат с одним из выбранных базовых показателей;

- организации измерения и учета значений выбранного показателя для корректности последующего определения доли локализуемого вида накладных затрат, приходящейся на тот или иной вид продукции.

Для локализации накладных затрат сначала перераспределим общепроизводственные затраты, считая, что общехозяйственные накладные затраты, как и прежде, распределяются согласно заработной плате основных производственных рабочих. Базой распределения весомых статей общепроизводственных накладных затрат приняты следующие:

- заработная плата непроизводственных рабочих распределяется по заработной плате основных производственных рабочих;

- затраты на содержание оборудования - по машинному времени;

- заработная плата цехового административно-управленческого персонала - по прямым расходам.

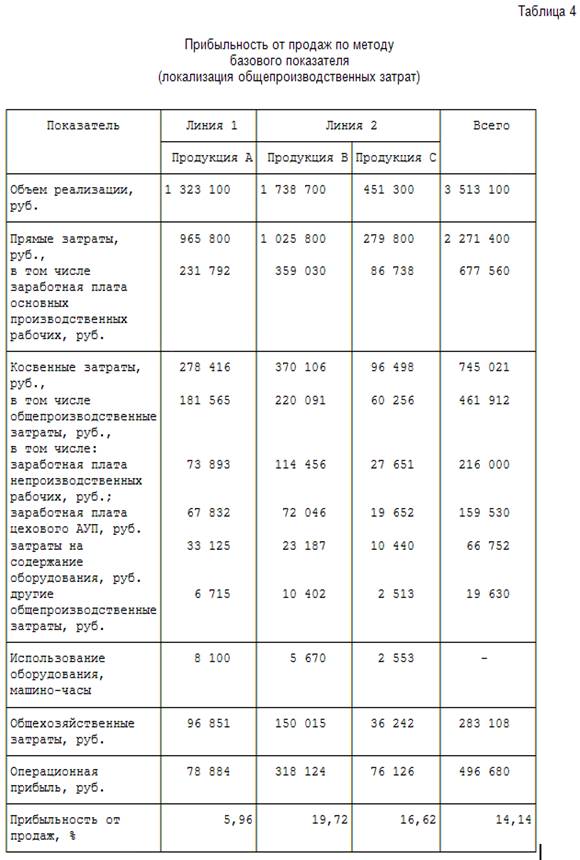

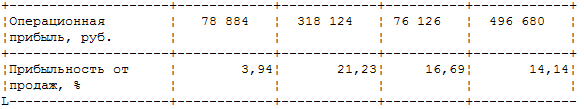

Полученная при таком распределении общепроизводственных накладных затрат прибыльность от продаж представлена в табл. 4.

Уточним результаты расчета, приняв, что:

- заработная плата административно-управленческого персонала (АУП) распределяется пропорционально объему реализации;

- содержание лаборатории целиком относится на линию по производству продукции А;

- услуги вспомогательных цехов распределяются пропорционально машинному времени. Соответствующие данные представлены в табл. 5.

Таблица 5

Прибыльность от продаж по методу базового показателя (локализация общепроизводственных и общехозяйственных затрат)

3.3 Метод Target costing.

Метод Target costing.Этот метод активно используется в Японии, США.

Следует отметить, что объем продаж по видам продуктов на протяжении бюджетного периода показывает бюджет реализации (план продаж), на основе которого формируется план производства. Он определяет виды и количество продуктов, которые должны быть выпущены, в том числе и новых (инновационных). Одной из важнейших задач управления является модификация методологии учета затрат и калькулирования себестоимости новых продуктов. Для решения этой задачи наиболее перспективно применение системы таргет-костинг (target costing).

Система таргет-костинг - это целостная концепция управления, поддерживающая стратегию снижения затрат и реализующая функции планирования производства новых продуктов, превентивного контроля затрат и калькулирования целевой себестоимости в соответствии с рыночными реалиями.

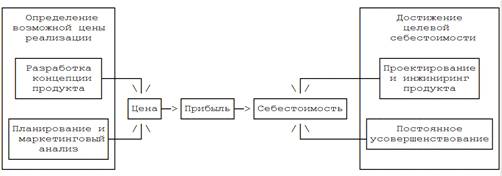

Идея, положенная в основу системы таргет-костинг, может быть представлена в виде следующей формулы ценообразования:

Себестоимость + Прибыль = Цена,

которая в системе таргет-костинг трансформировалась в равенство:

Цена - Прибыль = Себестоимость.

Эта формула позволяет получить инструмент превентивного контроля и экономии затрат на стадии проектирования.

Система таргет-костинг в отличие от традиционных способов ценообразования предусматривает расчет себестоимости изделия исходя из предварительно установленной цены реализации. Эта цена определяется с помощью маркетинговых исследований, т.е. фактически является ожидаемой рыночной ценой продукта или услуги.

Для определения целевой себестоимости изделия (услуги) величина прибыли, которую хочет получить фирма, вычитается из ожидаемой рыночной цены. Далее все участники производственного процесса - от менеджера до простого рабочего - трудятся над тем, чтобы спроектировать и изготовить изделие, соответствующее целевой себестоимости.

Преимущества такого подхода состоят в следующем. Во-первых, итеративный подход к разработке нового продукта обеспечивает поэтапное осмысление каждого нюанса, касающегося себестоимости. Менеджеры и служащие, стремясь приблизиться к целевой себестоимости, часто находят новые, нестандартные решения в ситуациях, требующих инновационного мышления. Во-вторых, необходимость постоянно придерживаться цели иметь конкретную себестоимость ограждает менеджеров от искушения применить более дорогостоящую технологию или материал, так как это неизбежно приведет к новому витку перепроектирования продукта.

Таким образом, весь производственный процесс, начиная с замысла нового продукта, приобретает инновационный характер, не выходя за рамки заранее установленных затратных ограничений. Схематическое изображение процесса управления по целевой себестоимости (таргет-костинг) представлено на рис. 2.

Рис. 2. Процесс управления по целевой себестоимости (таргет-костинг)

С одной стороны, правильно определить целевую себестоимость изделия или услуги невозможно без глубокого маркетингового исследования текущего состояния рынка и его перспектив. С другой стороны, приведение сметной себестоимости в соответствие с целевой себестоимостью предполагает наличие высокого уровня профессиональных знаний у менеджеров, проектировщиков и бухгалтеров - специалистов по управленческому учету.

Все участники процесса ценообразования преследуют одну цель - ликвидировать разницу между сметной и целевой себестоимостью. Количественное вычисление величины целевого сокращения затрат осуществляется в четыре этапа:

- определение возможной цены реализации за единицу (элемент) рассматриваемой продукции или услуги;

- исчисление целевой себестоимости продукции (за единицу и в целом);

- сравнение целевой и сметной себестоимости продукции для установления величины необходимого (целевого) сокращения затрат;

- перепроектирование продукта и одновременное внесение улучшений в производственный процесс для достижения целевого сокращения затрат.

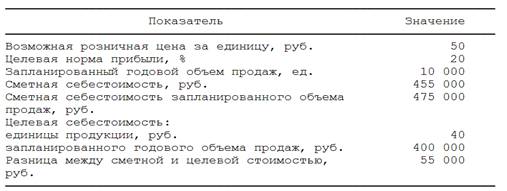

Для примера используем модель бизнеса, представленную выше, и предположим, что перечень выпускаемой продукции будет расширен за счет разработки нового (инновационного) продукта D. Ниже приведены данные, необходимые для расчетов.

Как видно, ожидаемая рыночная цена за единицу продукции составляет 50 руб., а целевая норма прибыли - 20%. Планируется ежегодно продавать 10 000 единиц продукции, и по предварительным подсчетам сметная себестоимость запланированного объема продаж составляет 475 000 руб. Целевая себестоимость единицы продукции составляет 40 руб. (50 - 50 х 20%), а для запланированного годового объема продаж - 400 000 руб. (40 х 10 000). Разница между сметной и целевой себестоимостью составляет 55 000 руб. (455 000 - 400 000). Именно эту сумму следует сократить любыми доступными средствами, не снижая при этом качества продукции.

Таким образом, в результате калькулирования неполной (сокращенной) себестоимости) себестоимость единицы по каждому из видов продукции А, В и С снижается. Оценка запасов на конец отчетного периода также заметно ниже. В связи с этим операционная прибыль возрастает и прибыльность от продаж в целом по всему объему продукции увеличивается на 8,06%.

При изменении уровня детализации и базы распределения накладных затрат получаются различные оценки рентабельности отдельных подразделений или видов продукции. В нашем примере продукты по одному из основных показателей - прибыльности от продаж - даже поменялись местами.

В то же время, чем выше доля накладных затрат, тем больших изменений в оценках прибыльности отдельных видов продукции можно ожидать в результате перераспределения накладных расходов. В нашем примере уровень накладных затрат по данным табл. 1, 2, 4, 5 составил около 25% (745 021 / (2 271 400 + 745 021)) от полной себестоимости продукции. Но даже такой уровень при разных подходах к распределению может дать диаметрально противоположные результаты. Тем не менее следует отметить, что не существует идеальной базы распределения накладных затрат, но возможна корректная база распределения для каждого предприятия. В примерах не приводилось иного обоснования выбора баз распределения, кроме логического соответствия. Для неочевидных случаев используются формальные процедуры корреляционного анализа, позволяющие по статистическим данным устанавливать связь вида накладных издержек с каким-либо из процессов или показателей бизнеса.

В заключение заметим, что использование системы таргет-костинг при калькулировании себестоимости новых (инновационных) продуктов, а также в сфере услуг особенно перспективно. Сутью данного метода является то, что функции маркетинга и проектирования реализуются совместно, а на выходе системы получается продукт, имеющий максимально отвечающие ожиданиям потребителей характеристики и наиболее вероятную цену реализации. Таргет-костинг, в отличие от других методов учета затрат и калькулирования себестоимости, поддерживает стратегию снижения затрат на стадии проектирования продукта, т.е. является стратегическим, а не сугубо операционным инструментом. Будущее современного стратегического менеджмента невозможно без системы целевого управления затратами. Практика работы ведущих компаний мира должна убедить отечественных менеджеров в необходимости использования таргет-костинга на предприятиях. Система организации управленческого учета должна способствовать как управлению затратами в целом, так и использованию метода таргет-костинга в частности.

Использование в качестве основы предложенных в статье концептуальных основ формирования интегрированной системы финансового и управленческого учета позволит фирмам получать оперативно очень важную для управления информацию. А это особенно важно в условиях острой конкурентной борьбы.

1.5 Система Jist-in-time.

Система Jist-in-time. Данная система получила широкое распространение в Японии, США, Германии.

В основе всех модификаций данной системы лежит принцип ликвидации избыточной информации для управления. Во-первых, в связи с минимизацией расходов на хранение и внутризаводскую транспортировку для менеджеров становятся нерелевантными учетные данные по всем стадиям движения материального потока. Во-вторых, прямое отнесение затрат на оплату труда основных производственных рабочих также становится нерелевантным, поэтому данные затраты учитываются в составе общепроизводственных расходов.

1.6 Система стандарт-кост

Цель системы стандарт-кост - правильно и своевременно рассчитать отклонения по элементам нормативных затрат, установить причину их возникновения, предотвратить (нейтрализовать) факторы, приведшие к неблагоприятным отклонениям, и персонифицировать ответственность за отрицательные результаты.

Установление причин, вызвавших отклонения от нормативов, осуществляется с помощью неформализованного и формализованного способов.

Первый предполагает выявление таких причин, как использование некачественного сырья, нарушение технологии, простои и т.п., с помощью классификатора причин и виновников отклонений. Коды проставляются в сигнальных документах и после рассортировки направляются менеджеру для принятия решения по рассогласованию системы. Неформализованный способ характерен для нормативного учета.

Второй способ предполагает построение и анализ жестко детерминированных факторных моделей. Формализованный способ характерен для системы стандарт-кост, его результаты важны для мотивации, так как позволяют разграничить факторы на контролируемые и неконтролируемые.

Факторному анализу подвергаются только прямые переменные затраты. Отклонения по постоянным расходам оцениваются без детализации по причинам. Необходимо задавать допустимый диапазон отклонений для менеджеров (например, в процентах):

Процент отклонений = Отклонение / Нормативные затраты x 100%.

Отклонения менее 5% считаются несущественными и не рассматриваются до тех пор, пока они не приобретут повторяющегося характера или не повлекут потенциальных отклонений в функционировании бизнеса.

Отклонения не бывают независимыми - благоприятное отклонение в одном центре ответственности может приводить к неблагоприятным отклонениям в другом. Часто причинами отклонений являются устаревшие нормативы или неверное бюджетирование, а не выполнение самих работ.

Эффективность системы стандарт-кост определяется качеством полученной информации об отклонениях, правильностью их вычисления.

В отличие от отечественного нормативного метода учета затрат в системе стандарт-кост все выявленные отклонения от норм относятся не на себестоимость, а списываются на счет прибылей и убытков с указанием: в каком подразделении, по какой причине и чьей вине допущены эти отклонения. Общая сумма отклонений делится на отдельные суммы, обусловленные влиянием различных факторов. Так, изменение материальных затрат в стоимостном выражении может быть связано с двумя факторами: изменением потребления на единицу продукции либо изменением стоимости материалов на рынке. Отклонение в части затрат на рабочую силу может происходить как за счет изменения производительности труда, так и за счет изменения тарифной ставки его оплаты. Такой способ отражения отклонений немедленно показывает влияние качества хозяйствования в отдельных структурных подразделениях на конечный результат работы всей организации. Тем самым более отчетливым становится вклад каждого подразделения организации, включая управленческие службы и отделы, в достижение рентабельной и высокоэффективной работы.

Помимо анализа причин, вызвавших изменение издержек, должен проводиться анализ фактических объемов продаж, цен на продукцию, а также ассортимента.

В результате факторный анализ отклонений дает возможность определить влияние на прибыль организации самых разных факторов: от простоев и использования в производстве нестандартных материалов до снижения (увеличения) емкости рынка по конкретному продукту. Например, изменение цен на материалы может быть следствием как неэффективной работы отдела снабжения, так и изменения условий на рынке ресурсов.

Необходимо учитывать, что эффективность использования такого анализа достигается лишь в случае, когда он проводится по результатам отдельно взятых функциональных подразделений (центров ответственности) организации. Расчет отклонений в целом по хозяйствующему субъекту может использоваться лишь для получения общей картины; с точки зрения управления возникшими отклонениями он мало информативен.

В целях оперативного управления организацией важно, чтобы информация о возникших отклонениях поступала максимально быстро. Это даст возможность использовать время для принятия соответствующих мер и минимизировать убытки.

На основе проведенного факторного анализа отклонений должны вырабатываться меры корректирующего воздействия, направленные на уменьшение или исключение отклонений в будущем.

4. Практическая часть. Решение задачи (Вариант – 12)

Постановка задачи: Предприятие выпускает продукцию одного наименование. Определите с помощью метода «Директ-костинг» и метода калькулирования на основе полных затрат нижний краткосрочный и долгосрочный пределы ее цены, величину запасов готовой продукции и значение прибыли от продаж, если известно следующее:

Показатель |

Значение |

| Объемы производства продукции, ед. | 200 |

| Прямые затраты материалов, руб. | 6 400 |

| Затраты на оплату труда основных производственных рабочих, руб. | 12 160 |

| Амортизация средств производства, руб. | 800 |

| Административные и коммерческие расходы, руб. | 1 420 |

| Цена реализации, руб. | 115 |

| Объем реализации продукции, ед. | 150 |

Решение задачи: Для выбора метода учета затрат на предприятии с целью повышения эффективности работы предприятия необходимо произвести сравнительный анализ двух методов: «директ-костинг» и полных затрат.

Первый расчет выполним калькулированием по методу полной себестоимости (табл. 1).

Готовая продукция составляет 150 ед., незавершенное производство 50 ед..

Объем реализации = 150 * 115 = 17 250 рублей

Таблица 1

Прибыльность от продаж по методу экспертной оценки при калькулировании полной себестоимости

| Показатель | Значение |

Итого затрат, в том числе: готовая продукция (75%), руб. НЗП (25%), руб. |

6400+12160+800+1420 = 20 780 15 585 5195 |

| Себестоимость единицы продукции, руб. | 15 585 / 200 = 77 ,92 |

| Операционная прибыль, руб. | 17 250 – 15 585 = 1 665 руб. |

| Прибыльность от продаж, % | 1 665 / 17250 = 9,652 % |

Под прибыльностью от продаж здесь и далее понимается отношение операционной прибыли к выручке.

Второй расчет выполняем исходя из тех же данных, но выбранный метод калькулирования – сокращенная себестоимость или «директ-костинг» (табл. 2).

Таблица 2

Прибыльность от продаж по методу экспертной оценки при калькулировании сокращенной себестоимости

| Показатель | Значение |

| Объемы производства продукции, ед. | 200 |

| Прямые затраты материалов, руб. | 6400 |

| Затраты на оплату труда основных производственных рабочих, руб. | 12160 |

Итого затрат, в том числе: готовая продукция (75%), руб. НЗП (25%), руб. |

18660 13995 4665 |

| Себестоимость единицы продукции, руб. | 13995/200 = 69,97 руб. |

| Операционная прибыль, руб. | 17250-13995=3255 |

| Общехозяйственные расходы, руб. | 800+1420=2220 |

| Прибыльность от продаж, % | 3255/17250 = 18,86% |

Сравнительные результаты расчетов по двум методам представлены в табл. 3

Таблица 3

Оценка себестоимости, прибыли и запасов при методах «директ-костинг» и полных затрат

| Показатели | Калькулирование полной себестоимости | Калькулирование неполной (сокращенной) себестоимости |

| Себестоимость единицы продукции, руб. | 77,92 |

69,97 |

| Оценка запасов, руб. | 5195 | 4665 |

| Операционная прибыль, руб. | 1665 | 3255 |

| Прибыльность от продаж, % | 9,65 | 18,86 |

Долгосрочный нижний предел цены показывает, какую цену можно установить, чтобы минимально покрыть полные затраты на производство и сбыт товара; он равен полной себестоимости изделий. В данной случае долгосрочный предел цwys равен 77,92 руб./ед.

Краткосрочный нижний предел цены ориентирован на цену, покрывающую лишь прямые (переменные) затраты; он равен себестоимости в части только прямых (переменных или производственных) затрат. DВ данном случае краткосрочный нижний предел цены составляет 69,97 руб./чел.

Сравнение полученных результатов позволяет заключить, что себестоимость единицы продукции, исчисленная по методу «директ-костинг», ниже полной себестоимости ( на 7,95 руб./ед.). В результате при калькулировании неполной себестоимости оценка запасов на 530 руб. ниже, чем при методе учета полных затрат. Следовательно, себестоимость реализованной продукции оказывается ниже, прибыльность от продаж увеличивается на 9,21 %.

Заключение

В настоящее время можно выделить различные варианты взаимосвязи финансового и управленческого учета. Для российского учета, уходящего корнями в советскую бухгалтерскую школу, где разделение бухгалтерского учета на финансовый и управленческий четко не зафиксировано, характерен калькуляционный вариант. Операции управленческого учета отражаются в общей системе бухгалтерских записей на соответствующих синтетических счетах (основное производство, вспомогательное производство и др.), которые условно считаются относящимися к управленческому учету. Разграничение данных бухгалтерского (финансового) учета и управленческого учета может осуществляться на уровне аналитического учета.

В российской учетной практике принято исчислять два вида фактической себестоимости - полную и сокращенную .

В западном учете, в котором реально выделяются подсистемы управленческого и финансового учета, различают автономную и интегрированную системы управленческого учета. Существует множество способов: Метод директ-костинг, ABC – метод, Метод Target costing, Система Jist-in-time, Система стандарт-кост.

Выбор метода учета затрат и калькулирования себестоимости продукции (работ, услуг) для конкретного хозяйствующего субъекта обусловливается многими факторами. Эффективность использования выбранного метода определяется степенью достижения целей, поставленных на этапе планирования производства. От правильного выбора варианта учета затрат в конечном счете зависит финансовый результат деятельности организации. Рационально сформированная себестоимость по отдельным подразделениям, по видам продукции и организации в целом позволяет принимать верные управленческие решения, связанные с оптимизацией себестоимости.Выбранный предприятием вариант учета затрат и калькулирования себестоимости должен быть закреплен в учетной политике.

Проанализировав поставленную ситуацию в практической части курсовой работы, сравнив два метода калькуляции себестоимости : методомполной и «директ-костинга», пришла к выводу, что себестоимость единицы продукции, исчисленная по методу «директ-костинг», ниже полной себестоимости ( на 7,95 руб./ед.). В результате при калькулировании неполной себестоимости оценка запасов на 530 руб. ниже, чем при методе учета полных затрат. Следовательно, себестоимость реализованной продукции оказывается ниже, а прибыльность от продаж увеличивается на 9,21 %.

Список использованных источников:

1. Федеральным законом от 21.11.1996 N 129-ФЗ О бухгалтерском учете (в ред. от 23.11.2009 N 261-ФЗ)

2. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (в ред. Приказов Минфина РФ от 30.12.1999 N 107н, от 24.03.2000 N 31н, от 18.09.2006 N 116н, от 26.03.2007 N 26н)

3. Приказ Минфина от 31 октября 2000 г. N 94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» (в ред. Приказов Минфина РФ от 07.05.2003 N 38н, от 18.09.2006 N 115н)

4. Бухгалтерский управленческий учет: учеб. для студентов вузов, обучающихся по экон. специальностям / М.А. Вахрушина. - 6-е изд., испр. - М.: Омега-Л, 2007. - 570 с.

5. Александров О.А. Методологические основы управленческого анализа // Экономический анализ. - 2004. - N 8(23). - С. 35 - 38.

6. Вахрушина М.А. Управленческий анализ: Учеб. пособие. - 2-е изд. - М.: Омега-Л, 2005. - 432 с.

7. Попова Л.В. Управленческий учет и анализ с практическими примерами: Учебное пособие // Л.В. Попова, В.А. Константинов, И.А. Маслова, Е.Ю. Степанова. - М.: Дело и сервис, 2006. - 224 с.

8. Методические рекомендации по бухгалтерскому учету затрат на производство и калькулированию себестоимости продукции (работ, услуг) в сельскохозяйственных организациях (утв. Минсельхозом России от 06.06.2003 N 792).

9. Аудиторские ведомости, 2009, N 11, статья Л.А.Зимаковой, доцент Белгородский государственный университет

10. Экономический анализ: теория и практика, 2009, N 8, статья Н.А.Илюхиной, Старший преподаватель Орловского государственного института экономики и торговли