Финансовый рычаг как инструмент управления стоимостью и структурой капитала предприятия

СОДЕРЖАНИЕ: Понятие эффекта финансового рычага (левериджа), налогового корректора и дифференциала. Выражение чистой прибыли через операционную. Оптимальная структура капитала. Эффект налогового щита. Риск банкротства предприятия при повышении доли заемного капитала.Финансовый менеджмент

Финансовый рычаг, как инструмент управления стоимостью и структурой капитала предприятия

Введение

Одной из главных целей финансового менеджмента является повышение рыночной стоимости предприятия. Которое в принципе сводится к тому, чтобы повышать либо собственный капитал предприятия, либо заемную часть. Влияние величины заемного капитала на стоимость предприятия было выявлено еще в середине 20-ого века. Проблема в выборе соотношения между собственным и заемным капиталом привлекательна тем, что увеличивая до определенной границы величину заемных средств можно повысить стоимость всего капитала в целом, а также повысить рентабельность собственных средств. Следовательно, одной из главных задач финансового менеджмента является максимизация уровня рентабельности собственного капитала при заданном уровне финансового риска. Такая задача может быть решена разными путями. Одним из таких путей решения указанной задачи является финансовый рычаг (леверидж). Финансовый рычаг показывает возможности менеджеров влиять на чистую прибыль предприятия за счет изменения структуры пассивов, варьируя соотношение собственного и заемного капитала для оптимизации процентных выплат. Соответственно вопрос о целесообразности использования кредитов связан с действием финансового рычага: с увеличением доли заемного капитала можно повысить рентабельность собственного капитала.

Величина собственного капитала и темпы его роста, финансовый рычаг в структуре капитала и платежеспособность являются важнейшими характеристиками финансово-экономического состояния предприятия, поскольку по этим показателям обычно судят об экономической привлекательности предприятия или инвестиционного проекта.

Предмет финансового левериджа составляют управленческие решения об использовании заемных средств в той или иной пропорции к собственному капиталу. Труды отечественных авторов в основном представлены в виде учебников либо учебных пособий по финансовому менеджменту, излагающих его основные положения, а также статей по частным вопросам его применения. Среди отечественных авторов можно выделить работы таких ученых как Ковалев В.В. Балабанов И.Т, Грачев А.В., Стоянова Е.С. и др. Таким образом, влияние финансового рычага в структуре капитала на рентабельность собственного капитала является достаточно изученным в финансовой литературе.

Объектом исследования являются финансы предприятий.

Предмет исследования - финансовый рычаг как инструмент управления стоимостью и структурой капитала предприятия

Целью работы является изучение применения финансового рычага как инструмента управления стоимостью и структурой капитала предприятия.

Для достижения этой цели в ходе работы решаются следующие задачи:

· раскрыть понятие финансового рычага (левериджа);

· определить составляющие финансового рычага;

· изучить основные подходы к оценке эффекта финансового рычага;

· раскрыть влияние эффекта финансового рычага на платежеспособность и финансовую устойчивость предприятия.

Структура работы. Работа состоит из введения, двух глав, заключения,

списка литературы.

1. Теоретические основы действия финансового рычага

1.1 Понятие эффекта финансового рычага (левериджа)

Одним из основных показателей, характеризующих финансовую устойчивость, является коэффициент финансовой активности (плечо финансового рычага). В финансовом менеджменте существует понятие, позволяющее определить эффективность привлечения внешних источников (эффективность финансового рычага).

В деятельности коммерческих организаций различают:

· внутреннее финансирование (прибыль)

· внешнее финансирование (кредиты, займы).

В связи с тем, что имеет место внешнее финансирование, различают такое понятие как «финансовый рычаг» или «финансовый леверидж», т.е. предел до которого может быть улучшена деятельность предприятия за счет использования внешних источников финансирования[1] . Термин «леверидж» достаточно давно используется в российской экономической литературе и позаимствован из американской практики «leverage». В Великобритании для характеристики эффективности использования заемных средств используется термин «gearing».

Для каждого конкретного периода деятельности компании при использовании внешних заимствований финансовый менеджер должен определить предел, до которого можно использовать заемные средства, т.к. их превышение может привести к потере независимости и свести на нет эффективность привлечения заемных средств. В странах с развитой рыночной экономикой заемный капитал является более дешевым, чем собственный, т.к. существует эффект «налогового щита». Проценты за кредит выводятся из-под налогообложения (включаются в себестоимость), а дивиденды выплачиваются из ЧП, которая попадает под налогообложение. Дивиденды по акциям, сами по себе, выше ставок за кредит (из-за риска).

Эффект финансового рычага (ЭФР) базируется на фундаментальной теории финансового менеджмента о структуре капитала (теория Модильяни-Миллера). Данная теория была разработана Франко Модильяни и Мертоном Миллером в статье, опубликованной в 1958 году в журнале «American Economic Review». Они подвергли сомнению принятую истину о том, что финансовая зависимость увеличивает общую стоимость фирм и приводит к увеличению прибыли на собственный капитал.

Общеизвестно, что основными источниками средств являются внутренние (собственный капитал) и внешние (заемный капитал). Модильяни и Миллер упрощают эту схему до предела, считая, что весь собственный капитал представлен обыкновенными акциями, рыночная стоимость которых равна S, а весь заемный капитал представлен облигациями, рыночная стоимость которых равна D. Тогда рыночная стоимость фирмы по Модильяни-Миллеру равна сумме:

V = S + D (1)

Структура капитала представляется составляющими S и D, а их отношение D / S = L называется финансовым рычагом или левериджем.

Исходя из ряда достаточно жестких ограничений (наличие совершенного рынка, финансовое равенство фирм и частных инвесторов — те и другие имеют возможность занимать под одинаковый процент, однопериодность модели, отсутствие трансакционных издержек[2] ), Модильяни-Миллер доказали, используя идею арбитража, что структура капитала не влияет на стоимость фирмы. В 1963 году Модильяни и Миллер опубликовали вторую работу, посвященную структуре капитала, в которой ввели в первоначальную модель налоги на корпорации. С учетом налогообложения было показано, что цена акций непосредственно связана с использованием предприятием заёмного финансирования: чем выше доля заёмного капитала, тем выше и цена акций. Согласно пересмотренной теории Модильяни - Миллера, предприятиям следовало бы финансироваться на 100% за счет заёмного капитала, так как это обеспечило бы им наивысшие курсы акций.

Под финансовым левериджем понимается некая характеристика финансовых условно-постоянных расходов в общей сумме текущих расходов фирмы как фактор колеблемости ее финансового результата. Варьирование уровнем этого показателя означает большее или меньшее замещение собственных источников финансирования средствами, привлекаемыми от сторонних лиц на долгосрочной платной основе[3] . Т.е. управление уровнем финансового левериджа - это стратегическое (долгосрочное) планирование на предприятиях.

Финансовый леверидж - это доля займов в общем капитале компании. При этом, компании следует выбирать такую структуру капитала, которая может повысить цену ее акции[4] .

В общем виде финансовый рычаг (леверидж) - это финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств. А эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Эффект финансового рычага возникает из-за расхождения между экономической рентабельностью и ценой заемных средств. Экономическая рентабельность активов представляет собой отношение величины эффекта производства (т.е. прибыли до уплаты процентов за кредиты и налога на прибыль) к суммарной величине совокупного капитала предприятия (т.е. всех активов или пассивов).

Высокая доля заемного капитала характеризует, соответственно, высокий эффект финансового рычага, но, в тоже время, высокий риск потери финансовой устойчивости предприятием. Т.е. при выборе политики финансирования финансовый менеджер, используя финансовый рычаг, должен грамотно соотнести повышение рентабельности капитала и риск потери финансовой устойчивости (независимости) предприятия. При этом, еще и учесть тот факт, что эффект финансового рычага повышает рыночную стоимость предприятия (цену его акций). Суть этого финансового риска заключается в том, что платежи по кредитам и займам являются обязательными, т.е. в случае недостатка средств для погашения данного обязательства, предприятие будет вынуждено ликвидировать часть своих активов, что, в свою очередь, приводит прямым и косвенным потерям.

Теоретически, эффект финансового рычага может быть равен 0 в случаях, если финансирование на предприятии происходит только за счет собственных источников и если вся прибыль отдается на выплату процентов по кредиту. Отрицательный эффект финансового рычага будет говорить о том, что часть собственного капитала отдается на покрытие процентов по кредиту. Положительный эффект финансового рычага говорит об эффективности использования заемных средств.

1.2 Составляющие финансового рычага

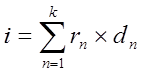

Для расчета эффекта финансового рычага используется следующая формула:

ЭФР =  (2)

(2)

ЭФР – эффект финансового рычага;

СНП – ставка налогообложения прибыли, выраженная десятичной дробью;

![]() – коэффициент рентабельности активов;

– коэффициент рентабельности активов;

i– средняя расчетная ставка процента;

ЗК – заемный капитал;

СК – собственный капитал.

Как видно, эта формула имеет три составляющие (Приложение Б):

Налоговый корректор (или налоговый щит) финансового рычага (1 - СНП) - показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли. Налоговый щит - уменьшение размера налоговых обязательств компании, вызванное увеличением затрат, подлежащих вычету из облагаемого дохода (амортизационных отчислений и процентных платежей)[5] . Размер налогового щита может рассчитываться как ставка налога, умноженная на прирост таких затрат.

Налоговый корректор финансового левериджа практически не зависит от деятельности организации, т.к. ставка налога на прибыль устанавливается законодательно. Вместе с тем, в процессе управления финансовым левериджем дифференциальный налоговый корректор может быть использован в следующих случаях:

· если по различным видам деятельности установлены дифференцированные ставки налогообложения прибыли;

· если по различным видам деятельности законодательно (НК РФ) предусмотрены налоговые льготы по прибыли;

· если отдельные дочерние компании организации осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

· если дочерние компании осуществляют свою деятельность в других государствах с более низким уровнем налогообложения прибыли.

При этих условиях, воздействуя на структуру производства и, в свою очередь, на состав прибыли по уровню налогообложения, можно снизить среднюю ставку налогообложения прибыли и повысить воздействие налогового корректора на эффект финансового рычага (при прочих равных условиях).

Дифференциал![]() - характеризует разницу между уровнем экономической рентабельности активов и средней расчетной ставкой процента по заемным средствам; СРСП, как правило, не совпадает с процентной ставкой, механически взятой из кредитного договора, и рассчитывается как умноженное на 100 отношение величины всех фактических финансовых издержек по всем кредитам за анализируемый период к общей сумме заемных средств, используемых в анализируемом периоде. При этом коэффициент рентабельности активов равен ( ROA) равен отношению чистой прибыли, полученной предприятием за период, к средней величине активов предприятия за период.

- характеризует разницу между уровнем экономической рентабельности активов и средней расчетной ставкой процента по заемным средствам; СРСП, как правило, не совпадает с процентной ставкой, механически взятой из кредитного договора, и рассчитывается как умноженное на 100 отношение величины всех фактических финансовых издержек по всем кредитам за анализируемый период к общей сумме заемных средств, используемых в анализируемом периоде. При этом коэффициент рентабельности активов равен ( ROA) равен отношению чистой прибыли, полученной предприятием за период, к средней величине активов предприятия за период.

Плечо финансового рычага (или коэффициент пропорциональности) - характеризует силу воздействия финансового рычага - это соотношение между величиной заемного капитала (ЗК) и собственного (СК). Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия. Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной (возмездной) основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки[6] .

Выделение этих составляющих позволяет целенаправленно управлять изменением эффекта финансового рычага при формировании структуры капитала.

При положительном значении дифференциала любой прирост коэффициента пропорциональности будет вызывать еще больший прирост рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента будет приводить к еще большему снижению рентабельности собственного капитала. Однако рост эффекта финансового рычага имеет определенные пределы и необходимо осознание глубокого противоречия и неразрывной связи между дифференциалом и плечом финансового рычага. В процессе повышения доли заемного капитала снижается уровень финансовой устойчивости предприятия, что приводит к увеличению риска его банкротства. Это вынуждает кредиторов увеличивать уровень кредитной ставки с учетом включения в нее возрастающей премии за дополнительный финансовый риск. Это увеличивает среднюю расчетную ставку процента, что (при данном уровне экономической рентабельности активов) ведет к сокращению дифференциала.

При высоком значении плеча финансового рычага его дифференциал может быть сведен к нулю, при котором использование заемного капитала не дает прироста рентабельности собственного капитала. При отрицательном значении дифференциала рентабельность собственного капитала снизится, поскольку часть прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента за кредит. Таким образом, привлечение дополнительного заемного капитала целесообразно только при условии, что уровень экономической рентабельности предприятия превышает стоимость заемных средств.

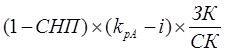

Вычисление средней расчетной ставки процента ведется по формуле средней арифметической взвешенной. , (3) i – средняя расчетная ставка процента;

, (3) i – средняя расчетная ставка процента;Расчет эффекта финансового рычага позволяет определить предельную границу доли использования заемного капитала для конкретного предприятия, рассчитать допустимые условия кредитования.

1.3 Подходы к оценке эффекта финансового рычага

Существует два подхода к оценке эффекта финансового рычага: американский и европейский[7] .

Эффект финансового рычага в американском понимании - это процентное изменение денежного потока, получаемого владельцем собственного капитала, при изменении отдачи активов на 1%. Эффект выражается в том, что незначительное изменение общей отдачи приводит к значительному изменению денежного потока, получаемого владельцем собственного капитала. Эффект финансового рычага в американской концепции показывает, на сколько процентов возрастет чистая прибыль при изменении операционной прибыли на 1%.

ЭФР =, где (4)

где (4)

ЧП – чистая прибыль;

ОП – операционная прибыль.

Чистую прибыль можно выразить через операционную прибыль и проценты к уплате следующим образом:

ЧП = ![]() (5)

(5)

![]() (6)

(6)

Средняя расчетная ставка процента исключена из формулы, т.к. при изменении операционной прибыли плата за пользование заемными средствами не изменяется.

Подставляя чистую прибыль, выраженную через операционную, получаем, что:

![]() (7)

(7)

Из полученной формулы видно, что если эффект финансового рычага положительный, то есть смысл привлекать заемные средства, если отрицательный – то смысла нет.

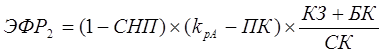

В европейской подходе эффект финансового рычага - разница между доходностью собственного капитала и доходностью активов. Т.е. дополнительная доходность у владельца собственного капитала, возникающая при привлечении заемного капитала с фиксированным процентом. Суть европейской концепции выражается в следующей формуле:

Для расчета эффекта финансового рычага используется следующая формула:

ЭФР =  (8)

(8)

ЭФР – эффект финансового рычага;

СНП – ставка налогообложения прибыли, выраженная десятичной дробью;

![]() – коэффициент рентабельности активов;

– коэффициент рентабельности активов;

i– средняя расчетная ставка процента;

ЗК – заемный капитал;

СК – собственный капитал.

Т.е. с европейской точки зрения эффект финансового рычага возникает из-за расхождения между экономической рентабельностью активов и ценой заемных средств.

Эффект финансового рычага – приращение чистой рентабельности собственного капитала, получаемое в результате использования заемных источников (европейский подход).Эффект финансового рычага – приращение чистой прибыли на одну акцию (американский подход).Принципиальная разница между изложенными подходами изображена на рисунке (Приложение А).

Коэффициент финансового левериджа является рычагом, который мультиплицирует (пропорционально мультипликатору или коэффициенту изменяет) положительный или отрицательный эффект, получаемый за счет соответствующего значения дифференциала. При неизменном значении дифференциала коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли.

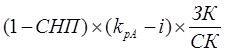

Для того, чтобы эффект снижения дифференциала не превысил эффект от привлечения кредита необходимо стабилизировать эффект финансового рычага. Для этого рассмотрим две ситуации. В первом случае заемный капитал состоит из кредиторской задолженности, которая является бесплатной, следовательно процентная ставка за кредит и сумма кредитов банков могут не учитываться, т.е. процентная ставка и величина банковского кредита равны 0. Во втором случае кредит используется и значения процентной ставки и банковского кредита не равны 0.

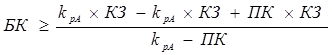

, (10)

, (10)

КЗ - бесплатная кредиторская задолженность;

БК - величина банковского кредита;

ПК – величина процентной ставки по банковскому кредиту.

Поскольку, привлечение банковского кредита по сущности эффекта финансового рычага должно увеличивать ЭФР, то:

![]()

![]()

![]()

![]()

В итоге получаем, что величина банковского кредита с учетом условия неотрицательности должна быть не менее расчетной величины:

Такое значение банковского кредита приведет к стабилизации или увеличению эффекта финансового левериджа при определенной процентной ставке, не превышающей значение экономической рентабельности активов (![]() ).

).

2. Механизм использования финансового рычага в управлении стоимостью и структурой капитала

2.1 Эффект финансового рычага, как инструмент управления стоимостью и структурой капитала

В мировой литературе под структурой капитала понимается обычно структура постоянного (перманентного) капитала, т.е. собственного и долгосрочного заемного.

Структура капитала - это соотношение экономико-стоимостных характеристик различных видов активов организации.

Пассив баланса включает: собственный капитал; долгосрочные и среднесрочные обязательства; краткосрочные обязательства.

В результате структура капитала включает: обыкновенные акции; привилегированные акции; облигации; долгосрочные и среднесрочные обязательства.

В современной российской практике такой подход вряд ли возможен, так как такие элементы структуры капитала, как привилегированные акции, облигации, долгосрочный кредит, отсутствуют у многих предприятий. Кроме того, применяемый подход неприменим в отношении неакционерных обществ. Именно поэтому под структурой капитала следует понимать структуру раздела III пассива баланса предприятия.

Структура капитала предприятия, а также стоимость собственных и заемных средств определяют цену всего его капитала. Именно этим прежде всего определяется оптимизация структуры капитала.

Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость[8] .

Иными словами, оптимальная структура капитала предполагает наиболее эффективное соотношение между финансовой независимостью (устойчивостью) предприятия и прибыльностью (рентабельностью) активов.

Как известно, одной из целей деятельности предприятий может быть экономический рост и в результате максимизации стоимости предприятия и его акций, если речь идет об АО. Именно поэтому одним из показателей оценки финансовой деятельности предприятия является рост стоимости его собственных средств (капитала).

Прирост этой стоимости можно определить по формуле:

СК = СК * (![]() – WACC), где

– WACC), где

СК — прирост стоимости собственного капитала;

СК — собственный капитал;

![]() — рентабельность собственного капитала;

— рентабельность собственного капитала;

WACC- средневзвешенная цена всего капитала.

Средневзвешенная стоимость капитала представляет собой минимальную норму прибыли, которую ожидают инвесторы от своих вложений.

Средневзвешенная стоимость капитала (WACC, Weight Average Cost of Capital) - это стоимость совокупного капитала (собственного и заемного), измеряется в относительных величинах - в %.

Средневзвешенная стоимость капитала (WACC) рассчитывается по формуле:

WACC= Ks * Ws + Kd * Wd * ( 1 - СНП ), где: (13)

Ks - Стоимость собственного капитала (%);

Ws - Доля собственного капитала (%) (по балансу);

Kd - Стоимость заемного капитала (%);

Wd - Доля заемного капитала (%) (по балансу);

СНП - Ставка налога на прибыль (%).

Как видно из формулы, приведенной выше, финансовый менеджер может повлиять на средневзвешенную стоимость капитала путем применения эффекта финансового рычага, т.е. регулируя долю заемного капитала (Wd).

Эффект финансового рычага - одно из преимуществ заемного капитала, т.е. увеличение прибыли на оставшуюся часть собственного капитала. Что касается акционерных обществ, то все же увеличение соотношения заемного и собственного капитала двояко влияет на прибыль на акцию, которая поступает в распоряжение держателей обыкновенных акций: долг имеет тенденцию, с одной стороны, изменять среднее значение прибыли на акцию, а с другой - увеличивать изменчивость прибыли на акцию (включая отрицательные значения прибыли на акцию в результате банкротства или близкого к банкротству состояния). Если ожидаемая прибыль на акцию увеличится, это, вероятнее всего, увеличит цену, которую инвесторы согласятся заплатить за акцию: рост амплитуды колебаний, по-видимому, уменьшит цену, которую инвесторы согласятся заплатить за акцию.

Также преимущество долга в том, что процент вычитается из налогооблагаемой прибыли, тогда как дивиденды по обыкновенным акциям не вычитаются. При высокой ставке налога на прибыль корпорации это весьма серьезный стимул для фирм использовать долг в качестве главного компонента капитала.

Также с использованием долга связаны важные нефинансовые расходы. Эта категория расходов - результат ограничения свободы действий менеджеров в соглашениях о займе. Примеры тому статьи договора займа, предписывающие создавать резервный фонд на погашение долга, ограничивающие условия привлечения дополнительного долга и свободу Совета директоров в объявлении дивидендов. Эти ограничения чрезвычайно важны, но их трудно измерить количественно и потому учитывать их приходится лишь чисто субъективно. По правде говоря, неизвестно уменьшают ли они стоимость бизнеса.

Невозможно дать простые правила, с помощью которых можно было бы легко определить оптимальную структуру капитала для конкретной фирмы. Теоретически структура капитала станет оптимальной тогда, когда в результате дополнительного выпуска облигаций, а не акций, снизится цена обыкновенной акции. Структура капитала непосредственно перед таким выпуском и есть оптимальная. Определяя, насколько структура капитала компании близка к оптимальной, менеджеры должны в некоторой степени полагаться на интуитивные суждения хорошо информированных людей.

Важно помнить о том, что любое увеличение процентной доли используемого долга увеличивает как стоимость следующих поступлений, так и ожидаемую доходность, соответствующую требуемой акционерами ставки доходности (риск увеличился). Например, если до выпуска облигаций держатели долговых бумаг требовали 10%, а акционеры — 14% доходности, то после выпуска есть все основания ожидать роста обеих этих величин. Так как доля долга также увеличивается, невозможно предсказать, как это отразится на средневзвешенной стоимости капитала, если нет дополнительной информации. Но можно заключить, что на стоимость влияют налоговые факторы (налоговая льгота по процентам) и вероятность финансового краха (банкротства). По мере увеличения финансового рычага увеличивается уровень риска и кредиторы требуют большую компенсацию за предоставление займов, таким образом, снижая эффективность дальнейшего заимствования.

Предприятие может получить дополнительную прибыль за счет как повышения эффективности своей деятельности (что отражено в приведенном примере), так и от увеличения собственных средств, в частности, путем выпуска новых акций. В результате изменится соотношение между заемными и собственными средствами. Это, в свою очередь, также отразится на приросте или уменьшении стоимости собственных средств. Также фактором, влияющим на изменение этой стоимости, следует считать уменьшение размера собственного капитала.

Таким образом, в странах с развитой рыночной экономикой заемный капитал является более дешевым, чем собственный, т.к. существует эффект «налогового щита». Проценты за кредит выводятся из-под налогообложения (включаются в себестоимость), а дивиденды выплачиваются из ЧП, которая попадает под налогообложение. Дивиденды по акциям, сами по себе, выше ставок за кредит (из-за риска). На структуру и стоимость капитала можно влиять путем применения эффекта финансового рычага. При этом необходимо определить оптимальное соотношение между размерами собственного и заемного капитала. Задача финансово менеджера, в данном случае, будет заключаться в выборе альтернативы наиболее эффективного соотношения. Но, при выборе такой альтернативы, финансовому менеджеру необходимо учесть множество факторов, которые напрямую (по формуле) не будут влиять на стоимость и структуру капитала, но возможно будут оказывать существенное влияние косвенным путем:

· при повышении доли заемного капитала повышается риск банкротства компании;

· превышение доли заемного капитала над долей собственного в структуре капитала может привести к недоверию контрагентов и кредитных организаций к предприятию;

· повышение доли заемного капитала означает повышение риска потери платежеспособности предприятием. А значит, держатели облигаций и акции компании будут требовать большей доходности от этих ценных бумаг;

· привлечение заемного капитала потребует дополнительных трансакционных расходов, возможно создания резервного фонда для погашения обязательств;

· на структуру капитала будет влиять не только изменение доли заемного капитала, но и доля собственного капитала. Если собственный капитал велик, то незначительное увеличение доли заемного капитала не приведет к значительному изменению эффекта финансового рычага, но, опять же, может повлечь дополнительные расходы.

2.2 Финансовый рычаг и факторы, влияющие на структуру капитала

Существует ряд факторов, которые необходимо учитывать наравне с эффектом финансового рычага при формировании структуры капитала, обеспечивая этим наиболее правильные и обоснованные управленческие решения. Основными из этих факторов являются:

· Отраслевые особенности деятельности предприятия. Характер этих особенностей определяет структуру активов предприятия, их ликвидность. Предприятия с высоким уровнем фондоемкости производства продукции в силу высокой доли внеоборотных активов, имеют обычно более низкий уровень быстрой ликвидности и кредитного рейтинга, они вынуждены ориентироваться в своей деятельности на использование собственного капитала. Кроме того, характер отраслевых особенностей определяет различную продолжительность операционного цикла (промежуток времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции или товаров, работ и услуг[9] ). Чем ниже период операционного цикла, тем в большей степени (при прочих равных условиях) может быть использован предприятием заемный капитал.

· Стадия жизненного цикла предприятия. Растущие предприятия, находящиеся на ранних стадиях своего жизненного цикла и имеющие конкурентоспособную продукцию, могут привлекать для своего развития большую долю заемного капитала. В плане привлечения заемного капитала для ни есть и еще одна важная особенность. Стоимость этого капитала может быть выше среднерыночной. Это объясняется тем, что у предприятий, который находятся на ранних стадиях жизненного цикла, уровень финансовых рисков очень высок. Этот аспект учитывается кредиторами. Хотя, опять же, для определения такого вида рисков на предприятиях необходимо использовать результаты комплексного анализа финансово-хозяйственной деятельности, в результате которой можно будет выявить все сильные и слабые стороны предприятия, а также оценить уровень риска привлечения заемного капитала. Теоретически, предприятия, находящиеся в стадии зрелости, в большей мере должны использовать собственный капитал.

· Конъюнктура товарного рынка. Чем стабильней конъюнктура этого рынка, а соответственно и стабильней спрос на продукцию предприятия, тем выше и безопасней становится использование заемного капитала. И наоборот — в условиях неблагоприятной конъюнктуры и сокращения объема реализации продукции использование заемного капитала ускоренно генерирует снижение уровня прибыли и риск потери платежеспособности. В этих условиях необходимо оперативно снижать эффект финансового левериджа за счет уменьшения объема использования заемного капитала[10] .

· Конъюнктура финансового рынка. В зависимости от состояния этой конъюнктуры возрастает или снижается стоимость заемного капитала. При существенном возрастании этой стоимости дифференциал финансового левериджа может достичь отрицательного значения. В свою очередь, при существенном снижении этой стоимости резко снижается эффективность использования долгосрочного заемного капитала (если кредитными условиями не оговорена соответствующая корректировка ставки процента за кредит).

· Коэффициент операционного левериджа (рычага, операционной зависимости). Операционный рычаг – это доля постоянных издержек в полных издержках компании[11] . Эффект операционного рычага заключается в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Данный коэффициент рассчитывается как отношение разницы между валовой выручкой предприятия и переменными издержками к постоянным издержкам предприятия (переменные издержки – это издержки, непосредственно зависящие от количества производимой продукции, постоянные издержки – издержки, не зависящие от объема произведенной продукции[12] ). Рост прибыли предприятия обеспечивается совместным проявлением эффекта операционного и финансового левериджа. Поэтому предприятия с растущим объемом реализации продукции, но имеющие в силу отраслевых особенностей ее производства низкий коэффициент операционного левериджа, могут в гораздо большей степени (при прочих равных условиях) увеличивать коэффициент финансового левериджа, т.е. использовать большую долю заемных средств в общей сумме капитала.

· Отношение кредиторов к предприятию. Как правило, кредиторы при оценке кредитного рейтинга предприятия руководствуется своими критериями, не совпадающими иногда с критериями оценки собственной кредитоспособности предприятием. В ряде случаев, несмотря на высокую финансовую устойчивость предприятия, кредиторы могут руководствоваться и иными критериями, которые формируют негативный его имидж, а соответственно снижают и его кредитный рейтинг. Это оказывает соответствующее отрицательное влияние на возможность привлечения предприятием заемного капитала, снижает его финансовую гибкость, т.е. возможность оперативно формировать капитал за счет внешних источников.

· Уровень налогообложения прибыли. В условиях низких ставок налога на прибыль или использования предприятием налоговых льгот по прибыли, разница в стоимости собственного и заемного капитала, привлекаемого из внешних источников, снижается. Это связано с тем, что эффект налогового щита уменьшается при использовании заемных средств. В этих условиях более предпочтительным является формирование капитала из внешних источников за счет эмиссии акций (привлечения дополнительного паевого капитала), т.е. за счет наращивания величины собственного капитала. В то же время при высокой ставке налогообложения прибыли существенно повышается эффективность привлечения заемного капитала.

· Финансовый менталитет собственников и менеджеров предприятия. На практике ситуация с привлечением заемного капитала покажется не всем менеджерам и руководителям необходимой, поскольку это создает дополнительный риск, а руководители не хотят нести потери и рисковать доходностью своих акций, поэтому относятся к дополнительному привлечению заемного капитала довольно консервативно, предпочитая не рисковать. Финансовые менеджеры, в свою очередь, не хотят лишаться своих рабочих мест, поставив свое предприятие в положение финансовой зависимости, поэтому тоже предпочитают реализовывать менее рисковую политику, лишая при этом предприятия возможности получать большую прибыль. А стремление получить высокую прибыль на собственный капитал, невзирая на высокий уровень рисков, формирует агрессивный подход к финансированию развития предприятия, при котором заемный капитал используется в максимально возможном размере.

· Уровень концентрации собственного капитала. На практике бывает так, что для того, чтобы сохранить контроль за управлением предприятием (контрольный пакет акций или контрольный объем паевого вклада), владельцам предприятия не хочется привлекать дополнительный собственный капитал из внешних источников, даже, несмотря на благоприятные к этому предпосылки. Задача сохранения финансового контроля за управлением предприятием в этом случае является критерием формирования дополнительного капитала за счет заемных средств.

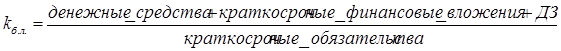

Использование финансового рычага может быть одним из путей увеличения доходности акционеров, т.е. использование заемного капитала. Эффект финансового рычага показывает возможность компании увеличивать свои активы за счет заимствований. Финансовый рычаг может служить мощным инструментом, увеличивающим доходность акционеров, но его эффективность напрямую связана с разницей между стоимостью получения займов и доходностью, которую компания получает на эти заемные средства. При снижении этой разницы возможности финансового рычага в увеличении доходности акционерного капитала снижаются. Возможность финансового рычага по увеличению доходности акционеров может рассматриваться как функция стоимости заемного капитала компании и его доходности. Более того, стоимость заемного капитала напрямую связана с возможностью обслуживания текущего долга компании, что обычно называется финансовым риском. Следовательно, один из способов определения эффективности финансового рычага — оценка текущего уровня финансового риска компании. Анализ финансового рычага обычно сосредоточен на двух аспектах финансового риска — краткосрочный риск, или ликвидность, и долгосрочный риск, или платежеспособность. Для оценки финансовых рисков большинства компаний используются следующие коэффициенты. Краткосрочный риск характеризуется взаимодействием эффекта финансового рычага со следующими коэффициентами финансово-хозяйственной деятельности предприятия:

![]() - коэффициент быстрой ликвидности;

- коэффициент быстрой ликвидности;

ДЗ – дебиторская задолженность.

Коэффициент быстрой ликвидности показывает, какую часть своих краткосрочных обязательств предприятие сможет погасить в самое ближайшее время, не подвергая себя серьезным финансовым потерям.

Риск банкротства при уровне быстрой ликвидности и эффекте финансового рычага можно отобразить так:

Таблица 1.1 – Риск банкротства предприятия при повышении доли заемного капитала

| Уровень показателя | Низкий уровень быстрой ликвидности | Средний уровень быстрой ликвидности | Высокий уровень быстрой ликвидности |

| Высокий уровень ЭФР | Высокий риск | Высокий риск | Средний риск |

| Средний уровень ЭФР | Высокий риск | Средний риск | Низкий риск |

| Низкий уровень ЭФР | Средний | Низкий риск | Низкий риск |

Также для оценки риска увеличения доли заемного капитала используется коэффициент операционного денежного потока (Cash Flow from Operations to Current Liabilities)

Данный коэффициент определяется как отношение денежного потока от операционной деятельности к текущим обязательствам компании. Данный коэффициент еще называют денежно-потоковая ликвидность (Cash Flow Liquidity). Он вычисляется по формуле:

![]() (15)

(15)

Денежный поток от операционной деятельности - сумма чистой прибыли и амортизации минус увеличение собственных оборотных (кроме денежных) средств за отчетный период[13] . Денежный поток от операционной деятельности - денежный поток, связанный с основной деятельностью компании.

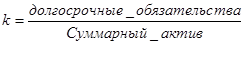

Его обратная величина показывает, за сколько лет компания способна рассчитаться со своими текущими обязательствами за счет своей операционной деятельности. Операционный денежный поток может быть взят непосредственно из финансовой отчетности или из скорректированного аналитического отчета о денежных потоках. В случае применения эффекта финансового рычага для оценки необходимости привлечения заемного капитала, это коэффициент покажет время, за которое предприятие сможет погасить свои обязательства. Т.е. его оценка поможет финансовому менеджеру оценить свои возможности по привлечению заемного капитала, и скорректировать величину последнего. Долгосрочный риск (риск потери платежеспособности) оценивается при помощи следующих показателей структуры капитала:

· отношением суммарных обязательств предприятия к акционерному капиталу;

· долгосрочной кредиторской задолженности к суммарному активу;

· коэффициентом покрытия процентов.

Первый коэффициент характеризует зависимость фирмы от внешних займов: чем выше значение коэффициента, тем больше займов у компании и тем выше риск неплатежеспособности.

![]() (16)

(16)

Второй коэффициент показывает, какая доля активов предприятия финансируется за счет заимствований.

(17)

(17)

Он, также как первый коэффициент, характеризует риск потери платежеспособности предприятия. Причем, чем больше значение этого коэффициента, тем выше риск.

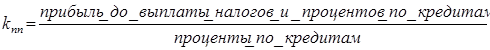

Коэффициент покрытия процентов показывает, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам.

(18)

(18)

Коэффициент покрытия процентов показывает возможную степень снижения операционной прибыли предприятия, при которой оно может обслуживать выплаты процентов. Помогает оценить уровень защищённости кредиторов от невыплаты долгов со стороны заёмщика. Нормальным считается значение показателя от 3 до 4. Если значение коэффициента становится меньше 1, это означает, что фирма не создаёт достаточного денежного потока из операционной прибыли для обслуживания процентных платежей. Следовательно, привлекать заемный капитал на данной стадии развития предприятию не только не выгодно, но это еще и приведет к убыткам.

Таким образом, решение о привлечении заемного капитала должна проводиться не только на основании определения эффекта финансового рычага, который будет изменяться прямо пропорционально повышению доли заемного капитала, но и на основании анализа структуры капитала и способности предприятия погасить проценты по полученным кредитам и займам. В данной главе были приведены основные коэффициенты, анализ которых позволит оценить степень финансового риска предприятия.

В данной главе было проанализировано влияние эффекта финансового рычага на структуру и стоимость капитала предприятия, определены основные факторы, прямо или косвенно влияющие на эффективность привлечения заемного капитала, а также коэффициенты, оценка которых сможет оценить риск финансового краха предприятия.

С помощью эффекта финансового рычага можно и нужно влиять на структуру и стоимость капитала предприятия. При этом нужно определить оптимальную величину заемного капитала в структуре капитала предприятия. Привлечение заемного капитала повысит рентабельность активов предприятия, если эффект финансового рычага будет применяться комплексно вместе с оценкой структуры предприятия и различных рисков, которые повлияют на эффект финансового рычага.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. финансовый рычаг заемный капитал

Разумный финансовый менеджер не станет увеличивать любой ценной плечо финансового рычага, а будет регулировать его в зависимости от дифференциала.

Заключение

Подводя итоги настоящего исследования, хотелось бы подчеркнуть важность предмета изучения для управления финансами предприятий и основные выводы, полученные в результате исследования.

В странах с развитой рыночной экономикой заемный капитал является более дешевым, чем собственный, т.к. существует эффект «налогового щита».

Рациональная заемная политика может дать предприятию неожиданный для большинства руководителей и бухгалтеров эффект финансового рычага, который состоит в том, что дает дополнительное приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Это значит, что предприятие, использующее только собственные средства ограничивает их рентабельность, по оценке некоторых специалистов, примерно 2\3 экономической рентабельности. Предприятие же, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Но надо помнить, что этот эффект возникает из-за расхождения между экономической рентабельностью и ценой заемных средств, а это значит, что предприятие должно наработать такую экономическую рентабельность, что бы как минимум хватило для уплаты процентов за кредит.

Разработать данную политику можно при помощи эффекта финансового рычага в комплексе с иными показателями структуры капитала и платежеспособности предприятия. Необходимость комплексного подхода для регулирования стоимости капитала объясняется тем, что при повышении доли заемного капитала, т.е. при увеличении эффекта финансового рычага, повышается финансовый риск предприятия. Т.е. повышается вероятность банкротства, а это, в свою очередь, влечет за собой тоже ряд негативным последствий. Например, таких как недоверие покупателей и кредитных организаций к данному предприятию.

Также нужно помнить о том, что повышение доли заемного капитала увеличивает трансакционные расходы и требования акционеров в повышении доходности.

Также влияние на эффект финансового рычага будут оказывать и внешнеэкономические, политические, законодательные и социальные риски.

На основе досконального анализа этих рисков и издержек, финансовый менеджер, применив эффект финансового рычага, должен определить, нужно ли финансировать предприятие за счет заемного капитала.

Список использованной литературы

1. Бланк И. А. Финансовый менеджмент: Учебный курс.- К.: «Ника-Центр», Эльга - 2001.

2. Ковалев В.В. Финансовый менеджмент: теория и практика. — 2-е изд., перераб. и доп. — М.: ТК Велби, Изд-во Проспект, 2007.

3. Лайком К. Управление финансами предприятия / Журнал для акционеров. - 1998.

4. Лапуста М.Г. Финансы фирмы: Учебное пособие. - М.: Инфра-М, 2002.

5. Осташков А.В. Финансовый менеджмент: Комплект учебно-методических материалов. - Пенза: Пенз. гос. ун-т, 2005.

6. Сироткин В.Б. Финансовый менеджмент компаний: Учебное пособие. - СПб.: ГУАП, 2001.

7. Теплова Т. В. Финансовый менеджмент: управление капиталом и инвестициями / учебник для вузов: ГУ-ВШЭ, 2000.

8. Хлыстова О.В. Финансовый менеджмент: Учебное пособие. - Владивосток: ТИДОТ ДВГУ, 2005.

9. Шатунов А. Постановка финансового менеджмента на предприятии: предмет и цели управления. / Рынок ценных бумаг. - 1999.

10. Экономическая теория: Учеб. для студ. высш. учеб. заведений / Под ред. В.Д. К а м а е в а . — 8-е изд., перераб. и доп. — М.: Гуманит. изд. центр ВЛАДОС, 2002. – с. 143-144.

11. Финансы предприятий: Учеб. пособие для вузов / под ред. Колчиной. - М.: ЮНИТИ, 2001 г.

12. Финансы, деньги, кредит: Учебник для вузов / С.И. Долгов, С.А. Бартенев и др.; Под ред. О.В. Соколовой. - М.: Юрист, 2000.

13. Электронная энциклопедия «Википедия» на http://ru.wikipedia.org

14. Электронный справочник терминов для бухгалтера, финансового директора (от журналов «ПРОИЗВОДСТВЕННЫЙ УЧЕТ» и «СТРОИТЕЛЬНЫЙ УЧЕТ») на http://msu.com.ua/terminu/spravochnik-terminov-dlja-buhgaltera-findirektora.html

15. Энциклопедический словарь-справочник руководителя предприятия на http://slovari.yandex.ru/dict/lukash/article/luk/luk-0465.htm

16. Сайт экспертного обзора финансовых рынков «Рубль. ру» на http://rubl.ru/.

17. Электронный глоссарий на http://www.glossary.ru/cgi-bin/gl_des2.cgi?qqxcidf.

[1] Хлыстова О.В. Финансовый менеджмент: Учебное пособие. - Владивосток: ТИДОТ ДВГУ, 2005. - с. 50.

[2] Под трансакционными издержками понимаются затраты, возникающие в связи с заключением контрактов (в том числе использованием рыночных механизмов);издержки, сопровождающие взаимоотношения экономических агентов. Источник: электронная энциклопедия «Википедия» на http://ru.wikipedia.org

[3] Ковалев В.В. Финансовый менеджмент: теория и практика. — 2-е изд., перераб. и доп. — М.: ТК Велби, Изд-во Проспект, 2007. — с. 533.

[4] Сироткин В.Б. Финансовый менеджмент компаний: Учебное пособие. - СПб.: ГУАП, 2001. - с. 97.

[5] Хлыстова О.В. Финансовый менеджмент: Учебное пособие. - Владивосток: ТИДОТ ДВГУ, 2005. – с. 51.

[6] Осташков А.В. Финансовый менеджмент: Комплект учебно-методических материалов. - Пенза: Пенз. гос. ун-т, 2005. - с. 103.

[7] Теплова Т. В. Финансовый менеджмент: управление капиталом и инвестициями / учебник для вузов: ГУ-ВШЭ, 2000.с. 153-154.

[8] Осташков А.В. Финансовый менеджмент: Комплект учебно-методических материалов. - Пенза: Пенз. гос. ун-т, 2005. - с. 112.

[9]

Электронный справочник терминов для бухгалтера, финансового директора

(от журналов «ПРОИЗВОДСТВЕННЫЙ УЧЕТ» и «СТРОИТЕЛЬНЫЙ УЧЕТ») наhttp://msu.com.ua/terminu/spravochnik-terminov-dlja-buhgaltera-findirektora.html

[10] Бланк И. А. Финансовый менеджмент: Учебный курс.- К.: «Ника-Центр», Эльга - 2001. – с. 237.

[11] Сироткин В.Б. Финансовый менеджмент компаний: Учебное пособие. - СПб.: ГУАП, 2001. - с. 89.

[12] Экономическаятеория: Учеб. для студ. высш. учеб. заведений / Под ред. В.Д. К а м а е в а . — 8-е изд., перераб. и доп. — М.: Гуманит. изд. центр ВЛАДОС, 2002. – с. 143-144.

[13] Электронный глоссарий на http://www.glossary.ru/cgi-bin/gl_des2.cgi?qqxcidf.