Инвестиционная деятельность ОАО УралЭлектромедь

СОДЕРЖАНИЕ: Содержание Содержание 1 1 Глава. Инвестиционная деятельность ОАО «УралЭлектромедь» 2 1.1Основные показатели деятельности ОАО «УралЭлектромедь». Инвестиционная политика компании 2Содержание

[1] ОАО «УралЭлектромедь» прибыль от продаж в 2007 году составила 3 773,7 млн. руб., чистая прибыль 2 052,0 млн. руб. (в 2006 г. прибыль от продаж составляла 3 417 млн.руб.).

Рассчитаем динамику основных показателей компании (табл. 1):

Таблица 1. Значения и динамика основных показателей финансово-экономической деятельности ОАО «УралЭлеткромедь»

| № | Наименование показателя | Ед. изм. |

2003г. | 2004г. | 2005г. | 2006г. | 2007г. | прирост в 2007 году относительно 2006 г., % | прирост в 2007 году относительно 2003 г., % |

| 1 | Стоимость чистых активов | тыс. руб. | 1688581 | 2604677 | 3931847 | 7348531 | 9400393 | 27,92 | 456,70 |

| 2 | Капитал и резервы | тыс. руб. | 1682547 | 2598796 | 3931534 | 7348531 | 9400393 | 27,92 | 458,70 |

| 3 | Отношение суммы привлеченных средств к капиталу и резервам | % | 206,99 | 122,72 | 108,61 | 54,32 | 56,94 | 4,82 | -72,49 |

| 4 | Отношение суммы краткосрочных обязательств к капиталу и резервам | % | 101,27 | 76,71 | 64,78 | 33,21 | 23,7 | -28,64 | -76,60 |

| 5 | Оборачиваемость дебиторской задолженности | раз | 7,91 | 6,72 | 12,14 | 8,61 | 6,92 | -19,63 | -12,52 |

| 6 | Производительность труда | руб./чел | - | - | 976,56 | 1501,71 | 1481,48 | -1,35 | - |

| 7 | Амортизация к объему выручки | % | - | - | 1,67 | 1,6 | 2,12 | 32,50 | - |

За 5 лет прирост чистых активов увеличился более чем на 450%. Прирост этого показателя в 2007 году составил почти 28%. Это связано в первую очередь с резким повышением инвестиций в основной капитал. Также сократилась доля краткосрочных обязательств относительно резервов и капитала, что означает повышение финансовой устойчивости компании. Амортизационные отчисления выросли, и в 2007 году относительно предыдущего прирост составил 32,5%. Из негативных тенденций можно отметить сокращение оборачиваемости дебиторской задолженности (на 12,52% относительно 2003 года), производительности труда (на 1,35% относительно 2006 года).

В наблюдаемый период у компании снизился прирост доли привлеченных средств относительно капитала и резервов. С одной стороны, это положительный момент, так как означает повышение устойчивости. С другой стороны, привлеченный капитал при эффективной работе предприятия повышает его экономическую эффективность. В данном случае прирост за 5 лет был отрицательным, и составил – 72,5%.

С учетом того, что запланировано увеличение мощности предприятия путем реализации инвестиционных проектов, рекомендуется увеличить объемы привлеченных средств.

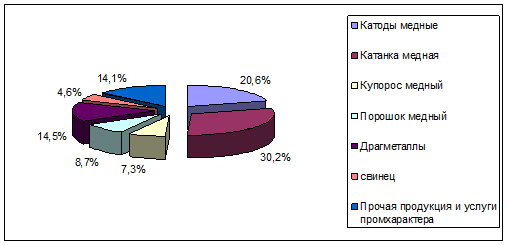

В 2007 году предприятием было произведено продукции на общую сумму 16 631,2 млн. руб., т.ч. по продукции см. табл. 2.

Таблица 2. Структура произведенной продукции ОАО «УралЭлектромедь», 2007 г.

| Продукция | Сумма, млн.руб. | Уд.вес, % |

| Катоды медные | 3 418,5 | 20,6 |

| Катанка медная | 5 024,1 | 30,2 |

| Купорос медный | 1 209,6 | 7,3 |

| Порошок медный | 1 454,4 | 8,7 |

| Драгметаллы | 2 414,8 | 14,5 |

| свинец | 766,7 | 4,6 |

| Прочая продукция и услуги промхарактера | 2 343,1 | 14,1 |

| ИТОГО | 16 631,2 | 100 |

Данные таблицы отражены схематично на диаграмме (см. рисунок 1).

Рисунок 1. Структура произведенной продукции ОАО «УралЭлектромедь» в стоимостном выражении, 2007 г.

Мы видим, что на медную продукцию приходится 66,8% от всего объема деятельности предприятия. Таким образом, продукты медного производства являются основными. На драгметаллы приходится 14,5% в стоимостном выражении, большинство продукции потребляется зависимыми предприятиями (т.е. имеет гарантированный сбыт). Драгметаллы не относятся к основной деятельности, и служат лишь дополнительным продуктов, позволяющим обеспечивать нужды холдинга.

По подразделениям и продуктам, картина выглядит следующим образом (см. табл. 3).

Таблица 3. Производство продукции на предприятиях ОАО «УралЭлектромедь» в физическом выражении, 2007 г.

| Наименование | Ед. изм. | 2006 г. | 2007 год |

| Площадка В-Пышмы | |||

| Медь рафинированная, в том числе | т | 351832 | 378257 |

| катоды медные | т | 282265 | 339439 |

| катанка медная | т | 63634 | 31705 |

| порошок медный | т | 5933 | 7107 |

| Купорос медный | т | 29626 | 29792 |

| Драгметаллы | кг | ||

| Селен | кг | 80067 | 75443 |

| Теллур | кг | 28937 | 28036 |

| Никель сернокислый | т | 1191 | 1129 |

| Производство порошковых изделий, в том числе | |||

| спеченные изделия | т | 307,3 | 360 |

| изделия сварочной техники | т | 6 | 6 |

| Работы по цинкованию изделий | т | 17619 | 23683 |

| Товарная продукция производства «Радуга» | тыс. руб. | 69890 | 66080 |

| ПСЦМ | |||

| Свинцовые сплавы | т | 2055 | |

| Свинец рафинированный | т | 1136 | 8015 |

| Свинец черновой(товарный) | т | 6581 | 4765 |

| ППМ | |||

| Медь черновая | т | 76122 | 80010 |

| Сафьяновская медь | |||

| Добыча руды | тыс.т | 1102 | 1071 |

Сокращение объемов производства в 2007 году относительно предыдущего произошло по следующим продуктам: катанка медная (на 50,2%), драгметаллы (в целом по группе на 5,07%), товарной продукции «Радуги» (на 5,45%), свинца чернового (на 27,6%), добыча руды сократилась на 2,8%.

Увеличение объемов произошло по следующим позициям: медный катоды и медный порошок (в среднем на 20%), спеченные порошковые изделия (на 17,15%), меди черновой (на 5,1%), работ по цинкованию изделий (+34,42%), свинец рафинированный – на 605,56%.

Сбытовая деятельность осуществляется исходя из запланированного ассортимента. В данном случае, под ассортиментом подразумевается учтенный спрос потребителей, и определяется на основании поступивших заказов от покупателей. Все заказы проверяются и анализируются. Проверка осуществляется по следующим параметрам:

- соответствует ли заказываемый ассортимент продукции специализации предприятия;

- соответствует ли заказываемый ассортимент продукции установленным ГОСТам, ТУ, договорам и другим принятым нормативам;

- соответствует ли заказываемый ассортимент продукции установленным нормам заказа и транзитным отгрузкам;

- равномерно ли распределена продукция по срокам поставки в течение планового периода: при квартальном планировании - по месяцам;

- наличие и правильность всех необходимых реквизитов покупателя.

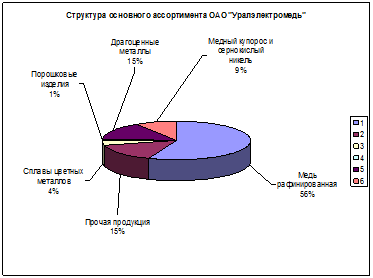

На основании всех заказов формируется ассортиментный план, с разбивкой по видам продукции. Также составляется календарный план производства, отгрузки и доставки. После этого продукция детализируется по видам, типам и сортразмерам в ассортиментном плане. На рисунке 2 представлен ассортиментный план предприятий в 2007 году.

Рисунок 2. Структура ассортиментного плана ОАО «УралЭлектромедь»

в 2007 г., %

Отдел сбыта помимо планирования занимается осуществлением поставок готовой продукции покупателю. Готовой продукцией считается та продукция, которая полностью соответствует техническим условиям, сдана на склад готовой продукции, подготовлена к отправке (упакована) и имеет по внешнему оформлению товарный вид. Отправка продукции осуществляется двумя способами: отгрузкой потребителю производится ОАО УЭМ любым видом транспорта (а/м, ж/д), отпуском на месте когда продукция сдается грузополучателю на складе готовой продукции ОАО Уралэлектромедь.

На основании поступающих заявок в отдел сбыта от потребителей:

1) заключается договор на поставку продукции;

2) покупателю выставляется счет на предоплату;

3) при наличии оплаты выписываются отгрузочные документы (товарная накладная, сертификат качества, счет-фактура), и производится отгрузка.

Потребителями продукции ОАО «Уралэлектромедь» являются машиностроительные предприятия, предприятия по производству медного проката, по производству медной катанки, электротехнические и электрохимические предприятия.

Сбыт осуществляется как на внешнем, так и на внутренним рынках. В таблице 4 представлены основные покупатели продукции на внешнем рынке.

Таблица 4. Основные покупатели продукции ОАО «УралЭлектромедь», 2007 г.

| Фирма | Продукция | Доля в общем объеме отгрузки продукции, % |

| Порошок медный | ||

| GGP METAL AG | сбыт продукции | 59,8 |

| Купорос медный | ||

| B.B.I.BERGBAU HANDELSGESE | сбыт продукции | 57,0 |

| UMCORAG.- Цюрих | сбыт продукции | 18,0 |

| Никель сернокислый | ||

| OKEAN Хейхейская ТЭК-ХЭЙХЭ | сбыт продукции | 46,3 |

| B.B.I.BERGBAU HANDELSGESE | сбыт продукции | 15,5 |

| Селен технический | ||

| ООО Квар | сбыт продукции | 92,8 |

| Теллур технический | ||

| ООО Квар | сбыт продукции | 100,0 |

По данным I квартального отчета за 2008 год, более 70% продукции реализуется УГМК. Почти 100% сырья закупается у предприятий УГМК. Поэтому положение компании мы считаем в целом устойчивым к колебаниям и рынка и действиям конкурентов. Позиция на мировом рынке пока довольно слабая.

Ближайшие конкуренты по основному продукту (медь) – «Норильский никель» и «Русская медная компания». Их доли в общероссийском производстве составляют 43,79% и 17,01% соответственно (на конец 2007 года). При этом более половины продукции «Норникеля» экспортируется. Доля ОАО «УралЭлектромедь» в этом же году составила 39,19%.

На мировом рынке компания занимает 18 место по доли в общемировом объеме производства, и наблюдается тенденция к ее росту – с 2,04% в 2006 году до 2,08% в 2007 году. Основные конкуренты: Freeport McMoRan (Phelps Dodge), Codelco Chile, Xstrata (Falconbridge), TonglingNonferrousMetals, GrupomexicoSAdeCV, NorddeutscheAffinerieAG, BHP-BillIton (BHPLtd.) и другие. «Норильский никель» занимает около 8%. Планируется, что после модернизации оборудования и расширения производства, объемы продаж ОАО «УралЭлектромедь» на внешнем рынке увеличатся. Мировой рынок станет основным местом сбыта дополнительно произведенной продукции.

Новых цех горячего цинкования рассматривается как один из перспективных для развития. Мощность цеха составляет 25 тыс. тонн металлоконструкций в год, и позволяет наносить цинковое покрытие толщиной от 40 до 200 мкм. При этом возможна обработка металлоконструкций весом до 4 тонн. В цехе установлено 13 ванн для подготовки металлоконструкций к оцинковке размером 13*3,5*1,6 метра. Это позволяет обрабатывать сразу несколько металлоконструкций. Услуги по оцинковке оказываются в цехе горячей прокатки. Это относительно новая услуга, и она интересна в силу того, что во-первых, востребована рынком (обработка осуществляется по новейшей технологии), но ближайшие конкуренты находятся в европейское части России. Потенциальными потребителями, таким образом, являются все предприятия Уральского и Сибирского регионов, кто производит продукцию, нуждающуюся в оцинковке. Следовательно, исходя из приведенных фактов, мы уверены, есть все условия для развития этого направления на предприятиях ОАО «УралЭлектромедь».

Загруженность цеха на сегодняшний момент достигает 60%. Темп роста рынка горячего цинкования эксперты оценивают в 10-15% в год. Низкие показатели загрузки производства цеха горячего цинкования связано, по видимому, с низкой маркетинговой (в т.ч. рекламной) активностью по продвижению этой услуги в указанном регионе. Дело в том, что некоторые потребители продолжают транспортировать продукцию до предприятий, расположенных европейской части (они просто не знают, что эта услуга предоставляется ближе), некоторые пока не решили использовать эту технологию, а кто-то предпочитает пользоваться традиционными, но низкоэффективными, средствами антикоррозийной защиты (вроде покраски изделий).

Прибыль ОАО «УралЭлектромедь» по всем видам продукции и предприятиям в целом в 2007 году относительно предыдущего периода сократилась на 1 365 млн. руб. Рассмотрим экономическую эффективность деятельности ОАО «УралЭлектромедь».

Экономическая эффективность (и эффективность в целом) рассматривается как соотношение затрат к результатам. Для нашего анализа мы выделили основные показатели эффективности: рентабельность собственного капитала (показывает эффективность работы предприятия с позиции собственников), рентабельность продаж (иллюстрирует общую эффективность работы предприятия с точки зрения реализации продукции), рентабельность совокупного капитала (эффективность работы предприятия с точки зрения всех заинтересованных лиц – собственников, кредиторов и заемщиков, государства), рентабельность оборота (показывает нам эффективность производственной и сбытовой деятельности, то есть сколько прибыли имеет предприятие с рубля продаж).

Рентабельность собственного капитала компании в 2007 году составила:

R=чистая прибыль/(общая сумма активов – заемный капитал)

Поскольку к заемному капиталу относятся и долгосрочные, и краткосрочные кредиты и займы, то заемный капитал будет равен сумме итоговым значениям пассивов по разделам IV, V.

ЗК = ДО+КО = 3 992,1 млн. руб.,

где ЗК – заемный капитал фирмы, ДО – долгосрочные обязательства (итог пассива в балансе по разделу IV), КО – краткосрочные обязательства (итог пассива в балансе по разделу V).

Отсюда, находим рентабельность собственного капитала ОАО «УралЭлектромедь»:

R=2 052,0/(11 340,5- 3 992,1) = 27,92%

Рассчитаем рентабельность совокупного капитала, которая характеризует общую эффективность использования совокупных ресурсов (RTA) [см. 5]:

RTA = EBIT/Активы = (Чистая прибыль + Проценты + Налоги)/Активы = =3 773,7/11 340,5 = 33,28%.

Рентабельность продаж предприятия в 2007 году составила:

Rпр = прибыль/выручка = 2 052/ 16 986,6 = 12,08%.

Рентабельность оборота за период 2007 г. составила:

Rоб.= Прп/Врп = =3 773,7/16 986,6 = 22,22%,

где Прп – прибыль от реализации продукции до выплаты налогов и процентов (брутто-прибыль), Врп – выручка от реализации.

Мы видим, что рентабельность как продаж, так собственного и совокупного капиталов находится на достаточно высоком уровне. Однако по сравнению с 2006 годом, эффективность работы снизилась. Так, например, рентабельность продаж в 2006 году была выше на 19,86% - 12,08% = 7,77% (Rпр2006=3417/17209,7=19,86%). Показатели положительно характеризует эффективность работы предприятия, однако в динамике наблюдается негативные тенденции.

В указанный период оборачиваемость капитала составила 1,36, что заметно ниже, чем показатели в предыдущие годы (2,0 в 2005 г., 1,93 в 2006 г.). Это говорит о снижении деловой активности в финансовом аспекте и снижении интенсивности использования капитала. Однако в этот же период коэффициенты ликвидности выросли:

- коэффициент текущей ликвидности – с 2,15 в 2006 г. до 2,97 в 2007 г.;

- коэффициент быстрой ликвидности – с 0,83 в 2006 г. до 1,21 в 2007 г.;

Таким образом, можно сделать выводы об общем повышении эффективности работы предприятия, и достаточно хороших показателях в 2007 г.

В ОАО «УралЭлектромедь» решение о приоритетных направлениях развития компании принимается Советом Директоров (на основании Положения о Совете Директоров Открытого Акционерного Общества «УралЭлектромедь», утвержденного Протоколом № б/н от «09» июля 2004года). Совет Директоров принимает приоритетные направления, а также утверждает инвестиционную программу.

Убыток от инвестиционной деятельности в 2006 г. и 2007 г. составил 1 393,7 млн. руб. и 1 298,3 млн. руб. соответственно. Это объясняется высокой долей капитальных вложений в долгосрочные проекты. В следующем разделе мы рассмотрим подробнее основные направления инвестиционной деятельности, объемы в 2007 г. и планы на 2008 г.

1.2 Основные направления инвестиций

ОАО «УралЭлектромедь» объединяет несколько, давно существующих, предприятий. Многие из них вошли в состав компании, когда переживали кризис – производственные фонды были сильно устаревшие или изношены, отсутствовали средства на их модернизацию и замену. Немаловажный факт – несоответствие производственных площадок современным требованиям безопасности и экологичности. С другой стороны, постоянно растущий спрос и цена на медь определила это направление как приоритетное. Все вышесказанное определило направление в развитии Общества, и обусловило характер инвестиций на среднесрочную перспективу.

Одно из самых перспективных направлений - развитие порошковой металлургии. Имея собственную сырьевую базу – налаженное производство медных электролитических порошков, ОАО «Уралэлектромедь» активно развивает производство спеченных порошковых изделий и изделий из дисперсно-упрочненных композиционных материалов. Как показывает практика, эти изделия обладают высокими технологическими и эксплуатационными свойствами, их применение помогает решать проблемы, связанные с экономией металла. Например, при литье, механической обработке и вырубке коэффициент использования металла составляет от 30 до 60%, у изделий из порошков - свыше 90 %.

На капитальное строительство в 2007 году было потрачено 1 507,1 млн. руб., из них:

- 1 087,1 млн. руб. потрачено на капитальное промышленное строительство;

- 420 млн. руб. – на непромышленное капитальное строительство.

Также были выделены средства в размере 489,9 млн. руб. на приобретение нового оборудования (189,6 млн.руб.) и оборудование взамен изношенного (300,3 млн. руб.).

Ресурсы на капитальное строительство были выделены целиком из собственных средств (за счет амортизационных отчислений и прибыли).

В 2007 году также были освоены средства на НИиОКР в размере 6,5 млн. руб., из них 5 млн. руб. потрачены на текущие работы для улучшения производства (действующего), 1,5 млн. руб. – на работы, направленные на улучшение качества продукции, разработку и освоение ее новых видов, охраны окружающей среды.

В 2008 году запланировано потратить на инвестиционные проекты 3 591,1 млн. руб., из них:

- приобретение нового и замена изношенного оборудования – 577,9 млн. руб.,

- капитальное строительство промышленное, непромышленное и гражданское –2 981,2 млн. руб., в том числе , жилищное строительство– 351,1 млн.руб.

- прочие вложения – 32,0 млн.руб.

По направлениям деятельности, инвестиции будут направлены на:

1. техперевооружение медерафинировочных мощностей – 1 260 7 млн. руб.,

в т.ч. цех электролиза меди 1 очередь – 822,0 млн. руб., комплекс анодных печей МПЦ-133,5 млн.руб., административно-бытовой корпус ХМЦ – 60,0 млн. руб.

2. реконструкция газоочистных сооружений ХМЦ (2, 3 пусковые комплексы) – 23,5 млн. руб.

3. участок по производству мелющих чугунных шаров ( филиал ПСЦМ)-194,0 млн.руб.

4. кислородная станция (филиал ППМ) – 24,5млн. руб.

5. объекты энергетического хозяйства предприятия – 129,7 млн. руб.

6. инженерный корпус – 85,3 млн. руб.

7. строительство объектов социально-культурного назначения– 280,0 млн. руб.

8. работы по освоению месторождений-151,1 млн.руб.

В данный момент, с 2009 г. началось строительство нового цеха электролиза меди. Общие инвестиции составят около 4 млрд. руб. Этот проект позволит увеличить объем производства катодной меди до 500 тыс. тонн (новый цех позволит выпускать на 150 тыс. тонн больше). Строительство нового цеха электролиза меди будет осуществляться с сохранением существующей производительности, качество и себестоимость выпускаемых после реконструкции медных катодов будут определяться совершенством используемых при этом технологии и оборудования. Ввод проектируемого цеха в эксплуатацию предполагается осуществить в три этапа. На первом этапе часть нового цеха электролиза меди предусматривается разместить на свободных площадях. Строительство второй очереди предполагается осуществить после введения в эксплуатацию первой и демонтажа помещений и оборудования ЦЭМ: новые производственные мощности будут частично размещены на их месте. После введения в эксплуатацию второй очереди начнется строительство третьей. Ввод первой очереди запланирован на 2009 год. Также в 2009 г. запланировано строительство цеха порошковой металлургии производительностью 6000 т изделий в год. Стоимость проекта более 300 млн. руб. В ближайшие 3 года в Кировграде будет создано производство по брикетированию сыпучего сырья, предстоит построить металлургический цех по производству продуктов на основе свинца, цинка, олова. Реализация данных мероприятий позволит не только вывести производство на более высокий качественный уровень, но и закрыть отражательную печь, которая является главным источником вредных выбросов.

По данным отчета за IV квартал 2008 г., в I квартале этого года ряд проектов будут реализованы, в частности будет внедрена новая техника:

- «Ножевая центрифуга» (Цех медных порошков). Мероприятие позволит оптимизировать процесс мокрой обработки медного порошка, что приведет к улучшению качества продукции и улучшению условий труда.

- «Система лазерной центровки валов «Fixturlaser XA» (Управление автоматизации). Мероприятие водится с целью продления срока службы дорогостоящих машин и механизмов длительного срока эксплуатации.

-

1.3 Влияние кризиса на деятельность ОАО «УралЭлектромедь»

Мы уже выяснили, что более 2/3 продукции приходится на производство меди и продукции из меди. Поэтому ОАО «УралЭлектромедь» сильно зависит от цены меди на мировом рынке (внутренние обычно устанавливаются относительно мировых котировок).

Спрос на мировом рынке меди эксперты оценивают как избыточный. Так, в обзоре [9] со ссылкой на Международную группу изучения меди (International Copper Study Group, ICSG), говорится, что ожидается резкий спад рынка. Крупнейшие потребители рафинированной меди (США, Япония, страны ЕС) сократили свои закупки на 3,5% в 2007 году. По прогнозам группы, в 2009 году на мировом рынке образуется излишек меди 25 тыс. тонн. Общая емкость рынка в 2009 году составит, по мнению аналитиков, 18,9 млн. тонн, а производство достигнет 19,2 млн. тонн. Рост потребления ожидается в Китае, Индии, Египте и странах Персидского залива. Увеличение производства ожидается в странах Африки, Азии, Южной Америки и других. В следующем году прогнозируется еще больший рост излишка предложения, а, следовательно, можно ожидать снижения цен и объемов производства.

Помимо насыщенности рынка и высокой конкуренции на рынке в целом, наблюдается сокращение спроса в связи с неблагоприятной общемировой хозяйственной конъюнктурой. Только за 2007 год сокращение объемов рынка меди составило 1,9%.

По данным LME, на начало апреля 2009 года стоимость меди составляла 4 582 $ за 1 тонну меди. Цена, по сравнению с аналогичным периодом 2008 года, сократилась в 1,7 раз. Относительно последнего квартала 2008 г., цена меди выросла на 15,8% (4 582 $/ 3 958 $). Это повышение мы связываем с сезонностью – традиционно, к концу года потребность промышленных предприятий снижается, кроме того, сказались ухудшения, вызванные кризисом. Поэтому не следует ожидать роста цен на цветные металлы в будущем; в случае ухудшения общеэкономических условий, возможен дальнейший спад.

Цены на внутреннем рынке, возможно, не будут значительно снижаться. Некоторые прогнозируют даже рост, так как с начала года повысились тарифы на услуги естественных монополий (железнодорожный транспорт, электроэнергия). Однако мы считаем, что это компенсируется снижением платежеспособного спроса внутри страны, и цены вряд ли вырастут.

Положительные моменты в ситуации общемирового спада также есть. Курс рубля по отношению к доллару снизился примерно на 30%. Сбыт осуществляется по ценам в долларах, а фактические затраты, которые несет компания, в рублях.

В апрельском выступлении президента РФ Д. Медведева говорится, что планы по вступление России в ВТО не изменятся, и к концу года наша страна присоединится к ВТО. В связи с этим может измениться внутренний рынок. Это повлияет в первую очередь на продукцию цветных металлов, и маловероятно, что затронет услуги горячей оцинковки (так как рентабельно доставлять продукцию до цеха не далее чем 100км, то есть фактор удачного географического положения позволит сохранить и увеличить преимущество предприятия на рынке). Поскольку условия, тарифы и проч. для различных групп не открываются, и будут известны только после окончательного вступления страны в ВТО, оценить, в какую сторону и насколько изменится цена, спрос и предложение на внутреннем рынке сложно. Однако, учитывая, что более 70% продукции реализуется аффилированной компании – «УГМК-Холдинг», значительного снижения объема продаж при любом сценарии развития не произойдет.

В условиях прогнозируемого спада реализации меди, ОАО «УралЭлектромедь» запланировало значительное расширение объемов производства продукции из меди. На данный момент компанией не объявлен отказ по какому-либо из проектов. Но ожидается, что крупные проекты могут либо приостановиться, либо их осуществление будет замедлено. На эту ситуацию повлияет и значительные изменения в банковской сфере – с осени 2008 года ставки по кредитам резко выросли, и ужесточились условия по кредитованию. В этой ситуации мы считаем нецелесообразным продолжать реализацию проекта по строительству крупнейшего современного цеха электролиза меди в соответствии с запланированным графиком. Однако отказ от проекта вообще может повлечь за собой отрицательные последствия в будущем, когда экономика страны и мира после глобального спада вновь начнет расти. Это может принести хорошие прибыли – цена на мировых рынках способна за короткий период из-за резкого увеличения спроса повыситься, и если у компании будут резервные, пока не постоянно действующие, мощности, но готовые в любой момент к запуску, то компания может удовлетворить повышенный спрос. С учетом того, что у многих предприятий нет таких возможностей, повысятся не только объемы, но и цены на продукцию.

Спад на рынке металлоконструкций будет, хотя в конце 2008 года еще не наблюдалось его заметного влияния на объемы горячего цинкования, предоставляемые «УралЭлектромедь». Тем не менее, даже значительный спад на рынке металлоконструкций не будет означать одновременное снижение спроса на услуги по горячему цинкованию. Мы считаем, что в условиях кризиса и ужесточения конкуренции, спрос на горячую оцинковку если не вырастет, то, по крайней мере, останется на прежнем уровне. Цены на сырье в условиях спада обычно падают, но цены на готовую продукцию высокого качества (в частности, на оцинкованный металл) не претерпят резкого снижения. К тому само по себе услуга является передовой, и ряд компаний, которые перешли на ту технологию, не захотят от нее отказываться. С учетом того, что многим приходилось раньше отправлять металлоконструкции с Урала и из Сибири в московскую область, ожидается переток потребителей на предприятия «УралЭлектромедь» в связи с более удачным расположением.

2 Глава. Инвестиционная деятельность ОАО «УралЭлектромедь» в период кризиса

2.1 Оценка инвестиционной деятельности компании в период кризиса

Резкий рост российской и мировой экономике с 2000 годов сменился еще большим спадом практически во всех странах. Для России это также стало сильным потрясением, но, несмотря на более серьезный характер кризиса по сравнению с предыдущим, произошедшим в 1997-1999 гг., ситуация для промышленности более благоприятная. За «тучные» годы передовые предприятия успели обновить свои мощности, даже если не на 100%, то, по крайней мере, на половину. Это позволило выйти на мировые рынки с качественной продукцией, найти каналы сбыта. В связи с общим ростом экономики России, росло и внутреннее потребление. ОАО «УралЭлектромедь» не стал исключением: за последние год выросло производство, заменены устаревшие фонды, внедрены новые технологии.

Разразившийся в 2008 г. российский кризис, вызванный мировым, в корне изменил ситуацию. Цены на медь, цветные и драгоценные металлы вопреки прогнозам пошли вниз, мировой рынок меди в 2008 году достиг насыщения и стал избыточным, банки повысили ставки и стали чаще отказывать в открытии кредитных линий и в финансировании проектов.

Как мы уже отметили в первой главе, в связи с ухудшением мировой и российской конъюнктуры вследствие глобального экономического финансового кризиса, запланированные инвестиции ОАО «УралЭлектромедь» на среднесрочную и долгосрочную перспективы требуют тщательного пересмотра. В этой главе мы охарактеризуем инвестиционную деятельность компании с точки зрения маркетинга и направлений вложений. Оценка инвестиций с помощью классических инструментов (доходности, волатильности, риска и т.д.) в условиях неопределенности рынков и мировой экономики не могут дать нам ответа, куда лучше инвестировать. Особенно это касается капитальных вложений, характерных для Общества. Только с помощью маркетинговой оценки мы сможем выявить приоритетные зоны для вложений. В следующем разделе на основе выводов по всей работе будут даны рекомендации по инвестированию средств на основе нашего исследования.

В этом разделе мы рассмотрим с точки зрения маркетинга деятельность предприятия. Причем анализ будет проводиться с точки зрения маркетинговых корпоративных решений, исключая функциональный уровень (то есть уровень, на котором разрабатываются конкретные коммуникативные стратегии, рекламные кампании и т.д.). Выводы по анализу, которые мы приведем в заключительном разделе, помогут нам [Соловьев, с. 41] определить развитие основных зон хозяйствования, выбрать направления роста, сформировать конкурентные преимущества.

Для удобства анализа, мы выделим 3 групп продукции:

1. Медь и все продукты и меди, производимые всеми подразделениями и предприятиями ОАО «УралЭлектромедь»

2. Драгоценные металлы

3. Цветные металлы

4. Услуги по горячему цинкованию.

У нас есть 2 рынка, внутренний и внешний. Проанализируем деятельность компании на каждом рынке по каждой группе продукции. Таким образом, для анализа мы имеем 7 видов рынка:

1) Внутренний рынок меди и продуктов из меди

2) Внешний рынок меди и продуктов из меди

3) Внутренний рынок драгметаллов

4) Внешний рынок драгметаллов

5) Внутренний рынок цветных металлов

6) Внешний рынок цветных металлов

7) Внутренний рынок услуг по горячему цинкованию.

В силу специфики услуги горячего цинкования, мы не рассматриваем ее дальше внутреннего рынка.

Для начала проанализируем деятельность компании в целом с применением SWOT-анализа. На основании имеющихся сведений и выводов первой главы, построим матрицу стратегий (см. таблицу 5).

По данным таблицы 5, очевидно, что предприятию следует увеличивать долю продаж продукции на внешнем рынке, продажи на внутреннем оставить преимущественно для гарантированного поставщика, расширить объемы предоставления услуг по горячей оцинковке для потребителей в регионах Урал и Сибирь, увеличить срок по инвестиционным программам и добиться поддержки правительства (по тарифам, кредитам на инвестиционные проекты, госзакупкам).

Копании сегодня нужно, с одной стороны, приостановить наращивание объемов производства меди, а с другой – обеспечить достаточный для будущего спроса прирост. С другой стороны, несмотря на зависимость компании от 1 группы продукции, концентрация на этих продуктах позволит сохранить преимущества в отрасли сразу за счет 2 аспектов:

- Выгодных условий поставки сырья

- Удержание и расширение доли рынка медной продукции.

Таблица 5. Матрица SWOT-анализа для ОАО «УралЭлектромедь»

| Внутренние факторы | Силы компании (S) | Слабости компании (W) |

| Внешние факторы | 1. Длительный срок работы 2. Значительные производственные мощности. 3. Налаженный внутренний рынок сбыта. 4. Хорошее состояние производственных фондов. 5. Стабильное финансовое положение, позволяет осуществлять инвестиции. 6. Наличие недозагруженных мощностей. 7. Стратегия роста и увеличения объемов производства, пропагандируемая руководством. 8. Более 70% объемов продукции имеет гарантированный сбыт. 9. Компания относится к градообразующей | 1. Работа только в 1 отрасли. 2. Более 2/3 производства и сбыта приходится на медь и продукты из меди. 3. Осуществляется крупный проект со значительными инвестициями по строительству цеха по электролизу меди. 4. Новых разработок практически не ведется, все мероприятия и НИиОКР направлены на повышение производства медной продукции. 5. Недостаточные складские мощности. |

| Возможности среды (O) | SO-стратегии | SW-стратегии |

| 1. Постоянный рост потребления меди. 2. Потребители все чаще предпочитают товары высокого качества. 3. Отсутствие конкуренции по услугам горячего цинкования в регионах Урал и Сибирь. 4. Сокращение инвестиций у конкурентов. 5. Повышение курса доллара (рост прибыли, т.к цена зависит от мировых котировок) | По мере роста заказов, увеличивать объемы производства меди и драгметаллов. Увеличить прибыльность цеха горячей оцинковки за счет повышения его загрузки. Увеличение продаж на внешнем рынке. | Постепенное наращивание мощности производства медной продукции. Увеличение продаж на внешнем рынке позволит повысить прибыль за счет курсовой разницы |

| Угрозы среды (T) | ST-стратегии | WT-стратегии |

| 1. Ужесточение конкуренции, насыщение мирового рынка меди. 2. Падение мировых цен на медь и драгметаллы. 3. Рост затрат в связи с ростом цен естественных монополий. 4. Рост кредитных ставок, сокращение объемов выдаваемых кредитов. 5. Рост цен на сырье. 6. Снижение платежеспособного внутреннего спроса | Добиться снижения (не повышения) цен на тарифы естественных монополий за счет особого положения предприятия в регионе. Сконцентрировать сбыт на внутреннем рынке на гарантированных заказах. Получение сырья по невысоким ценам за счет аффилированного поставщика. Продолжать инвестиции за счет собственных средств, а также долгосрочных контрактов с прежними условиями кредитования | Использую стратегию стабилизации/сокращения, добиться правительственной поддержки предприятия, сократить объемы продукции, не сокращая производственных мощностей, не расширять складскую зону. Добиваться за счет значительных закупок основного сырья минимальных цен. |

Рекомендуемые действия частично уже применяются в компании. В частности, увеличивается доля экспорта. Достаточно посмотреть на показатели сбыта основной продукции компании на внутреннем и внешнем рынках за последние 5 лет (табл. 6).

Таблица 6. Сбыт основной продукции ОАО «УралЭлектромедь» на внешнем и внутреннем рынках, 2003-2007 г. (в натуральном выражении)

| Наименование продукции | Рынок | Год | ||||

| 2003 | 2004 | 2005 | 2006 | 2007 | ||

| Медный порошок, тыс. тонн | внешний | 1430 | 1110 | 1185 | 1165 | 1537 |

| внутренний | 1103 | 793 | 718 | 685 | 797 | |

| Медный купорос, тыс. тонн | внешний | 8054 | 7740 | 8098 | 7180 | 9408 |

| внутренний | 1422 | 1553 | 1713 | 1291 | 1530 | |

| Никель сернокислый, тыс. тонн | внешний | 72 | 43 | 195 | 228 | 17 |

| внутренний | 283 | 247 | 243 | 276 | 146 | |

Мы видим, что происходит увеличение сбыта на внешнем рынке при сокращении на внутреннем. С одной стороны, это хорошо с точки зрения потребления и спроса на обоих рынках. Но с другой, повышение объемов сбыта внутри страны в ситуации роста курса доллара дает увеличения прибыли. Поэтому в кризисной ситуации при условии роста доллара нужно искать дополнительные рынки сбыта внутри страны.

Рассмотрим теперь позиции товаров на рынке (по матрице Ансоффа И.)

Матрица приведена в таблице 7.

Таблица 7. Матрица Ансоффа И.

| Рынок | Старый | Новый | |

| Товар | |||

| Старый | Стратегия глубокого проникновения | Стратегия развития рынка | |

| Новый | Стратегия развития товара | Диверсификация | |

Для компании ОАО «УралЭлектромедь» на внутреннем рынке эта матрица имеет вид (табл. 8):

Таблица 8. Матрица Ансоффа И. для внутреннего рынка продукции ОАО «УралЭлектромедь»

| Рынок | Старый | Новый |

| Товар | ||

| Старый | Медная продукция, драгметаллы, цветные металлы | |

| Новый | Услуга по горячей оцинковке | |

Ситуация на внешнем рынке будет иметь следующий вид (табл. 9):

Таблица 9. Матрица Ансоффа И. для внешнего рынка продукции ОАО «УралЭлектромедь»

| Рынок | Старый | Новый |

| Товар | ||

| Старый | Медная продукция, драгметаллы, цветные металлы | |

| Новый | ||

Таким образом, компании на обоих рынках следует принять стратегию глубокого проникновения для основного вида производимых товаров. В целях диверсификации, следует усилить объемы сбыта на внешнем рынке – некоторые регионы сокращают потребление в условиях кризиса, но некоторые увеличивают.

Для новой услуги по горячей оцинковке рекомендуется локально проводить стратегию разработки новых товаров. Здесь не подходит стратегия диверсификации, так как у основной продукции и новой услуги схожие потребители. Кроме того, доля цеха горячего цинкования в общем объеме прибыли компании незначительна, и предпосылок по ее заметному увеличению нет. Потребителей может привлечь инновационность новой технологии и ее эффективность (цена на готовую продукция после горячей оцинковки повышается в разы). Часть потребителей, закупающие продукцию основного производства, могут стать потребителями новой услуги. Для это достаточно провести исследование внутренней клиентской базы ОАО «УралЭлектромедь», которые территориально располагаются в Сибири и на Урале.

При выборе конкурентной стратегии компаниям необходимо руководствоваться положением на рынке и силой конкурентов, а с другой – собственными возможностями и преимуществами. Существует 3 стратегии конкурентного преимущества (по М. Портеру):

- Лидерства в издержках

- Дифференциация

- Фокусирование

Поскольку товары промышленного назначения редко могут быть дифференцированы (разве что по сорту), а также производятся и реализуются в крупных масштабах, то для продукции ОАО «УралЭлектромедь» подходят стратегии лидерства в издержках. Предприятия, входящие в компанию, существуют давно, производственные мощности довольно серьезные, оборудование за счет инвестиций в последние годы в хорошем состоянии. Это позволяет уверенно чувствовать себя на рынке. Поскольку цены, обычно, складываются в ходе торгов/аукционов, то для увеличения прибыли компании следует:

1. Сконцентрироваться на сокращении издержек

2. Повышать мощность для удовлетворения большего спроса

3. Улучшать сервис (логистика, прием и обработка заказов)

4. Повысить активность при работе с потребителями, искать новых потребителей (на мировом рынке).

Такая стратегия приведет к тому, что даже в условиях низких цен компания будет получать прибыль. Кроме того, не повышая цену, ОАО «УралЭлектромедь» может себе позволить увеличивать инвестиции, направленные на рекламу, продвижение и расширение доли рынка. Это особенно актуально, так как ля внешнего рынка важна стоимость нематериального актива (бренда).

Стратегия фокусирования подходит для услуги горячего цинкования. Это обусловлено в первую очередь географическим фактором. В данном случае речь идее скорее о сфокусированной дифференциации, так как цены на услуги горячего цинкования выше аналогов-заменителей. С другой стороны, для тех потребителей, которые пользовались услугами предприятий в европейской части России, цены будут ниже за счет пониженных затрат на транспортировку. К таким потребителям применима стратегия сфокусированных издержек.

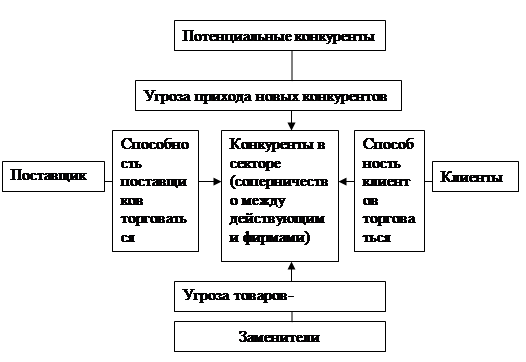

Для оценки деятельности компании с точки зрения конкуренции, рассмотрим основные составляющие концепции конкуренции (см. рис. 3)

Рисунок 3. Расширенная концепция конкуренции

Дадим оценку силам, действующим на конкуренцию с позиции компании ОАО «УралЭлектромедь».

Сила поставщиков – слабая. Дело в том, что большая часть сырья поступает от зависимых организаций, потому по выгодным ценам.

Сила клиентов – высокая. Традиционно, цены устанавливаются в ходе торгов на бирже (российских или мировых). Продукция в целом однородна, нет специфических особенностей. Различия существуют только по техническим параметрам, а для каждого уровня качества, марки ил сорта устанавливается своя цена.

Товары-заменители. Как таковых, прямых заменителей для меди, цветных металлов и драгоценных металлов нет. Возможно, в будущем, если технологии резко изменятся, эта проблема встанет остро. Но сложно себе представить, что человечество перестанет производить машины, станки, оборудования с использованием стали и других привычных материалов. Все сегодняшние проекты, в ходе которых создают «инновационные» материалы, заканчиваются на этапе производства опытных образцов, и массового применения не получили.

Новые конкуренты в данный момент маловероятно, что появятся. Производство достаточно сложное, высокие барьеры в отрасли, а также высокая конкуренция за сырье, плюс период кризиса – все это подтверждает гипотезу о том, что новые компании в ближайший период не смогут составить значительно конкуренции. Традиционно, в этой отрасли работают старейшие российские и мировые предприятия, а новые мощности возникают, обычно, на базе старых.

Действующие конкуренты составляют значительную конкуренцию как на российском, так и на мировом уровне. Ели на внутреннем рынке ситуация довольно благоприятная (третье место по объемам производства и продажи, выгодное географическое положение позволяет иметь географическое преимущество и т.д.), то на мировом рынке локомотивом развития может стать только повышение качества продукции при сохранении цены (а это означает внедрение новых технологий и оптимизация издержек) и увеличение объемов производства. Высокая мощность компании по производству позволит получать выгодные крупные заказы, что поможет заметно расширить долю рынка.

Проанализируем деятельность компании с использованием матрицы БКГ. Этот портфельный инструмент позволяет оценивать потенциал продуктов компании с маркетинговой точки зрения. Оценивается темп роста спроса и доля компании на рынке. С точки зрения этого анализа, все продукты делятся на 4 группы:

1. «Звезды» – высокая доля рынка, высокий темп роста спроса

2. «Трудные дети» – низкая доля рынка, высокие темпы роста спроса

3. «Дойные коровы» – высокая доля рынка, низкие темпы роста спроса

4. «Собаки» – низкая доля рынка, низкие темпы развития.

Для товаров-«звезд» рекомендуется стратегия сохранения лидерства. Это означает, что нужно увеличивать объемы, сокращать издержки. «Трудные дети» требуют инвестиций и избирательного развития. От «собак» нужно избавляться, а «дойные коровы» нужны для получения максимальной прибыли.

Внутренний рынок меди и продуктов из меди можно отнести к категории «дойные коровы». Рынок довольно стабилен, компания прочно занимает второе место по объемам производства. Внешний рынок меди и продуктов из меди относится к «трудным детям» - низкая доля рынка, но хороший потенциал роста. Особенность здесь такая, что рост в ближайшее время может быть лишь за счет отвоевания доли рынка.

Внутренний рынок драгметаллов и внешний рынок драгметаллов относятся скорее к «собакам», но в силу указанных причин, производство сокращено не будет. Внутренний и внешний рынки цветных металлов аналогичны рынку цветных металлов.

Внутренний рынок услуг по горячему цинкованию характеризуется высоким ростом спроса, но незначительной пока долей компании (хотя за последние годы она существенно выросла). Поэтому эта услуга находится где-то посередине между «звездами» и «трудными детьми». Бесспорно, она требует развития.

Таким образом, БКГ-анализ свидетельствует о том, что инвестиции следует увеличивать в новую услугу, в экспортную медную продукцию, и в меньшем объеме – в медную продукцию для внутреннего рынка. Поскольку продукция изготавливается без разделений, то инвестиции должны быть направлены на улучшение качества медной продукции и повышение производственны мощностей. Для увеличения доли рынка на внешнем рынке следует также увеличить инвестиции на продвижение.

Чтобы оценить привлекательность инвестиций в разные группы товаров, построим экран бизнеса для ОАО «УралЭлектромедь» (рис. 4).

Рисунок 4. Матрица «Экран бизнеса»

| ПОЗИЦИЯ В КОНКУРЕНЦИИ | |||

| Сильная | Средняя | Слабая | |

| ДОЛГОСРОЧНАЯ ПРИВЛЕКАТЕЛЬНОСТЬ БИЗНЕСА | Высокая |

|

|

| Средняя | |||

| Низкая | |||

- группа медной продукции;

- группы драгоценных и цветных металлов;

- услуга по горячему цинкованию (внутренний рынок)

В соответствии с матрицей, первостепенные инвестиции должны осуществляться в развитие новой услуги по горячему цинкованию. На втором месте стоят инвестиции в медное производство. Низкий приоритет для инвестирования имеют продукция драгоценных металлов и продукция цветных металлов. Невысокая привлекательность этих 2 направлений связана со следующими аспектами:

1. у компании нет значительных преимуществ в добыче/ производстве этой продукции

2. продукция не является основной

3. вся продукция предназначена в первую очередь для потребителей холдинга, т.е. аффилированными компаниями

4. конкуренция на рынках драгоценных и цветных металлов очень высока, а барьеры высокие.

Поэтому мы считаем нецелесообразным осуществлять инвестиции в производство драгоценных и цветных металлов.

Инвестиции компании в целом могут осуществлять в следующих направления:

1. в физические активы (здания, оборудования, землю и т.д.)

2. в нематериальные активы (лицензии, патенты, технологии, бренд, торговая марка)

3. в финансовые активы (ценные бумаги, производные финансовые инструменты и т.д.).

Инвестиции компании ОАО «УралЭлектромедь» более чем на 90% осуществляются в материальные активы. Это вызвано отраслевыми и технологическими особенностями. Недостаточно вложений в нематериальные и финансовые активы.

В кризис инвестиции в финансовые активы связаны с большим риском, но если компания имеет грамотных специалистов, они могут обернуться в будущем хорошими прибылями, так как ценные бумаги многих компаний сейчас упали в связи с общей конъюнктурой рынка, а не из-за их слабости.

Инвестиции в нематериальные активы могут и должны вестись всегда. Во-первых, для повышения сбыта на мировом рынке компании обязательно внедрить у себя основным стандарты качества, пройти международные сертификации. Немаловажно формировать благоприятный имидж для своих контрагентов, что поможет получать надежные и выгодные контракты. На наш взгляд начать следует с разработки и проработки собственного бренда. В первую очередь можно провести аудит существующего, смоделировать желаемое восприятие, и уже потом скорректировать или разработать новый (но это уже тем для отдельного исследования).

2.2 Инвестиционный проект ОАО “УралЭлектромедь» по услуге горячего цинкования

Перспективным направлением для вложений сегодня является новое производство. Когда на традиционных рынках наблюдается долговременный спад, внедрение и развитие инвестиционных проектов по новым услугам или продуктам поможет обеспечить рост прибыли и оборотов по этому направления. Для нашего предприятия таковым проектом, безусловно, является цех по горячей оцинковке металлоконструкций. Рассмотрим экономическую эффективность данного проекта.

Для обустройства цеха по горячей оцинковке на ОАО «УралЭлектромедь» необходимо осуществить следующие вложения:

1. Подготовка помещения цеха и склада (в т.ч. погрузочно-отгрузочного места).

2. Приобретение, транспортирование и монтаж оборудования.

3. Подготовка производства.

4. Персонал и рабочие.

5. Продвижение услуги в регионе Урал и Сибирь.

Производительность цеха – 100 000 тонн в год (максимум каждая конструкция 4 тонны). С момента запуска годовые объемы цеха составляли 17 619 и 23683 тонн в 2006 и 2007 гг. соответственно.

Для обустройства цеха требуется закупить следующее оборудование (таблица 10).

Таблица 10. Необходимое оборудование и материалы для цеха горячего цинкования

| Наименование | Стоимость, тыс.руб. |

| Ванна предварительной обработки (ВПО), 1 шт. | 292 |

| Нагревательная установка для ВПО, 1 шт. | 789 |

| Печь, 1 шт. | 1 346 |

| Ванна для цинкования, 1 шт. | 418 |

| Сушильная камера, 1 шт. | 673 |

| Траверса с краном для транспортировки металлоконструкций | 50 |

Место под цех следует оборудовать. Поскольку само помещение у нас есть, то следует только привести в надлежащий вид. По оценкам топ-менеджмента компании, оборудование цеха такого уровня мощности и погрузочно-разгрузочной площадки перед ним (ремонт, перепланировка и т.д.) обойдется в 1 700 тысяч рублей.

Совокупные инвестиции по проекту таким образом достигают 5 268 тысяч рублей.

В цехе задействовано 8 человек (начальник цеха, 7 рабочих), а также 3-4 специалиста работают на разгрузочно-погрузочной площадке перед цехом. Бюджет оплаты труда за год представлен в таблице 11.

Таблица 11. Бюджет оплаты труда в цехе горячего цинкования, тыс. руб.

| Профессия | Должность | Численность, чел. | Оплата труда за год |

| Специалист цеха горячего цинкования | Начальник цеха | 1 | 205,192 |

| Специалист цеха горячего цинкования | Рабочий | 7 | 787,423 |

| Рабочий склада | Рабочий погрузочно-разгрузочных работ | 3 | 278,421 |

| ИТОГО | 1271,036 | ||

Таким образом, постоянные расходы на оплату труда, в том числе социальные отчисления и платежи, составляет 1 миллион 271 тысяча 36 рублей. Помимо оплаты труда, также существуют постоянные расходы на электроэнергию, арендные платежи, административно-управленческий персонал и другие общезаводские расходы. Выделить точную сумму довольно сложно, поэтому рассчитаем ее исходя из общих расходов по заводу и доли занимаемой площади цехом:

Зпост. ц. = Зпост.*Ц/100% = 26 784,729 * 11%/100% = 2 946,320 2 тыс. руб.,

где Зпост.ц. – постоянные затраты цеха за год в тыс. руб., Зпост. – общезаводские постоянные годовые затраты, Ц – доля занимаемой цехом производственной площади.

Амортизация оборудования цеха (см. таблицу 10) составляет 15,4% в год. При расчетах мы не будем рассматривать амортизацию здания и помещения, а будем считать что она покрывается из суммы постоянных платежей.

К переменным расходам относятся затраты на реагенты (обезжиреватель, соляная кислота, жидкий цинк, хлорид аммония), затраты на цинко-никелевую смесь и топливо, используемое в процессе цинкования (природный газ). Совокупные переменные затраты из расчета на 1 тонну металлоконструкций составляют 22 176 рублей. Конечно, на каждое металлоизделие расход будет различным, и поэтому расчеты носят приближенный характер.

Объем предоставления услуг планируется исходя из загрузки; в 1-й год этот показатель должен достичь 20%, во второй 40%, в третий 60%, а с четвертого по седьмой не менее 85%. В таблице 12 представлены планируемее объемы предоставления услуг по годам.

Таблица 12. Планируемый объем предоставления услуг по горячему цинкованию, тыс. тонн.

| Год | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Объем предоставляемых услуг, тыс.тонн | 20 | 40 | 60 | 85 | 85 | 85 | 85 |

Мы можем определить операционные издержки по проекту (см. таблицу 13).

Таблица 13. Операционные издержки, тыс. руб.

| № п/п | Статьи затрат | Год | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Сырье и материалы | 443520 | 975744 | 1609977,6 | 2508881,76 | 2759769,94 | 3035746,93 | 3339321,623 |

| 2 | Э/э и топливо | |||||||

| 3 | Заработная плата и социальные отчисления | 1271,036 | 1334,588 | 1401,317 | 1471,383 | 1544,952 | 1622,200 | 1703,310 |

| 4 | Амортизация оборудования | 509,714 | 509,714 | 509,714 | 509,714 | 509,714 | 509,714 | 509,714 |

| 5 | Общезаводские расходы | 2946,320 | 3152,562 | 3373,242 | 3609,369 | 3862,025 | 4132,366 | 4421,632 |

| 6 | Непроизводственные расходы (маркетинг, реклама и др.) | 183,620 | 211,163 | 242,837 | 279,263 | 321,153 | 369,325 | 424,724 |

| Итого | 448430,690 | 980952,027 | 1615504,711 | 2514751,489 | 2766007,780 | 3042380,535 | 3346381,003 | |

Таблица 14. Инвестиции в основной капитал, тыс. руб.

| № п/п | Наименование | Год | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1 | Оборудование | 3568 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2 | Строительство и ремонт | 1700 | 0 | 0 | 0 | 0 | 0 | 0 |

| Итого | 5268 | 0 | 0 | 0 | 0 | 0 | 0 | |

Плата за горячее цинкование изделий зависит от их веса, конструкции и рыночного спроса. Для удобства оценим проекта исходя из средней стоимости за 1 тонну. Средняя цена в 2008 году составила 29,78145 тысяч рублей. Повышение стоимости происходит не чаще 1 раза в год. В условиях экономического кризиса, а также с учетом того, что услуга новая, и ей есть дешевые заменители, пусть не такие качественные, рост цен не будет превышать 5% порога.

Составим график доходов по проекту (таблица 15).

Таблица 15. График доходов по проекту, тыс. руб.

| Год | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Объем предоставляемых услуг, тыс.руб. | 595 629,00 | 1 191 258,00 | 1 786 887,00 | 2 531 423,25 | 2 531 423,25 | 2 531 423,25 | 2 531 423,25 |

Не исключено повышение цен гораздо большими темпами, но будем исходить из минимально возможных темпов.

На основе полученных данных сделаем расчет доходов и расходов по проекту, в том числе рассчитаем дисконтированные расходы, доходы, а также сальдо и накопленное сальдо по годам (таблица 16).

Таблица 16. Бюджет расходов и доходов по проекту, тыс. руб.

| Год | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Доход, тыс. руб. | 595 629,00 | 1 250 820,90 | 1 970 042,92 | 2 930 438,84 | 3 076 960,78 | 3 387 615,34 | 3 590 872,26 |

| Инвестиционные расходы | 5 268,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Операционные расходы | 448 430,69 | 980 952,03 | 1 615 504,71 | 2 514 751,49 | 2 766 007,78 | 3 042 380,54 | 3 346 381,00 |

| Чистый инвестиционный денежный поток | 141 930,31 | 269 868,87 | 354 538,21 | 415 687,35 | 310 953,00 | 345 234,81 | 244 491,26 |

| Дисконтированный выгоды | 465 626,17 | 764 395,69 | 941 153,23 | 1 094 406,99 | 898 317,18 | 737 361,67 | 605 245,27 |

| Дисконтированные затраты | 354 673,77 | 599 474,71 | 771 778,86 | 939 163,64 | 807 534,61 | 694 357,02 | 597 043,85 |

| Чистый дисконтированный инвестиционный денежный поток | 110 952,40 | 164 920,97 | 169 374,37 | 155 243,35 | 90 782,58 | 78 792,32 | 43 620,86 |

| Накопленное сальдо | 110 952,40 | 275 873,37 | 445 247,74 | 600 491,09 | 691 273,67 | 770 065,99 | 813 686,84 |

Финансирование данного проекта осуществляется из собственных средств предприятия. Рентабельность собственного капитала составляет 27,92%, поэтому ставку дисконта возьмем равную этому проценту. В прошлом году еще можно было взять банковский кредит, и дисконт был бы ниже. Кроме того, на заимствованные средства распространяется «налоговый щит», и предприятие дополнительно могло экономить на налоговых вычетах. Но в реальных экономических условиях не стоит рассчитывать на внешние источники финансирования – во-первых, из-за их дороговизны, а во-вторых, из-за сложностей в их привлечении. Кроме того, первоначальные инвестиции относительно невелики. Поэтому наш проект финансируется полностью из собственных средств.

В бюджет выплачивается налог с прибыли в размере 24%, и эта сумма не дисконтируется (таблица 17).

Таблица 17. Налоги по проекту, тыс. руб.

| Год | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Налог на прибыль | 34 063,27 | 64 768,53 | 85 089,17 | 99 764,96 | 74 628,72 | 45 222,79 | 11 032,38 |

Потоки по проекту, скорректированные с учетом налогов (таблица 18):

Таблица 18. Потоки по проекту, скорректированные с учетом налогов, тыс. руб.

| Год | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Доход, тыс. руб. | 595 629,00 | 1 250 820,90 | 1 970 042,92 | 2 930 438,84 | 3 076 960,78 | 3 387 615,34 | 3 590 872,26 |

| Инвестиционные расходы | 5 268,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Операционные расходы | 448 430,69 | 980 952,03 | 1 615 504,71 | 2 514 751,49 | 2 766 007,78 | 3 042 380,54 | 3 346 381,00 |

| Чистый инвестиционный денежный поток | 141 930,31 | 269 868,87 | 354 538,21 | 415 687,35 | 310 953,00 | 345 234,81 | 244 491,26 |

| Налог на прибыль | 34 063,27 | 64 768,53 | 85 089,17 | 99 764,96 | 74 628,72 | 45 222,79 | 11 032,38 |

| Дисконтированный выгоды | 465 626,17 | 764 395,69 | 941 153,23 | 1 094 406,99 | 898 317,18 | 773 149,33 | 640 664,71 |

| Дисконтированные затраты | 381 302,35 | 639 055,75 | 812 428,71 | 976 422,05 | 829 322,43 | 704 678,13 | 599 012,19 |

| Чистый дисконтированный инвестиционный денежный поток с учетом налогов | 84 323,82 | 125 339,94 | 128 724,52 | 117 984,95 | 68 994,76 | 68 471,20 | 41 652,52 |

| Накопленное сальдо | 84 323,82 | 209 663,76 | 338 388,29 | 456 373,23 | 525 367,99 | 593 839,19 | 635 491,71 |

Чистый дисконтированный доход (ЧДД) по проекту таким образом составляет:

ЧДД = 84 323,82+209 663,76+338 388,29+456 373,23+525 367,99+593 839,19+635 491,71= 2 843 447,99 тысяч рублей.

Очевидно, что и с экономической точки зрения проект выглядит привлекательно.

Анализ чувствительности показывает, на сколько должны измениться основные параметры, чтобы проект оставался привлекательным. В нашем случае важное значение имеет цена продажи услуги. Расчеты показали, что при цене 25,899 тыс. руб. проект еще привлекательный, но при цене ниже он становится убыточным. Таким образом, при падении цены на более 13% при прочих равных условиях проект становится убыточным.

Объем безубыточности (для первого года) составляет:

Q=F/(P-V) = 5 125 тонн,

где Q – безубыточный объем продаж, F – постоянные затраты за год, P – цена за тонну, V – переменные издержки на 1 тонну. Всего за расчетный период 59 960 тонн, а это в разы больше расчетных 460 000 тонн. Заметим, что максимальный объем составляет 700 000 тонн (исходя из мощности цеха).

Мы видим, что объем продаж должен значительно упасть, чтобы проект стал безубыточным. Поэтому объем продаж не будет являться определяющим фактором.

Внутренняя норма доходности проекта велика, так как первоначальные вложения относительно малы. Поэтому на эффективность проекта влияет гэп между доходами и расходами, а в таком случае следует акцентировать внимание на затратах и маркетинговых вложения, позволяющих увеличить объем продаж и повышать стоимость услуг за счет больших выгод для покупателей.

Индекс доходности (BCR) рассчитывается следующим образом:

BCR = B/С,

где B – дисконтированные выгоды проекта, C – дисконтированные затраты по проекту. Если это соотношение больше единицы, проект считается эффективным.

Для цеха горячего цинкования индекс доходности равен:

BCR = 5 577 713,30 / 4 942 221,60 = 1,13

Проект выгоден и эффективен по основным показателям эффективности. В первую очередь это обусловлено тем, что у компании ОАО «УралЭлектромедь» уже были готовы большинство основных фондов. В случае, если цех и подсобные помещения следует строить с нуля, эффективность проекта будет гораздо ниже. Немаловажно и то, что персонал уже подготовлен. Кроме того, многие задачи проекта уже решены в рамках всего производственного комплекса (охрана труда, экологичность производства, оборудование подъездных путей и т.д.).

К трудностям реализации относятся, в первую очередь, организация безопасного производства. При горячей оцинковке используются вредные и опасные реагенты. Кроме того, рабочие имеют дело с природным газом при обсушке металлоконструкций. Немаловажным ограничением является склад погрузки-разгрузки перед цехом – размеры его скромные, и если будут заказы, с которым цех может справиться, то вероятно возникновение проблем в этой части. Поэтому в будущем необходимы дополнительные вложения для расширения возможностей склада и погрузочно-разгрузочной зоны. Эти вложения могут находиться на уровне 2-3 миллионов рублей (оценочно по прогнозам специалистов ОАО «УралЭлектромедь»).

Другим важным моментом в реализации проекта является маркетинговая деятельность. Она была создана относительно недавно, и пока еще не разработана стратегия по продвижения новой услуги. Увеличивается нагрузка на маркетинг высокая зависимость эффективности проекта от цены реализации. Поскольку услуга относительно нова в данном регионе, а ей существуют дешевые аналоги, необходимо сформировать четкие преимущества продукта, что поможет отделу продаж формулировать выгоды для потенциальных клиентов. Необходимо также выработать стратегию продвижения услуги для увеличения продаж и узнаваемости. Преимущества также есть, в первую очередь это то, что уже есть заинтересованные клиенты, которые сотрудничают с заводами в европейской части России. При этом эта категория тратить значительные ресурсы на доставку своих металлоконструкций до места цинкования. С такими клиентами работа уже ведется, и скорее всего, они будут обеспечивать стабильный уровень реализации. Для увеличения прибыли необходимо привлекать также новых. Следующим немаловажным преимуществом является то, что в ближайшее время не предвидится появление конкурентов в данном регионе, так как в связи с кризисом резко сократились инвестиции у подобного рода компаний, и ОАО «УралЭлектромедь» очень своевременно вышел на рынок с новой услугой. Трудностями для развития проекта может быть тот момент, что данный вид не является основной деятельностью, а кроме того занимает незначительную долю в общей прибыли компании. Но, уверены, с раскручиванием кризисных явлений, доля этого небольшого, но перспективного направления, в прибыли будет увеличиваться. Более того, это практически гарантированная прибыль, и не стоит от нее отказываться.

2.3 Рекомендации по повышению эффективности инвестиционной деятельности ОАО «УралЭлектромедь» в период кризиса

В предыдущем разделе мы рассмотрели позицию предприятия и отдельных групп товаров на внешнем и внутреннем рынках. В связи с этим предлагается улучшить инвестиционную программу Общества.

По направлению вложений, как мы уже отмечали в предыдущем разделе, практически все вложения осуществляются в физические активы. Это оправдано спецификой продукции, но опыт показывает, что даже на рынках биржевого товара большую роль играет нематериальный актив в виде бренда компании – производителя (продавца). Мы рекомендуем увеличить инвестиции в рекламу, в продвижение и улучшение качества бренда компании. Рекомендуется разработать бренд, соответствующий уровню международных компаний (раз внешний рынок станет основным локомотивом роста продаж). После этого можно провести масштабную PR-кампанию, которая будет активно продвигать продукцию и компанию для зарубежных потребителей.

С точки зрения конкуренции мы рассмотрели различные силы. На основании этого исследования мы также можем оценить приоритетные зоны развития. Считаем, что так как сила клиентов высока, то компании следует выбрать следующие направления для инвестиций:

- повышение качества и сорта продукции для увеличения объемов продаж по лучшим ценам

- повысить вложения в бренд, которые сделают усилия по повышению качества продукции в глазах потребителя неоспоримыми.

Бороться с силой конкурентов на внутреннем рынке можно лишь за счет снижения цен. Это говорит о необходимости инвестировать в новое ресурсосберегающее и более производительное оборудование. Поскольку объемы производства формируются после получения заказов, то для увеличения доли на внешнем рынке следует увеличить усилия на сбыт и маркетинг.

В соответствии с данными портфельного анализа, приоритетным для инвестиций является направление по развитию услуги горячего цинкования на внутреннем рынке. Это направление требует серьезных вложений и активного развития. Для внутреннего и внешнего рынков медной продукции инвестиции должны осуществляться с целью сохранения и расширения доли рынка, а, значит, сокращения издержек и повышения производственных мощностей. Остальные группы продукции – цветного и драгоценного металла, - не нуждаются в инвестициях.

То, что сейчас загрузка цеха не превышает 60% в год, говорит о невысоком уровне продвижения этой услуги. Нужны вложения в маркетинг и рекламу, чтобы повысить прибыльность направления и занять заметную долю рынка.

Подводя итоги, можно сделать ряд важных выводов:

1. ОАО «УралЭлектромедь» в условиях кризиса необходимо пересмотреть свою инвестиционную политику.

2. Планируемые увеличения объемов производства медной продукции, в частности за счет строительства крупного цеха по электролизу меди, в целом оправданы. Но кризис вносит свои коррективы, и рекомендуется снизить темп освоения средства, а денежные ресурсы направить на более актуальные направления.

3. Инвестиции в направления цветные и драгоценные металлы не оправдают себя. Но в силу определенных политических обстоятельств, направления не должны быть закрыты. Максимальные вложения, которые могут быть осуществлены в данном направлении – инвестиционные проекты, которые сократят издержки и повысят экологическую безопасность. То есть минимальный уровень, достаточный для поддержания существующих объемов производства.

4. Перспективным для вложений в ближайшее время направлением является цех по услуге горячей оцинковке металлоконструкций. Поскольку он работает сейчас не на полную мощность, необходимо активизировать маркетинговую деятельность для стимулирования и расширения сбыта.

5. К перспективным и необходимым на сегодняшний день относятся инвестиции в нематериальные активы компании в виде улучшения имиджа (оптимизация бренда, PR-кампания на внешнем рынке и другое).

Библиографический список

1. Абчук В.А. Риски в бизнесе, менеджменте, маркетинге. – СПб. : Изд-во Михайлова В.А., 2006.

2. Ансофф И. Новая корпоративная стратегия. СПб. : Питер, 1999.

3. Ансофф И. Стратегическое управление. – М. : Экономика, 1989.

4. Инвестиционная политика. /Ю.Н.Лапыгин, А.А. Балакирев, Е.В. Бобкова и др. ; под ред. Ю.Н. Лапыгина. – М. : КНОРУС, 2005.

5. Савицкая Г.В. Анализ эффективности и рисков предпринимательской деятельности: методологические аспекты. – М.: ИНФРА-М, 2008. – 272 с.

6. Современный управленческий анализ. /Попова Л.В., Головина Т.А, Маслова И.А. – М. : Издательство «Дело и Сервис», 2006.

7. Соловьев Б.А. Маркетинг. – М. : ИНФРА-М, 2005.

8. Стратегический менеджмент. /под ред. Петрова А.Н. – СПб.: Питер, 2006.

Интернет-источники:

9. http://www.metalinfo.ru

[1] Здесь и далее в этой главе все показатели деятельности предприятия взяты или рассчитаны на основе данных официальных годовых отчетов ОАО «УралЭлектромедь».