Инвестиционная деятельность предприятия на примере ООО Север

СОДЕРЖАНИЕ: Анализ принципов осуществления инвестиционной деятельности. Источники и методы инвестирования: самофинансирование, акционирование, кредитование инвестиций, лизинг. Главные аспекты разработки инвестиционной деятельности. Налоговое регулирование инвестиций.Содержание

Введение

Раздел 1. Принципы осуществления инвестиционной деятельности

Раздел 2. Источники и методы инвестирования

2.1 Собственные финансовые ресурсы (самофинансирование)

2.2 Акционирование как метод инвестирования

2.3 Кредитования инвестиций

2.4 Лизинг как методы инвестирования

Раздел 3. Структура инвестиционного процесса

Раздел 4 Основные аспекты разработки инвестиционной деятельности

Раздел 5.Налоговое регулирование инвестиций

Раздел 6. Расчетная часть

Заключение

Список использованной литературы

Введение

Одним из факторов экономического и инновационного развития государства является высокая инвестиционная активность, способствующая обеспечению экономического роста и, как следствие, повышению благосостояния общества. Она находит свое выражение в инвестиционной деятельности предприятий.

Наращивание объемов инвестиций и повышение эффективности управления инвестиционной деятельностью предприятий, является основополагающим условием структурной перестройки хозяйства, создающим предпосылки экономическому росту. От оптимального использования инвестиций как на микро, так и на макро уровне зависит производственный потенциал страны, его эффективность, отраслевая и воспроизводственная структура общественного производства.

Сегодня управление инвестиционной деятельностью промышленных предприятий становится неотъемлемым звеном структуры общественного воспроизводственного процесса, без которого невозможно обеспечить успешное социально-экономическое развитие общества и рост эффективности производства.

Российский рынок относится к числу развивающихся рынков, для которых, как правило, характерны повышенные инвестиционные риски. По мере того, как такого рода рынки структурируются и на них стабилизируются правила игры, приток инвестиционных капиталов увеличивается. Во многом этому способствуют мероприятия по улучшению инвестиционного климата на макроуровне, с одной стороны, а с другой – постепенно нарабатываются новые методы современного управления инвестиционной деятельностью на микроуровне.

Вместе с этим, инвестиционная деятельность промышленных предприятий в России, так же как и организация внутренней среды предприятия, нуждаются в серьёзном реформировании: до сих пор нет адекватной законодательно-нормативной базы в данной области, отсутствуют новые подходы к формированию инвестиционных ресурсов и методам управления ими.

Нерешенность в практическом плане проблемы совершенствования процесса инвестирования и управления инвестиционной деятельностью промышленных предприятий, реорганизации форм и методов управления в сфере материального и нематериального производства в условиях незавершенности трансформации российской экономики в рыночное хозяйство определили выбор темы работы.

Значительный вклад в разработку различных аспектов проблем инвестирования и управления инвестициями, содержится в трудах таких экономистов как: Кейнс Дж., Макманус Дж., Маркс К., Шумпетер Й., Фишер Б., и другие.

Среди отечественных ученых-экономистов вопросам инвестиционной деятельности и эффективности инвестиций уделяли внимание такие экономисты как: Аганбегян А., Бланк И., Беляева И., Воскресенский Г., Глазьев С., Долгов С., Железова В., Идрисов А., Ильин М., Воропаев В., Киреев А., Колесов В., Коссов В., Кондратьев Н., Осьмова М., Орешин В., Петраков Н., Смирнов А., Телегина Е., и другие.

Целью работы является исследование эффективных методов управления инвестиционной деятельностью предприятиях.

Достижение поставленной цели потребовало решения следующих задач:

1. ознакомление с понятием инвестиций и принципами осуществления инвестиционной деятельности;

2. рассмотрение способов и методов инвестирования;

3. анализ структуры инвестиционного процесса;

4. исследование стратегий осуществления инвестиционной деятельности;

5. ознакомление с налоговым регулированием инвестирования.

При написании работы использовались экономических исследования, материалы периодической печати и учебные пособия.

Раздел 1. Принципы осуществления инвестиционной деятельности

Под инвестициями понимаются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения доходов (прибыли).

Инвестиционная деятельность представляет собой вложение инвестиций (инвестирование) и совокупность практических действий по реализации инвестиций.

Правовые и экономические основы инвестиционной деятельности определены Федеральным законом от 25.02.1999 № 39 ФЗ Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений (далее - Закон об инвестиционной деятельности).

Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений. При этом под капитальными вложениями понимаются инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Под капитальными вложениями понимаются, прежде всего, инвестиции в формирующиеся объекты основных средств, иначе такие инвестиции утрачивают свой специфический смысл и назначение.

Инвестиционные средства вкладываются в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. В соответствии со ст. 2 Гражданского кодекса РФ (ГК РФ) предпринимательской считается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном порядке. Данная деятельность требует наличия у субъекта специфического статуса юридического лица либо индивидуального предпринимателя.

Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений, являются инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности, а также поставщики, юридические лица (банковские, страховые и посреднические организации, инвестиционные фонды) и другие участники инвестиционного процесса. Субъектами инвестиционной деятельности согласно п. 2 ст. 4 Закона об инвестиционной деятельности могут быть физические и юридические лица, объединения юридических лиц, создаваемые на основе договора о совместной деятельности и не имеющие статуса юридического лица, а также иностранные инвесторы, государства и международные организации. Инвесторы осуществляют финансирование капитальных вложений за свой счет, используя как собственные, так и заемные средства, обеспечивая их целевое использование.

Заказчиками могут быть инвесторы, а также уполномоченные инвесторами физические и юридические лица, которые реализуют инвестиционные проекты. Заказчик наделяется правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, которые установлены договором и (или) государственным контрактом, на основании п. 3 ст. 4 Закона об инвестиционной деятельности.

Пользователи объектов капитальных вложений - физические и юридические лица, в том числе иностранные, а также государственные органы, органы местного самоуправления, иностранные государства, международные объединения и организации, для которых создаются указанные объекты. Пользователями объектов капитальных вложений могут быть инвесторы.

Подрядчиками признаются физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному контракту, заключаемым с заказчиками в соответствии с ГК РФ. Подрядчики обязаны иметь лицензию на осуществление тех видов деятельности, которые подлежат лицензированию в соответствии с федеральным законом.

Объектами инвестиционной деятельности в РФ являются:

1. вновь создаваемые и модернизируемые основные фонды и оборотные средства во всех отраслях промышленности;

2. ценные бумаги;

3. целевые денежные вклады;

4. научно-техническая продукция и другие виды собственности;

5. имущественные права и права на интеллектуальную собственность.

Субъекты инвестиционной деятельности вправе совмещать функции двух и более субъектов, если иное не установлено договором, заключаемым между ними. В частности, инвесторы могут быть заказчиками, а также пользователями объектов капитальных вложений; генподрядчики могут совмещать функции заказчиков или инвесторов.

Закон наделяет инвесторов независимо от их государственной принадлежности целым комплексом прав, в том числе правами:

- на осуществление инвестиционной деятельности в форме капитальных вложений, за изъятиями, устанавливаемыми федеральными законами;

- на самостоятельное определение объемов и направлений капитальных вложений, а также заключение договоров с другими субъектами инвестиционной деятельности в соответствии с ГК РФ;

- на владение, пользование и распоряжение объектами капитальных вложений и результатами осуществленных капитальных вложений;

- на передачу по договору и (или) государственному контракту своих прав на осуществление капитальных вложений и на их результаты физическим и юридическим лицам, государственным органам и органам местного самоуправления в соответствии с законодательством Российской Федерации;

- на осуществление контроля за целевым использованием средств, направляемых на капитальные вложения;

- на объединение собственных и привлеченных средств со средствами других инвесторов в целях совместного осуществления капитальных вложений на основании договора и в соответствии с законодательством Российской Федерации;

- на осуществление других прав, предусмотренных договором и (или) государственным контрактом в соответствии с законодательством Российской Федерации.

Инвесторы вправе рассчитывать на поддержку и гарантии государства в обеспечении стабильных и экономически безопасных условий для инвестиционной деятельности. В случае принятия законодательных актов, положение которых ограничивает права субъектов инвестиционной деятельности, соответствующие положения этих актов не могут вводиться в действие ранее, чем через год с момента их опубликования. Инвестиции не могут быть безвозмездно национализированы, реквизированы и т.п. Применение таких мер возможно лишь с полным возмещением инвестору всех убытков, включая упущенную выгоду.

Наряду с предоставлением прав и обеспечением гарантий на инвесторов возлагаются обязанности:

1. осуществлять инвестиционную деятельность в соответствии с международными договорами Российской Федерации, федеральными законами и иными нормативными правовыми актами Российской Федерации, законами субъектов Российской Федерации и иными нормативными правовыми актами субъектов Российской Федерации и органов местного самоуправления, а также с утвержденными в установленном порядке стандартами (нормами и правилами);

2. исполнять требования, предъявляемые государственными органами и их должностными лицами, не противоречащие нормам законодательства Российской Федерации;

3. использовать средства, направляемые на капитальные вложения, по целевому назначению.

Субъекты инвестиционной деятельности действуют в инвестиционной сфере, где осуществляется практическая реализация инвестиций. В состав инвестиционной сферы включаются:

1. сфера капитального строительства, где происходит вложение инвестиций в основные и оборотные производственные фонды отраслей. Эта сфера объединяет деятельность заказчиков –инвесторов, подрядчиков, проектировщиков, поставщиков оборудования, граждан по индивидуальному и кооперативному жилищному строительству;

2. инновационная сфера, где реализуются научно-техническая продукция и интеллектуальный потенциал;

3. сфера обращения финансового капитала.

Законом запрещается инвестирование в объекты, создание и использование которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, действующим на территории РФ, или наносят ущерб охраняемым законом правам и интересам граждан, юридических лиц и государства.

Инвесторы вправе совмещать функции различных субъектов инвестиционной деятельности, например заказчиков, подрядчиков, при условии соблюдения ими требований законодательства, предъявляемых к заказчикам и подрядчикам.

В отношении инвесторов, являющихся иностранными лицами, следует иметь в виду, что согласно ст. 5 Закона об инвестиционной деятельности отношения, связанные с инвестиционной деятельностью, осуществляемой в форме капитальных вложений иностранными инвесторами на территории Российской Федерации, регулируются прежде всего международными договорами Российской Федерации и только затем нормами внутреннего законодательства - ГК РФ, законодательством об инвестиционной деятельности, другими федеральными законами и иными нормативными правовыми актами Российской Федерации.

На основании ст. 2 Закона об иностранных инвестициях иностранными инвесторами признаются:

1. иностранное юридическое лицо, гражданская правоспособность которого определяется в соответствии с законодательством государства, в котором оно учреждено, и которое вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации;

2. иностранная организация, не являющаяся юридическим лицом, гражданская правоспособность которой определяется в соответствии с законодательством государства, в котором она учреждена, и которая вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации;

3. иностранный гражданин, гражданская правоспособность и дееспособность которого определяются в соответствии с законодательством государства его гражданства и который вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации;

4. лицо без гражданства, которое постоянно проживает за пределами Российской Федерации, гражданская правоспособность и дееспособность которого определяются в соответствии с законодательством государства его постоянного места жительства и которое вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации;

5. международная организация, которая вправе в соответствии с международным договором Российской Федерации осуществлять инвестиции на территории Российской Федерации;

6. иностранные государства в соответствии с порядком, определяемым федеральными законами.

Правовой режим деятельности иностранных инвесторов и использования полученной от инвестиций прибыли не может быть менее благоприятным, чем правовой режим деятельности и использования полученной от инвестиций прибыли, предоставленный российским инвесторам, за изъятиями, устанавливаемыми федеральными законами. Изъятия ограничительного характера для иностранных инвесторов могут быть установлены только в той мере, в какой это необходимо для защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства.

В Информационном письме Президиума ВАС РФ от 18.01.2001 № 58 Обзор практики разрешения арбитражными судами споров, связанных с защитой иностранных инвесторов разъясняется, что к иностранному инвестору должен применяться принцип защиты от ужесточения национального законодательства, регулирующего режим инвестиций в течение конкретного периода, и должны предоставляться льготы в связи с устранением двойного налогообложения согласно вступившим в силу международным договорам Российской Федерации. В то же время иностранный инвестор, осуществляющий свою деятельность на территории Российской Федерации, должен соблюдать требования российского законодательства наравне с российскими резидентами.

Кроме того, иностранные инвесторы после уплаты предусмотренных законодательством Российской Федерации налогов и сборов имеют право на свободное использование доходов и прибыли на территории Российской Федерации для реинвестирования или иных не противоречащих ее законодательству целей и на беспрепятственный перевод за пределы страны доходов, прибыли и других правомерно полученных денежных сумм в иностранной валюте в связи с ранее осуществленными ими инвестициями, в том числе:

- доходов от инвестиций, полученных в виде прибыли, дивидендов, процентов и других доходов;

- денежных сумм во исполнение обязательств иностранного юридического лица, открывшего свой филиал на территории Российской Федерации, по договорам и иным сделкам;

- денежных сумм, полученных иностранным инвестором в связи с ликвидацией коммерческой организации с иностранными инвестициями или филиала иностранного юридического лица либо отчуждением инвестированного имущества, имущественных прав и исключительных прав на результаты интеллектуальной деятельности, и др.

Целью любой инвестиционной деятельности является реализация инвестиционного проекта. По смыслу Закона об инвестиционной деятельности под инвестиционным проектом понимается совокупность мероприятий по организации инвестиционной деятельности и строительства инвестиционного объекта, включающих обоснование экономической целесообразности, объема и сроков осуществления инвестиций в инвестиционный объект, разработку в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами) необходимой проектно-сметной документации, производство строительных работ и ввод в эксплуатацию инвестиционного объекта.

Отличительными признаками инвестиционного проекта являются:

1. обоснование экономической целесообразности капитальных вложений;

2.указание объема и сроков их осуществления;

3.необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами);

4. описание практических действий по осуществлению инвестиций (бизнес-план).

При этом предполагается, что отсутствие любого из вышеперечисленных признаков не позволяет характеризовать проект как инвестиционный.

Для предотвращения создания объектов, использование которых нарушает права физических и юридических лиц и интересы государства или не отвечает требованиям утвержденных в установленном порядке стандартов (норм и правил), а также для оценки эффективности осуществляемых капитальных вложений Законом об инвестиционной деятельности предусмотрена обязательная экспертиза всех реализуемых инвестиционных проектов независимо от источников их финансирования и форм собственности объектов капитальных вложений. Особое внимание уделяется инвестиционным проектам, финансируемым за счет средств федерального бюджета, средств бюджетов субъектов Российской Федерации, а также инвестиционным проектам, имеющим важное народно-хозяйственное значение.

Инвестиционный проект включает любые документы, содержащие его обоснование и описание. Именно они определяют реализацию инвестиционного проекта, в том числе его цель и содержание, номенклатуру и объемы необходимых материальных, трудовых и денежных ресурсов, объемы, сроки и порядок выполнения проектных, строительных, пусконаладочных и эксплуатационных работ. Документы рекомендуется разрабатывать в соответствии с действующими нормативными требованиями. Для всесторонней и полной оценки эффективности проекта в целом и выработки рекомендаций о целесообразности его реализации необходимо, чтобы проектные материалы содержали следующую информацию:

- момент начала реализации проекта или требования к нему, условия прекращения реализации проекта;

- обоснование принятых в проекте цен на производимую продукцию, работы и (или) услуги и потребляемые ресурсы;

- описание форм и размеров государственной поддержки проекта.

Инвестиционный проект представляют, как правило, различные договоры (инвестирования, займа, кредитования, подрядные, в том числе на выполнение проектно-изыскательских работ, оказания услуг, гарантии, в том числе банковской, лизинга и др.), бизнес-планы, технические задания, графики выполнения работ, сметы расходов и др.

Предъявляя серьезные требования к содержанию инвестиционных проектов, государство, в свою очередь, предоставляет инвесторам и гарантии, которые выражаются в обеспечении равных для всех инвесторов прав, гласности в обсуждении инвестиционных проектов, а также права на судебное обжалование действий и решений органов государственной власти и местного самоуправления и их должностных лиц. Кроме того, государство гарантирует для всех инвесторов стабильность условий и режима реализации инвестиционного проекта независимо от текущих изменений в законодательстве в течение всего срока окупаемости инвестиционного проекта, но не более 7 лет с момента начала финансирования проекта.

Инвесторы несут ответственность за нарушение требований законодательства и несоблюдение условий инвестиционных контрактов в общем порядке в соответствии с гражданским законодательством.

Раздел 2. Источники и методы инвестирования

Согласно действующему законодательству инвестиционная деятельность на территории РФ может финансироваться за счет:

•собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихи бедствий, и другие средства);

• заемных финансовых средств инвестора (банковские и бюджетные кредиты, облигационные займы и другие средства);

• привлеченных финансовых средств инвестора (сред получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц);

• денежных средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

• инвестиционных ассигнований из государственных бюджетов, местных бюджетов и внебюджетных фондов;

• иностранных инвестиций.

2.1 Собственные финансовые ресурсы (самофинансирование)

Прибыль — главная форма чистого дохода предприятия, выражающая стоимость прибавочного продукта. Ее величина выступает как часть денежной выручки, составляющая разницу между реализационной ценой продукции (работ, услуг) и ее полной себестоимостью. Прибыль является обобщающим показателем результатов коммерческой деятельности предприятия. После уплаты налогов и других платежей из прибыли в бюджет у предприятия остается чистая прибыль. Часть ее можно направлять на капитальные вложения производственного и социального характера. Эта часть прибыли может использоваться на инвестиции в составе фонда накопления или другого фонда аналогичного назначения, создаваемого на предприятии.

Вторым крупным источником финансирования инвестиций на предприятиях являются амортизационные отчисления. Накопление стоимостного износа на предприятии происходит систематически (ежемесячно), в то время как основные производственные фонды не требуют возмещения в натуральной форме после каждого цикла воспроизводства. В результате формируются свободные денежные средства (путем включения амортизационных отчислений в издержки производства), которые могут быть направлены для расширения воспроизводства основного капитала предприятий. Кроме того, ежегодно вводятся в эксплуатацию новые объекты, на которые по установленным нормам (% от балансовой стоимости) начисляется амортизация. Однако такие объекты не требуют возмещения до истечения нормативного срока службы.

Необходимость обновления основных фондов, вызванная конкуренцией товаропроизводителей, заставляет предприятия производить ускоренное списание оборудования с целью образования накопления для последующего вложения их в инновации. Ускоренная амортизация как экономический стимул инвестирования осуществляется двумя способами.

Первый заключается в том, что искусственно сокращаются нормативные сроки службы и соответственно увеличиваются нормы амортизации. Такой метод ускоренной амортизации применяется в нашей стране с 1 января 1991 г., когда предприятиям разрешили утвержденные нормы амортизационных отчислений по конкретным инвентарным объектам увеличивать, но не более чем в 2 раза.

Амортизационные отчисления, начисленные ускоренным методом, используются предприятиями самостоятельно для замены физически и морально устаревшей техники на новую, более производительную. За счет высоких амортизационных отчислений понижаются размер налогооблагаемой прибыли, а следовательно, величина налога. Для стимулирования обновления оборудования малым предприятиям наряду с применением метода ускоренной амортизации разрешено в первый год его эксплуатации списывать на себестоимость продукции дополнительно как амортизационные отчисления до 50% первоначальной стоимости активных основных фондов со сроком службы более 3 лет.

Второй способ ускоренной амортизации заключается в том, что без сокращения установленных государством нормативных сроков службы основного капитала отдельным фирмам разрешается в течение ряда лет производить амортизационные отчисления в повышенных размерах, но с понижением их в последующие годы.

2.2 Акционирование как метод инвестирования

В нашей стране ценные бумаги включают: акции, облигации, векселя, казначейские обязательства государства, сберегательные сертификаты и др. Оборот ценных бумаг и составляет собственно финансовый рынок. Он существенно расширяет возможности привлечения временно свободных денежных средств предприятий и граждан для инвестирования на производственные и социальные мероприятия.

Выпуск ценных бумаг в современных условиях должен способствовать мобилизации рассредоточенных средств предприятий для осуществления крупных инвестиций, смягчить последствия сокращения объемов бюджетного и ликвидации ведомственного финансирования. Экономической основой становления рынка ценных бумаг служат также постоянно растущие средства населения, не обеспеченные товарным покрытием. В структуре источников финансирования инвестиций снижается доля долгосрочных кредитов банков в связи с ростом ставки банковского процента. Поэтому методом внешнего финансирования инвестиционных программ предприятий становится эмиссия ценных бумаг. Этот процесс, заключающийся в замещении банковского кредита рыночными долговыми обязательствами (акциями и облигациями), получил название «секьюритизация».

Ценные бумаги представляют собой документы, подтверждающие право собственности владельца на имущество или денежную сумму, которые не могут быть реализованы или переданы другому лицу без предъявления соответствующего документа. Они удостоверяют также право владения или отношения займа, определяющие взаимоотношения между лицом, выпустившим эти документы, и их владельцами. Ценные бумаги дают право их владельцам на получение дохода в виде дивиденда (процента), а также возможность передачи денежных и иных прав, вытекающих из этих документов, другим лицам. В финансовой практике к ценным бумагам относятся лишь те, которые могут быть объектом купли-продажи, а также источником получения регулярного или разового дохода.

Ценные бумаги делятся на 2 группы: опосредующие отношения совладения — акции: отношения долгосрочного займа — облигации, простые и переводные векселя, банковские акцепты, депозитные сертификаты, ипотеки и др.

Акция — ценная бумага, подтверждающая право акционера участвовать в работе АО, в его прибылях (доходах) и в распределении остатков имущества при ликвидации общества. Участником рынка ценных бумаг должен стать инвестиционный институт, который как юридическое лицо создается в любой организационно-правовой форме. Учредителями инвестиционных институтов могут быть граждане (отечественные и иностранные) и юридические лица. На рынке ценных бумаг в качестве инвестиционных институтов могут выступать банки. Инвестиционный институт может осуществлять свою деятельность на рынке ценных бумаг в качестве: посредника (финансового брокера); инвестиционного консультанта: инвестиционной компании: инвестиционного фонда.

Деятельность финансового брокера на рынке ценных бумаг заключается в выполнении посреднических (агентских) функций при купле-продаже этих бумаг за счет и по поручению клиента на основании договора комиссии или поручения. Деятельность инвестиционного консультанта состоит в оказании консультационных услуг по выпуску и обращению ценных бумаг.

В функции инвестиционной компании входят:

• организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц;

• вложение средств в ценные бумаги;

• купля-продажа ценных бумаг от своего имени и за свой счет, в том числе путем объявления их котировки (установления на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым инвестиционная компания обязуется их продавать и покупать).

Инвестиционная компания образует свои финансовые ресурсы только за счет собственных средств (средств учредителей) и эмиссии ценных бумаг, продаваемых юридическим лицам. Средства физических лиц не участвуют в формировании денежных ресурсов инвестиционных компаний. Это ограничение не касается операций банков с государственными ценными бумагами.

Инвестиционный фонд (в отличие от инвестиционных компаний) вправе привлекать денежные средства населения, что позволяет значительно увеличить величину его активов, а также обеспечить более надежную защиту сбережений населения от инфляции. Фонд предоставляет своим акционерам возможность профессионального управления ценными бумагами. Квалифицированные инвестиционные менеджеры обеспечивают выбор наиболее выгодных направлений инвестирования и получения прибыли.

2.3 Кредитования инвестиций

Кредит выражает экономические отношения между заемщиком и кредитором, возникающие в связи с движением денег на условиях возвратности и возмездности. Важным элементом кредитного регулирования является ссудный процент. В настоящее время инвесторы привлекают кредит в те сферы предпринимательской деятельности, которые дают быстрый эффект (в форме получения прибыли или дохода). Практика показывает, что для предприятий, которые способны многократно увеличить выпуск продукции (или предприятий, на продукцию которых платежеспособный спрос достаточно устойчив, что позволяет серьезно регулировать цены), привлечение кредитов под собственное развитие значительно выгоднее, чем привлечение средств с выплатой доли прибыли.

Объектами банковского кредитования капитальных вложений юридических и физических лиц могут быть затраты по:

• строительству, расширению, реконструкции и техническому перевооружению объектов производственного и непроизводственного назначения;

• приобретению движимого и недвижимого имущества (машин, оборудования, транспортных средств, зданий и сооружений);

• образованию совместных предприятий;

• созданию научно-технической продукции, интеллектуальных ценностей и других объектов собственности;

• осуществление природоохранных мероприятий.

Основой кредитных отношений юридических и физических лиц с банком является кредитный договор. В этом документе предусматриваются, как правило, следующие условия: суммы выдаваемых ссуд, сроки и порядок их использования и погашения, процентные ставки и другие выплаты за кредит, формы обеспечения обязательств (залог, договор гарантии, договор поручительства, договор страхования), перечень документов, представляемых банку. Конкретные сроки и периодичность погашения долгосрочного кредита, выдаваемого юридическим лицам, устанавливаются по договоренности банка с заемщиком исходя из окупаемости затрат, платежеспособности и финансового состояния заемщика, кредитного риска, необходимости ускорения оборачиваемости кредитных ресурсов.

Выдача долгосрочного кредита на объекты производственного и непроизводственного назначения осуществляется при представлении заемщиком следующих документов, подтверждающих его кредитоспособность и возможность кредитования мероприятия:

• устава (решения) о создании предприятия;

• бухгалтерского баланса предприятия на последнюю отчетную дату, заверенного налоговой инспекцией;

• технико-экономического обоснования (расчета, отражающего экономическую эффективность и окупаемость затрат на строительство);

• других документов, подтверждающих финансовое состояние и кредитоспособность предприятия.

Банк осуществляет наблюдение за ходом выполнения кредитуемых мероприятий. При невыполнении заемщиком своих обязательств банк вправе применять экономические санкции, предусмотренные кредитным договором.

2.4 Лизинг как методы инвестирования

Одним из перспективных направлений для нашей страны в переходный период к рынку может стать лизинг. Лизинг представляет собой долгосрочную аренду машин, оборудования, транспортных средств, а также сооружений производственного характера, т.е. форму инвестирования.

Все лизинговые операции делятся на два типа: оперативный — лизинг с неполной окупаемостью; финансовый — лизинг с полной окупаемостью. К оперативному лизингу относятся все сделки, в которых затраты арендодателя (лизингодателя), связанные с приобретением сдаваемого в аренду имущества, окупаются частично в течение первоначального срока аренды. Оперативный лизинг имеет следующие особенности:

• арендодатель не рассчитывает покрыть все свои затраты за счет поступлений от одного арендатора (лизинга получателя);

• сроки аренды не охватывают полного физического износа имущества;

• риск от порчи или утери имущества лежит главным образом на арендодателе;

• по окончании установленного срока имущество возвращается арендодателю, который продает его или сдает в аренду другому клиенту.

В состав оперативного лизинга включаются: рейтинг — краткосрочная аренда имущества от одного дня до одного года; хайринг — среднесрочная аренда от одного года до трех лет. Указанные операции предполагают многократную передачу стандартного оборудования от одного арендатора к другому.

Финансовый лизинг предусматривает выплату в течение срока аренды твердо установленной суммы арендной платы, достаточной для полной амортизации машин и оборудования, способной обеспечить ему фиксированную прибыль. Финансовый лизинг делится на: лизинг с обслуживанием; леверидж лизинг; лизинг в «пакете».

Лизинг с обслуживанием представляет собой сочетание финансового лизинга с договором подряда и предусматривает оказание целого ряда услуг, связанных с содержанием и обслуживанием сданного внаем оборудования.

Леверидж лизинг — особый вид финансового лизинга. В этой сделке большая доля (по стоимости) сдаваемого в аренду оборудования берется внаем у третьей стороны — инвестора. В первой половине срока аренды осуществляются амортизационные отчисления по арендованному оборудованию и уплата процентов по взятой ссуде на его приобретение, что понижает облагаемую налогом прибыль инвестора и создает эффект отсрочки налога.

Лизинг в «пакете» — система финансирования предприятия, при которой здания и сооружения предоставляются в кредит, а оборудование сдается арендатору по договору аренды.

Исходя из источника приобретения объекта лизинговой сделки лизинг можно разделить на прямой и возвратный. Прямой лизинг предполагает приобретение арендодателем у предприятия-изготовителя (поставщика) имущества в интересах арендатора. Возвратный лизинг заключается в предоставлении предприятием-изготовителем части его собственного имущества лизинговой компании с одновременным подписанием контракта об его аренде.

Таким образом, предприятие получает денежные средства от сдачи в аренду своего имущества, не прерывая его эксплуатации. Подобная операция тем выгоднее предприятию, чем больше будут доходы от новых инвестиций по сравнению с суммой арендных платежей. В условиях лизинга имущество, используемое арендатором в течение всего срока контракта, числится на балансе лизингодателя, за которым сохраняется право собственника.

Лизинг существенно отличается от аренды. В отличие от арендатора лизингополучатель не только получает объект в длительное пользование. На него возлагаются традиционные обязанности покупателя, связанные с правом собственности: оплата имущества, возмещение потерь от случайной гибели имущества, его страхование и техническое обслуживание, а также ремонт. В случае выявления дефектов объекте лизинговой сделки лизингодатель считается свободным от гарантийных обязательств, и все претензии лизингополучатель непосредственно предъявляет поставщику.

Финансовые ресурсы лизинговых компаний формируются за счет: взносов участников; поступлений арендный платежей; ссуд банков; средств, полученных от продажи ценных бумаг. Прибыль лизинговых компаний образуется как разность между полученными доходами и расходами. Основной вид дохода — арендная плата. Арендные платежи за использование объектов лизинга должны обеспечить лизингодателю (банку или лизинговой компании) возмещение затрат на приобретение и содержание имущества (до сдачи его в аренду), а также необходимую величину прибыли. Арендный платеж может быть установлен неизменным на весь период лизинга или меняющимся исходя из уровня колебания ссудного процента. При этом учитывается динамика инфляции. Из полученной прибыли лизинговая компания уплачивает проценты за кредит, налоги в бюджет, а чистая прибыль используется самостоятельно.

При использовании лизинга необходимо учитывать то, что он дает лишь временное право лизингополучателю использовать арендованное имущество, но может оказаться более дорогостоящим, чем банковский кредит на приобретение того же оборудования.

Раздел 3. Структура инвестиционного процесса

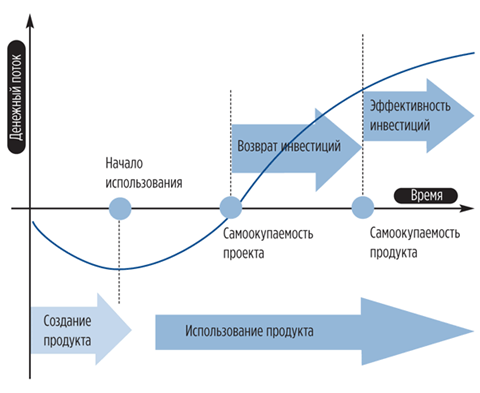

Инвестиционная и операционная деятельность в подавляющем числе случаев управляются по-разному. Участников основной деятельности обычно объединяют в операционные подразделения: отделы сервиса, продвижения, сбыта, производства, снабжения. Инвестиционная деятельность реализуется в виде совокупности инвестиционных проектов. Рассмотрим развитие инвестиционного проекта с финансовой точки зрения (см. рисунок 1):

1. Создание продукта. Принимая решение о запуске инвестиционного проекта, необходимо потратить определенные средства на разработку новой продукции, ее производство, создание торгового представительства, постройку нового завода и т. п.

2. Самоокупаемость. С началом использования продукта появляется доход, но его недостаточно, чтобы окупить затраты. Необходимо привлекать дополнительные инвестиции, чтобы покрыть издержки (планово-убыточная работа). Это продолжается до тех пор, пока не достигается точка самоокупаемости - доходы от реализации продукции, выпущенной заводом, уравновешивают затраты на его эксплуатацию. Затем использование продукта начинает приносить прибыль.

3. Возврат инвестиций. Инвестиционный проект не будет самоокупаемым до тех пор, пока размер прибыли не достигнет размера затрат на реализацию проекта и вывода его на точку самоокупаемости.

4. Эффективность инвестиций. Как правило, инвестора интересует не только возврат вложенных в проект денег, но и вознаграждение за их использование. Иными словами, эффективность инвестиций.

Рисунок 1 Развитие инвестиционного проекта

Раздел 4. Основные аспекты разработки инвестиционной стратегии организации

Инвестиционная деятельность организации во всех ее формах не может сводиться к удовлетворению текущих инвестиционных потребностей, определяемых необходимостью замены выбывающих активов или их прироста в связи с происходящими изменениями объема и структуры хозяйственной деятельности. На современном этапе все большее число организаций осознают необходимость сознательного перспективного управления инвестиционной деятельностью. Эффективным инструментом перспективного управления инвестиционной деятельностью организации выступает инвестиционная стратегия.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Инвестиционную стратегию можно представить как генеральное направление инвестиционной деятельности организации, следование которому в долгосрочной перспективе должно привести к достижению инвестиционных целей и получению ожидаемого инвестиционного эффекта. Инвестиционная стратегия определяет приоритеты направлений и форм инвестиционной деятельности организации, характер формирования инвестиционных ресурсов и последовательность этапов реализаций долгосрочных инвестиционных целей, обеспечивающих предусмотренное общее развитие организации.

Процесс разработки инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

Актуальность разработки инвестиционной стратегии организации определяется рядом условий. Важнейшим из таких условий является интенсивность изменений факторов внешней инвестиционной среды. Высокая динамика основных макроэкономических показателей, связанных с инвестиционной активностью организаций, темпы научно-технологического прогресса, частые колебания конъюнктуры инвестиционного рынка, непостоянство государственной инвестиционной политики и форм регулирования инвестиционной деятельности не позволяют эффективно управлять инвестициями предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В этих условиях отсутствие разработанной инвестиционной стратегии, адаптированной к возможным изменениям факторов внешней инвестиционной среды, может привести к тому, что инвестиционные решения отдельных структурных подразделений организации будут носить разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности инвестиционной деятельности в целом.

Еще одним существенным условием, определяющим актуальность разработки инвестиционной стратегии, является кардинальное изменение целей операционной деятельности организации, связанное с открывающимися новыми коммерческими возможностями. Реализация таких целей требует изменения производственного ассортимента, внедрения новых производственных технологий, освоения новых рынков сбыта продукции и т. п. В этих условиях существенное возрастание инвестиционной активности организации должна носить прогнозируемый характер, обеспечиваемый разработкой четко сформулированной инвестиционной стратегии.

Разработка инвестиционной стратегии предприятия основана на современной концепции «стратегического менеджмента». Концепция стратегического менеджмента отражает четкое стратегическое позиционирование организации (включая и инвестиционную ее позицию), представленное в системе принципов и целей его функционирования, механизме взаимодействия субъекта и объекта управления, характере взаимоотношений между элементами хозяйственной и организационной структуры и формах адаптации к изменяющимся условиям внешней среды. Концепция стратегического менеджмента возникла на основе методологии стратегического планирования, которое составляет его сущностную основу.

Разработка инвестиционной стратегии базируется на предварительной идентификации достигнутого стратегического инвестиционного уровня предприятия. В процессе такой идентификации должно быть получено четкое представление о следующих параметрах, характеризующих возможности и ограничения развития инвестиционной деятельности организации:

1) идентификация того, на что могла бы пойти организация и на что она в действительности способна;

2) что должна делать организация с учетом взятых на себя обязательств;

3) каков уровень инвестиционного риска и какова вероятность достижения целей;

4) какими инвестиционными ресурсами располагает организация, каковы возможности перспективного их формирования, как обеспечена их антиинфляционная защита в процессе накопления;

5) соответствует ли уровень инвестиционной активности организации текущим и перспективным требованиям ее развития, насколько полно используется ее потенциал;

6) какова эффективность действующих на предприятии систем инвестиционного анализа, планирования контроля;

Разработка инвестиционной стратегии играет большую роль в обеспечении эффективного развития организации. Эта роль заключается в следующем:

1. разработанная инвестиционная стратегия обеспечивает механизм реализации долгосрочных общих и инвестиционных целей предстоящего экономического и социального развития организации в целом и отдельных его структурных единиц;

2. инвестиционная стратегия обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, возникающих в процессе динамических изменений факторов внешней инвестиционной среды;

3. инвестиционная стратегия позволяет реально оценить инвестиционные возможности организации, обеспечить максимальное использование его внутреннего инвестиционного потенциала.

Разработка инвестиционной стратегии учитывает заранее возможные вариации развития неконтролируемых организацией факторов внешней инвестиционной среды и позволяет свести к минимуму их негативные последствия для деятельности организации. Она отражает сравнительные преимущества организации в инвестиционной деятельности в сопоставлении с его конкурентами.

Наличие инвестиционной стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления инвестиционной деятельностью организации. Инвестиционной стратегии обеспечивает соответствующую программу организационного поведения в рамках реализации наиболее важных стратегических инвестиционных решений.

В основе разработки инвестиционной стратегии организации лежат принципы системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических инвестиционных решений в процессе разработки инвестиционной стратегии организации, относятся:

Процесс разработки инвестиционной стратегии организации осуществляется по следующим этапам (рис. 2.).

Рисунок 2. Основные этапы процесса разработки инвестиционной стратегии организации

Стратегическое управление инвестиционной деятельностью носит целевой характер, т. е. предусматривает постановку и достижение определенных целей. Стратегические цели инвестиционной деятельности организации представляют собой описанные в формализованном виде желаемые параметры ее стратегической инвестиционной позиции, позволяющие направлять эту деятельность в долгосрочной перспективе и оценивать ее результаты. Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям.

Во-первых, цели должны быть достижимыми. В них должен быть заключен определенный вызов для организации, ее сотрудников и финансового менеджмента. Они не должны быть слишком легкими для достижения. Но они также не должны быть нереалистичными, выходящими за предельно допустимые возможности исполнителей.

Во-вторых, цели должны быть гибкими. Стратегические цели инвестиционной деятельности организации следует устанавливать таким образом, чтобы они оставляли возможность для их корректировки в соответствии с теми изменениями, которые могут произойти в инвестиционной среде.

В-третьих, цели должны быть измеримыми. Это означает, что стратегические инвестиционные цели должны быть сформулированы таким образом, чтобы их можно было количественно измерить или оценить, была ли цель достигнута.

В-четвертых, цели должны быть конкретными. Стратегические инвестиционные цели должны обладать необходимой специфичностью, помогающей однозначно определить, в каком направлении должны осуществляться действия. Цель должна четко фиксировать, что необходимо получить в результате инвестиционной деятельности, в какие сроки ее следует достичь и кто будет ответственным лицом за основные элементы инвестиционного процесса. Чем более конкретна цель, чем яснее намерения и ожидания, связанные с ее достижением, тем легче выразить стратегию ее достижения.

В-пятых, цели должны быть совместимыми. Совместимость предполагает, что стратегические инвестиционные цели соответствуют миссии организации, ее общей стратегии развития, а также краткосрочным инвестиционным и другим функциональным целям.

Формирование стратегических целей инвестиционной деятельности организации требует предварительной их классификации по определенным признакам. С позиций финансового менеджмента эта классификация стратегических целей строится по следующим основным признакам (рис. 3).

К числу наиболее известных и широко применяемых методов разработки стратегии организации относятся SWOT-анализ и Gap-анализ. В действительности они являются не чем иным, как методами выбора стратегии организации, позволяющими остановить свой взгляд на том, или ином типе известной эталонной, конкурентной или другой стратегии деятельности организации.

Инвестиционный SWOT-анализ заключается в последовательном изучении внутреннего финансового состояния организации, в поиске положительных и отрицательных сторон, а также прогнозировании предполагаемых возможностей или угроз со стороны инвестиционной среды. На основании SWOT-анализа строится такая инвестиционная стратегия организации, которая учитывает сильные стороны и возможности и компенсирует недостатки, минимизирует при этом угрозы и снижает риск.

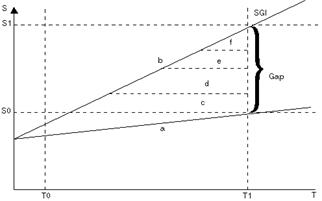

Инвестиционный Gap-анализ заключается в нахождении той разницы, которая существует между нынешней тенденцией развития организации и потенциально возможным путем ее развития. Ключевой вопрос Gap-анализа можно поставить следующим образом: какую стратегию должна избрать организация, чтобы активизировать свою деятельность? На основании Gap-анализа из четырех возможных стратегий избирается оптимальное направление инвестиционной деятельности.

Инвестиционный Gap-анализ предполагает построение графика (рис. 3) с использованием двух важнейших инвестиционных (и экономических вообще) переменных — деньги и время. Суть построения графика заключается в том, что спроецировать нынешнюю тенденцию развития в будущее, а также найти способы оптимизации этой тенденции.

Основными переменными данной графической модели являются показатели T и S, то есть период и ожидаемая инвестиционная отдача (эффект). Показатель Т0 характеризует нынешний, современный период развития организации, а линия a — тенденцию стратегического развития организации, экстраполированную на основе предыдущих результатов деятельности. Линия а стремится к инвестиционному эффекту S0 , стратегическому периоду Т 1 (Т 1 — как минимум, пятилетний период), то есть к тому сроку, когда реализация стратегической инвестиционной программы должна быть завершена.

Рисунок 3. Классификация стратегических целей инвестиционной деятельности организации

Компания, функционирующая в условиях внутренней инвестиционной закрытости, в лучшем случае обречена на относительно стабильное положение на рынке. Лидерства на рынке и роста компании можно добиться только с помощью инвестиционных способов активизации (на графике обозначены соответственно буквами c, d, e, f), соединяющих нынешнюю тенденцию развития организации с потенциальным, возможным путем ее роста.

Инвестиционная стратегия оптимизации (на графике обозначена как c). В случае использования данного способа реализации стратегии компания инвестирует дополнительные средства в оптимизацию ныне существующих товаров (услуг).

Инвестиционная стратегия инновации (на графике обозначена как d): компания инвестирует средства в приобретение новых технологий, разработку новых товаров (услуг).

Инвестиционная стратегия сегментирования (на графике обозначена как e): компания инвестирует финансовые ресурсы с целью охвата новых рынков.

Инвестиционная стратегия диверсификации (на графике обозначена как f): наиболее дорогостоящий и рискованный способ реализации стратегии, заключающийся во вложении значительных средств в расширение объектов деятельности, номенклатуры продукции и др.

Рисунок 4. Графическая модель инвестиционного Gap-анализа

Таким образом, стратегическая инвестиционная деятельность тесно связана с такими функциями управления организацией, как маркетинг, инновация, производство и др.

Раздел 5. Налоговое регулирование инвестиционной деятельности

Под налогами, сборами и платежами понимаются обязательные безвозмездные отчисления юридических лиц и граждан в бюджетную систему в определенных законодательством размерах и сроках.

Действенным инструментом регулирования общего объема налогов и инвестиций являются налоговые льготы, предоставляемые отдельным категориям плательщиков. Так, при исчислении налога на прибыль все предприятия получают право понижать налогооблагаемую прибыль на сумму прибыли, направленную на финансирование капитальных вложений производственного и непроизводственного характера, т.е. на развитие собственной производственной базы. Льгота предоставляется при условии полного использования предприятием сумм начисленного износа на последнюю отчетную дату. Кроме того, с 1994г. освобождается от налогообложения прибыль, направленная на финансирование в порядке долевого участия капитальных вложений, а также на погашение кредитов банков, полученных и использованных на эти цели. Применяемые льготы не должны понижать фактическую сумму налога, начисленную без учета льгот, более чем на 50%.

Предприятия со среднесписочной численностью работников до 200 человек имеют право на отсрочку налоговых платежей (налоговый инвестиционный кредит). Для получения кредита предприятие заключает с налоговым органом соглашение, в котором определяются условия погашения кредита и размер процентных ставок.

Для предприятий, где доля государственной собственности превышает 25%, в ходе реализации собственной инвестиционной политики может быть успешна применена такая форма, как холдинг, позволяющая сократить налоговые отчисления дочерних фирм и снизить затраты на выполнение проекта.

Благоприятные условия для реализации инвестиционных проектов появляются при преобразовании акционерного общества или вхождении его в промышленно- финансовую группу. Указ Президента РФ от 5 декабря 1993г. предоставляет данной организационно- правовой форме такие льготы, как:

1. государственная поддержка инвестиций;

2. зачет задолженности предприятия по результатам инвестиционных конкурсов;

3. право взять пакеты акций, закрепленные в федеральной собственности, в доверительное управление.

Раздел 6. Расчетная часть

В этом разделе студенту необходимо произвести экономические расчеты консервного цеха в составе условного предприятия ООО «Север».

На предприятии применяется позаказный метод учета затрат по полной фактической себестоимости . Расчет себестоимости продукции производится по каждому заказу, при условии, что на предприятии выпускают консервы рыбные в следующем ассортименте:

заказ №1 - консервы «Тресочка полярная натуральная с добавлением масла»

заказ №2 - консервы «Тресочка полярная бланшированная в масле»

заказ №3 - консервы «Тресочка полярная обжаренная в томатном соусе».

Следовательно, в практической части курсовой работы необходимо:

1. Рассчитать производственную себестоимость (по статьям калькуляций) выпускаемой продукции по каждому заказу, а также в целом по предприятию. При этом необходимо произвести распределение косвенных и технологических расходов между видами продукции, рассчитав соответствующий коэффициент распределения или в соответствии с установленным процентом, в зависимости от установленной базы распределения.

2. Произвести расчет производственной себестоимости единицы продукции по каждому заказу. Расчет себестоимости представить в таблице 6 «Типовая калькуляция себестоимости продукции».

3. Рассчитать следующие экономические показатели деятельности предприятия: экономический эффект, выручка от продажи, экономическая эффективность, сумма налога на прибыль, чистая прибыль, рентабельность основной деятельности, рентабельность конкретного вида продукции, рентабельность основного капитала, фондоемкость, фондоотдача, фондовооруженность.

4. Все расчеты свести в таблицу 15 «Результаты работы предприятия» и сделать обобщающие выводы.

Исходные данные и алгоритм производимых расчетов определения себестоимости продукции

Статья 1. «Сырье и материалы» (Зм ) учитывает стоимость сырья, материалов, полуфабрикатов, комплектующих изделий, вспомогательных материалов, инвентаря и хозяйственных принадлежностей и других материальных ценностей, израсходованных на производственные нужды.

Статья «Сырье и материалы» включает все затраты на приобретение рыбы-сырца, продуктов ее переработки, основных и вспомогательных материалов (соль, специи, и пр.) с учетом их стоимости (по прейскурантам) и расходы на доставку. Во вспомогательные материалы входит стоимость упаковочных, смазочных, моющих, дезинфицирующих и других средств, используемых при выпуске продукции и проведении работ и услуг производственного характера.

При планировании расходов на вспомогательные материалы определяют затраты на материалы, не являющиеся составной частью вырабатываемой продукции, но участвующие в ее изготовлении или необходимые для нормального протекания технологического процесса (специи, химикаты, дезинфицирующие и моющие средства, различные материалы - марля, фланель, тара и упаковочные материалы). Расходы на вспомогательные материалы рассчитываются в себестоимости по действующим ценам, включая транспортно-заготовительные затраты, и нормам расхода на единицу продукции. В предложенном варианте расчета транспортно-заготовительные расходы будут учтены обособленно по статье затрат «Транспортно-заготовительные расходы».

Исходные данные для расчета стоимости сырья, тары и вспомогательных материалов при производстве консервов представлены в таблице 1.

Таблица 1 Цена и годовая потребность в сырье, таре и вспомогательных материалах при производстве консервов

| Вариант | 1; 6 | 2; 7 | 3; 8 | 4; 9 | 5; 0 | 1; 6 | 2; 7 | 3; 8 | 4; 9 | 5; 0 |

| Сырье, материалы | Цена за единицу, руб | Годовая потребность | Сумма затрат, руб. |

| Заказ №1 Консервы «Тресочка полярная натуральная с добавлением масла» | |||

Сайка мороженая, кг. |

5,30 | 2350000 | 12455000 |

| Масло растительное, кг. | 21,00 | 24292 | 510132 |

| Соль поваренная, кг. | 2,80 | 9744 | 27283,2 |

| Банки № 19, шт. | 1,51 | 4668768 | 7049839.68 |

| Крышки литографирован-ные, шт. | 1,15 | 4661448 | 5360665.2 |

Ящики № 52, шт. |

9,20 | 78095 | 718474 |

| Картон для прокладок, кг. | 47,00 | 16632,8 | 781741.6 |

| Этикетки для ящиков, шт. | 0,15 | 75092 | 11263.8 |

| Лента пропиленовая, кг. | 55,00 | 173,3 | 9531.5 |

| Итого: | 26923930.98 | ||

| Заказ №2 Консервы «Тресочка полярная бланшированная в масле» | |||

| Сайка мороженая, кг | 5,30 | 1632700 | 8653310 |

| Масло растительное, кг. | 21,00 | 135368 | 2842728 |

| Соль поваренная, кг. | 2,80 | 6448 | 18054.4 |

| Банки № 19, шт. | 1,50 | 3059096 | 4588644 |

| Крышки литографирован-ные, шт. | 1,15 | 3093156 | 3557129.4 |

| Ящики № 52, шт. | 9,20 | 54137 | 498060.4 |

| Картон для прокладок, кг. | 47,00 | 10751,6 | 505325.2 |

| Этикетки для ящиков, шт. | 0,15 | 50537 | 7580.5 |

| Лента пропиленовая, кг. | 55,00 | 113,1 | 6220.5 |

| Итого: | 20677052.45 | ||

| Заказ №3 Консервы «Тресочка полярная обжаренная в томатном соусе» | |||

| Сайка мороженая, кг | 5,30 | 1003200 | 5316960 |

| Томатная паста 30 %, кг. | 24,00 | 52550 | 1261200 |

| Сахар-песок, кг. | 18,00 | 15080 | 271440 |

| Лук репчатый свежий, кг. | 11,00 | 36660 | 403260 |

| Масло растительное, кг. | 21,00 | 137368 | 2884728 |

| Соль поваренная | 2,80 | 3380 | 9464 |

| Мука пшеничная, кг. | 7,00 | 13260 | 92820 |

| Кислота уксусная 80%, кг. | 16,00 | 1147 | 18352 |

| Перец черный, кг. | 120,00 | 67,6 | 8112 |

| Перец душистый, кг. | 120,00 | 67,6 | 8112 |

| Кориандр, кг. | 120,00 | 67,6 | 8112 |

| Гвоздика, кг. | 120,00 | 67,6 | 8112 |

| Лист лавровый сухой, кг. | 55,00 | 18,2 | 1001 |

| Банки № 19, шт. | 1,50 | 2616120 | 3924180 |

| Крышки литографирован-ные, шт. | 1,15 | 2614820 | 3007043 |

| Картон для прокладок, кг. | 47,00 | 9152 | 430144 |

| Этикетки для ящиков, шт. | 0,15 | 43758 | 6563.7 |

| Лента пропиленовая, кг. | 55,00 | 98,8 | 5434 |

| Итого: | 17665037.7 |

Необходимо рассчитать общую стоимость сырья, тары, вспомогательных материалов, чтобы определить сумму материальных затрат по данной статье. Сырье и материалы рассчитываются умножением нормы расхода каждого вида ресурсов на одно изделие на цену за единицу ресурсов.

Статья 2. «Возвратные отходы» (Во ) (вычитаются). Из затрат на материальные ресурсы, включаемые в себестоимость продукции вычитается стоимость реализуемых возвратных отходов (остатков сырья, материалов, полуфабрикатов и др.), образовавшихся в процессе производства продукции. Эти отходы учитываются по нормам выхода и ценам.

Возвратные отходы — остатки материальных ресурсов, образовавшиеся в процессе производства, утратившие полностью или частично потребительские качества исходного ресурса и в силу этого используемые с повышенными затратами или вовсе не используемые по прямому назначению.

Фактическое количество отходов от разделки 35 % от количества рыбы-сырца. Стоимость отходов 1,8 руб. / 1 кг.

Таким образом, возвратные отходы составляют

по заказу №1 – 1480500 руб.;

по заказу №2 - 1028601 руб.;

по заказу №3 – 17665037.7 руб.;

Статья 3. «Топливо и энергия» (Зт ) на технологические нужды – это прямые технологические расходы.

Элементы «Топливо и Энергия» отражают расходы на приобретение у сторонних организаций топлива и энергетических ресурсов (пар, холод, электрическая энергия) на технологические и хозяйственные нужды.

При расчете статьи Топливо и энергия на технологические цели планируют энергетические затраты, необходимые для ведения технологического процесса. Данные о потреблении воды и электроэнергии на технологические цели приведены в таблице 2.

Таблица 2 Данные о потреблении воды и электроэнергии на технологические цели в целом по предприятию

| Вариант | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 0 |

Ст-ть за 1 ед. (руб.) |

Годовая потребность | ||||||||||

| Вода (м3 ) | 14,43 | 45771 | 39998 | 47362 | 68543 | 55621 | 49637 | 62594 | 36241 | 62401 | 50976 |

| Э/эн. (кВт/ч) | 1,04 | 5723232 | 4784798 | 5724382 | 7184832 | 5666684 | 5784648 | 5664616 | 5974612 | 5634622 | 6434688 |

В соответствии с порядком, принятом на предприятии, распределение потребленных воды и электроэнергии осуществляется пропорционально установленной учетной политикой базе распределения – стоимости сырья и материалов по каждому заказу.

Таблица 3 Распределение косвенных затрат

| Заказ | База распределения – стоимость сырья и материалов | Вода | Электроэнергия |

| 1 | 26923930.98 | 408019.3582 | 3082487.23 |

| 2 | 20677052.45 | 313350.8876 | 2367289.909 |

| 3 | 17665037.7 | 267705.2378 | 2022448.113 |

| итого | 65266021.13 | 989075.49 | 7472225.28 |

Коэффициент распределения косвенных расходов определяется следующим образом:

Кр= косвенные расходы/ основная зарплата,

Кр.в.= 989075.49/65266021.13=0.015154524,

Кр.э/эн=7472225.28/65266021.13=0.114488751

Статья 4. «Транспортные расходы» (Зтр ). Норма транспортных расходов составляет 1,1% от стоимости сырья и материалов. Транспортно-заготовительные расходы планируются с учетомрасходов по доставке рыбы-сырца и материалов на предприятие и складских затрат.

Таким образом, транспортные расходы составят

по заказу №1 – 296163.2408 руб.;

по заказу №2 – 227447.5766 руб.;

по заказу №3 – 194315.4147 руб.

Статья 5. «Основная и дополнительная заработная плата производственных рабочих» (Ззп ) включает расходы по оплате труда, в том числе, на основную и дополнительную заработную плату штатного и внештатного персонала, а также премии за производственные результаты, стимулирующие и компенсационные выплаты. С учетом показателей плана по труду рассчитывают затраты на оплату труда персонала предприятия. По статье Заработная плата производственных рабочих отражаются основные и дополнительные затраты, связанные с деятельностью рабочих, которые выполняют технологические операции при изготовлении продукции. При расчете расходов учитывают формы и системы оплаты труда рабочих, занятых на производстве продукции. Дополнительная заработная плата устанавливается, как правило, в процентах к основной заработной плате.

Расходы на заработную плату по каждому заказу за год определяются по формуле:

ЗП = ФЗП * К1

где: ФЗП – фонд заработной платы (см. таблицу 10);

К1 – величина, учитывающая районный коэффициент (40%) и полярную надбавку (80%) (т.е. К1 = 2,2).,

ЗП1= 562948*2.2=1238485.6 руб.,

ЗП2= 337769*2.2=743091.8 руб.,

ЗП3= 225179*2.2=495393.8 руб.

Таблица 4 Годовой фонд заработной платы

| вариант | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 0 |

ФЗП руб./год, в т.ч.: |

1003620 | 1267890 | 1423567 | 1125896 | 998258 | 994000 | 1000050 | 1246512 | 1002560 | 1045790 |

| Заказ № 1 | 501810 | 633945 | 711784 | 562948 | 499129 | 497000 | 500025 | 623256 | 501280 | 522895 |

| Заказ № 2 | 301086 | 380367 | 427070 | 337769 | 299477 | 298200 | 300015 | 373954 | 300768 | 313737 |

| Заказ № 3 | 200724 | 253578 | 284713 | 225179 | 199652 | 198800 | 200010 | 249302 | 200512 | 209158 |

Полная заработная плата по каждому заказу определяется по формуле:

ЗПп = ЗП * К2

где: К2 – коэффициент, учитывающий отчисления по прогрессивно-премиальной системе оплаты труда, а также дополнительную заработную плату. К2 = 1,2.,

ЗПп1= 1238485.6*1.2=1486182.72 руб.,

ЗПп2= 743091.8*1.2=891710.16 руб.,

ЗПп3= 495393.8*1.2=594472.56 руб

Статья 6. «Отчисления на социальное страхование» (Зесн ) отражает обязательные отчисления от заработной платы во внебюджетные фонды социального страхования, пенсионный и медицинский фонды, установленные законодательством, т.е. начисление единого социального налога (ЕСН) – 26,0 % (см. таблицу 11) от полной заработной платы (ЗПп) и определяются в процентах к основной и дополнительной заработной плате всех работающих. Отчисления начисляются от заработной платы и включаются в себестоимость продукции. Проценты отчислений единого социального налога установлены главой 24 Налогового кодекса Российской Федерации.

Объектом налогообложения для налогоплательщиков, (организаций, производящих выплаты физическим лицам) признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг.

Таблица 5 Нормы ЕСН

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| До 280 000 рублей | 20,0 процента | 3,2 процента | 0,8 процента | 2,0 процента | 26,0 процента |

| От 280 001 рубля до 600 000 рублей | 56 000 рублей +7,9 процента с суммы, превышающей 280 000 рублей | 8 960 рублей + 1,1 процента с суммы, превышающей 280 000 рублей | 2 240 рублей + 0,5 процента с суммы, превышающей 280 000 рублей | 5 600 рублей + 0,5 процента с суммы, превышающей 280 000 рублей | 72 800 рублей + 10,0 процента с суммы, превышающей 280 000 рублей |

| Свыше 600 000 рублей | 81 280 рублей + 2,0 процента с суммы, превышающей 600 000 рублей | 12 480 рублей | 3 840 рублей | 7 200 рублей | 104 800 рублей +2,0 процента с суммы, превышающей 600 000 рублей |

Пропорционально начисленной заработной плате в себестоимость продукции включаются отчисления на социальные нужды.

Отчисления на социальные нужды (ЕСН) находим по формуле и включаем в себестоимость каждого заказа:

ЕСН = ЗПп * N

100

где N – процентная ставка единого социального налога - 26%.,

ЕСН1 =386407.5 руб.,

ЕСН2= 231844.64 руб.,

ЕСН3 =154562.86 руб.

Фонд оплаты труда определяется по формуле:

ФОТ = ЗПп + ЕСН,

ФОТ1= 1872590.22 руб.,

ФОТ2= 1123554.8 руб.,

ФОТ3= 749035.42 руб.

Статья 7. «Амортизация» (За ), включает суммы амортизационных отчислений на полное восстановление основных средств (за исключением объектов основных средств, которые не амортизируются в соответствии с действующими нормативными документами). Затраты на амортизацию основных фондов рассчитывают по всем основным фондам предприятия, исходя из их среднегодовой стоимости и соответствующих норм.

Амортизация не начисляется:

· по объектам жилищного фонда (если они не используются для получения дохода);

· по объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хозяйства;

· по продуктивному скоту;

· по многолетним насаждениям, не достигшим эксплуатационного возраста;

· по другим объектам основных средств, потребительские свойства которых с течением времени не меняются (например, земельные участки и объекты природопользования);

· объектам основных средств стоимостью не более 10000 рублей за единицу можно списывать на затраты по мере их передачи в эксплуатацию без начисления амортизации;

· книги, брошюры и другие издания (независимо от их стоимости) списываются на затраты в полной сумме в момент их приобретения (п.2 ст.256 НК РФ).

Сумма амортизационных отчислений определяется согласно методике, установленной учетной политикой организации. Порядок и способ начисления амортизации основных средств регламентируются ПБУ 6/01 «Учет основных средств». Расчет годовой суммы амортизационных отчислений производится по формуле:

За = ОФ * НА / 100

где ОФ – стоимость основных фондов, руб;

НА – норматив амортизационных отчислений, (%).

Норма амортизационных отчислений устанавливается в зависимости от срока полезного использования объекта основных средств и рассчитывается по формуле:

НА = 1/ СПИ * 100

где СПИ – срок полезного использования объекта основных средств в годах,

НАд/зд= 1/20=0.05*100=5%,

НАд/обр.=1/10=0.1*100=10%

В соответствии с постановлением Правительства РФ от 1 января 2002 г. № 1 (с изменениями от 9 июля 2003 г., 8 августа 2003 г.) «О классификации основных средств, включаемых в амортизационные группы» установлены группы основных средств, включаемые в амортизационные группы (всего 10 групп) и могут быть использованы для целей бухгалтерского учета в зависимости от срока полезного использования.

Условно примем следующий срок полезного использования по объектам основных средств:

· для зданий – 20 лет;

· для оборудования – 10 лет.

Стоимость основных фондов (зданий и оборудования) представлена в таблице 6 и таблице 7

Таблица 6 Стоимость основных фондов (зданий)

| вариант | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 0 |

| ОФ | 8489520 | 7891230 | 7502300 | 9803250 | 8562100 | 9899860 | 8320000 | 7999900 | 8649200 | 9567300 |

За1=9803250*0.05=490162.5 руб

Таблица 7 Стоимость основных фондов (оборудования)

| Наименование оборудования | Первоначальная стоимость, руб. | Количество единиц оборудования, шт. | Общая стоимость, руб | НА | общая стоимость+НА |

Холодильная машина МКВ 9.5-2-4-ИРСН-10 |

42500,00 | 5 | 212500 | 2125 | 214625 |

Холодильная машина МКВ 9.5-2-4-ВО-10 |

48750,00 | - | |||

| Электропогрузчик ЭП 103 КО | 250000,00 | 1 | 250000 | 25000 | 275000 |

| Машина для разделки сайки А8ИС6 | 187500,00 | 2 | 375000 | 37500 | 412500 |

| Машина для мойки рыбы и морепродуктов Н2-ИМГ | 188750,00 | 1 | 188750 | 18875 | 207625 |

| Машина панировочная МП-1 | 50000,00 | 1 | 50000 | 5000 | 55000 |

| Машина посудомоечная МПМ-700 | 40000,00 | 1 | 40000 | 4000 | 44000 |

| Печь обжарочная Н29-ИЖЛ | 461250,00 | 1 | 461250 | 46125 | 507375 |

| Машина для укладки рыбы в банку №19 Н29-ИХ2-К | 378750,00 | 1 | 378750 | 37875 | 416625 |

| Автомат банкомоечный LW-711 | 75000,00 | 2 | 150000 | 15000 | 165000 |

| Автомат весоконтрольный И2-ИВГ | 31250,00 | 1 | 31250 | 3125 | 34375 |

| Бланширователь Б4 | 500000,00 | 1 | 500000 | 50000 | 550000 |

Машина для закладки соли и специй В4-ИДА |

50000,00 | 1 | 50000 | 5000 | 55000 |

Дозировочно-закаточный агрегат LW-724/LW-303 S |

100000,00 | 1 | 100000 | 10000 | 110000 |

| Машина для очистки лука МООЛ-500М | 21250,00 | 1 | 21250 | 2125 | 23375 |

| Машина кухонная универсальная УКМ | 33750,00 | 1 | 33750 | 3375 | 37125 |

| Котел варочный электрический ОВТIМIХ | 37500,00 | 1 | 37500 | 3750 | 41250 |

| Комплекс для стерилизации консервов Н2-ИТЛ-209-2 | 500000,00 | 1 | 500000 | 50000 | 550000 |

| Установка моечно-сушильная LW-703 | 125000,00 | 1 | 125000 | 12500 | 137500 |

| Машина для укладки банок в ящики №52 Н29-ИХД | 187500,00 | 1 | 187500 | 18750 | 206250 |

| Машина для обвязки коробок ИПЗБ | 33750,00 | 1 | 33750 | 3375 | 37125 |

| Итого: | 3979750 |

За2=3979750 руб.,

За=4469912.5 руб

Поскольку на ООО «Север» выпускают различные консервы, необходимо распределить общую сумму амортизации между заказами пропорционально стоимости сырья и материалов.

Таблица 8 Распределение амортизационных расходов

| Заказ | База распределения – стоимость сырья и материалов | Амортизация |

| 1 | 26923930.98 | 1843987.64 |

| 2 | 20677052.45 | 1416146.44 |

| 3 | 17665037.7 | 1209857.18 |

| Итого | 65266021.13 | 4469912.5 |

Кр= косвенные расходы/ основная зарплата,

Кр=4469912.5/65266021.13=0.0684887968

Статья 8. «Расходы на содержание и эксплуатацию оборудования » (Зэксп ) . З атраты на содержание и эксплуатацию оборудования рассчитывается планово-экономическим отделом и составляют 110% от полной заработной платы:

Зэксп = Ззп * 110 / 100,

Зэксп= 2972365.44*110/100=3269601.984 руб.,

Зэксп1= 1634800.992 руб.,

Зэксп2= 980881.176 руб.,

Зэксп3= 653919.816 руб.

Статья 9. «Общепроизводственные расходы» (Зопр ) включают:

· расходы на содержание и обслуживание оборудования : текущий уход и ремонт оборудования, энергетические затраты на оборудование, услуги вспомогательных производств по обслуживанию оборудования и рабочих мест, расходы на внутризаводские перевозки материалов, полуфабрикатов и готовой продукции, прочие расходы связанные с использованием оборудования;

· общецеховые расходы на управление : расходы по производственному управлению, затраты связанные с подготовкой и организацией производства, содержание и ремонт зданий, сооружений и инвентаря производственного назначения, затраты на профориентацию и подготовку кадров.

Указанные расходы рассчитываются по плану и составляют 10% от стоимости сырья, тары, вспомогательных материалов.

Зопр. =4665671.9 руб.,

Зопр. 1=26923930.98*0.1=2692393 руб.,

Зопр.2= 20677052.45*0.1=2067705.245 руб.,

Зопр.3= 17665037.7*0.1=1766503.77 руб.

Статья 10. «Прочие производственные расходы» (Зпр ). Затраты, не относящиеся к перечисленным элементам (командировочные, услуги связи и др.), включают в прочие расходы. В состав общепроизводственных включают также прочие расходы, отчисления на научно-исследовательские работы, затраты по технической пропаганде, стандартизацию, т. е. не относящееся к перечисленным выше затратам.

Определяются на основании специальных расчетов и, как правило, включаются в себестоимость соответствующих изделий и составляют 0,15% от стоимости сырья, тары, вспомогательных материалов. Это расходы на охрану труда, ремонт оборудования и другие.

Зпр.= 97899.03 руб.,

Зпр1= 26923930.98*.00015=40385.89 руб.,

Зпр2.= 20677052.45*.00015=31015.58 руб.,

Зпр3 =17665037.7*.00015=26497.56 руб.

Статья 11. «Общехозяйственные расходы» (Зохр ) (непроизводственные расходы) включают расходы: по техническому управлению, административно-управленческие расходы, расходы по производственному управлению, расходы по управлению снабженческо-сбытовой деятельностью, расходы на рабочую силу (набор, отбор, подготовку руководителей, повышение квалификации, переподготовку, обучение), содержание и ремонт зданий и сооружений, обязательные сборы, налоги и платежи. Указанные расходы рассчитываются по плану и составляют 20% от стоимости сырья, тары, вспомогательных материалов. Эта статья отражает затраты на управление и организацию производства в целом.

Зохр.= 50272204.23 руб.,

Зохр.1= 26923930.98*0.2=5384786.19 руб.,

Зохр2= 20677052.45*0.2=4135410.49 руб.,

Зохр3 =17665037.7*0.2=3533007.54 руб.

Калькуляция производственной себестоимости выпускаемой продукции будет представлена в следующем виде (см. таблицу 14):

Таблица 9 Калькуляция производственной себестоимости выпускаемой продукции (тыс. руб.)

| Статьи затрат | Сумма затрат всего по предприятию | Заказ №1 | Заказ №2 | Заказ №3 |

| Статья 1. «Сырье и материалы» (Зм ) | 65266021.13 | 26923930.98 | 20677052.45 | 17665037.7 |

| Статья 2. «Возвратные отходы» (Во ) (вычитаются) | 20174138.7 | 1480500 | 1028601 | 17665037.7 |

Статья 3. «Топливо и энергия» (Зт ): - вода - электроэнергия |

989075.49 7472225.28 |

408019.36 3082487.23 |

313350.89 2367289.909 |

267705.24 2022448.11 |

| Статья 4. «Транспортные расходы» (Зтр ) | 717926.22 | 296163.24 |

227447.57 |

194315.41 |

| Статья 5. «Основная и дополнительная заработная плата производственных рабочих» (Ззп ) | 2476971.2 | 1238485.6 | 743091.8 | 495393.8 |

Статья 6. «Отчисления на социальное страхование» (Зесн ) |

772815 | 386407.5 | 231844.64 | 154562.86 |

| Статья 7. «Амортизация оборудования» (За ) | 4469912.5 | 1843987.64 | 1416146.44 | 1209857.18 |

| Статья 8. «Расходы на содержание и эксплуатацию оборудования» (Зэксп ) | 3269601.98 |

1634800.99 |

980881.17 |

653919.81 |

| Статья 9. «Общепроизводственные расходы» (Зопр ) | 4665671.9 |

2692393 | 2067705.24 |

1766503.7 |

Статья 10. «Прочие производственные расходы» (Зпр ) |

97899.03 | 40385.89 | 31015.58 | 26497.56 |

| Статья 11. «Общехозяйственные расходы» (Зохр ) | 50272204.23 | 5384786.19 | 4135410.49 | 3533007.54 |

| Итого производственная себестоимость: | 102466609.99 | 42699044.75 | 32311253.51 | 27456311.68 |

Производственная себестоимость продукции (З) , определяется путем суммирования всех вышеперечисленных статей затрат.