Статистический анализ банковской деятельности в России

СОДЕРЖАНИЕ: Введение Банковская статистика является частью финансовой статистики. Финансовый сектор экономики состоит из двух составляющих – банковский подсектор и подсектор небанковских финансовых учреждений. Банковский подсектор имеет двухуровневую структуру – центральный банк и коммерческие организации.Введение

Банковская статистика является частью финансовой статистики. Финансовый сектор экономики состоит из двух составляющих – банковский подсектор и подсектор небанковских финансовых учреждений. Банковский подсектор имеет двухуровневую структуру – центральный банк и коммерческие организации. Ввиду значимости подсекторов на практике принято называть их банковским сектором и сектором небанковских финансовых организаций. Следовательно, определение банковской статистики имеет два аспекта- с точки зрения центрального банка и с точки зрения конкретного банка.

С точки зрения любого центрального банка банковская статистика призвана формировать блок факторов и показателей, которые достаточно адекватно, достоверно и оперативно выявляют основные количественные тенденции развития банковской системы в целом, а также эффективность принимаемых центральных банком мер по укреплению ее стабильности. Кроме этого, статистика «банка банков» должна оперативно снабжать национальное и мировое сообщество, а также все заинтересованные субъекты государственного и нефинансового секторов экономики открытой, доступной для понимания информацией.

С точки зрения конкретной организации банковская статистика формирует два блока статистической информацией – внешний и внутренний. Внешний блок формирует информацию для предоставления в центральный банк и прочих заинтересованных органов и организаций. Наряду с этим банками формируется и внутренний блок, который обеспечивает достоверными данными высшего и среднего уровня менеджеров всех подразделений финансового посредника.

Целью курсовой работы является закрепление и расширение теоретических и практических знаний необходимых для проведения статистического анализа банковской деятельности России.

Для достижения данной цели возникают следующие задачи:

- Изучить теоретические аспекты статистики банковской деятельности;

- Дать организационно-правовую характеристику банковской деятельности;

- Ознакомиться с данными отчетности по банкам России;

- При помощи расчетов статистических показателей оценить экономическое состояние банковской системы;

- Провести статистический анализ банковской деятельности.

Объектом исследования являются банки России.

Данные для рассмотрения теоретических аспектов были взяты из учебников, научных статей и нормативных документов.

1. Теоретические аспекты банковской деятельности России

1.1 Предмет и задачи банковской статистики

Бурное развитие банковской системы России последних лет привело к формированию децентрализованной двухуровневой системы банков. К первому уровню относится ЦБ РФ (Банк России). Во второй уровень входят коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

ЦБ РФ-главный банк государства, не зависимое от распорядительных и исполнительных органов власти экономически самостоятельное учреждение, осуществляющее свои расходы за счет собственных доходов. Основными задачами ЦБ РФ являются регулирование денежного обращения, обеспечение устойчивости национальной валюты, проведение единой денежно-кредитной политики, организация расчетов и кассового обслуживания, защита интересов вкладчиков, банков и других кредитных учреждений, осуществляющих операции по внешнеэкономической деятельности.

Второй уровень банковской системы представлен, прежде всего, широкой сетью коммерческих банков, обеспечивающих кредитно-расчетное обслуживание субъектов хозяйственной жизни.

Банк – это обособившийся от других субъектов денежно-кредитный институт, имеющий не только свой самостоятельный юридический статус. Как самостоятельный хозяйствующий субъект банк обладает материальной дееспособностью, подчиненной общим и специфическим экономическим законам, игнорирование которых им самим и с внешней стороны чревато потерями и убытками. Банк осуществляет предпринимательскую деятельность, связанную с производством специфического продукта в сфере обращения. Продуктом банковского предприятия является не просто товар, а товар особого рода – деньги, платежные средства и услуги преимущественно денежного характера. [1,202]

Банковская статистика-отрасль финансовой статистки, задачами которой являются получение информации для характеристики выполняемых банковской системой функций, разработка аналитических материалов для потребностей управления денежно-кредитной системой страны, прежде всего кредитного и кассового планирования и контроля над использованием планов. Банковская статистика призвана обеспечить характеристику деятельности банковской системы, оценку ее результатов и их прогнозирование, выявить факторы, определяющие результаты и оценку влияния банковской деятельности на развитие рыночных отношений и ее вклад в конечные экономические результаты.

Объектом статистики банков является вся совокупность банковской деятельности. Субъектом статистического анализа являются как сами банки, так и другие кредитные учреждения, реальные и потенциальные клиенты и корреспонденты, физические и юридические лица. Цель анализа банковской деятельности состоит в выявлении факторов доходности, поддержания ликвидности; определении оценки степени риска при предоставлении банковских услуг и их минимизации, а также в соблюдении установленных центральным банков экономических нормативов.

Банковская статистика изучает

![]() аккумуляцию временно свободных денежных средств государственных, кооперативных объединений, предприятий, организаций, учреждений, общественных организаций и населения;

аккумуляцию временно свободных денежных средств государственных, кооперативных объединений, предприятий, организаций, учреждений, общественных организаций и населения;

![]() краткосрочное и долгосрочное кредитование народного хозяйства и населения;

краткосрочное и долгосрочное кредитование народного хозяйства и населения;

![]() финансирование капиталовложений;

финансирование капиталовложений;

![]() безналичные расчеты;

безналичные расчеты;

![]() оборот наличных денег через кассы кредитных учреждений;

оборот наличных денег через кассы кредитных учреждений;

![]() сберегательное дело;

сберегательное дело;

![]() кассовое исполнение госбюджета.

кассовое исполнение госбюджета.

Статистика изучает банковскую систему и ее деятельность в различных аспектах: по количеству, формам собственности и назначению банков, видам кредитно-расчетного обслуживания, ассортименту оказываемых услуг. Наряду с увеличением сети банков развитие банковской системы сопровождается расширением ассортимента банковских услуг.

Статистика выделяет следующие виды банковских услуг. Это:

1. Учетно-операционная работа:

![]() открытие, ведение и закрытие лицевых счетов и банков-корреспондентов;

открытие, ведение и закрытие лицевых счетов и банков-корреспондентов;

![]() учет расчетно-платежных документов и контроль за своевременностью их оплаты; выявление счетов, не оплаченных в срок;

учет расчетно-платежных документов и контроль за своевременностью их оплаты; выявление счетов, не оплаченных в срок;

![]() осуществление расчетов по поручению клиентов;

осуществление расчетов по поручению клиентов;

![]() начисление и списание процентов по ссудам, текущим и расчетным счетам;

начисление и списание процентов по ссудам, текущим и расчетным счетам;

![]() учет операций факторинга, лизинга и форфейтинга;

учет операций факторинга, лизинга и форфейтинга;

![]() депонирование средств для выдачи чековых книжек, аккредитивов, акцепта платежных поручений и др.

депонирование средств для выдачи чековых книжек, аккредитивов, акцепта платежных поручений и др.

![]() Кредитование:

Кредитование:

![]() перспективное планирование кредитной деятельности;

перспективное планирование кредитной деятельности;

![]() экономико-статистический анализ кредитных отношений за предшествующий период;

экономико-статистический анализ кредитных отношений за предшествующий период;

![]() регулирование кредитных отношений банка с предприятиями;

регулирование кредитных отношений банка с предприятиями;

![]() учет и контроль за кредитной деятельностью;

учет и контроль за кредитной деятельностью;

![]() оценка экономической эффективности и отдельных видов кредита, кредитных отношений и др.

оценка экономической эффективности и отдельных видов кредита, кредитных отношений и др.

![]() Денежное обращение:

Денежное обращение:

![]() составление и исполнение кассового плана;

составление и исполнение кассового плана;

![]() прогнозирование выполнения кассового плана.

прогнозирование выполнения кассового плана.

![]() Денежное обслуживание:

Денежное обслуживание:

![]() организация обслуживания кредитных карт;

организация обслуживания кредитных карт;

![]() организация обслуживания кассовых автоматов.

организация обслуживания кассовых автоматов.

![]() Анализ финансово – экономического состояния организаций:

Анализ финансово – экономического состояния организаций:

![]() ведение финансово – экономических паспортов организаций;

ведение финансово – экономических паспортов организаций;

![]() контроль над выполнением целевых программ развития отдельных организаций.

контроль над выполнением целевых программ развития отдельных организаций.

1.2 Информационное обеспечение банковской статистики

Статистическая информация о банковской деятельности содержится в годовых отчетах коммерческих банков, а для ее детализации используют данные бухгалтерского учета.

По результатам своей работы российские коммерческие банки отчитываются перед государственными органами, представляя следующие основные формы отчетности:

1. Годовой отчет банка представляется в ЦБ РФ. Основное содержание годового отчета банка составляют: годовой баланс банка, отчет о финансовых результатах деятельности банка, структурные показатели ликвидности, размер собственного капитала банка, данные о кредитной, ресурсной политике банка, внешнеэкономической деятельности, операциях с ценными бумагами, крупнейших инвестициях.

2. Общая финансовая отчетность также представляется в ЦБ РФ. Финансовая отчетность включает: предварительный и окончательный балансовый отчет, отчет о прибылях и убытках, анализ отдельных счетов, анализ кредитного портфеля, информацию о резервах на возможные потери по ссудам, наращенных процентах, анализ активов и пассивов по срокам востребования и погашения, данные об основных средствах и нематериальных активах, анализ движения собственных средств, анализ валютной позиции, сведения о работниках банка.

3. Экономические нормативы деятельности банка рассчитываются и предоставляются ежемесячно в ЦБ РФ.

4. Данные, характеризующие кредитный портфель банка, предоставляются ежеквартально в ЦБ РФ.

5. Отчет о результатах расходования предприятиями, учреждениями, организациями средств на потребление ежеквартально направляются в Управление денежного обращения ЦБ РФ.

6. Отчет о кассовых оборотах составляется ежемесячно и каждые 5 дней и представляются в РКЦ ЦБ РФ. Он содержит статьи прихода и расхода средств из касс банка, балансовую строку и контрольный арифметический итог.

Требования к составу и содержанию отчетности российских банков изложены: в инструкции ЦБ РФ №17 от 01.10.1997 г. «О составлении финансовой отчетности»; инструкции ЦБ РФ №34 от 19.02.1996 г. «О порядке проведения проверок кредитных организаций и их филиалов уполномоченными представителями Центрального банка Российской Федерации (Банка России)» (декабрь 1995 г.). В инструкции №34 дается подробное описание механизма проверки банка уполномоченной рабочей группой ЦБ РФ, которая, в частности имеет право на получение всей информации без ограничений, относящейся к кредиторской деятельности кредитной организации. Предусмотрен и запрос информации у аукционеров и клиентов (с их согласия) для «установления фактических обязательств, в том числе для подтверждения данных, содержащихся в документах, полученных от проверяемой кредитной организации и ее филиалов».

В 1996 г. Работа по укреплению системы банковского регулирования и надзора была продолжена. Инструкцией ЦБ РФ №1 «О порядке регулирования деятельности банков» от 01.10.1997 г. (в редакции от 02.11.1999 г.) была введена новая система экономических нормативов деятельности коммерческих банков.

Банковский надзор был усилен за счет новой ежемесячной отчетности коммерческих банков. Согласно инструкции №17 банки обязаны ежемесячно представлять главные управления (национальные банки) приложения к отчетности (ранее все приложения к инструкции №17 представлялись раз в квартал).

Данные меры преследуют несколько целей. Во-первых, ЦБ РФ имеет возможность ежемесячно анализировать достаточно информативные формы отчетности коммерческих банков, и тем самым усилится оперативный контроль за их финансовым состоянием. Во-вторых, ежемесячное представление приложений 1,3,13,17,18 и 19 к инструкции №17 способствует более тесной взаимосвязи данных баланса и информации, содержащейся в общей финансовой отчетности, что превышает достоверность всех форм отчетности банков. В-третьих, расширился круг анализируемой информации ЦБ РФ, что позволило создать информационную базу для эффективного банковского регулирования и надзора в России.

1.3 Система показателей банковской статистики

Система состоит из статистических показателей четырех уровней.

Первый уровень – исходные показатели, содержащиеся в статистических источниках или получаемые из содержащихся в статистических источниках расчетным путем и характеризующие основные факторы уровня развития банковской системы региона или страны в целом.

Перечислим двенадцать основных показателей:

o абсолютная величина банковских активов. Характеризует масштаб операций банковской системы на данной территории;

o уровень инфляции. Используется для оценки величины реальных активов. В соответствии с международной практикой в качестве такого показателя принимается индекс роста потребительских цен;

o величина реальных активов. Характеризует изменение реального масштаба банковских операций (без учета инфляционного фактора). Рассчитывается в процентах от базового периода путем деления темпа роста активов за отчетный период на индекс инфляции за тот же период;

o доход населения за месяц, предшествующий отчетной дате. Рассчитываются путем произведения среднедушевых доходов населения на его численность;

o количество банков, зарегистрированных на одной территории. Используются при определении числа банковских учреждений, расположенных на территории, а также при определении среднего количества филиалов, созданных одним банком;

o количество филиалов банков, зарегистрированных в данном регионе вне зависимости от места расположения этих филиалов. Используется при определении среднего количества филиалов, созданных одним банком;

o количество банковских учреждений в регионе. Рассчитывается суммированием количества банков, зарегистрированных в регионе, и количества банковских учреждений на территории;

o индекс количества банковских учреждений в регионе. Рассчитывается как отношение количества банковских учреждений в регионе к аналогичному среднероссийскому показателю, выраженное в процентах. Используется при расчете индекса концентрации финансовых потоков;

o среднее количество филиалов, созданных одним банком. Рассчитывается путем деления количества филиалов банков, зарегистрированных в данном регионе вне зависимости от места расположения на территории. Выражает активность банков в освоении новых территорий. С точки зрения оценки уровня развития и степени привлекательности территории самостоятельного значения не имеет, частично дублируя индексы концентрации финансовых потоков и количества филиалов;

o количество банковских филиалов в регионе вне зависимости от места расположения главного банка. Характеризует легкость создания банковского филиала в регионе;

o объем кредитных вложений банков, зарегистрированных в регионе. Используется при определении доли кредитов в активах банковской системы;

o доля кредитов в активах. Рассчитывается путем деления объема кредитных вложений банков, зарегистрированных в регионе, на общий объем их активов. Характеризует уровень специализации банковской системы на территории.

Второй уровень – базовые индексы, получаемые на основе исходных показателей и характеризующие отличие основных факторов уровня развития банковской системы региона от среднероссийского уровня.

Перечислим составляющие итогового сравнительного индекса привлекательности условий банковской деятельности:

1. Прямые индексы, характеризующие условия банковской деятельности:

o индекс объема финансовых ресурсов. Показывает масштаб операций в регионе, наличие ресурсов для банковской деятельности;

o индекс концентрации финансовых результатов. Свидетельствует об объеме финансовых потоков, приходящихся на одно действующее на территории банковское учреждение, и тем самым характеризует уровень конкуренции (при низкой концентрации конкуренция высокая, при высокой соответственно низкая).

2. Косвенные (результирующие) индексы, характеризующие условия банковской деятельности опосредованно, по конечным результатам, на которые воздействует значительное число факторов, не поддающихся индивидуальному учету:

o индекс количества филиалов. Свидетельствует о сравнительной легкости открытия и функционирования банковских филиалов на рассматриваемой территории;

o индекс доли кредитных операций в банковских активах. Показывает специализацию и качественный уровень развития банковской системы рассматриваемого региона (чем индекс ниже, тем выше уровень специализации);

o индекс динамики реальных активов. Характеризует общую тенденцию развития банковской системы данной территории (чем он выше, тем «сильнее» и перспективнее местные банки, и местная банковская система, следовательно, более привлекательна рассматриваемая территория с точки зрения создания новых филиалов).

Третий уровень- индекс сравнительной привлекательности условий банковской деятельности. Является итоговым сравнительным индексом привлекательности условий банковской деятельности и рассчитывается по следующей формуле:

![]() =, (1.1)

=, (1.1)

где ![]()

![]()

![]()

![]()

![]()

![]()

![]()

Четвертый уровень – удельные показатели развития банковской ситемы.

1. Характеризует деятельность банка относительно количества населения:

![]() величина банковских активов, приходящихся на 100 тысяч человек. Показатель получен путем деления величины банковских активов региона на количество его населения. Отражает масштаб операций местных банков и одновременно степень их ориентации на денежные ресурсы населения;

величина банковских активов, приходящихся на 100 тысяч человек. Показатель получен путем деления величины банковских активов региона на количество его населения. Отражает масштаб операций местных банков и одновременно степень их ориентации на денежные ресурсы населения;

![]() количество банковских учреждений, приходящихся на 100 тысяч человек. Данный показатель получен делением числа банковских учреждений региона на количество его населения. Отражает степень удовлетворения потребностей населения банковским обслуживанием в предложении примерной однородности услуг, предоставляемых банковскими учреждениями. Последнее допущение правильно лишь при развитой банковской системе в связи с чем в настоящее время показатель может иметь в лучшем случае вспомогательное значение.

количество банковских учреждений, приходящихся на 100 тысяч человек. Данный показатель получен делением числа банковских учреждений региона на количество его населения. Отражает степень удовлетворения потребностей населения банковским обслуживанием в предложении примерной однородности услуг, предоставляемых банковскими учреждениями. Последнее допущение правильно лишь при развитой банковской системе в связи с чем в настоящее время показатель может иметь в лучшем случае вспомогательное значение.

2. Применяются при характеристике числа банковских учреждений региона:

![]() величина банковских активов, приходящихся на один банк региона. Показатель рассчитывается как частное от деления величины банковских активов на число банков региона и выражает уровень концентрации банковских активов. Показатель характеризует конкретную борьбу на общероссийском уровне, так как показатель актива характеризует деятельность банка без учета территориальных рамок.

величина банковских активов, приходящихся на один банк региона. Показатель рассчитывается как частное от деления величины банковских активов на число банков региона и выражает уровень концентрации банковских активов. Показатель характеризует конкретную борьбу на общероссийском уровне, так как показатель актива характеризует деятельность банка без учета территориальных рамок.

3. Характеризует величину активов и банковских учреждений на 1 млрд. руб. доходов населения:

![]() величина активов на 1 млрд. руб. доходов населения. Характеризует, насколько эффективно используются банками региона его финансовые потоки (максимально эффективное использование – превращение их трамплин для освоения новых регионов);

величина активов на 1 млрд. руб. доходов населения. Характеризует, насколько эффективно используются банками региона его финансовые потоки (максимально эффективное использование – превращение их трамплин для освоения новых регионов);

![]() количество банковских учреждений на 1 млрд. руб. доходов населения. Характеризует уровень банковской конкуренции. Индекс этого показателя является обратным показателем к индексу концентрации финансовых потоков. [2,285]

количество банковских учреждений на 1 млрд. руб. доходов населения. Характеризует уровень банковской конкуренции. Индекс этого показателя является обратным показателем к индексу концентрации финансовых потоков. [2,285]

Показателями, характеризующими уровень ликвидности банка, являются следующие.

Коэффициент ограничения обязательств банка (![]() ). Он рассчитывается по формуле:

). Он рассчитывается по формуле:

![]()

то есть отношением капитала (К) к обязательствам (О).

Для коммерческих банков, созданных на базе специализированных государственных банков, коэффициент ![]() =1:25, то есть обязательства банка могут в 25 раз превышать его капитал. [3,77]

=1:25, то есть обязательства банка могут в 25 раз превышать его капитал. [3,77]

Центральный банк установил ряд оценочных показателей, с помощью которых регулируются активные и пассивные операции банков в интересах поддержания уровня ликвидности их баланса.

![]() коэффициент обеспеченности кредитов вкладами. Исчисляется как отношение сумму кредитов (Р) к сумме расчетных, текущих счетов, вкладов и депозитов (С):

коэффициент обеспеченности кредитов вкладами. Исчисляется как отношение сумму кредитов (Р) к сумме расчетных, текущих счетов, вкладов и депозитов (С):

Данный коэффициент показывает, насколько доходные рискованные активы покрытые вкладами.

Следующим важным показателем является коэффициент обеспеченности ликвидными активами вкладов. Рассчитывается путем деления суммы ликвидных активов (ЛА) к сумме расчетных, текущих счетов, вкладов и депозитов (С):

![]()

Этот коэффициент рекомендуется поддерживать коммерческим банкам, созданным на базе специализированных банков на уровне не ниже 0,2; прочим коммерческим организациям – не ниже 0,5.

![]() доля ликвидных активов в общей сумме активов. Определяется соотношением ликвидных активов (ЛА) и общей суммы активов.

доля ликвидных активов в общей сумме активов. Определяется соотношением ликвидных активов (ЛА) и общей суммы активов.

Максимальный размер на одного заемщика определяется коэффициентом![]() :

:

Где Р – размер риска

Рентабельность коммерческого банка – один из основных стоимостных показателей, характеризующих эффективность банковской деятельности.

Основным показателем доходности банка является показатель, отражающий отдачу собственного капитала:

![]()

1.4 Система абсолютных, относительных и средних величин банковской статистики

Абсолютные величины отражают физические размеры изучаемых статистических процессов и явлений, а именно их массу, площадь, объем, протяженность, временные характеристики, а также могут представлять объем совокупности, т.е. число составляющих ее единиц. Абсолютные статистические показатели всегда являются именованными числами и могут выражаться в натуральных, стоимостных или трудовых единицах измерения.

Относительные величины представляют собой результат деления абсолютного показателя на другой и выражают соотношение между количественными характеристиками социально-экономических процессов и явлений.

Относительные статистические величины подразделяются на следующие виды:

![]() динамики;

динамики;

![]() расчетного задания;

расчетного задания;

![]() выполнения расчетного задания;

выполнения расчетного задания;

![]() структуры;

структуры;

![]() координации;

координации;

![]() интенсивности уровня экономического развития, сравнения.

интенсивности уровня экономического развития, сравнения.

Относительная величина динамики (ОВД) – отношение уровня исследуемого процесса или явления за данный период времени (по состоянию на данный момент времени) и к уровню этого же процесса или явления в прошлом:

![]()

Относительная величина расчетного задания (ОВРЗ) – отношение величины расчетного задания на период к достигнутой величине прошлого периода:

![]()

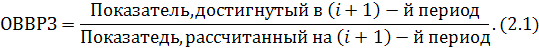

Относительная величина выполнения расчетного задания (ОВВРЗ) – отношение величины, достигнутой в отчетном периоде, к величине расчетного задания:

Относительная величина структуры (ОВС) – соотношение структурных частей изучаемого объекта и их целого:

![]()

Относительная величина координации (ОВК) – отношение одной части совокупности к другой части этой же совокупности:

Относительная величина интенсивности (ОВИ) характеризует степень распространения изучаемого процесса или явления и представляет собой отношение исследуемого показателя к размеру присущей ему среды:

![]()

Разновидностью относительной величины интенсивности является относительная величина уровня экономического развития, характеризующая производство продукции в расчете на душу населения и играющая важную роль в оценке развития экономики государства.

Относительная величина сравнения (ОВСР) – соотношение одного и того же абсолютного показателя, характеризующего разные объекты:

![]() [3,63]

[3,63]

1.5 Основные статистические показатели

Основными статистическими показателями являются средние величины и показатели вариации.

Средняя величина – обобщающий показатель, характеризующий типичный уровень явления в конкретных условиях места и времени, отражающий величину варьируемого признака в расчете на единицу качественно однородной совокупности.

Средний показатель отражает то общее, что характерно для всех единиц изучаемой совокупности, но в то же время он игнорирует их индивидуальные различия.

Различают степенные средние величины и структурные средние величины.

В данной курсовой работе будут использованы структурные средние величины. К структурным средним величинам относятся:

![]() Мода;

Мода;

![]() Медиана.

Медиана.

Мода (![]() значение случайной величины, встречающейся с наибольшей вероятностью в дискретном вариационном ряду.

значение случайной величины, встречающейся с наибольшей вероятностью в дискретном вариационном ряду.

, (2.6)

, (2.6)

где

начальная (нижняя) граница модального интервала;

![]() величина модального интервала;

величина модального интервала;

![]() количество частот, соответствующее модальному интервалу;

количество частот, соответствующее модальному интервалу;

![]() количество частот, соответствующее предшествующему модальному интервалу;

количество частот, соответствующее предшествующему модальному интервалу;

![]() количество частот, последующее за модальным интервалом.

количество частот, последующее за модальным интервалом.

Медиана(![]() вариант, который находится в середине вариационного ряда и делит ряд на две равные части.

вариант, который находится в середине вариационного ряда и делит ряд на две равные части.

![]() , (2.7) где

, (2.7) где

![]() начальная (нижняя) граница медианы;

начальная (нижняя) граница медианы;

![]() количество частот, соответствующее медианному интервалу;

количество частот, соответствующее медианному интервалу;

![]() сумма накопленных частот, предшествующих медианному интервалу.

сумма накопленных частот, предшествующих медианному интервалу.

Вариация – различия в значениях какого-либо признака у разных единиц данной совокупности в один и тот же период или момент времени.

Возникает в результате того, что индивидуальные значения признака складываются под совокупным влиянием разнообразных факторов, которые по разному сочетаются в каждом конкретном случае.

Показатели вариации:

1. Абсолютныепоказатели:

![]() Размах вариации:

Размах вариации:![]() (2.8)

(2.8)

![]() Среднее линейное отклонение – средняя арифметическая, абсолютных отклонений отдельных вариантов от их средней арифметической:

Среднее линейное отклонение – средняя арифметическая, абсолютных отклонений отдельных вариантов от их средней арифметической: ![]() (2.8)

(2.8)

![]() Дисперсия – средний квадрат отклонений от средних величин:

Дисперсия – средний квадрат отклонений от средних величин:

![]() (2.9)

(2.9)

![]() Среднее квадратичное отклонение:

Среднее квадратичное отклонение:

![]() (2.9)

(2.9)

2. Относительные показатели:

![]() Коэффициент осцилляции:

Коэффициент осцилляции: ![]() (3.1)

(3.1)

![]() Линейный коэффициент вариации:

Линейный коэффициент вариации: ![]() (3.2)

(3.2)

![]() Коэффициент вариации:

Коэффициент вариации:![]() . Коэффициент вариации дает характеристику однородности совокупности. При этом совокупность считается количественно однородной, если коэффициент вариации не превышает 33

. Коэффициент вариации дает характеристику однородности совокупности. При этом совокупность считается количественно однородной, если коэффициент вариации не превышает 33![]() .

.

2. Статистический анализ банковской деятельности в России

2.1 Группировка и расчет основных статистических показателей

Для статистического анализа банковской деятельности произведем типологическую, структурную и аналитическую группировку.

В качестве группировочного признака возьмем собственный капитал.

Таблица 1. Группировка банков по размеру собственного капитала банков России (по состоянию на 01.01.03, млн. руб.) [11,393]

| № | Название банка | Капитал | Чистые активы | Прибыль |

| 1 | Банк Москвы | 10563 | 90332 | 1011 |

| 2 | Глобэкс | 10389 | 16578 | 242 |

| 3 | МДМ-банк | 8165 | 79471 | 145 |

| 4 | Росбанк | 8135 | 63368 | 1685 |

| 5 | Уралсиб | 7301 | 43129 | 934 |

| 6 | Ситибанк | 6868 | 57821 | 2635 |

| 7 | Петрокоммерц | 6424 | 30978 | 1372 |

| 8 | Никойл | 6412 | 22311 | 502 |

| 9 | Национальный резервный банк | 5400 | 16068 | 1463 |

| 10 | Российский банк развития | 5196 | 6588 | 570 |

| 11 | Международный московский банк | 5170 | 74104 | 1222 |

| 12 | Доверительный и инвестиционный банк | 5153 | 31627 | 2173 |

| 13 | Промышленно-строительный банк | 4467 | 46331 | 1845 |

| 14 | Номос-банк | 4357 | 19422 | 215 |

| 15 | Россельхозбанк | 4033 | 9203 | 336 |

| 16 | Собинбанк | 3917 | 14251 | 18 |

| 17 | Еврофинанс | 3896 | 23787 | 794 |

| 18 | Менатеп Санкт-Петербург | 3660 | 37528 | 694 |

| 19 | Гута-Банк | 3621 | 23779 | 82 |

| 20 | Райффайзенбанк | 3564 | 40297 | 1405 |

Таблица 2. Типологическая группировка коммерческих банков по величине капитала на 01.01.03:

![]()

![]()

| № | Группа банков по величине капитала | Число банков | Капитал | Чистые активы |

Прибыль |

| 1 | 3564–3914 | 4 | 14741 | 126021 | 2975 |

| 2 | 3914–4264 | 2 | 7950 | 23450 | 354 |

| 3 | 4264–4614 | 2 | 8824 | 65753 | 2060 |

| 4 | 4614–4964 | 0 | 0 | 0 | 0 |

| 5 | 4964–5314 | 3 | 15519 | 112319 | 5240 |

| 6 | 5314–5664 | 1 | 5400 | 16068 | 1463 |

| 7 | 5664–6014 | 0 | 0 | 0 | 0 |

| 8 | 6014–6364 | 0 | 0 | 0 | 0 |

| 9 | 6364–6714 | 2 | 12836 | 53289 | 1874 |

| 10 | 6714–7064 | 1 | 6868 | 57821 | 2635 |

| 11 | 7064–7414 | 1 | 7301 | 43129 | 934 |

| 12 | 7414–7764 | 0 | 0 | 0 | 0 |

| 13 | 7764–8114 | 0 | 0 | 0 | 0 |

| 14 | 8114–8464 | 2 | 16300 | 142839 | 1830 |

| 15 | 8464–8814 | 0 | 0 | 0 | 0 |

| 16 | 8814–9164 | 0 | 0 | 0 | 0 |

| 17 | 9164–9514 | 0 | 0 | 0 | 0 |

| 18 | 9514–9864 | 0 | 0 | 0 | 0 |

| 19 | 9864–102241 | 0 | 0 | 0 | 0 |

| 20 | 10241–10564 | 2 | 31515 | 106910 | 1253 |

| Итого | 20 | 127254 | 747599 | 20618 |

Вывод: преобладают малые банки, величина капитала которых от 3564–3914, общая сумма капитала которых составляет 14741, чистых активов-126021 и прибыль равна 2975.

Таблица 2. Структурная группировка коммерческих банков

| № | Группировка банков по величине капитала |

Число Банков в% |

Капитал в% |

Чистые активы в% |

Прибыль в% |

| 1 | 3564–3914 | 20 | 11,6 | 16,9 | 14,42 |

| 2 | 3914–4264 | 10 | 6,2 | 3,13 | 1,71 |

| 3 | 4264–4614 | 10 | 6,9 | 8,8 | 10 |

| 4 | 4614–1964 | 0 | 0 | 0 | 0 |

| 5 | 4964–5314 | 15 | 12,2 | 15,02 | 25,41 |

| 6 | 5314–5664 | 5 | 4,2 | 2,14 | 7,09 |

| 7 | 5664–6014 | 0 | 0 | 0 | 0 |

| 8 | 6014–6364 | 10 | 10,1 | 7,12 | 9,1 |

| 9 | 6364–6714 | 5 | 5,4 | 7,73 | 12,8 |

| 10 | 6714–7064 | 5 | 5,7 | 5,8 | 4,53 |

| 11 | 7064–7414 | 0 | 0 | 0 | 0 |

| 12 | 7414–7764 | 0 | 0 | 0 | 0 |

| 13 | 7764–8114 | 0 | 0 | 0 | 0 |

| 14 | 8114–8464 | 10 | 12,8 | 19,1 | 8,87 |

| 15 | 8464–8814 | 0 | 0 | 0 | 0 |

| 16 | 8814–9164 | 0 | 0 | 0 | 0 |

| 17 | 9164–9514 | 0 | 0 | 0 | 0 |

| 18 | 9514–9864 | 0 | 0 | 0 | 0 |

| 19 | 9864–10241 | 0 | 0 | 0 | 0 |

| 20 | 10241–10564 | 10 | 24,8 | 14,3 | 6,07 |

| Итого: | 100 | 100 | 100 | 100 |

Вывод: преобладают малые банки, на долю которых приходится 11,6% капитала, 16,9% чистых активов и 14,42% прибыли.

Таблица 3. Аналитическая группировка банков

| № | Группировка банков по величине капитала |

Число банков |

Капитал |

Чистые активы |

Прибыль | |||

| Тыс. руб. | В ср. на 1 банк. | Тыс. руб. |

В ср. на 1 банк | Тыс. руб. |

В ср. на 1 банк | |||

| 1 | 3564–3914 | 4 | 14741 | 3685,3 | 126021 | 31505,25 | 2975 | 743,75 |

| 2 | 3914–4264 | 2 | 7950 | 3975 | 23450 | 11725 | 354 | 177 |

| 3 | 4264–4614 | 2 | 8824 | 4412 | 65753 | 32876,5 | 2060 | 1030 |

| 4 | 4614–4964 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5 | 4964–5314 | 3 | 15519 | 5173 | 112319 | 37439,6 | 5240 | 1746,6 |

| 6 | 5314–5664 | 1 | 5400 | 5400 | 16068 | 16068 | 1463 | 1463 |

| 7 | 5664–6014 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 8 | 6014–6364 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 9 | 6364–6714 | 2 | 12836 | 6418 | 53289 | 26644,5 | 1874 | 937 |

| 10 | 6714–7064 | 1 | 6868 | 6868 | 57821 | 57821 | 2635 | 2635 |

| 11 | 7064–7414 | 1 | 7301 | 7301 | 43129 | 43129 | 934 | 934 |

| 12 | 7414–7764 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 13 | 7764–8114 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 14 | 8114–8464 | 2 | 16300 | 8150 | 142839 | 71419,5 | 1830 | 915 |

| 15 | 8464–8814 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 16 | 8814–9164 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 17 | 9164–9514 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 18 | 9514–9864 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 19 | 9864–10241 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 20 | 10241–10564 | 2 | 31515 | 15757,5 | 106910 | 53455 | 1253 | 626,5 |

| Итого | 127254 | 747599 | 20618 | |||||

| В среднем на 1 банк | 67139,8 | 382083,55 | 11207,85 | |||||

Вывод: преобладают малые банки, сумма капитала которых составляет 14741, в среднем на один банк приходится – 3685,3 млн. руб.

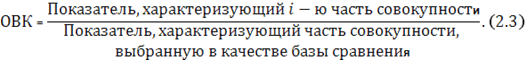

Таблица 4. Ряд распределения

| № | Группа банков по величине капитала | Число банков | Капитал |

| 1 | 3564–3914 | 4 | 14741 |

| 2 | 3914–4264 | 2 | 7950 |

| 3 | 4264–4614 | 2 | 8824 |

| 4 | 4614–4964 | 0 | 0 |

| 5 | 4964–5314 | 3 | 15519 |

| 6 | 5314–5664 | 1 | 5400 |

| 7 | 5664–6014 | 0 | 0 |

| 8 | 6014–6364 | 0 | 0 |

| 9 | 6364–6714 | 2 | 12836 |

| 10 | 6714–7064 | 1 | 6868 |

| 11 | 7064–7414 | 1 | 7301 |

| 12 | 7414–7764 | 0 | 0 |

| 13 | 7764–8114 | 0 | 0 |

| 14 | 8114–8464 | 2 | 16300 |

| 15 | 8464–8814 | 0 | 0 |

| 16 | 8814–9164 | 0 | 0 |

| 17 | 9164–9514 | 0 | 0 |

| 18 | 9514–9864 | 0 | 0 |

| 19 | 9864–10241 | 0 | 0 |

| 20 | 10241–10564 | 2 | 31515 |

| Итого | 20 | 127254 |

Вывод: глядя на данную диаграмму можно сделать вывод, что наибольшая сумма капитала-31515 сосредоточена в крупных банках, наименьшее-5400 в средних.

![]()

![]()

Таблица 5.

| № | Группы банков по величине капитала |

Число банков |

||||||

| 1 | 3564–3914 | 4 | 14741 | 58964 | 744 | 2976 | 553536 | 2214144 |

| 2 | 3914–4264 | 2 | 7950 | 15900 | 6047 | 12094 | 3566209 | 73132418 |

| 3 | 4264–4614 | 2 | 8824 | 17648 | 5173 | 10346 | 26759929 | 53519858 |

| 4 | 4614–4964 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 5 | 4964–5314 | 3 | 15519 | 46557 | 1522 | 4566 | 2316484 | 6942452 |

| 6 | 5314–5664 | 1 | 5400 | 5400 | 8597 | 8597 | 73908409 | 73908409 |

| 7 | 5664–6014 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 8 | 6014–6364 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 9 | 6364–6714 | 2 | 12836 | 25672 | 1161 | 2322 | 1347921 | 2895842 |

| 10 | 6714–7064 | 1 | 6868 | 6868 | 7129 | 7129 | 5082264 | 5082264 |

| 11 | 7064–7414 | 1 | 7301 | 7301 | 6696 | 6696 | 44836416 | 44836416 |

| 12 | 7414–7764 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 13 | 7764–8114 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 14 | 8114–8464 | 2 | 16300 | 32600 | 2303 | 4606 | 5303809 | 10607618 |

| 15 | 8464–8814 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 16 | 8814–9164 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 17 | 9164–9514 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 18 | 9514–9864 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 19 | 9864–10241 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 20 | 10241–10564 | 2 | 31515 | 63030 | 17518 | 35036 | 306880324 | 613760648 |

| Итого | 20 | 127254 | 279940 | 56890 | 94368 | 470555301 | 886900064 |

![]()

Размах вариации:

![]()

Среднее линейное отклонение:

![]()

Дисперсия:

![]()

Среднее квадратичное отклонение:

![]()

Коэффициент осцилляции:

![]()

Линейный коэффициент вариации:

![]()

Коэффициент вариации:

![]()

2.2 Оценка специальных показателей банковской деятельности

Оценка специальных показателей я буду рассматривать на примере Сбербанка России, данные для чего взяты за 30 сентября 2008 года.

1. Коэффициент обеспеченности кредитов вкладами:

![]()

Вывод: согласно расчетам доходные рискованные активы покрыты вкладами на 0,65.

2. Коэффициент обеспеченности ликвидными активами вкладов:

![]()

Вывод: обеспеченность ликвидными активами вкладов – 0,526.

3. Доля ликвидных активов в общей сумме активов:

![]()

Вывод: доля ликвидных активов в общей сумме активов составляет 0,273

4. Общий уровень рентабельности:

Вывод: эффективность банковской деятельности равна 20,44%

5. Отдача собственного капитала:

![]()

Вывод: отдача собственного капитала составляет 102,8%

3. Состояние и перспективы развития банковской системы в России

Сейчас, когда в основном решены наиболее острые проблемы банковского сектора, порожденные финансовым кризисом, и завершен первый, наиболее трудный этап реструктуризации кредитных организаций, остро стоит вопрос определения стратегии дальнейшего развития банковской системы, ее места в экономике страны. Сегодня необходимо решить проблему повышения финансовой устойчивости банковского сектора, определить принципы его регулирования, необходимые изменения в структуре банковской системы, роль государства, частного сектора, иностранных инвесторов в развитии банковской деятельности, создать стимулы для переориентации взаимодействия банков с экономикой.

Основополагающим изменением в российском банковском секторе за последнее десятилетие был переход от устоев плановой экономики к рыночным принципам. Этот многогранный процесс включал в себя как институциональные изменения – прежде всего формирование двухуровневой банковской системы с кардинально изменившейся ролью Центрального банка, так и установление принципиально иных по сравнению с плановым хозяйством взаимоотношений банков с экономикой в целом.

Было бы наивно полагать, что столь масштабные преобразования в экономике при наличии структурных диспропорций пройдут гладко и безболезненно. Формирование ядра банковской системы и увеличение числа кредитных институтов происходило в условиях роста дефицита государственного бюджета, стагнации производства, роста числа убыточных предприятий, нарастания неплатежей, расширения бартерных и других неденежных форм расчета.

Крайне негативное воздействие на российскую экономику оказало падение мировых цен на сырьевые товары, которое привело к сокращению статей экспортных поступлений в структуре платежного баланса, убыткам отечественных сырьевых компаний, снижению их кредитоспособности.

Но не только внешние по отношению к банковскому сектору факторы повлияли на состояние банковской системы. Уже достаточно много анализировались такие ошибки в управлении банками, как значительный объем выданных кредитов, которые либо не обслуживались заемщиками, либо не могли быть ими возвращены, и проведение кредитной политики в интересах отдельных крупных клиентов без учета интересов частных вкладчиков и других кредиторов. Кроме того, отмечались низкий уровень профессионализма руководящего звена банков, а также случаи личной хозяйственной заинтересованности банков и их менеджеров в проведении операций, нарушающих экономические интересы кредиторов и акционеров.

В результате кризиса 1998 года банки понесли значительные убытки. Увеличилось количество финансово неустойчивых кредитных организаций, в число которых попали банки, до тех пор входившие в группу крупнейших и не внушавшие особых опасений. Из-за кризиса ликвидности банковская система перестала выполнять одну из основных своих функций – проведение зачетов в экономике. Нельзя не отметить и кризис доверия – как банков друг к другу, так и клиентов к банкам, что вызвало отток средств с банковских счетов. Одним словом, кризис банковского сектора был кризисом системы.

Преодоление последствий этого кризиса потребовало значительных усилий со стороны Банка России. Было создано Агентство по реструктуризации кредитных организаций (АРКО), деятельность которого направлена на стабилизацию положения в банковской сфере.

Банк России участвует в реструктуризации банковской системы в рамках своих полномочий. Под контролем Банка России кредитными организациями самостоятельно разрабатываются и осуществляются планы финансового оздоровления, направленные на восстановление их капиталов и реструктуризацию банковских активов и пассивов. Банк России поддерживает ликвидность платежеспособных банков путем использования стандартных механизмов при наличии залогового обеспечения и отзывает лицензии только у нежизнеспособных банков.

Сейчас уже можно говорить о том, что первый этап реструктуризации банковской системы в целом завершен.

Анализ складывающихся тенденций развития банковского сектора показывает, что меры первого этапа реструктуризации, принятые в 1999 году исполнительной и законодательной властью и Банком России, дали положительные результаты. Вступление в силу в феврале 1999 года Закона «О несостоятельности (банкротстве) кредитных организаций» позволило Банку России значительно активизировать деятельность по выведению с рынка банковских услуг кредитных организаций, нарушающих законодательство, имеющих неудовлетворительное финансовое положение и не имеющих перспектив развития.

Создание благоприятных условий для реструктуризации кредитных организаций, а также проведение активной политики по отзыву лицензий у неплатежеспособных банков позволило создать фундамент роста капитала банковской системы.

К концу первого квартала 2000 года совокупный капитал действующих банков возрос по сравнению с минимальным уровнем, зарегистрированным в марте 1999 года, на 109 млрд. рублей, или в 2,8 раза, и составил 169,2 млрд. рублей, что почти в 1,5 раза больше, чем до кризиса. Однако в реальном выражении капитал банковской системы пока не восстановлен.

Без учета банков, находящихся под управлением АРКО, собственные средства российских банков по состоянию на 1 апреля 2000 года в реальном выражении составляли около 76% соответствующего предкризисного показателя.

Наблюдается восстановление масштабов банковской деятельности. Так, по итогам 1999 года совокупные активы банковской системы возросли на 51%. При этом их рублевая составляющая увеличилась на 351 млрд. рублей, или на 76,5%, превысив предкризисный уровень на 54,6%.

Валютные активы увеличились на 1%. Степень долларизации активов по итогам минувшего года снизилась с 56 до 49%.

За период с января по апрель 2000 года совокупные активы банковской системы возросли на 14,5%.

Улучшается качество кредитного портфеля. Доля просроченной задолженности по кредитам, предоставленным реальному сектору экономики, сократилась с 11,7% на 1 января 1999 года до 5,8% на 1 апреля 2000 года. В значительной мере этот процесс обусловлен улучшением финансового состояния заемщиков в связи с позитивными тенденциями в экономике.

Весьма важно отмечающееся восстановление доверия к банковской системе со стороны клиентов, кредиторов и вкладчиков. Объем средств, привлеченных банками от предприятий и организаций, вырос в 1999 году в номинальном выражении на 67%, а за первый квартал 2000 года – еще на 18,7%. Депозиты физических лиц за 1999 год увеличились в рублях на 43%, в иностранной валюте – на 24%, а за первый квартал 2000 года – еще на 11,9 и 7,3% соответственно.

Достигнутый прогресс по ряду ключевых показателей не означает полного преодоления последствий финансового кризиса. Несмотря на то что меры по реструктуризации кредитных организаций, принятые на первом ее этапе, принесли положительные результаты, банковская система нуждается в продолжении этого процесса. Прежде всего, как отмечалось выше, не восстановлен в реальном выражении капитал банковской системы. Кроме того, несмотря на сокращение к настоящему времени более чем в 2 раза совокупных убытков действующих банков по сравнению с их максимальным значением (42 млрд. рублей на 1 апреля 1999 года), сумма убытков остается значительной – порядка 20 млрд. рублей.

Характеристикой состояния банковской системы является также удельный вес «плохих» долгов. Доля безнадежных ссуд в банковском кредитном портфеле, хотя и сократилась с начала 1999 года до марта текущего года с 11 до 8,8%, по-прежнему существенно превышает соответствующий докризисный показатель (3,6%).

Совокупные активы и кредиты банковской системы в реальном исчислении также не достигли предкризисного уровня и составляют около 75% соответствующих докризисных параметров.

Основная задача на сегодняшний день состоит в обеспечении долгосрочной устойчивости банковской системы. Без ее решения невозможны как переориентация банков на обслуживание реальной экономики, так и повышение доверия к банковской системе со стороны клиентов, кредиторов и вкладчиков.

Одной из актуальных проблем, рассматриваемых в настоящее время, является вопрос о независимости Центрального банка Российской Федерации. От того, как он будет решен, зависят определение статуса, а также задачи, функции, полномочия и принципы организации деятельности Банка России.

Независимость центрального банка устанавливается законодательством или складывается на практике как результат развития банковской системы конкретной страны. При этом важнейшее значение имеет реальная независимость центрального банка в процессе достижения основной цели денежно-кредитной политики и в выборе необходимого для этого инструментария. Именно реальная независимость дает центральному банку возможность быть свободным от влияния политической конъюнктуры и поддерживать стабильность национальной валюты, избирая наиболее эффективные инструменты денежно-кредитного регулирования.

Безусловно, Банк России должен быть независимым в корректировке промежуточных и операционных целей денежно-кредитной политики при возникновении угрозы финансовой и экономической стабильности страны. Что касается конечных целей денежно-кредитной политики, то они, несомненно, должны согласовываться с Правительством Российской Федерации, с заинтересованными министерствами и ведомствами. Кроме того, Банк России должен постоянно отчитываться перед Государственной Думой о результатах своей работы.

При этом немаловажно доведение до сведения общественности и разъяснение независимого мнения Банка России об оптимальном сочетании целевых макроэкономических показателей. Для обеспечения полной независимости, которую могут дать лишь доверие и поддержка населения, Банку России необходимо повышать прозрачность своей деятельности.

Правовая независимость Центрального банка является необходимым условием выработки самостоятельной денежно-кредитной политики, но ее эффективность определяется степенью координации гуманитарной и общеэкономической политики, постоянным прогрессом в сфере институционального развития и структурных мер. Я позволю себе выразить надежду, что Конституционный суд к 10 октября примет ответственные и взвешенные решения, в рамках которых и будет строиться будущий закон о Центральном банке Российской Федерации.

Именно благодаря независимости в определении и проведении в жизнь денежно-кредитной политики в период после августовского кризиса 1998 года Банку России удалось предотвратить предрекаемую многими гиперинфляцию, которая могла бы стать результатом бесконтрольной эмиссионной деятельности. Более того, в течение прошедшего со времени кризиса периода темпы роста потребительских цен постоянно снижаются на фоне роста спроса на деньги со стороны реальной экономики.

Независимость Банка России позволила ему стабилизировать курс национальной валюты и ситуацию на внутреннем валютном рынке в целом. Для этого в 1999 году Банком России были приняты достаточно жесткие меры в области валютного регулирования и контроля, направленные на уменьшение незаконного оттока капитала за рубеж и соответственно сокращение спроса на иностранную валюту. К сожалению, эти действия вызвали критику со стороны части экспертов международных валютных организаций, прежде всего тех, кто никогда не работал в реальной экономике.

В то же время Банк России оперативно реагировал на конъюнктурные изменения на внутреннем валютном рынке, поддерживая с помощью валютных интервенций стабильность курса национальной валюты.

В текущем году эффективность денежно-кредитной и валютной политики наглядно проявляется в сохранении достаточно низких темпов инфляции на фоне значительного роста золотовалютных резервов Банка России. Я надеюсь, что Государственная Дума рассмотрит результаты деятельности за 1999 год с учетом заключений не только международных аудиторов, но и специалистов в аудиторском деле и даст объективную оценку работы Банка России.

Что касается изменения структуры Банка России, то в настоящее время начинается подготовка к реорганизации территориальных учреждений Банка России в направлении их укрупнения. Это связано, однако, не с последними решениями Президента Российской Федерации, которые будут поддержаны как нижней, так и в определенной степени верхней палатой нашего законодательного органа, а с тем, что сложившаяся система территориальных учреждений (и специалисты Банка России понимают это в первую очередь) себя изжила. Я думаю, что мы должны строить систему прежде всего с учетом проведения своевременных расчетов в условиях большого количества часовых поясов, а также обслуживания тех крупных хозяйственных регионов, в которых складывается и будет развиваться банковская сеть.

Приближается юбилей Банка России – его 140-летие. И хотя это не круглая дата, а скорее, генеральная репетиция 150-летия, можно отметить, что по сравнению с предыдущими годами нашего столетия Банк России сделал рубль одной из самых твердых валют в мире. За это время изменились не только экономическая и политическая ситуация, общественно-политический строй в нашей стране, но претерпел неоднократные изменения денежный стандарт во многих странах мира. В начале 70-х годов нашего века окончательно распалась связь между национальными валютами большинства стран мира и золотом, которое столетиями было основой денежных систем различных стран. Во вновь сложившихся условиях обеспечение стабильности национальных валют, являющееся основной целью деятельности центральных банков большинства стран, может быть реализовано путем проведения взвешенной денежно-кредитной политики, предусматривающей в том числе недопущение необеспеченной эмиссии денег.

С учетом степени развития мировых интеграционных процессов чрезвычайно важным представляется поддержание стабильности национальной валюты по отношению к другим иностранным валютам. В настоящее время индустриально развитые страны используют в основном режим плавающего валютного курса. Европейское экономическое сообщество, долгое время устанавливающее допустимые пределы отклонений курсов национальных валют по отношению друг к другу, реализует программу единой европейской валюты. Развивающиеся страны и страны с переходной экономикой используют различные режимы курсообразования – от управления валютным курсом до различных форм фиксированного курса национальной валюты к валюте развитой страны, в основном к доллару США.

В России за период реформ сменилось несколько режимов валютного курса. В 1990-е годы, при переходе от плановой к рыночной экономике, возникла множественность валютных курсов. Затем, с введением торгов на Московской межбанковской валютной бирже, Банк России стал определять официальный курс рубля. А с середины 1995 года был принят режим фиксированного валютного курса в форме валютного коридора.

Во время разразившегося в 1998 году финансового кризиса, пытаясь противодействовать быстрому падению обменного курса рубля, Банк России потратил значительные объемы валютных резервов – почти 10 млрд. долларов. Однако избежать значительной девальвации национальной валюты не удалось.

С сентября 1998 года Банк России принял решение о переходе к режиму плавающего валютного курса рубля, который позволяет внутреннему валютному рынку более гибко реагировать на внешние воздействия, а Банку России – осуществлять ограниченное вмешательство в операции на валютном рынке лишь в критических случаях, что способствует сохранению и накоплению золотовалютных резервов.

В текущем году ситуацию на внутреннем валютном рынке можно назвать стабильной и контролируемой. С середины января по настоящее время номинальный реальный курс российского рубля по отношению к доллару оставался практически неизменным – лишь изредка наблюдались его незначительные конъюнктурные отклонения в ту или иную сторону.

Достигнутая стабильность на внутреннем валютном рынке во многом определяется, на мой взгляд, эффективностью мер валютного регулирования и валютного контроля, принятых Банком России еще в 1998–1999 годах. В настоящее время перспективы развития ситуации на внутреннем валютном рынке можно рассматривать как достаточно благоприятные. Объем поступающей в страну экспортной выручки не должен уменьшаться по сравнению с уровнем апреля текущего года. Банк России накопил достаточные резервы для противодействия спекулятивным атакам на национальную валюту. Я не считаю целесообразным допускать искусственное обесценение рубля для дальнейшего стимулирования экспорта, поскольку даже нынешний уровень валютного курса делает экспортные операции чрезвычайно прибыльными и рентабельными. Отрицательные последствия обесценения национальной валюты могут негативно сказаться прежде всего на социальной сфере, уровне жизни населения, а также перспективах обслуживания внешнего долга.

Банк России, так же как и другие ведомства, рассмотрел проект стратегии развития Российской Федерации до 2010 года, подготовленный Центром стратегических разработок, и сделал следующие замечания.

В результате осуществления предлагаемой стратегии развития планируется обеспечить как минимум 5-процентный темп роста ВВП в среднем на протяжении 10 лет, что соответствует увеличению объема ВВП в 2010 году по сравнению с 1999 годом на 70%. С моей точки зрения, с учетом благоприятных внешних и внутренних факторов необходимо рассмотреть вариант достижения в ближайшей перспективе более высоких темпов экономического развития. При этом интенсивность экономического развития будет зависеть от активности государственной экономической политики, использующей преимущественно косвенные методы воздействия на все сферы хозяйствования, что должно найти отражение в соответствующей правительственной программе.

Одним из основных недостатков рассматриваемой стратегии является ее декларативный характер. При доработке стратегии следует устранить также излишнюю детализацию инструктивного характера при описании подходов к осуществлению отдельных мероприятий, несвойственную документам такого рода. Следует исключить повторы и, самое главное, некорректные и бездоказательные формулировки. Например, о слабости и непоследовательности банковского регулирования и надзора, о чисто формальном характере отчетности и ответственности Центрального банка Российской Федерации, недостаточной компетентности и профессионализме специалистов Банка России в налоговых вопросах.

Вместе с тем проект стратегии развития Российской Федерации, помимо прочего, определяет стратегические направления в сфере денежно-кредитной политики страны, в развитии платежной системы, которые в значительной степени относятся к компетенции Банка России.

Заключение

Данная курсовая работа состоит из трех разделов.

В первой главе «Теоретические аспекты банковской деятельности России» изложены предмет, задачи и информационное обеспечение банковской статистики в России. Помимо этого в первой главе мы рассмотрели систему показателей банковской статистики, а также систему абсолютных, относительных и средних величин и привели формулы основных статистических показателей, по которым сделаны расчеты в следующей главе.

Вторая глава «Статистический анализ банковской деятельности в России» посвящена группировке и расчету основных статистических показателей по величине капитала коммерческих банков России. В ходе расчетов статистических показателей было выявлено, что преобладают малые банки, величина капитала которых от 3564–3914, общая сумма капитала которых составляет 14741, чистых активов-126021 и прибыль равна 2975; доходные рискованные активы покрыты вкладами на 0,65; обеспеченность ликвидными активами вкладов – 0,526; доля ликвидных активов в общей сумме активов составляет 0,273; эффективность банковской деятельности равна 20,44%; отдача собственного капитала составляет 102,8%

В третьей главе «Состояние и перспективы развития банковской системы в России» описаны стратегии дальнейшего развития банковской системы,проблемы повышения финансовой устойчивости банковского сектора, анализ складывающихся тенденций развития банковского сектора, принципы его регулирования.

Список литературы

1. Деньги, кредит, банки: Учебник для вузов/ Под ред. проф. В.А. Щегорцова. – М.: ЮНИТИ-ДАНА, 2005.-383 с.

2. Статистика финансов: Учебник. – 2-е изд./ Под ред. В.Н. Салина. – М.: Финансы и статистика, 2002.-816 с.

3. Финансовая статистика: денежная и банковская: учебник/ кол. авторов; под ред. С.Р. Моисеева. – М.: КНОРУС, 2008.-160 с.

4. http://www.cbr.ru/today/publications_reports/print.asp? file=str_2008.htm

5. http://www.budgetrf.ru/Publications/Magazines/VestnikCBR/2000/VestnikCBR28062000/VestnikCBR28062000010.htm

6. www.cbr.ru

7. Курс социально-экономической статистики: учеб. для студентов вузов, обучающихся по специальности «Статистика»/ под. ред. М.Г. Назарова. – 6-е изд., испр. и доп. – Москва: Омега-Л, 2007.-984 с.

8. Социально-экономическая статистика: Учебник для вузов/ Под ред. проф. Б.И. Башмакова. – М: Юнити-ДАНА, 2002.-703 с.

9. Региональная статистика: учебник/ под ред. Е.В. Заровой, Г.И. Чудилина. – М.: Финансы и статистика, 2006.-624 с.

10. В.Н. Салин, Е.П. Шпаковская

Социально – экономическая статистика: Учебник. – N. Юристъ, 2003.-461 с.

11. Практикум по теории статистики: учебное пособие/ Р.А. Шмойлова, В.Г. Минашкин, Н.А. Садовникова; под ред. Р.А. Шмойловой. – з-е изд. – М.: Финансы и статистика, 2008.-416 с.