Страхование кредитноко риска

СОДЕРЖАНИЕ: Содержание. Современный бизнес невозможен без риска. Риск это оборотная сторона свободы предпринимательства. С развитием рыночных отношений в нашей стране усилива ется конкуренция, расширяются возможности деятельнос ти.

Содержание:

Введение..................................................................................................................... 3

1. Сущность и факторы возникновения кредитного риска................................... 5

2. Виды кредитного риска и порядок управления ими......................................... 9

3. Понятие кредитного портфеля и его качества.................................................... 11

4. Страхование кредитного риска............................................................................ 15

5. Проблемы и пути снижения кредитных рисков в современных условиях..... 17

Заключение................................................................................................................. 28

Список использованной литературы....................................................................... 31

Введение

Современный бизнес невозможен без риска. Риск - это оборотная сторона свободы предпринимательства. С развитием рыночных отношений в нашей стране усиливается конкуренция, расширяются возможности деятельности. Чтобы преуспеть в своем деле, нужны оригинальные решения и действия. Нужен постоянный творческий поиск, нужна мобильность и готовность к внедрению всех возможных технических и технологических новшеств, а это неизбежно связано с риском.

Всякая деятельность, какой бы она ни была, и сама жизнь содержат в себе известную долю риска и случайности самого различного характера. Любая экономическая деятельность подвержена неопределённости, связанной с изменениями обстановки на рынках, т.е. в значительной мере с поведением других хозяйствующих субъектов, их ожиданиями и их решениями.

Риск представляет элемент неопределённости, который может отразиться на деятельности того или иного хозяйствующего субъекта или на проведении какой-либо экономической операции. Вот и банк не может работать без риска, как и не может быть полностью преодолен ни один из видов риска. А поскольку целью деятельности банка является получение максимальной прибыли, он должен уделять огромное внимание осуществлению своих операций при минимально возможных рисках. Во избежание банкротства её ликвидация, для достижения и сохранения устойчивого положения на рынке банковских услуг банкам необходимо искать и применять эффективные методы и инструменты управления этими рисками. Конкретные риски, с которыми чаще всего сталкиваются банки будут определять результаты их деятельности. Следовательно, пока существуют банки и банковские операции, всегда будут актуальными и значимыми управление рисками банков и проблемы, связанные с ним.

Кредитные операции - самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве.

В тоже время данные операции опять-таки связаны с кредитными рисками, которым подвергаются банки. Поэтому особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы банка. Исследования банкротств банков всего мира свидетельствуют о том, что основной причиной явилось низкое качество активов. Кредитный риск - риск возникновения убытков по причине неисполнения, несвоевременного либо неполного исполнения должником (контрагентом) финансовых и иных имущественных обязательств перед банком в соответствии с условиями договора и (или) законодательством или которые могут возникнуть в результате исполнения банком своих условных обязательств. Избежать кредитный риск позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов.

Особое место в системе управления кредитными рисками занимает страхование кредитных рисков. В основе банковского страхования лежат обязательства по страховому покрытию банков. Управление кредитными рисками и страхование являются составляющими современной концепции экономической безопасности и стабильности бизнеса.

1. Сущность и факторы возникновения кредитного риска

Успех деятельности коммерческого банка зависит от того, насколько эффективно он использует имеющиеся средства, вкладывая их в различные активы. Наиболее распространенным путем использования банковских ресурсов является предоставление кредитов. Исследования банкротств банков всего мира свидетельствуют о том, что основной причиной банкротств явилось низкое качество активов (обычно кредитов). Таким образом, принятие кредитных рисков – основа банковского дела, а управление ими традиционно считалось главной проблемой теории и практики банковского менеджмента.

Кредитный риск может быть определен как неуверенность кредитора в том, что должник будет в состоянии и сохранит намерения выполнить свои обязательства в соответствии со сроками и условиями кредитного соглашения.

Кредитные операции коммерческих банков являются одним

из важнейших видов банковской деятельности. На финансовом рынке

кредитование сохраняет позицию наиболее доходной статьи активов

кредитных организаций, хотя и наиболее рискованной. Кредитный

риск, таким образом, был и остается основным видом банковского риска.

Кредитный риск представляет собой риск невыполнения кредитных

обязательств перед кредитной организацией третьей стороной. Опасность возникновения этого вида риска существует при проведении

ссудных и других приравненных к ним операций, которые отражаются

на балансе, а также могут носить забалансовый характер.

К числу таких операций относятся:

• предоставленные и полученные кредиты (займы);

• размещенные и привлеченные депозиты;

• прочие размещенные средства, включая требования на получение

(возврат) долговых ценных бумаг, акций и векселей, предоставленных

по договору займа;

• учтенные векселя;

• уплата кредитной организацией бенефициару по банковским

гарантиям, не взысканная с принципала;

• денежные требования кредитной организации по сделкам

финансирования под уступку денежного требования (факторинг);

• требования кредитной организации по приобретенным по сделке правам (уступка требования);

• требования кредитной организации по приобретенным на вторичном

рынке закладным;

• требования кредитной организации по сделкам продажи

(покупки) финансовых активов с отсрочкой платежа (поставки финансовых

активов);

• требования кредитной организации к плательщикам по оплаченным

аккредитивам (в части непокрытых экспортных и импортных

аккредитивов);

• требования к контрагенту по возврату денежных средств

по второй части сделки по приобретению ценных бумаг или иных

финансовых активов с обязательством их обратного отчуждения в случае,

если ценные бумаги являются некотируемыми;

• требования кредитной организации (лизингодателя) к лизингополучателю по операциям финансовой аренды (лизинга).

Степень кредитного риска зависит от следующих факторов:

• экономической и политической ситуации в стране и регионе,

т.е. на нее воздействуют макроэкономические и микроэкономические

факторы (кризисное состояние экономики переходного периода, незавершенность формирования банковской системы и т.д.);

• степени концентрации кредитной деятельности в отдельных

отраслях, чувствительных к изменениям в экономике (т.е. значительный

объем сумм, выданных узкому кругу заемщиков или отраслей);

• кредитоспособности, репутации и типов заемщиков по формам

собственности, принадлежности и их. взаимоотношений с поставщиками

и другими кредиторами;

• банкротства заемщика;

• большого удельного веса кредитов и других банковских контрактов,

приходящихся на клиентов, испытывающих финансовые трудности;

• концентрации деятельности кредитной организации в малоизученных,

новых, нетрадиционных сферах кредитования (лизинг, факторинг и т.д.);

• удельного веса новых и недавно привлеченных клиентов,

о которых банк не располагает достаточной информацией;

• злоупотреблений со стороны заемщика, мошенничества;

• принятия в качестве залога труднореализуемых или подверженных

быстрому обесценению ценностей или неспособности получить соответствующее обеспечение для кредита, утрата залога;

• диверсификации кредитного портфеля;

• точности технико-экономического обоснования кредитной сделки и коммерческого или инвестиционного проекта;

• внесения частых изменений в политику кредитной организации

по предоставлению кредитов и формированию портфеля выданных

кредитов;

• вида, формы и размера предоставляемого кредита и его обеспечения

и т.д.

Поскольку на практике эти факторы могут действовать в противоположных направлениях, то влияние положительных факторов нивелирует действие отрицательных, а если они действуют в одном направлении, то возможно и другое — отрицательное влияние одного фактора будет увеличиваться действием другого.

Перечисленные факторы кредитного риска можно сгруппировать

как внешние и внутренние.

К группе внешних факторов относятся: состояние и перспективы

развития экономики страны в целом, денежно-кредитная, внешняя

и внутренняя политика государства и возможные ее изменения

в результате государственного регулирования. К внешним кредитным

рискам относятся: политический, макроэкономический, социальный,

инфляционный, отраслевой, региональный, риск законодательных изменений (например, создание регулятивных благоприятных условий для предоставления одних видов кредитов и ограничений по другим),

риск изменения процентной ставки. Кредитная организация не может

точно прогнозировать уровень процента, а только учесть при управлении

кредитными рисками дополнительные резервы на покрытие возможных

убытков как прямого, так и скрытого характера.

Внутренние факторы могут быть связаны как с деятельностью

банка-кредитора, так и с деятельностью заемщика.

К первой группе факторов относятся: уровень менеджмента

на всех уровнях кредитной организации, тип рыночной стратегии, способность разрабатывать, предлагать и продвигать новые кредитные продукты, адекватность выбора кредитной политики, структура кредитного

портфеля, факторы временного риска (при длительном сроке

кредитной сделки повышается вероятность изменения процента, валютных

курсов, доходов по ценным бумагам, процентной маржи и т.д.),

досрочный отзыв кредита в связи с невыполнением условий кредитного

договора, квалификация персонала, качество технологий и т.д.

Следует отметить, что указанные выше внешние факторы кредитного

риска также связаны с деятельностью банка - они определяют условия его функционирования. Однако эти связи различны по своему характеру: внешние факторы не зависят от деятельности банка, а внутренние — зависят.

Как уже говорилось, выделяется группа факторов, связанных

с деятельностью заемщика или другого контрагента операции кредитного

характера. Сюда относятся содержание и условия коммерческой деятельности заемщика, его кредитоспособность, уровень менеджмента,

репутация, факторы риска, связанные с объектом кредитования.

2. Виды кредитного риска и порядок управления ими

Факторы кредитного риска являются основными критериями его

классификации. В зависимости от сферы действия факторов выделяются

внутренние и внешние кредитные риски; от степени связи факторов

с деятельностью банка - кредитный риск, зависимый или не зависимый от деятельности банка.

Кредитные риски, зависимые от деятельности банка, с учетом ее масштабов делятся на фундаментальные (связанные с принятием решений менеджерами, занимающимися управлением активными и пассивными операциями); коммерческие (связанные с направлением деятельности ЦФО); индивидуальные и совокупные (риск кредитного портфеля, риск совокупности операций кредитного характера).

К фундаментальным кредитным рискам относятся риски, связанные

со стандартами маржи залога, принятием решений о выдаче ссуд

заемщикам, не отвечающим стандартам банка, а также являющиеся

следствием процентного и валютного риска банка и т.д.

Коммерческие риски связаны с кредитной политикой в отношении

малого бизнеса, крупных и средних клиентов - юридических

и физических лиц, с отдельными направлениями кредитной деятельности

банка.

Индивидуальные кредитные риски включают риск кредитного

продукта, услуги, операции (сделки), а также риск заемщика или другого

контрагента.

Факторами риска кредитного продукта (услуги) являются,

во-первых, его соответствие потребностям заемщика (особенно по сроку

и сумме); во-вторых, факторы делового риска, вытекающие из содержания

кредитуемого мероприятия; в-третьих, надежность источников погашения; в-четвертых, достаточность и качество обеспечения. Кроме того, факторы кредитного риска могут вытекать из операционного риска, так как в процессе создания продукта и его разновидности — услуги — могут быть допущены технологические и бухгалтерские ошибки в документах, а также злоупотребления.

Технология (механизм) оказания конкретной кредитной услуги,

которую можно условно назвать видом кредита, представляет собой

определенное направление кредитной деятельности банка. Вид кредита

также позволяет классифицировать кредитные риски: риски кредитования

по овердрафту, на основе кредитной линии и т.д. Для видов кредита

характерно как общее, так и специфическое проявление кредитных

рисков. Например, при кредитовании по овердрафту существует

риск возникновения несанкционированного овердрафта, риск нарушения

очередности платежей при овердрафте, риск непрерывности ссудной

задолженности по овердрафту и ряд других. Для инвестиционных

кредитов это такие специфические риски, как риск неправильного определения потребности клиента в кредитовании, риск неправильного выбора пакета кредитов, риск неокончания строительства, риск устаревания

проекта, риск обесценивания обеспечения, риск нехватки сырья, отсутствия рынка сбыта готовой продукции, риск неправильного расчета потоков наличности, риск пересмотра прав собственности на проект, риск неплатежеспособности гаранта, риск некачественного инвестиционного меморандума. Поэтому каждый вид кредита сопровождается разными видами рисков и факторов, их вызывающих, что требует разработки различного методологического обеспечения и применения различных методов управления кредитными рисками.

Факторами кредитного риска заемщика является его репутация,

включая уровень менеджмента, эффективность деятельности, отраслевая

принадлежность, профессионализм банковских работников в оценке кредитоспособности заемщика, достаточность капитала, степень ликвидности баланса и т.д. Риски заемщика могут быть спровоцированы

самой кредитной организацией из-за неправильного выбора

вида ссуды и условий кредитования.

Совокупный кредитный риск, или риск кредитного портфеля

банка, имеет свои особенности в системе управления им. Особенности

определяются прежде всего сущностью таких понятий, как «кредитный

портфель» и «качество кредитного портфеля».

К числу дискуссионных проблем, связанных с этим видом кредитного

риска, относятся:

• понятие кредитного портфеля;

• его структура;

• понятие качества кредитного портфеля;

•методы оценки его качества, включая степень совокупного

кредитного риска.

3. Понятие кредитного портфеля и его качества

Понятие кредитного портфеля банка неоднозначно трактуется

в экономической литературе. Одни авторы очень широко трактуют кредитный портфель, относя к нему все финансовые активы и даже пассивы

банка, другие связывают рассматриваемое понятие только с ссудными

операциями банка, третьи подчеркивают, что кредитный

портфель — это не простая совокупность элементов, а классифицируемая

совокупность.

В нормативных документах регламентирующих отдельные стороны управления кредитным портфелем, определена его структура, из которой вытекает, что в него включается не только ссудный сегмент, но и различные другие требования банка кредитного характера: размещенные депозиты, межбанковские кредиты, требования на получение (возврат) долговых ценных бумаг, акций и векселей, учтенные векселя, факторинг, требования по приобретенным по сделке правам, по приобретенным на вторичном рынке закладным, по сделкам продажи (покупки) активов с отсрочкой платежа (поставки), по оплаченным аккредитивам, по операциям финансовой аренды

(лизинга), по возврату денежных средств, если приобретенные ценные

бумаги и другие финансовые активы являются некотируемыми или

не обращаются на организованном рынке.

Такое расширенное содержание совокупности элементов, образующих

кредитный портфель, объясняется тем, что такие категории как

депозит, межбанковский кредит, факторинг, гарантии, лизинг, ценная

бумага имеют сходные сущностные характеристики, связанные с возвратным

движением стоимости и отсутствием смены собственника.

Различия заключаются в содержании объекта отношения и форме движения

стоимости.

Сущность кредитного портфеля банка можно рассматривать

на категориальном и прикладном уровнях. В первом аспекте кредитный

портфель — это отношения между банком и его контрагентами по поводу возвратного движения стоимости, которые имеют форму требований кредитного характера. Во втором аспекте кредитный портфель представляет собой совокупность активов банка в виде ссуд, учтенных векселей, межбанковских кредитов, депозитов и прочих требований кредитного характера, классифицированных по группам качества на основе определенных критериев.

Для раскрытия содержания качества кредитного портфеля обратимся

к толкованию термина «качество».

Качество — это:

1) свойство или принадлежность, все, что составляет сущность

лица или вещи;

2) совокупность существенных признаков, свойств, особенностей,

отличающих предмет или явление от других и придающих ему

определенность;

3) то или иное свойство, признак, определяющий достоинство

чего-либо.

Следовательно, качество явления должно показывать его отличие

от других явлений и определять его достоинство.

Качественное отличие кредитного портфеля от других портфелей

коммерческого банка заключается в таких сущностных свойствах

кредита и категорий кредитного характера, как возвратное движение

стоимости между участниками отношений, а также денежный характер

объекта отношений.

Совокупность видов операций и используемых инструментов

денежного рынка, образующая кредитный портфель, имеет черты, определяемые характером и целью деятельности банка на финансовом

рынке. Известно, что ссудные операции и другие операции кредитного

характера отличаются высоким риском. В то же время они должны отвечать

цели деятельности банка — получению максимальной прибыли

при допустимом уровне ликвидности. Из этого вытекают такие свойства

кредитного портфеля, как кредитный риск, доходность и ликвидность.

Им соответствуют и критерии оценки достоинств и недостатков

конкретного кредитного портфеля банка, т.е. критерии оценки его

качества.

Под качеством кредитного портфеля можно понимать такое свойство

его структуры, которое обладает способностью обеспечивать максимальный

уровень доходности при допустимом уровне кредитного

риска и ликвидности баланса.

Рассмотрим содержание отдельных критериев оценки качества

кредитного портфеля.

Степень кредитного риска. Кредитный риск, связанный с кредитным

портфелем, — это риск потерь, которые возникают вследствие дефолта

у кредитора или контрагента носящий совокупный характер. Кредитный

портфель, как уже отмечалось, имеет сегменты: ссуды, предоставленные

юридическим, физическим, финансовым организациям; факторинговая

задолженность; выданные гарантии, учтенные векселя и др.

Оценка степени риска кредитного портфеля имеет следующие

особенности. Во-первых, совокупный риск зависит:

• от степени кредитного риска отдельных сегментов портфеля,

методики оценки которого имеют как общие черты, так и особенности,

связанные со спецификой сегмента;

• диверсифицированности структуры кредитного портфеля

и отдельных его сегментов.

Во-вторых, для оценки степени кредитного риска должна применяться

система показателей, учитывающая множество аспектов, которые

следует принять во внимание.

Уровень доходности кредитного портфеля. Поскольку целью

функционирования банка является получение максимальной прибыли

при допустимом уровне рисков, доходность кредитного портфеля является

одним из критериев оценки его качества. Элементы кредитного

портфеля можно разделить на две группы: приносящие и неприносящие

доход активы. К последней группе относятся беспроцентные кредиты,

ссуды с замороженными процентами и с длительной просрочкой по процентным платежам. В зарубежной практике при длительном просроченном долге по процентам практикуется отказ от их начисления, так

как главным является возврат основного долга. В отечественной практике

регламентируется обязательное начисление процентов. Уровень доходности

кредитного портфеля определяется не только уровнем процентной ставки по предоставленным кредитам, но и своевременностью уплаты процентов и суммы основного долга.

Доходность кредитного портфеля имеет нижнюю и верхнюю границу.

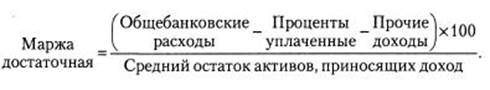

Нижняя граница определяется себестоимостью осуществления кредитных операций (затраты на персонал, ведение ссудных счетов и т.д.) плюс процент, подлежащий уплате за ресурсы, вложенные в этот портфель. Верхней границей является уровень достаточной маржи. Расчет этого показателя вытекает из основного назначения маржи — покрытия издержек по содержанию банка.

Уровень ликвидности кредитного портфеля. Поскольку уровень

ликвидности банка определяется качеством его активов и, прежде

всего, качеством кредР1тного портфеля, то очень важно, чтобы предоставляемые банком кредиты возвращались в установленные договорами сроки или банк имел бы возможность продать ссуды или их часть, благодаря их качеству и доходности. Чем более высока доля

кредитов, классифицированных в лучшие группы, тем выше ликвидность

банка.

В пользу применения предложенных критериев оценки качества

кредитного портфеля (степень кредитного риска, уровень доходности

и ликвидности) можно привести следующие аргументы. Низкий риск

элементов кредитного портфеля не означает его высокое качество:

ссуды первой категории качества, которые предоставляются первоклассным

заемщикам под небольшие проценты, не могут приносить

высокого дохода. Высокая ликвидность, присущая краткосрочным активам

кредитного характера, также приносит невысокий процентный

доход.

Таким образом, кредитный риск не может являться единственным

критерием качества кредитного портфеля, поскольку понятие

качества кредитного портфеля значительно шире и связано с рисками

ликвидности и потери доходности. Однако значимость названных критериев

будет изменяться от условий, места функционирования банка,

его стратегии.

4. Страхование кредитного риска

Страхование риска есть по существу передача определенных рисков страховой компании. Страхование может использоваться как для защиты от кредитного риска, так и для его минимизации.

Уменьшение или устранение кредитного риска достигается с помощью страхования кредиторов. Страхование кредита предполагает полную передачу риска его не возврата специализированной страховой организации. Существует много различных вариантов страхования кредитов, но все расходы, связанные с их осуществлением, как правило, относятся на заемщика.

При страховании защита интересов банка-кредитора заключается в том, что в случае неплатежеспособности должника или неоплаты долга по другим причинам, погашение задолженности по предоставленному кредиту берет на себя страховая организация.

Страхование осуществляется на добровольной основе в двух формах:

- добровольное страхование ответственности заемщиков за непогашение кредитов;

- добровольное страхование риска непогашения кредита.

В первом случае страхователем выступает заемщик, объектом страхования является его ответственность перед банком, выдавшим кредит, за своевременное и полное погашение кредитов (включая проценты за пользование кредитом). Во втором случае страхователь - банк, а объект страхования - ответственность всех или отдельных заемщиков перед банком за своевременное и полное погашение кредита и процентов за пользование кредитами.

Наиболее существенным моментом в страховании являются: размер ответственности, принимаемой страховщиком, определение страхового случая и возмещение убытков.

Есть страховые общества, которые принимают сто процентов суммы непогашенного заемщиком кредита к страхованию, но не принимают к страхованию проценты за пользование кредитом. Другие страховщики, напротив, выплачивают страхователю возмещение от 50 до 90 процентов суммы непогашенного заемщиком кредита и процентов по нему. Конкретный предел ответственности страховщика и срок выплаты возмещения устанавливается индивидуально.

Условия страхования предусматривают порядок возмещения убытков. Одновременно страховая организация оставляет за собой право отказать в выплате страхового возмещения. Свой отказ страховщик связывает, во-первых, с недостоверностью сообщенных страхователем сведений, которые могли иметь существенное значение для суждения о страховом риске, во-вторых, если страхователь не выполнил обязанностей, возложенных на него условиями страхования. В момент заключения договора эти условия должны формулироваться сторонами конкретно, во избежание дальнейших споров.

Для минимизации кредитного риска может быть использовано не только страхование кредита, но и имущественное страхование, а также страхование от несчастных случаев.

Имущественное страхование может иметь следующие формы: страхование риска подрядного строительства; страхование грузов; страхование оборудования, принадлежащего заемщику.

Страхование от несчастных случаев включает: страхование общей гражданской ответственности; страхование профессиональной ответственности.

Страхование охватывает все риски, включая войну, забастовки, пожар, противоправные действия третьих лиц и т.д. Выбор того или иного вида страхования, который может снизить уровень кредитного риска определяется в зависимости от специфики деятельности Заемщика и предлагаемого к финансированию проекта.

5. Проблемы и пути снижения кредитных рисков в современных условиях

Риск и бизнес - это два неразделимых понятия, избежать кредитного риска нельзя, его можно только минимизировать. Только благодаря комплексному подходу к решению проблем безопасности и правильному сочетанию различных ее составляющих можно чувствовать себя в безопасности.

Управление банковскими операциями фактически является менеджментом рисков, связанных с банковским портфелем, с набором активов, которые обеспечивают банку прибыль от своей деятельности. Основой же управления какими-либо финансовыми активами банка выступает принцип диверсификации активов, позволяющий расширить спектр банковских доходов. Это, в свою очередь, служит основой стабильности финансово-кредитного института в условиях конъюнктурных изменений.

Существуют общие причины возникновения банковских рисков и тенденции изменения их уровня. Во всех случаях риск должен быть определен и измерен.

В структуре активов можно выделить элементы с разным уровнем ликвидности. В этом аспекте важным направлением оценки и оптимизации структуры активов банка является управление высоколиквидными активами.

К высоколиквидным активам могут быть отнесены остатки средств на корреспондентских счетах банка, в кассе, средства, вложенные в ценные бумаги надежных эмитентов. В структуре высоколиквидных активов банков, вложения в ценные бумаги имеют незначительную долю. Это приводит к тому, что банк попадает в противоречивую ситуацию: высоколиквидные активы не обеспечивают доходов, что, в свою очередь, негативно сказывается на ликвидности банка в целом, поскольку полученные доходы увеличивают размер собственных средств банка.

Итак, формирование высоколиквидных доходных активов банка имеет целью обеспечение достаточной его ликвидности без значительного уменьшения прибыльной базы. Одновременно с этим доходы от высоколиквидных активов не могут обеспечить прибыльную деятельность банка вследствие превышения цены платных ресурсов над уровнем прибыльности данных активов. По всему выходит, что отечественные коммерческие банки не могут жить без предоставления кредитов, получая основную прибыль за счет их выдачи. И чем больше сумма выданных кредитов, тем больше возможная прибыль банка. Однако, если сумма выданных кредитов превышает сумму обязательств, становится очевидно, что банк работает слишком рискованно, его ликвидность может находиться под угрозой.

Учитывая все это, становится ясно, что сейчас, более чем когда-либо, банковская деятельность - это управление кредитных рисками. Источником этих рисков являются неожиданные изменения платежеспособности заемщиков, ставок процента и балансовых потоков средств. Перед банками стоит целый ряд вопросов, связанных с анализом и управлением кредитными рисками, а также планированием стратегии своего развития.

Для достижения минимизации кредитных рисков используется большой арсенал методов, включающий формальные, полуформальные и неформальные процедуры оценки кредитных рисков. Хотя современный методический инструментарий направлен на облегчение принятия кредитных решений, он далеко не идеален и в ряде случаев может даже дезориентировать банковских специалистов. Аналогичная ситуация характерна и для самого механизма устранения рисков, также основанного на детальных расчетах, схемы которых могут содержать методологические изъяны. Рассмотрим некоторые проблемы, возникающие в подобных обстоятельствах.

Одним из классических способов минимизации кредитных рисков является внесение заемщиком залога. Однако такой путь не гарантирует успеха кредитной политике банка. Одной из причин этого является возникающая при управлении кредитными рисками рефлексивная взаимосвязь между займом и залогом. Впервые этот эффект был системно проанализирован Дж. Соросом в качестве частного случая его общей теории рефлексивности. Раскроем суть данной теории применительно к процессу управления кредитными рисками.

Между кредитом и залогом существуют прямые и обратные связи. При этом залог трактуется максимально широко - как нечто, определяющее кредитоспособность должника независимо от того, передается оно в действительности в залог или нет. В качестве залога может выступать либо собственность, либо ожидаемый в будущем приток дохода, т.е. то, что заимодавец считает обладающим ценностью. Основная сложность при определении истинной стоимости залога заключается в том, что его рыночная цена является плавающей величиной и зависит от фазы экономического цикла. Так, сильная экономика с высокой кредитной активностью, как правило, поднимает оценки активов и увеличивает объемы поступающих доходов, служащих для определения кредитоспособности заемщика; на траектории экономического спада ценность залоговых активов стремительно падает.

Таким образом, для адекватной оценки стоимости залога необходимо учитывать будущую динамику народнохозяйственной конъюнктуры, т.е. принятие микроэкономических решений зависит от макроэкономической ситуации. Это предопределяет необходимость проведения кредитными институтами макроэкономических прогнозов для разработки эффективной кредитной политики.

Оценка кредитных рисков в настоящее время тяготеет к определенной формализации и унификации. Так, для физических лиц часто используются балльные методы оценки кредитоспособности. В этом случае выделяется группа признаков клиента (пол, возраст, профессия и т.п.), по каждому из которых проставляется соответствующий балл в зависимости от того, к какой категории относится данный человек. Сумма баллов по всем признакам сравнивается с неким критическим значением, и в зависимости от результатов сравнения клиент признается либо кредитоспособным, либо некредитоспособным.

Какие же проблемы возникают при такой процедуре отбора клиентов? Во-первых, довольно сложно грамотно учесть все ключевые признаки клиента, так как многие из них плохо формализуемы.

Во-вторых, балльные оценки признаков, как правило, достаточно субъективны. Так, мужчина и женщина получают разные баллы при оценке кредитных рисков. При этом количественные значения этих баллов формируются либо экспертным путем, либо по весьма субъективным расчетным схемам. На наш взгляд, в подобной ситуации можно было бы повысить объективность балльных оценок, вычисляя их на основе ретроспективной информации о не возвратах клиентами полученных кредитов. В этом случае балльная оценка представляла бы собой процент возвращенных кредитов среди мужчин и женщин. Однако и такая процедура не устраняет размытости балльных характеристик, так как период усреднения ретроспективных данных может быть различным и выбирается субъективно. Между тем искомые баллы сильно зависят от значения анализируемого периода.

В-третьих, используемые в расчетах балльные оценки не являются застывшими во времени величинами, поскольку сдвиги в социально-экономических условиях приводят к изменению уровня риска каждого признака. Иными словами, система баллов должна оперативно обновляться. При этом пересчет балльной шкалы идет для каждого временного интервала с учетом специфики конкретного банка и выдаваемых им кредитов (краткосрочный, долгосрочный и т.п.).

В-четвертых, критическое значение суммы баллов, с которым сравнивается ее фактическая величина, определяется эмпирически. Никаких серьезных теоретических обоснований этой величины нет. Очевидно, что в общем случае критический порог также является плавающей во времени величиной и должен быть дифференцирован в зависимости от вида кредита. Любые ошибки и погрешности в определении критической величины суммы баллов могут давать принципиально неверный результат, особенно когда фактическое значение баллов лежит в окрестности критического.

Таким образом, поставить на конвейер выдачу кредитов физическим лицам на основе количественных методик оценки рисков весьма непросто. Всегда существует потребность неформальной перепроверки результатов современных количественных тестов.

В отношении методов оценки кредитных рисков для юридических лиц актуальны те же проблемы, что и для физических. Так, при расчете вероятности банкротства фирмы аналитиками банка используются многофакторные модели, представляющие собой процедуру взвешивания основных показателей деятельности кредитуемого юридического лица. Далее полученный интегральный показатель сравнивается со своими эталонными значениями (их может быть несколько). По результатам сравнения делается окончательное заключение о платежеспособности хозяйственного объекта.

Здесь, как и в предыдущем случае, проблема определения состава и числа взвешиваемых частных показателей однозначного решения не имеет. Вопрос же формирования системы весовых коэффициентов стоит еще более остро, чем для физических лиц, так как для количественного соизмерения роли и веса совершенно различных сторон жизни предприятия в данном случае нет вообще никакой объективной основы.

Между тем даже незначительные сдвиги в системе весовых коэффициентов могут принципиально изменить конечный результат проводимой экспертизы. Эта опасность особенно велика, если учесть, что на практике области высокой, невысокой и ничтожно малой вероятности неплатежеспособности кредитуемого объекта являются весьма узкими и близко примыкают друг к другу. Фактически любые числовые флуктуации в частных показателях заемщика могут спровоцировать его переход из одной зоны (например, более привлекательной) в другую (менее привлекательную).

Положение осложняется наличием конкурирующих количественных методов анализа платежеспособности фирмы, основанных на вычислении по данным бухгалтерского баланса специальных коэффициентов-индикаторов. Среди них - коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами, восстановления платежеспособности, защищенности капитала, фондовой капитализации прибыли и т.д.

Каждый из названных коэффициентов имеет эталонное значение, с которым производится сравнение его расчетного аналога. При этом на практике эталонное значение является единым и замороженным. Между тем очевидно, что оно должно быть, во-первых, дифференцировано для различных отраслей, имеющих объективно различную структуру активов и пассивов, во-вторых, жестко привязано к темпам инфляции, рост которых способствует завышению отчетных коэффициентов-индикаторов. По-видимому, не будет ошибкой утверждение, что эталонные коэффициенты должны быть дифференцированы и в региональном разрезе, так как различные территории имеют далеко не одинаковые воспроизводственные условия и возможности для сбыта продукции, что сказывается на финансовых показателях их деятельности.

В заключение отметим, что управление кредитными рисками требует высокой квалификации банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать высокой профессиональной интуицией.

Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня Правления вниз, на операционные уровни, охватывая все аспекты риска, в особенности рыночный, кредитный и риск ликвидности, операционный, юридический риски, риски, связанные с репутацией банка и с персоналом. Эта структура включает в себя само Правление в качестве конечного ответственного органа, комитеты, отдел управления рисками, а также различные отделы поддержки и контроля. Все они имеют четко определенные обязанности и порядок отчетности.

Ответственность за повседневное отслеживание риска, оценка и определение уровня риска возлагаются на специальное структурное подразделение банка. Его основной задачей является внедрение принципов управления рисками, особенно кредитного и риска ликвидности, выработка методики оценки рисков. Аналитический отдел банка призван обеспечить такое положения дел, при котором все эти риски оставались бы в рамках утвержденных лимитов, правильно бы понимались и оценивались перед проведением операций, отслеживались на постоянной основе и по ним представлялась бы отчетность руководству. В организации своей работы по управлению и контролю над банковскими рисками, аналитический отдел должен опираться на общепризнанные фундаментальные факторы, важные для создания и поддержания универсальной, эффективной системы управления риском и контроля.

Кредитный риск - это вероятность несоблюдения заемщиком первоначальных условий кредитного договора. Он зависит от внешних (связанных с состоянием экономической среды, с конъюнктурой) и внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности управления внешними факторами ограничены, хотя своевременными действиями банк может в известной мере смягчить их влияние и предотвратить крупные потери. Однако основные рычаги управления кредитным риском лежат в сфере внутренней политики банка, являющейся, по сути, философией банка по отношению к той или иной анализируемой переменной.

Кредитная политика заключается в необходимости достижения цели роста активов и повышения их качества. При этом предпочтение отдается второму направлению кредитной политики.

Стратегия банка - это способ использования определенных инструментов и методов для реализации политики банка. Кредитная стратегия может заключаться в проведении анализа по следующим основным направлениям:

- Оценка и контроль за состоянием кредитного портфеля;

- Учет степени риска;

- Диверсификация операций банка: по секторам экономики, видам операций и услуг с тем, чтобы снизить общий кредитный риск банка;

- Создание резервов на покрытие потерь по кредитам;

- Тщательный контроль и надзор за проблемными ссудами.

На данный момент точные и детальные описания технологий снижения и управления кредитными рисками в большинстве своем являются know how банковских структур и консультационных компаний.

Наиболее распространенным примером является технология Risk Management, разработанная специалистами Chase Manhattan Bank. Технология опирается на статистическую модель описания рынка, позволяющую оценить будущую временную динамику рисковна основании собственной модели аппроксимации предыдущих статистических значений - корреляциях и стандартных отклонениях рыночных котировок.

Особое место в системе управления кредитными рисками занимает и страхование. В основе банковского страхования лежат обязательства по страховому покрытию банков, известные в мире как Bankers Blanket Bond (B.B.B.), первоначально разработанные Американской ассоциацией гарантов для американских банков. Впоследствии банковское страхование было адаптировано с учетом местного законодательства (и этот процесс продолжается) для использования во многих странах, и в настоящее время оно получило широкое распространение в мире. Страховщиками, занимающими лидирующее положение в этом особом виде страхования, являются андерайтеры Ллойда в Лондоне. Управление кредитными рисками и страхование являются составляющими современной концепции экономической безопасности и стабильности бизнеса. Банковское страхование является одним из стандартных продуктов для банков на мировом рынке. Наличие такого покрытия обычно выдвигается как одно из стандартных условий при открытии, например, международных банковских кредитных линий или установлении корреспондентских отношений. Широкое внедрение в банках такого страхового покрытия, помимо повышения надежности и стабильности деятельности данного сектора финансово-кредитной системы, безусловно, внесет существенный вклад в процессы интеграции национальной банковской системы в международную.

Эффективных инструментом управления кредитными рисками являются также кредитные деривативы в операциях хеджирования. Кредитные деривативы - производные инструменты, предназначенные для управления кредитными рисками. Они позволяют отделить кредитный риск от всех других рисков, присущих конкретному инструменту, и перенести такой риск от продавца риска (приобретателя кредитной защиты) к покупателю риска (продавцу кредитной защиты). Основной набор таких инструментов - это особо сконструированные свопы, производные бумаги, привязанные к кредитным рискам (credit linked notes), и т.д. Гарантии, синдицированные займы, опционы на активы и страхование кредитных рисков не являются кредитными деривативами, хотя в чем-то природа кредитных деривативов схожа с этими финансовыми операциями.

Кредитные деривативы отличаются от обычных производных инструментов тем, что они имеют дело с собственно кредитным риском, в то время как традиционные производные инструменты сфокусированы на рыночных факторах риска, таких как курсы валют, цены, индексы или процентные ставки. Использование кредитных деривативов банками мотивировано главным образом возможностью распределения кредитных рисков.

Заключение

Кредитные операции – основа банковского бизнеса, поскольку являются главной статьей доходов банка. Но эти операции связаны с риском не возврата ссуды (кредитным риском), которому в той или иной мере подвержены банки в процессе кредитования клиентов. Именно поэтому кредитный риск как один из видов банковских рисков является главным объектом внимания банков. Кредитная политика банка должна обязательно учитывать возможность кредитных рисков, предварять их появление и грамотно управлять ими, то есть сводить к минимуму возможные негативные последствия кредитных операций. В то же время, чем ниже уровень риска, тем, естественно, меньше может оказаться прибыль банка, так как большую прибыль банк обычно получает по операциям с высокой степенью риска.

Таким образом, основной целью банка является нахождение “золотой середины”, т.е. оптимального соотношения между степенью риска и доходностью по кредитным операциям при помощи грамотного управления кредитным риском, что реализуется посредством общения и анализа основных способов управления кредитным риском, разработку практических мероприятий по снижению риска неплатежа по ссудам.

Основные рычаги управления кредитным риском лежат в сфере внутренней политики банка. Самыми основными из них являются: диверсификация портфеля ссуд, анализ кредитоспособности и финансового состояния заемщика, квалификация персонала.

Наиболее распространенным в практике банков мероприятием, направленным на снижение кредитного риска, является оценка кредитоспособности заемщика. Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Изучение банками разнообразных факторов, которые могут повлечь за собой непогашение кредитов, или, напротив, обеспечивают их своевременный возврат, составляет содержание банковского анализа кредитоспособности.

При анализе кредитоспособности банки должны решить следующие вопросы: способен ли заемщик выполнить свои обязательства в срок, готов ли он их исполнить? На первый вопрос дает ответ разбор финансово-хозяйственных сторон деятельности предприятий. Второй вопрос имеет юридический характер, а так же связан с личными качествами руководителей предприятия. Необходимо принимать во внимание неблагоприятное изменение конъюнктуры того рынка, на котором работает предприятие-заемщик, и внезапное ухудшение его финансового состояния, вызванное ошибками и просчетами менеджмента, неверно выбранной стратегической политикой и т.д.

Банк должен очень хорошо разбираться в текущих проблемах своего клиента, понимать, что раскрывает (или, наоборот, скрывает) тот или иной показатель в финансовой отчетности, насколько перспективна та область, в которой сегодня работает предприятие. В вопросах кредитования, инвестирования необходим взвешенный подход, сочетающий практические навыки с научными разработками.

Состав и содержание показателей вытекают из самого понятия кредитоспособности. Они должны отразить финансово-хозяйственное состояние предприятий с точки зрения эффективности размещения и использования заемных средств и всех средств вообще, оценить способность и готовность заемщика совершать платежи и погашать кредиты в заранее определенные сроки.

К настоящему времени коммерческими банками различных стран опробовано значительное количество систем оценки кредитоспособности клиентов. Многие из них выдержали проверку временем. Системы отличаются друг от друга числом показателей, применяемых в качестве составных частей общего рейтинга заемщика, а также различными подходами к самим характеристикам и приоритетностью каждой из них. Особую актуальность принимает принятие микроэкономических решений в зависимости от макроэкономической ситуации. В связи с этим это предопределяет необходимость проведения кредитными институтами также и макроэкономических прогнозов для разработки эффективной кредитной политики.

Управление кредитным риском требует от банкира постоянного контроля за структурой портфеля ссуд и их качественным составом. В рамках дилеммы “доходность – риск” банк вынужден ограничивать норму прибыли, страхуя себя от излишнего риска. Поэтому целесообразно проводить политику рассредоточения риска и не допускать концентрации кредитов у нескольких крупных заемщиков, что чревато серьезными последствиями в случае непогашения ссуды одним из них. Банк не должен рисковать средствами вкладчиков, финансируя спекулятивные (хотя и высоко прибыльные) проекты.

В условиях высоких экономических рисков выигрывает тот, кто умеет правильно просчитать, распознать риски, а также их предвидеть и минимизировать. Это главный залог успеха банка при кредитовании. В случае, если банк занимается различными аспектами деятельности клиента, он в состоянии не только оценить кредитоспособность предприятия, но и помочь ему повысить эффективность своего бизнеса, а значит, сделать его более надежным заемщиком.

Особое место в системе управления кредитными рисками занимает и страхование. В основе банковского страхования лежат обязательства по страховому покрытию банков. Управление кредитными рисками и страхование являются составляющими современной концепции экономической безопасности и стабильности бизнеса. Банковское страхование является одним из стандартных продуктов для банков на мировом рынке. Наличие такого покрытия обычно выдвигается как одно из стандартных условий при открытии, например, международных банковских кредитных линий или установлении корреспондентских отношений.

Список использованной литературы

1. Закон Республики Беларусь «О страховании» от 3 июня 1993 года // Пост. СМ РБ 03.06.93 №2344-XII (с изм. и доп.)

2. Богатко А.Н. Основы экономического анализа хозяйствующего субъекта. М.: Финансы и статистика, 2001.

3. Гинзбург Страхование. Учебное пособие. С-Пб: Питер, 2002

4. Гвозденко А.А. Основы страхования: Учебник. М.: Финансы и статистика, 2000

5. Зайцев Н.Л. Экономика, организация и управление предприятием. М.: Инфра-М, 2004.

6. Крутик А.Б., Никитина Т.В. Организация страхового дела. С-Пб: Бизнес-пресса, 1999

7. Николаев С.Н. Принципы страхования в Республике Беларусь. // Бел. экономика: анализ, прогноз, регулирование. – 2006. - №2. – с. 83-88

8. Основы страховой деятельности. Учебник. / Под ред. Т.А. Федорова. М.: БЕК, 2001

9. Пилипейко М. Страховой рынок республики: проблемы те же. // Финансы, учет, аудит. – 2007. – №7 – с. 13-24; №8 – с. 21-29

10. Русакова О.И. Страхование предпринимательских рисков. М.: Знание, 2001

11. Сербиновский Б.Ю. Страховое дело: Учебное пособие для вузов. Ростов на Дону: Феникс, 2000

12. Страхование: Учебное пособие. / Под ред. Ю.А. Сплетухова. М.: Инфра-М, 2002

13. Страховое дело в вопросах и ответах. Ростов-на-Дону: «Феникс», 1999

14. Шахов В.В. Страхование: Учебник для вузов. М.: ЮНИТИ, 2000