Страховые услуги

СОДЕРЖАНИЕ: Место страхования в системе экономических категорий. Убыточность страховой суммы как основа для определения величины нетто-ставки. Страхование как часть финансовой системы. Способы осуществления страховой защиты. Понятие аквизиция и сюрвейер.Министерство образования Украины

Донбасская Государственная Машиностроительная Академия

Контрольная работа

по дисциплине «Страховые услуги»

2008 г.

Содержание

Место страхования в системе экономических категорий. Страхование как часть финансовой системы (вопрос №1);

Убыточность страховой суммы как основа для определения величины нетто-ставки и ее элементы (вопрос №31);

Категории: агент страховой, аквизиция, маркетинг страховой, система продажи страховых услуг, страховая услуга (№1);

Тестовые задания: №1;55;5;

Задачи №1;11;5

Теоретический вопрос №1. Место страхования в системе экономических категорий. Страхование как часть финансовой системы

Страхование – особый вид договорных гражданско-правовых отношений по защите имущественных интересов граждан и юридических лиц на случай наступления определенных событий (страховых случаев) за счёт денежных фондов, формируемых путём уплаты гражданами и юридическими лицами страховых платежей (страховых премий, взносов).

Страхование не создаёт национального дохода, однако перераспределяет денежные средства в те области народного хозяйства, которые более всего нуждаются в средствах в результате наступления негативных событий.

Страхование – это финансовый инструмент, выполняющий в обществе ряд социально-экономических функций.

Функции страхования:

Защитная. Страхованием обеспечивается материально-финансовая защита физических и юридических лиц от убытков в результате наступления страховых случаев, кроме того, страхованием обеспечивается непрерывность процесса общественного воспроизводства путём сокращения времени некомпенсированного убытка, что, в свою очередь, снижает общие убытки в социально-экономической сфере.

Распределительная. Для страхования характерна замкнутая раскладка величины ущерба от наступления страховых случаев на всех участников процесса страхования. Причём, чем шире круг участников страхования, тем меньше может быть размер страхового платежа, тем больший убыток будет возможно покрыть.

Инвестиционная. В рыночной экономике возрастает роль страхования как одного из способов концентрации денежных накоплений физических и юридических лиц, а также способа эффективного использования данных накоплений (пополнение рынка свободного капитала).

Предупредительная. Заключается в финансировании из средств страхового фонда предупредительных мероприятий, направленных на уменьшение риска наступления негативных событий, что, в свою очередь, оказывает стабилизирующее влияние на социально-экономическое развитие общества в целом.

Международная. Путём осуществления международных страховых отношений (страхование внешнеэкономических операций, размещение финансовых средств страховщика в международной банковской системе, перестрахование рисков) осуществляется международный экспорт и импорт капитала.

Если расположить основные способы осуществления страховой защиты в порядке хронологии их возникновения, получим следующую последовательность:

Самострахование – система индивидуального накопления и использования средств страхового фонда самим хозяйствующим субъектом. Накопление средств производится путем отчисления части дохода или прибыли. Фонд может создаваться в материальной или денежной форме.

Взаимное страхование – коллективное накопление страхового фонда лицами, имеющими общие экономические интересы (участие на паях). При этом взнос каждого участника остаётся его собственностью. Образованный фонд не используется в коммерческих целях, а только для страховой защиты его участников.

Коммерческое (акционерное) страхование – данная форма страховой защиты появилась в эпоху становления капиталистических отношений, которые характеризуются появлением большого числа субъектов хозяйственной деятельности с индивидуальными экономическими интересами. Страховая услуга приобретает черты товара, индивидуализированного под конкретного потребителя. На этом этапе появляется субъект хозяйственной деятельности (страховщик), который ставит целью получение прибыли путем использования средств страхователей. Распоряжение средствами страхового фонда и полученной прибылью остаётся в компетенции страховщика.

Государственные социальные страховые гарантии представляют собой социальное, пенсионное страхование и страхование на случай безработицы. Защита осуществляется путём создания государством целевых бюджетных и внебюджетных фондов за счет обязательных сборов и отчислений, управление и распоряжение которыми находится в компетенции специального уполномоченного государственного органа.

Все вышеперечисленные способы осуществления страховой защиты характеризуются полной независимостью выплат, т.е. выплаты, производимые лицам по одной системе, не зависят от выплат, на которые данное лицо имеет право в любой другой системе.

Теоретический вопрос №2. Убыточность страховой суммы как основа для определения величины нетто-ставки и ее элементы

Страховой тариф – денежная ставка с единицы страховой суммы за определенный период страхования. За единицу страховой суммы принимается 100 грн.

На основании страхового тарифа и страховой суммы происходит формирование страхового платежа. Величина страхового платежа определяется как произведение страхового тарифа на число сотен страховой суммы.

Тарифная ставка носит название «брутто». Она состоит из двух частей: нетто-ставки, которая отвечает за формирование страхового фонда в части, которая будет идти на выплату страховых сумм и возмещений, и нагрузки к нетто-ставке, которая отвечает за покрытие накладных расходов страховщика.

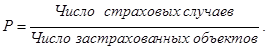

В основе определения величины нетто-ставки лежит вероятность наступления страхового случая (Р), которая может быть определена как отношение числа страховых случаев к общему числу застрахованных объектов (при этом принимается допущение, что от одного страхового случая страдает один застрахованный объект):

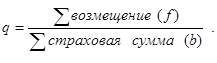

Числитель данного выражения будет означать для страховщика суммарную величину возмещения, выплаченного по произошедшим страховым случаям (f), а знаменатель – совокупную страховую сумму застрахованных объектов (b).

Данное отношение называется показателем убыточности страховой суммы (q) и выражает долю совокупной страховой суммы, которая выбывает из страхового портфеля за определенный период в связи с наступлением страховых случаев:

Эта доля с каждых 100 грн. страховой суммы составляет основу для построения нетто-ставки с поправкой на величину рисковой надбавки, которая характеризует степень устойчивости динамического ряда показателей убыточности.

Убыточность страховой суммы является величиной синтетической. Ее величина зависит от действия различных факторов. Их можно свести к следующим показателям:

а – число застрахованных объектов;

b – совокупная страховая сумма застрахованных объектов;

с – число страховых случаев;

d – число пострадавших объектов;

f – совокупная величина страхового возмещения.

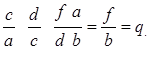

С помощью указанных обозначений можно вывести три основных показателя, оказывающих влияние на величину убыточности, которые называют элементами убыточности:

с /а – частота страховых случаев;

d /c – опустошительность одного страхового случая;

(f a)/(d b) – тяжесть риска (отношение среднего страхового возмещения по одному пострадавшему объекту к средней страховой сумме одного застрахованного объекта);

Произведение трех элементов убыточности дает показатель убыточности страховой суммы:

Анализируя ежегодные данные об элементах убыточности, страховщик имеет возможность выявлять положительные и негативные факторы, оказывающие влияние на величину показателя убыточности.

Категории №1

Агент страховой – физическое или юридическое лицо, действующиее от имени и по поручению страховщика и выполняющее часть его страховой деятельности (составление и заключение договоров страхования, получение страховых платежей, выполнение работ связанных с выплатами страховых сумм и страхового возмещения). Действует в интересах страховщика за комиссионное вознаграждение на основании агентского соглашения;

Аквизиция – заключение новых договоров страхования. Считается, что аквизиционная деятельность нормальна, когда количество новых договоров страхования превышает число договоров, срок действия которых закончился;

Маркетинг страховой - философия страховщика, определяющая стратегию и тактику его деятельности в условиях конкуренции. Выступает одновременно как совокупность методов управления страховой деятельностью компании и исследования рынка страховых услуг, как комплексный подход к вопросам организации и управления страховой деятельностью и как набор функций страховой компании, которые направлены на оказание страховых услуг;

Система продажи страховых услуг – деятельность страховщика, включающая ряд элементов, к которым, прежде всего, относят маркетинговые исследования, выбор ассортимента страховых услуг и планирование сбытовой деятельности, сбыт и реализацию, рекламу и стимулирование сбыта.

Сюрвейер - эксперт, осматривающий транспортные средства, грузы, дающий заключение об их состоянии и эксплуатационных характеристиках. Оформляет аварийный сертификат о нанесенном ущербе как основной документ для установления точной величины ущерба.

Тест 1

Страхование является...

а) частью государственных финансов;

б) частью финансовой системы;

в) частью финансов предприятий;

Тест 5

Страховой агент действует на страховом рынке...

а) от своего имени;

б) по доверенности гражданских организаций;

в) от лица и по доверенности многих страховых компаний;

г) от лица и по доверенности одной страховой компании.

Тест 55

Обязательное страхование от несчастных случаев на транспорте предусматривает страхование...

а) пассажиров такси;

б) пассажиров междугородних автобусов;

в) машинистов поездов метрополитена;

г) пассажиров морского транспорта на прогулочных линиях.

Задача 1

Хозяйствующий субъект застраховал свое имущество сроком на один год на сумму 25 тыс. грн. Ставка страхового тарифа составляет 0,5% страховой суммы. По договору страхования предусмотрена безусловная франшиза в размере 1,5 тыс грн, при которой предполагается скидка к тарифу 4%. Рассчитать размер страхового платежа и страхового возмещения, если фактический ущерб страхователя составил 16 тыс. грн.

Решение:

Страховой платеж = [(0,5 * 25000)/ 100]* (100 – 4)/ 100 = 120 грн.

Страховое возмещение = 16000 – 1500 = 14500 грн.

Задача 11

Используя данные таблицы, сделать выводы относительно платежеспособности страховщика, если ФЗП на конец года составляет 3000 тыс. д. ед.; оценить текущую эффективность страховой деятельности с помощью коэффициента затрат; сделать выводы относительно соотношения источников доходов страховой компании на конец текущего года.

| Показатели | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Итого |

| 1 Получено страховых премий | 1500 | 1200 | 1300 | 900 | |

| 2 Выплачено возмещений | 1100 | - | 800 | - | |

| 3 Уплачено премий перестраховщикам | 200 | 200 | 200 | 200 | |

| 4. Получено от перестраховщиков | 800 | - | 500 | - | |

| 5 Аквизиционные расходы | 200 | - | 300 | - | |

| 6 Управленческие расходы | 100 | 80 | 70 | 100 | |

| 7 Доход от инвестиционной деятельности | - | 100 | 150 | - |

Решение:

1) Условие платежеспособности на любую дату: ФЗП НЗП

НЗП принимается равным большим из двух величин:

НЗП1 = 0,25 (получено страховых премий – 0,9* уплачено премий перестраховщикам)

НЗП2 = 0,3 (произведено выплат возмещений – 0,9* получено от перестраховщиков)

НЗП1 = 0,25 (4900 – 0,9* 800) = 1045 тыс..д.ед.

НЗП2 = 0,3 (1900– 0,9* 1300) = 219 тыс. д.ед.

3000 1045 – соблюдается условие платежеспособности страховщика;

2) Коэффициент затрат = (Аквизиционные затраты + Управленческие затраты)/ Получено страховых премий;

Кз= (500+350)/4900 = 0,17 (17%) – в пределах нормы;

4) Коэффициент, который характеризует соотношение источников доходов страховой компании за отчетный период, определяется:

К = Доход от инвестиций / Заработанные премии;

Он должен находиться в пределах от 5% - 20%.

Заработанные премии (метод “плавающих кварталов”) = 1500 тыс.д.ед.

К1999 = 250/ 1500 = 0,166 (16,6%)

соотношение источников доходов находится в дозволенних границах.

Задача 5

Определить собственное участие цедента в покрытии риска, используя следующие показатели. Портфель цедента состоит из 3 однородных групп страховых рисков, страховые суммы по которым составляют 500, 750 и 1200 тыс. грн. Максимальный уровень собственного участия цедента– 600 тыс. грн. Квота в размере 20% страхового портфеля передана в перестрахование. Сделать вывод о целесообразности данной квоты перестрахования.

| Группы однородных рисков | Страховая сумма по группе, тыс. грн. | Квота перестрахования (20%) | Собственное удержание | Собственное участие цедента | Отклонение собственного удержания от участия (+\-) |

| 1 | 500 | 100 | 600 | 400 | +200 |

| 2 | 750 | 144 | 600 | 576 | +24 |

| 3 | 1200 | 240 | 600 | 960 | - 360 |

| Итог по страховому портфелю | 2450 | 484 | 1800 | 1936 | - 136 |

Решение:

Участие перестраховщика в покрытии рисков (30% от страховой суммы):

500 * 0,2 = 100 д.ед.;

720 * 0,2 = 144 д.ед.;

1200 * 0,2 = 240 д.ед.;

Участие цедента (страховая сума за вычетом участия перестраховщика):

500 –100= 400 д.ед.;

720- 144 = 576 д.ед.;

1200 – 240 = 960 д.ед.;

Отклонение участия цедента в покрытии рисков от лимита собственного удержания:

600 – 400 = 200 д.ед;

600 – 576 = 24 д.ед;

600 – 960 = -360 д.ед;

Суммарное отклонение по группе рисков = - 136 д.ед

Вывод: данная квота не является целесообразной для данной группы рисов, поскольку не обеспечивает достаточного выравнивания рисков. Отклонение участия цедента в покрытии рисков от лимита собственного удержания передающей компании составило -136 д.ед. Это означает, что цедент участвует в покрытии рисков больше, чем позволяют его финансовые возможности, т.е. данную квоту (20%) необходимо увеличить, либо снизить величину рисков, принимаемых на страхование.