Сущность и назначение денежной системы. Особенности становления и развития денежной системы Украины

СОДЕРЖАНИЕ: Рассмотрение сущности, назначения, элементов, формирования и государственного регулирования денежной системы Украины. Характеристика процесса монетизации бюджетного дефицита и валового внутреннего продукта. Проведение денежно-кредитной политики.МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

ДОНБАССКАЯ ГОСУДАРСТВЕННАЯ МАШИНОСТРОИТЕЛЬНАЯ АКАДЕМИЯ

Кафедра Финансы

КУРСОВАЯ РАБОТА

по дисциплине: ФИНАНСЫ, ДЕНЕЖНЫЙ ОБОРОТ И КРЕДИТ

на тему: Сущность и назначение денежной системы. Особенности становления и развития денежной системы Украины

СОДЕРЖАНИЕ

Введение

1. Сущность и назначение денежной системы

2. Элементы денежной системы

3. Денежная система Украины

3.1 Государственное регулирование денежной сферы

3.2 Элементы национальной денежной системы

3.3 Формирование денежной системы Украины

4. Монетизация

4.1 Монетизация бюджетного дефицита в Украине

4.2 Монетизация валового внутреннего продукта

5. Денежно-кредитная политика

Заключение

Список литературы

ВВЕДЕНИЕ

В условиях становления в Украине новых экономических отношений, трансформации экономических и социальных процессов, формирования и развития финансовой и банковской систем исключительно важное значение приобретает усиление роли центрального банка страны в стимулировании соответствующих процессов путем использования рыночных методов регулирования экономики и денежно-кредитного рынка.

Изменение политической ситуации в Украине, четкое понимание неотложной необходимости проведения экономических реформ, накопление собственного опыта и изучение мировой практики дали возможность кардинально изменить подходы к разрешению проблем денежно-кредитного регулирования. Возникла необходимость с учетом особенностей экономического развития Украины систематизировать накопленный опыт, выявить основные тенденции и закономерности денежно-кредитного регулирования, четко определиться с выбором методов и инструментов и обосновать теоретические и практические мероприятия и перспективы формирования и развития монетарной политики в Украине.

За годы независимости Украины в соответствии с изменениями в ее экономической политике и банковской системе существенно изменились не только методы, но и инструменты реализации денежно-кредитной политики, постоянно совершенствовались денежно-кредитный, открытый, межбанковские рынки, условия использования соответствующих монетарных инструментов.

Путем обеспечения стабильности гривны и на ее основе – стабилизации и поднятии экономики состоят, прежде всего, в обеспечении стабильной политической ситуации, наличия системы законов, четкой экономической политики и механизмов ее реализации.

Однако в связи с динамическими изменениями, которые произошли в экономике, финансово-кредитной сфере и банковской системе постоянно есть необходимость совершенствовать методы и инструменты реализации денежно-кредитной политики, оперативно решать проблемы сбалансирования денежного рынка, контроля за соблюдением коммерческими банками регулирующих нормативов, рефинансирование банков и т.д.

1. СУЩНОСТЬ И НАЗНАЧЕНИЕ ДЕНЕЖНОЙ СИСТЕМЫ

Деньги – это общий эквивалент для всех прочих товаров, т.е. они служат средством выражения стоимости товаров.

Денежная система – это установленная государством форма организации денежного оборота в стране.

Каждое государство формирует свою собственную денежную систему, стремясь придать ей полную независимость и возможность противостоять внешним влияниям, когда они угрожают интересам национальной экономики. Наличие такой суверенной денежной системы является одним из ключевых признаков политической и экономической самостоятельности государства.

Денежная система в каждой стране складывалась исторически, ее содержание и структурные элементы отображают достигнутый социально-экономический уровень развития страны. Она является составляющим рыночного механизма и юридически регулируется законами, установленными государством. Эти законы определяют основные принципы, правила, нормативы и другие требования, которые регламентируют отношения между субъектами денежного оборота. Учитывая особо важную роль денежных отношений в экономической жизни общества, во всех странах независимо от устройства, формирование денежных систем осуществляется центральными органами власти. Местные органы власти, даже в странах с федеративным устройством, по сути отстранены не только от формирования денежных систем, но и от контроля за функционированием их отдельных элементов.

Не смотря на то, что организация денежного оборота осуществляется при участии банков, а обеспечение нормального функционирования кредитных денег является одним из основных заданий банковской системы, денежная система формируется и функционирует на базе банковской системы и может рассматриваться как ее составная. Поэтому во многих странах правовые нормы, которые формируют денежную систему, определяются непосредственно в банковском законодательстве, а прежде всего в законах. Которые регламентируют деятельность центральных банков. Более того, в соответствии с этими законами центральным банкам предоставляются широкие полномочия по регулированию денежного оборота. Поэтому имеются все основания считать центральный банк институциональным центром денежной системы. Ему принадлежит решающая роль в обеспечении эффективного функционирования денежной системы страны.

По сфере обхвата экономических отношений денежная система – явление чрезвычайно широкое, адекватное всему денежному обороту. Все денежные потоки. Независимо от сферы экономики, которую они обслуживают. И формы, в которой осуществляются, являются объектами регулятивного влияния денежной системы. Поэтому есть основания для выделения в составе денежных систем отдельных. Относительно самостоятельных подсистем:

-система безналичных расчетов;

-валютная система;

-система наличного обращения.

Каждая из названых подсистем имеет свой особый объект регулятивного влияния, который ограничивается определенной формой или сферой денежного оборота.

Так как денежная система каждой страны определяется ее внутренним законодательством, именно явление денежной системы постает на поверхности как чисто национальное. Каждое государство формирует свою денежную систему, стремясь придать ей полную независимость и способность противостоять внешним влияниям, когда они угрожают интересам национальной экономики. Наличие такой суверенной денежной системы является одной из ключевых характеристик политической и экономической самостоятельности государства.

Особенно убедительно национально-государственная обусловленность денежных систем проявилась в период становления независимых стран, которые возникли на территории бывшего СССР. Каждая из них, провозгласив свою политическую независимость, по сути, одновременно заявила о выходе из единого рублевого пространства, который регулировался другим государством – Российской Федерацией, и о создании собственных денег и денежных систем.

2. ЭЛЕМЕНТЫ ДЕНЕЖНОЙ СИСТЕМЫ

Общенациональное назначение и особая миссия денежной системы в функционировании государства обуславливают важную роль исторического фактора, традиций, национальных особенностей, экономического развития страны в ее формировании. Это проявляется не только во внешнем виде денежных знаков и монет, а и в более сложных и ответственных элементах денежной системы, таких как масштаб цен, купюрность денежных знаков, организация расчетов и т.д. благодаря этому денежная система каждой страны имеет свои специфические признаки, которые отличают ее от денежных систем других стран, обеспечивают им иммунитет против внешнего воздействия.

Основными элементами, которые формируют денежные системы всех без исключения стран являются:

-названия денежной единицы и ее частей;

-масштаб цен;

-виды денежных знаков, которые имеют законную платежную силу;

-валютный курс;

-порядок и регламентация наличного и безналичного оборотов денег;

-государственные органы, которые обеспечивают регулирование денежного оборота и контроль за соблюдением действующего законодательства.

Денежная единица устанавливается законодательством каждой страны с учетом исторических особенностей ее развития и национальных традиций. Новую национальную валюту решением Верховной Рады Украины в 1996 году названо гривна. Такое название имела денежная единица Киевской Руси.

Денежная единица – один из атрибутов государственности. На территории страны она служит масштабом цен, средством измерения стоимости товара, и пребывает в обороте как законное платежное средство. Для удобства использования она делится на мелкие части. Например, 1 доллар США = 100 центов, 1 гривна = 100 копеек.

Масштаб цен – это техническая функция денег, способ выражения стоимости (цены) товаров в денежных единицах. Масштаб цен – законодательная фиксация весового количества монетарного металла (золота или серебра), которое закрепляется государством за определенной денежной единицей. Например, 1 российский рубль до 1913 г. = 0,774234 г. Чистого золота, в США в 1900 г. 1 доллар = 1,50463 г. Чистого золота.

Определенная таким образом величина денежной единицы была важным элементом системы ценообразования. Так как покупательская способность денег не могла существенно отличаться от стоимости их официального металлического содержания. Стоимость денег была привязана к цене на золото. Поэтому, изменяя величину последнего, государство могло изменять общий уровень товарных цен.

Сейчас, когда в обороте находятся неразменные на золото кредитные деньги, фиксация государственного металлического содержания денежной единицы утратило смысл и ликвидировано во всех странах, а масштаб цен утратил форму весового содержания монетарного металла в денежной единице. В современных условиях золотое содержание денежной единицы официально не устанавливается, что символизирует полную демонетизацию золота. Денежная единица является единицей измерения, т.е. масштабом цен всех товаров и используется для сравнения стоимостей товаров через их цены.

Виды и купюрность денежных знаков определяет высший законодательный орган, который придает им статус законного платежного средства, т.е. возлагает на государство ответственность за их обеспечение. Все остальные платежные средства такого статуса не имеют и вообще не должны поступать в обращение. Органы государственного контроля тщательно следят за тем, чтобы не допустить использование денежных суррогатов или фальшивых денежных знаков. Как правило, запрещается также использовать в роли платежного средства в пределах стран иностранных денежных знаков, так как это усложняет обеспечение национальных денег.

Эмиссионная система – учреждения, которые осуществляют выпуск денег и ценных бумаг и определяют порядок эмиссии. Регулируется эмиссия внутренним законодательством страны с учетом экономического и валютного состояния.

Валютный курс – соотношение между денежными единицами разных стран, которое используется для обмена валют во время осуществления валютных и других экономических операций. Выступает как цена валюты одной страны, выраженная в валюте другой страны.

Регламентация наличного и безналичного денежного оборота – включает определение сфер наличных и безналичных расчетов и режима использования денег на счетах, формы расчетов, порядок платежей и т.д. центральный банк должен строго контролировать денежный оборот, способствовать обеспечению стабильности денежной единицы, регламентировать правила осуществления безналичных платежей, форм расчетов и порядка платежей.

3. ДЕНЕЖНАЯ СИСТЕМА УКРАИНЫ

Денежная система Украины, безусловно, является регулирующей системой рыночного образца. Этому поспособствовали существенные рыночные преобразования в экономической системе Украины: приватизация средств производства, демонополизация экономики и либерализация экономических отношений, в частности ценообразование кредитных, валютных и внешнеэкономических отношений и т.д. Активно развивается денежный рынок во всех его составляющих: рынок денег, валютный рынок, рынок ценных бумаг, а также его инфраструктура – двухуровневая банковская система, сеть небанковских финансово-кредитных учреждений, валютная и фондовая биржа и т.п. С каждым годом уменьшается часть дефицита государственного бюджета, которая покрывается непосредственно за счет кредитной эмиссии НБУ.

Правовые основы функционирования денежной системы Украины определяются Конституцией и законами Украины: о банках и банковской деятельности; о Национальном банке Украины; о платежной системе и денежных переводах в Украине.

В статье 99 Конституции Украины указано, что денежной единицей Украины является гривна. Провозглашается также, что одно из наиболее важных заданий денежной системы – обеспечение стабильности и рост доверия к национальной валюте – гривне.

Важным шагом является принятие Верховной Радой Украины в мае 1999 г. Закона о национальном банке Украины. Хотя в тексте этого закона не идет речь непосредственно про денежную систему, но те функции НБУ, которые составляют основу денежной системы, нашли широкое отображение. Это, непосредственно, раздел IVденежно-кредитная политика, раздел VУправление наличным денежным оборотом, раздел VIIIДеятельность Национального банка по поводу операций с валютными ценностями. В них четко описаны права и обязанности НБУ по поводу обеспечения стабильности национальных денег, регулирования денежного оборота, определены методы и инструменты денежно-кредитной политики и другие виды деятельности НБУ, которые формируют денежную систему страны

3.1 ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ ДЕНЕЖНОЙ СФЕРЫ

Регулирование денежного оборота – совокупность мер, которые проводятся в сфере денежного обращения с целью обеспечения их постоянности, гибкого обеспечения деньгами потребности сферы обслуживания; является составной частью денежной политики государства.

Определяющая роль в осуществлении всего комплекса мероприятий государства в сфере денежного обращения и кредитных отношений принадлежит центральному банку.

Применение методов прямого регулирования объемов и структуры денежного оборота дают необходимый эффект при ее использовании в комплексе с мероприятиями опосредствованного влияния на систему денежного обращения.

Политика учетной ставки проявляется в изменениях учетной ставки относительно к конъюнктурным колебаниям экономики и применяется для управления кредитной активностью.

Политика минимальных резервов – наиболее жесткий инструмент денежно – кредитного регулирования, применяется как средство быстрого сокращения или расширения кредитной массы в системе. Проявляется в манипуляции нормой обязательных резервов, которые коммерческие банки обязаны сберегать на счетах в центральном банке.

Современное экономическое мнение, независимо от конкретного теоретического направления, определяет ответственность государства за состояние развития экономики страны, а следовательно и право влиять на экономическую жизнь общества.Государство не имеет потребности непосредственно вмешиваться в действия отдельных экономических субъектов, свое влияние на экономику оно должно свести к гарантированию им благоприятных условий деятельности, т.е. непосредственно.

Одной из таких гарантий считается законодательное обеспечение каждому экономическому субъекту таких правил и свобод:

-свободу предпринимательства, в том числе свободный переход капитала;

-защита частной собственности, в том числе защита прав кредитора и денежных сбережений;

-свобода торговли, в том числе защита от монополизации цен и рынков;

-свобода при составлении договоров и защита прав участников договорного процесса;

-свобода потребления и защита прав потребителя от недобросовестного продавца;

-свободный выбор профессии и места работы.

Сегодня все признают, что для реализации своего влияния на экономику государство должно разрабатывать соответствующую экономическую политику. Сблизились позиции и по поводу целей этой политики. Ими признаются:

-обеспечение определенного уровня экономического роста;

-обеспечение максимальной занятости;

-контроль над инфляцией с целью ее минимизации и стабилизации цен;

-уравновешивание активов и пассивов платежного баланса.

Для достижения указанных целей экономическая политика предусматривает широкий спектр мероприятий, которые будут влиять на экономическую жизнь общества. Условно их можно разделить на четыре группы:

-структурная политика;

-политика конкуренции;

-социальная политика;

-конъюнктурная политика.

3.2 ЭЛЕМЕНТЫ НАЦИОНАЛЬНОЙ ДЕНЕЖНОЙ СИСТЕМЫ

1. Виды денежных знаков, которые имеют законную платежную силу. НБУ выпускает в оборот банкноты – гривны – номиналами 1, 2, 5, 10, 20, 50, 100, 200, 500. Для удобства обслуживания розничного товарооборота выпускаются разменные монеты – копейки – номиналами 1, 2, 5, 10, 25, 50.

2. Официальный курс гривны – обменный курс к иностранным валютам, официально установленный НБУ для осуществления операций с валютными ценностями. В 1999 г. НБУ перешел к определению официального курса гривны по отношению к доллару США на основе средней взвешенной валютного курса по безналичным операциям на межбанковском валютном рынке.

3. Порядок наличного и безналичного курса, их регламентацию, в том числе организацию международных расчетов в Украине осуществляет Национальный банк Украины. НБУ строго контролирует денежный оборот, способствует обеспечению стабильности национальной валюты, регламентирует эмиссию наличности, разрабатывает правила осуществления форм безналичных расчетов, способов и порядка платежей, контролирует кассовые операции.

4. НБУ является учреждением, которое осуществляет денежно-кредитное и валютное регулирование. НБУ – независимый финансово-экономический орган, который проводит самостоятельную денежно-кредитную политику. Правление НБУ принимает и утверждает постановления, положения и другие нормативные акты, которые регулируют денежный оборот. НБУ координирует деятельность коммерческих банков по вопросам денежно-кредитной политики.

3.3 ФОРМИРОВАНИЕ ДЕНЕЖНОЙ СИСТЕМЫ УКРАИНЫ

Новый поворот в развитии национальной денежной системы произошел в июле 1990 г., когда была провозглашена Декларация про государственный суверенитет, в котором Украина, среди прочего, продемонстрировала и стремление иметь самостоятельную валюту.

Первым этапом создания собственной денежной системы в нашем государстве стал выход Украины из числа государств, которые использовали в денежном обороте советский рубль, а также внедрение в оборот временной (переходной) денежной единицы – украинского купонно - карбованца в ноябре 1992 г.

В марте 1994 г. Была основана Банкнотная фабрика, а в октябре того же года на ее базе был создан Банкнотно - монетный двор Национального банка Украины, где печатались купонно - карбованцы, а спустя некоторое время и гривны.

В период становления государственной независимости Украина первой из стран бывшего СССР, в условиях экономического и финансового кризисов, начала строить собственную денежную систему, набирать опыт эмиссионного дела, осваивать сложный механизм денежно-кредитной политики. Ситуация усложнялась отсутствием координации экономической политики среди независимых республик в сфере производства, товарообмена, денежных отношений. В начале 1992 г. В Украине существовал кризис платежных средств, поэтому 10 января 1992 г. Началось внедрение в оборот купонов многоразового пользования как дополнение к рублевой наличной массе. Это делалось с целью относительного сбалансирования денежной массы с определенными потребностями обслуживания товарного рынка. Необходимость этого была вызвана такими обстоятельствами:

-с сентября 1991 г. Украина практически не получала от Центрального банка Российской Федерации (ЦБРФ) новых рублевых поступлений;

-перед 1992 г. Украина была вынуждена, вслед за Россией, пойти на либерализацию цен – их почти десятикратное повышение.

Внедрение купонов - карбованцев в структуру денежного оборота имело целью:

-использовать систему параллельного оборота рубля и купонно -карбованца, по которым часть выплаты всех видов населения в новой денежной единице должна была постепенно расширяться в соответствии с наполнением товарного рынка;

-постепенно внедрить в оборот купонно - карбованец, с тем чтобы обеспечить ему не только достаточную покупательскую способность, но и определенные конкурентные преимущества в сравнении с российским рублем;

-использовать в обороте купонно - карбованец как переходную временную единицу;

-со временем внедрить в оборот полноценную национальную банкноту – гривну.

Но указанные мероприятия не дали ожидаемого результата и наметилось резкое снижение купонно – карбованца. Причинами этому послужило:

1) Глубокий спад производства. В январе 1992 г. Объем промышленного производства сократился на 19,8%, в том числе товаров широкого потребления – на 28,1%, продуктов питания – на 41,2%. Розничный товарооборот сократился на 61%.

2) Резкая недостача денежной массы. Под влиянием этого фактора весь наличный оборот был переведен на купонное обслуживание. Новая денежная единица была лишена механизма, который должен был поддерживать ее относительную стабильность.

3) В рублевой зоне по инициативе России была внедрена новая система взаиморасчетов – взаимные платежи через корреспондентские счета, которые осуществлялись лишь через расчетный центр в ЦБРФ. В следствии этого российский рубль потерял функцию единой денежной единицы.

4) Полная купоннизация сферы наличного оборота обусловила ее механический отрыв от безналичного оборота, который продолжал обслуживаться российским рублем. Возникла ненормальная, созданная ситуация в экономике, в следствии которой валютный курс купона в процессе его использования в наличном и безналичном оборотах раздвоился. Это способствовало осуществлению массовых финансовых спекуляций, связанных с переводом денег из одной формы оборота в другую, перевод денежных капиталов из Украины в Россию.

В ноябре 1992 г. В соответствии с Указом Президента Украины о реформе денежной системы Украины купонно – карбованец был внедрен в сферу безналичного обращения. Купонно – карбованец получил статус временной национальной валюты и стал единым официальным средством платежа на территории Украины. Он взял на себя львиную долю финансовых трудностей переходного периода и выполнил этим свою исторически – жертвенную миссию. На опыте купонно – карбованца методом проб и ошибок строилась национальная валютная система.

Так завершился первый этап денежной реформы. Но позитивный потенциал купонно – карбованца себя практически вычерпал и его обесценивание продолжалось. Кроме того, временная денежная единица не может выполнять одну из наиболее важных функций рыночного хозяйствования – функцию накопления. А без реализации этой функции невозможно преодолеть экономический кризис, остановить инфляцию, решить сложные вопросы приватизации, проблемы платежного баланса. От затягивания с внедрением в оборот собственной денежной единицы снижался и международный престиж Украины.

В этих условиях особенную остроту приобрел вопрос о решительном ускорении второго этапа денежной реформы – внедрение в оборот гривны. 25 августа 1996 г. Президент Украины подписал Указ о денежной реформе в Украине, в соответствии с которым со 2-го по 16 сентября 1996 г. в оборот должны быть введены национальная валюта гривна и ее сотая часть копейка.

Итак, на пятом году независимости Украина получила самый главный атрибут государственности, стабильную и полноценную денежную единицу – гривну.

На этом формально завершился второй этап развития денежной системы и начался третий, на котором происходило дальнейшее освоение и внедрение адекватных условиям рыночной экономики механизмов и инструментов денежной системы.

Одновременно с проведением денежной реформы, монетарные органы отрабатывали и другие элементы денежной системы. К основным направлениям и ощутимым результатам развития денежной системы можно отнести:

-внедрение национальной денежной системы, которая охватывает создание системы межбанковских электронных платежей и электронной системы массовых платежей;

-разработка методики и методологии денежно-кредитной политики НБУ с учетом мирового опыта практического применения инструментов монетарной политики;

-разграничение сферы фискально-бюджетной и денежно-кредитной политики;

-формирование финансового и валютного рынков в Украине;

-формирование системы валютного регулирования и валютного контроля.

Подводя итоги проведения денежной реформы, становится очевидным, что с момента внедрения гривны нашей стране было навязано схему слишком жесткого монетаризма, который по длительности и механизмам осуществления не имел аналогов в мировой практике. Так, с момента внедрения гривны, основным и, практически, единственными факторами поддержки стабильности ее курса стали периодические валютные инфляции НБУ за счет валютных резервов. Государственной экономической идеологией было сдерживание инфляции любой ценой.

С течением времени очевидной становилась искусственность такой монетарной политики. Так как стабильность денежной единицы держится, как известно, не на одном, а на трех китах. Это:

1 наличие экономического потенциала и динамизм развития национальной экономики;

2 стабильность функционирования финансово-кредитной системы;

3 наличие достаточных валютных резервов центрального банка.

Только при этих условиях возможно формирование денежной системы рыночного образца в Украине. Современную денежную систему Украины следует характеризовать как самостоятельную, замкнутую на национальные социально-экономические интересы, опосредствованно регулируемую т.е. переходную к рыночному образцу. Сейчас продолжается совершенствование механизмов и инструментов денежной системы.

4. МОНЕТИЗАЦИЯ

4.1 МОНЕТИЗАЦИЯ БЮДЖЕТНОГО ДЕФИЦИТА В УКРАИНЕ

Монетарная политика является ключевым механизмом в денежной системе страны, благодаря которому реализуются ее основные общественные предназначения:

-поддерживается стоимость денег на относительно стабильном уровне путем постоянного уравновешивания спроса и предложения на денежном рынке;

-гибко обеспечиваются потребности экономики в деньгах благодаря их выпуску в меру роста потребностей и изъятие из оборота в меру сокращения потребности.

В связи с этим основными индикаторами правильности монетарной политики и эффективности функционирования денежной системы в целом являются стабильность стоимости денег на товарном и валютном рынках и обеспеченность экономических субъектов достаточной массой платежных средств. Первый индикатор – стабильность стоимости денег – проявляется в относительной стабильности покупательской способности и валютного курса национальных денег. Второй индикатор не имеет таких четких форм выражения, как первый.

Проблема монетизации бюджетного дефицита состоит в поиске денежных средств, достаточных для покрытия (финансирования) превышения бюджетных расходов над бюджетными доходами, которые формируются на основе требований действующего законодательства, прежде всего налогового. Если необходимые средства не будут найдены, правительство не сможет расплатиться по своим обязательствам, и возникнет просроченная задолженность его перед экономическими субъектами (по заработной плате, пенсиям, дотациям, по оплате государственных закупок и т.д.). Мобилизовать необходимые для монетизации бюджетного дефицита средства можно несколькими способами:

1.Увеличить налогообложение экономических субъектов через повышение налоговых ставок, введение новых налогов, ликвидация льгот по старым налогам и т.д. для этого необходимо будет изменить действующее налоговое законодательство, что делает этот способ малоэффективным. Но если бы он был реализован, то это привело бы к изменению денежной массы денег. Произошло бы перемещение их между отдельными группами экономических субъектов, а общая их масса осталась на том же уровне.

2.Позволить правительству (казначейству) выпустить собственные долговые обязательства (казначейские билеты) в размере, достаточном для покрытия бюджетного дефицита, и предоставить им статус законного платежного средства. Подобный ход в мировой практике принято называть сеньйораж. Этот способ также требует внесения существенных изменений в действующее законодательство и поэтому является малоэффективным. Такой способ монетизации бюджетного дефицита может привести к инфляции, из-за этого мировая монетарная практика от него отказалась.

3.Позволить правительству выпустить собственные ценные бумаги и реализовать их на внутреннем или внешнем рынках. При реализации облигаций на внутреннем рынке этот способ не повлияет на массу (предложение) денег, а только перераспределит их между группами субъектов и поэтому временно приостановит совокупный спрос на товарных рынках подобно первому способу. Поэтому этот способ монетизации дефицита не содержит угрозу и широко применяется в мировой практике. Другое дело с реализаций государственных облигаций на внешних рынках. В этом случае выручка от реализации государственных облигаций на еврорынках поступит в валютной форме, которая не дает возможность прямо использовать ее для финансирования бюджетных расходов. Правительство должно продать валютную выручку центральному банку за национальные деньги, которые и будет использовать для финансирования своих потребностей. В результате этой операции центральный банк увеличит на определенную сумму свой золотовалютный резерв. Увеличатся также банковские резервы в национальных деньгах и предложение денег на рынке. Это может существенно увеличить предложение денег и совокупный спрос.

4.Позволить центральному банку прокредитовать правительство в размере бюджетного дефицита, купив на определенную сумму правительственные обязательства на первичном рынке. Этот способ монетизации бюджетного дефицита кажется на первый взгляд очень простым и эффективным – правительству не нужно иметь дело с тысячами кредиторов на вторичном рынке, и необходимую сумму средств он может получить сразу. На самом деле это очень опасный способ монетизации дефицита.

Систематически возникающий бюджетный дефицит в больших размерах составляет потенциальную угрозу для постоянства денег, какими бы способами он не монетизировался. Монетизация бюджетного дефицита через вторичный рынок ценных бумаг может только отсрочить эту угрозу, но не убирает ее.

4.2 МОНЕТИЗАЦИЯ ВАЛОВОГО ВНУТРЕНЕГО ПРОДУКТА В УКРАИНЕ

Проблема монетизации валового внутреннего продукта состоит в доведении массы денег в обороте до уровня, достаточного для успешной реализации всего объема произведенных товаров и услуг, погашение долговых обязательств. Из чисто теоретического взгляда решение этой проблемы обеспечивается уравновешиванием спроса и предложения денег на денежном рынке, независимо от фактического объема денежной массы. В какой степени не изменилась последняя, если предложение денег отвечает спросу, имеющаяся денежная масса является объективно определенной, т.е. не чрезмерно большой или малой.

Но, с практической точки зрения, решение этой проблемы является значительно сложнее, т.к. невозможно на будущее определить нормативную величину (спрос на деньги), на которую следует ориентировать регулирование предложения денег. Поэтому о достаточности монетизации ВВП, а значит и всей экономики, можно судить не по отклонению фактического ее уровня от нормативного, а по динамике некоторых индикаторов рынка, прежде всего среднего уровня цен, средней процентной ставки, состояния платежной дисциплины, уровня ликвидности банков и т.д. Если все эти индикаторы в течение длительного времени остаются неизменными, то монетизацию ВВП можно считать достаточной. Когда их тренд проявляет тенденцию к повышению, то монетизация является чрезмерной, а если тенденцию к спаду, то – недостаточной.

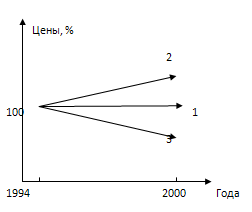

Ценовой тренд 1, который обозначен горизонтальной линией, свидетельствует о нормальной монетизации экономики, когда спрос и предложение, Мф и Мн, сбалансированы так, что равновесный уровень цен долгое время остается неизменным. Ценовой тренд 2, который показан восходящей линией, свидетельствует о несколько чрезмерной монетизации экономики, из-за чего уравновешивание спроса и предложения на товарных рынках ежегодно происходит на более высоком уровне цен. Этот эффект может быть вызван такими факторами:

-систематическим сокращением реального объема ВВП;

-опережающим ростом предложения денег (в сравнении с ростом реального объема ВВП);

-ускорением скорости оборота денег;

-ростом части ВВП, которая реализуется на принципах бартера;

-ростом спроса на деньги в связи с ухудшением условий капитализации денег на денежном рынке.

Ценовой тренд 3, который обозначен нисходящей линией, свидетельствует о недостаточной монетизации экономики. При этих условиях уровень равновесия между спросом и предложением на товарных рынках и средний уровень цен будет снижаться.

Обозначенные изменения рыночных индикаторов могут объективно характеризовать состояние монетизации валового продукта при условии высокого уровня развития рыночных отношений, свободного ценообразования, свободной конкуренции, эффективного механизма банкротства и т.д. Без этих предпосылок отдельные индикаторы могут изменяться независимо от уровня монетизации и перестать выражать ее состояние.

Показатель фактического состояния монетизации валового продукта обычно рассчитывается как часть от деления объема денежной массы, которая имеется в обороте на конец года, к номинальному годовому объему ВВП.

Рассчитанный состоянием на 1 января 2002 года уровень монетизации ВВП в Украине составлял 18,6%. Взятый сам по себе этот показатель не дает ответа на вопрос, достаточен ли он для монетизации экономики Украины, так как нет и не может быть достаточного уровня монетизации, с которым можно было бы сравнить. Поэтому на практике его сравнивают с таким же показателем в этой же стране в прежние годы (месяца) или в других странах.

Уровень монетизации ВВП в Украине

| ГОД | Номинальный ВВП за год, млн.грн. | Номинальная масса денег М3 на конец года, млн.грн. | Уровень монетизации ВВП,% | Уровень инфляции, % | ||

| 1991 | 2,99 | 2,4 | 80,2 | 390 | ||

| 1992 | 50,33 | 25 | 49,6 | 2100 | ||

| 1993 | 1483 | 482 | 32,5 | 10256 | ||

| 1994 | 12038 | 3216 | 26,7 | 501 | ||

| 1995 | 52933 | 6930 | 13,1 | 282 | ||

| 1996 | 89510 | 9364 | 17,7 | 140 | ||

| 1997 | 93365 | 12541 | 13,4 | 110 | ||

| 1998 | 102593 | 15705 | 15,3 | 120 | ||

| 1999 | 127126 | 22070 | 17,4 | 119,2 | ||

| 2000 | 170070 | 32087 | 18,9 | 125,8 | ||

| 2001 | 201927 | 45555 | 22,6 | 106,1 | ||

Как видно из приведенной таблицы данных, уровень монетизации ВВП в Украине на протяжении 1991-1995 годов систематически снижался с 80,2% в 1991г. До 13,1% в 1995г. Это дает основания утверждать, что обеспеченность экономики денежной массой в этот период ухудшилась, т.е. произошла демонетизация экономики. Это негативно повлияло на состояние платежной дисциплины, а следовательно на развитие экономики: усугубился платежный кризис, широкое распространение приобрел бартер, заметно снизилась ликвидность экономических субъектов и банков и т.д.

С 1996г. Наблюдалось постепенное повышение уровня монетизации – с 13,1% до 22,6% в 2001г. Но темпы были недостаточными и не привели к заметному укреплению платежной дисциплины. Она и в конце этого периода оставалась недостаточной, негативно влияла на экономические процессы.

Украинский опыт показал, что демонетизация экономики была вызвана глубокой инфляцией, в следствии которой резко сократился спрос на деньги и соответственно было сокращено предложение денег. Поэтому ремонетизировать экономику невозможно нагнетанием предложения денег, а прежде всего необходимо обеспечить развитие спроса на деньги. И только в меру его роста должно увеличиваться предложение денег. Только при этих условиях эмиссия не приведет к инфляции, так как дополнительное предложение денег осядет в их запасах, а выход ее на товарные рынки будет осуществляться в меру роста товарного предложения, не провоцируя роста цен на незапланированный уровень.

Для увеличения спроса на деньги, как единственно реального пути ремонетизации экономики Украины, необходимо:

-перейти к политике экономического роста, которая обеспечит длительный рост производства реального валового внутреннего продукта;

-преодолеть бартер в отношениях между хозяйствующими субъектами;

-повысить стабильность национальных денег и банковской системы, доверие в них всех экономических субъектов;

-поддерживать на определенном уровне реальную ставку депозитного процента;

-обеспечить высокий уровень развития рынка ценных бумаг на валютном рынке.

Показатель монетизации ВВП непосредственно не связан с денежным рынком и управлением предложения денег. Поэтому благодаря ремонетизации экономики выходит за границы монетарной политики и должен решатся методами общеэкономической политики. Монетарная же политика должна обеспечивать уравновешенность спроса и предложения денег, на каком бы уровне не пребывала монетизация ВВП.

5. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

Главным результатом функционирования денежной системы является разработка и реализация определенной денежно-кредитной политики. Позитивное влияние этой политики на развитие экономики определяет эффективность самой денежной системы.

Монетарная политика – это комплекс взаимосвязанных, скоординированных на достижение заранее определенных общественных целей, мероприятий по регулированию денежного оборота, которые осуществляет государство через центральный банк. Исходя из этого определения, монетарной политике свойственны комплексность, разновариантность регулятивных средств; направленность их на достижение целей, которые заранее определены; мероприятия эти реализуются центральным банком через механизм денежного рынка.

Основные средства денежно-кредитной политики согласовываются с прогнозами экономического и социального развития Украины, разработанными Кабинетом Министров Украины, и ориентируются на прогнозные макроэкономические показатели, использованные им при разработке Государственного бюджета.

В основных средствах денежно-кредитной политики предусмотрено, что Национальный банк Украины будет осуществлять монетарную политику путем регулирования денежно-кредитного рынка через соответствующие инструменты, которые будут способствовать поддержанию достигнутой экономической и финансовой стабильности.

Центральный банк выбирает в зависимости от конкретной экономической ситуации одну из стратегических целей. Ею, как правило, является стабилизация цен (или погашение инфляции), так как именно она наиболее отвечает главному предназначению центрального банка – поддерживать стабильность национальных денег. И через решение этого задания центральный банк способствует достижению других стратегических целей.

С целью повышения эффективности перераспределения временно свободных средств и их приоритетного направления на финансирование реального сектора экономики усовершенствуется механизм краткосрочного и среднесрочного рефинансирования коммерческих банков, что разрешит их возможности маневрирования своей ресурсной базой при осуществлении активных операций. Этому будет способствовать и процентная политика, направленная на снижение цены кредитных ресурсов. Создание условий для удешевления кредитов и существенного увеличения объемов долгосрочного кредитования Национальный банк будет рассматривать как одно из наиболее приоритетных заданий.

Обеспечение стабильности национальной валюты возможно только при условии стабильного функционирования банковской системы. Для достижения стабильности банковской системы необходимо осуществление дополнительных мероприятий, направленных на повышение платежеспособности и надежности банковской системы.

Обеспечение стабильности национальной денежной единицы на основе усовершенствования управления государственным долгом. В соответствии с общепринятым взглядом управление государственным долгом состоит в привлечении финансирования из негосударственного сектора для покрытия дефицита бюджета путем займа средств. При этом следует иметь ввиду, что стоимость обслуживания долга как в краткосрочной, так и долгосрочной перспективе с учетом особенностей реализации денежно-кредитной политики должна быть минимальной.

Прежде всего, следует отметить привлечение финансирования из негосударственного сектора для покрытия дефицита бюджета. Бюджетная политика правительства не будет влиять на денежную базу, если правительство способно компенсировать совокупное влияние на создание дополнительной ликвидности своего бюджетного дефицита и возврат прежних займов через выдачу новых долговых обязательств негосударственному сектору. Однако даже в этом случае опыт свидетельствует, что значительный бюджетный дефицит может привести к повышению номинальных и реальных процентных ставок и ограничить степень влияния денежно-кредитной политики в сфере управления процентными ставками. Но заем средств в центральном банке с помощью овердрафта или через покупку центральным банком ценных бумаг приводит к росту денежной базы, что в свою очередь, приводит к росту темпов инфляции.

Стоимость непосредственно для правительства займа средств у негосударственного сектора по рыночным процентным ставкам может быть высокой, но правительства в развитых рыночных экономических системах считают, что она стоит таких расходов.

Если финансирование правительства центральным банком запрещено, то Министерству финансов и центральному банку необходимо знать, какие цели в сфере финансирования установлены на каждый период, для того чтобы иметь возможность эмитировать необходимое количество ценных бумаг. Точная цифра не может быть известна наперед, особенно в условиях высокой инфляции: бюджетныерасходы и доходы, заложенные в бюджете или прогнозируемые, могут быть оценены только приблизительно. Но прогнозы могут регулярно корректироваться для того, чтобы до конца периода центральный банк и Министерство финансов имели представление об этой позиции.

ЗАКЛЮЧЕНИЕ

Как явление нормативно-правовое, денежная система содержит ряд элементов: название и величину денежной единицы; виды денежных знаков и виды платежных средств; механизм регулирования наличного и безналичного секторов оборота, валютного рынка; институты, которые регулируют денежный оборот.

Предложение денег осуществляется банковской системой через эмиссию денег центральным банком и кредитную мультипликацию депозитов коммерческими банками. Внутрисистемная замкнутость и кредитный характер этого процесса обеспечивают высокую его эффективность, что проявляется в автоматическом сбалансировании спроса и предложения на денежном рынке. Но имеется один фактор, который постоянно угрожает деформировать действие этого механизма, - необходимость монетизации бюджетного дефицита. Если правительство не в состоянии профинансировать бюджетный дефицит за счет размещения своих обязательств на вторичном рынке, то оно будет заставлять центральный банк покупать эти обязательства, что приведет к увеличению предложения денег и нарушению равновесия на товарных рынках. Такие же последствия может иметь систематическая и широкомасштабная покупка центробанком государственных ценных бумаг на вторичном рынке, если он слишком переполнен этими бумагами, что угрожаем потерей ликвидности коммерческим банкам.

СПИСОК ЛИТЕРАТУРЫ

1. Iвасiв Б.С. Грошi та кредит: Пiдручник. – Вид. 2-ге, змiн. й доп. – Тернопiль: Карт-бланш, 2005. – 528 с.

2. Грошi банки та кредит: у схемах i коментарях: Навчальний посiбник / За ред. Б.Л. Луцiва. – 2-ге видання, перероб.- Тернопiль: Карт-бланш, 2000. – 225 с.

3. Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф.Жуков, Л.М.Максимова, А.В.Печникова и др.; Под ред. проф. Е.Ф.Жукова. – М.:ЮНИТИ, 2002. – 623 с.

4. Воронов Ю.П. Критерии выбора метода ценообразования / Бизнес – Информ. – 1996 - №5. – с. 12-30.

5. Стельмах В.С., Єпіфанов А.О., Гребеник Н.І., Міщенко В.І. Грошово-кредитна політика в Україні/ за ред. Міщенко В.І. – 2-ге вид., перероб. І доп. – К., Т-во Знання, КОО, 2003. – 421с.

6. Гроші та кредит: Підручник. – 3-тє вид., перероб. і доп./М.І.Савлук, А.М.Мороз,М.Ф.Пуховкіна та ін.; За аг. Ред. М.І.Савлука.- К.,:КНЄУ,2002. – 598с.