Сущность инфляции, ее причины и методы регулирования

СОДЕРЖАНИЕ: МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО–ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

КОНТРОЛЬНАЯ РАБОТА

по дисциплине «ДЕНЬГИ, КРЕДИТ, БАНКИ »

Тема №7

« Сущность инфляции, ее причины и методы регулирования»

Выполнила:

Факультет: Финансово–кредитный

Специальность: Финансовый менеджмент

II высшее образование, 4 курс, Группа №

Личное дело №

Проверила: Профессор, к.э.н.

Стародубцева Елена Борисовна

МОСКВА 2008

СОДЕРЖАНИЕ

1. СУЩНОСТЬ ИНФЛЯЦИИ И ЕЕ ПОСЛЕДСТВИЯ. 4

1.2. Виды и формы проявления инфляции. 6

1.4. Социально–экономические последствия инфляции. 15

2. ПРИЧИНЫ ИНФЛЯЦИИ И ОСОБЕННОСТИ ИНФЛЯЦИИ В РОССИИ. 19

2.1. Причины инфляции спроса и инфляции издержек. 19

2.2. Особенноси инфляционного процесса в России. 28

3. МЕТОДЫ СТАБИЛИЗАЦИИ ДЕНЕЖНОГО ОБОРОТА. 34

3.1. Формы и методы борьбы с инфляцией. 34

3.2. Антиинфляционная политика Банка России на 2008 год и ближайшую перспективу. 42

ВВЕДЕНИЕ

На протяжении XX в. инфляция стала нормой, обязательным атрибутом функционирования любой рыночной экономики. В отдельные периоды в разных странах наблюдались существенные различия в скорости роста цен. Но само наличие роста превратилось во всеобщий, повсеместный и постоянный фактор. Инфляцию следует считать серьезнейшей социальной проблемой.

В 70–е гг. президент Дж. Форд объявил инфляцию «врагом общества номер один», а в 80–е гг. президент Р. Рейган назвал ее «самым суровым налогом». Инфляция создает значительные трудности для населения различных государств. В 70–е гг., когда в США наблюдались сравнительно высокие темпы инфляции, результаты опросов общественного мнения регулярно ставили ее в число самых острых национальных проблем. Став постоянным фактором экономической жизни, инфляция значительно усложнила и общую систему экономических отношений. Она требует постоянного внимания к себе и специальных мер по удержанию её на нормальном, безопасном уровне [1].

Способность государства поддерживать инфляцию на приемлемом уровне свидетельствует об эффективности экономической политики, в том числе денежно–кредитной, о степени развития механизмов саморегуляции, об устойчивости и динамизме всей экономической системы. Большинство развитых стран добились ее существенного снижения. Проблема инфляции в российской экономике остается нерешенной. Инфляция является тормозом развития российской экономики, так как стремление снизить денежное предложение из опасения усилить инфляцию не стимулирует экономический рост. Поэтому на сегодняшний день актуальным является рассмотрение существующих проблем российской инфляции и антиинфляционных мер, принимаемых государственными органами для снижения ее темпов.

Целью данной курсовой работы является изучение сущности инфляции, методов ее регулирования и особенностей инфляции в российской экономике.

1. СУЩНОСТЬ ИНФЛЯЦИИ И ЕЕ ПОСЛЕДСТВИЯ

1.1 . Сущность инфляции

Как экономическое явление инфляция существует уже длительное время. Понятие инфляция неотделимо от понятия деньги. Именно деньги противостоят миру товаров и услуг, а соответствие между денежными и товарными мирами является одной из характеристик благополучия общества – состояние динамического макроэкономического равновесия. Так же как и сами деньги, процесс их обесценения известны человечеству с незапамятных времен.

В экономической истории первые признаки инфляции были замечены еще во времена Александра Великого. В период его знаменитых завоеваний, хлынувшие в Грецию сокровища персидских царей привели к временному обесценению золотых и серебреных монет. Аналогичная ситуация возникла в Европе в ХVI – ХVII веках, после открытия Америки и значительного притока латиноамериканского золота.

Однако это были только цветочки, ягодки появились с изобретением бумаги и технологии изготовления бумажных денег. Великое изобретение человечества – бумажные деньги, заменившие монеты из металла впервые появились в ХI веке в Китае. Во время правления династии Юань (1271–1368 гг.) деньги печатались в больших количествах и были главным средством денежного обращения в Китае.

Но одним из первых о великой силе бумажных ассигнаций догадался англичанин Джон Ло, предложивший французскому монарху Людовику ХIV с их помощью пополнить доходы казны. Авантюры британца привели к серьезному финансовому кризису. Ло бежал из Франции накануне революции, предоставив Королю–Солнце самостоятельно решать финансовые проблемы. Революционная Франция пережила небывалую инфляцию. Когда в марте 1795 г. к власти пришла Директория, покупательная способность бумажных денег составляла всего 1–2% от их номинала [2, 3].

Современный термин «инфляция» (от латинского слова inflatio – вздутие, разбухание, разводнение) был позаимствован из медицины. Применительно к денежному обращению это слово стали употреблять лишь в XIX веке в период гражданской войны в США 1864–1865 гг. В то время для покрытия дефицита бюджета были выпущены в громадном количестве неразменные на золотые монеты банкноты и казначейские билеты, которые называли «гринбеки». Эти казначейские обязательства США в 1864 г. обесценились сразу на 60%. Приоритет введения в научный оборот термина «инфляция» приписывают А. Дельмару, издавшему в 1864 г. в Нью–Йорке пропагандистский памфлет «Предупреждение народу: Бумажный пузырь» [3, 4].

ИНФЛЯЦИЯ – переполнение сферы обращения избыточной денежной массой при отсутствии адекватного увеличения товарной массы, что вызывает обесценивание денежной единицы. Инфляция проявляется в форме роста цен на товары и услуги, не обусловленного повышением их качества.

Инфляция может вызываться разными факторами. Это и выпуск излишнего количества денежных единиц (необоснованная эмиссия), и отставание производства товаров от роста платежеспособного спроса, и поступление на рынок в массовом порядке товаров, не пользующихся спросом. Особенно характерно это было для России и СССР, поскольку производители привыкли работать в условиях монополии, порожденной сначала индустриальной отсталостью, а затем и централизованным планированием.

Подстегивать рост цен могут разнообразные экономические обстоятельства: энергетический кризис, изменения в динамике производительности труда, структурные сдвиги в системе воспроизводства, циклические и сезонные колебания, монополизация рынка, введение новых ставок налогов и многое другое. Однако следует понимать, что не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ухудшения условий добычи топливно–сырьевых ресурсов, изменения общественных потребностей. Но это будет, как правило, не инфляционный, а в определенной мере логичный, оправданный рост цен на отдельные товары. Инфляция – это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса.

Инфляция – это денежное явление, но она не ограничивается обесцениванием денег. Она проникает во все сферы экономической жизни и начинает разрушать экономику страны. От нее страдает государство, производство, кредитно–финансовые рынки, но больше всего страдают непосредственно люди [5, 6].

1.2. Виды и формы проявления инфляции

В экономической литературе существуют различные классификации видов инфляции по различным основаниям. Рассмотрим более подробно наиболее распространенные из них.

1. В зависимости от «глубины» государственного регулирования экономики, инструментария антиинфляционной политики инфляция может протекать в различных формах. По форме протекания и характера развития различают открытую и скрытую (или подавленную) инфляцию.

Процесс инфляции в явной или открытой форме проявляется в росте цен, снижении курса национальной валюты. Рост цен на товары и услуги сопровождается обесцениванием денег и возникновением избыточной денежной массы, не обеспеченной соответствующим количеством товаров и услуг. Такая инфляция возникает, когда цены не регулируются «сверху», а формируются под влиянием рыночных факторов. Регулятором цен служит соотношение спроса и предложения на основных рынках – рынках товаров, рынке денег, рынке рабочей силы. Открытая инфляция болезненна. Она обычно создает нежелательное перераспределение доходов и богатства, ослабляет социальную ткань и может нарушить условия производства. Но если она умеренна, особенно если устойчиво умеренна, то становится предсказуемой и тем самым парализуются худшие стороны ее влияния на распределение доходов. Тем не менее, поскольку движение цен свободно, исключительно гибкая система частного предпринимательства адаптируется к ценовой динамике, без усилия преодолевает трудности и продолжает эффективно функционировать.

Совсем другое дело скрытая инфляция. Даже умеренная инфляция, если она радикально и широкомасштабно подавлялась, может нанести огромный ущерб экономической системе. Скрытая инфляция протекает в скрытой форме и проявляется в снижении качества продукции, изменении структуры ассортимента, росте очередей, увеличении дефицита в экономике при относительно стабильном уровне цен. Скрытая инфляция возникает в результате стремления государственных органов удержать цены на уровне ниже, чем равновесный рыночный (устанавливаемый по соотношению спроса и предложения на товарном рынке) (рис. 1).

Рисунок 1. Скрытая инфляция. AD – кривая совокупного спроса, AS – кривая совокупного предложения, PM – равновесная рыночная цена, при которой спрос равен предложению, PG – цена, установленная государством, YS – величина совокупного выпуска (количество продукции, которое произведено и предложено к продаже производителями), YD – величина совокупного спроса (количество продукции, которую хотели бы купить потребители).

Государство нерыночной системы хозяйствования в условиях, когда на то же количество товаров приходится большее количество денежных знаков, искусственно поддерживает цены на низком уровне, не давая им подняться. Главная форма проявления скрытой инфляции – дефицит товаров. Разница между YD и YS есть не что иное, как дефицит (рис. 1). Появляется мощный экономический стимул, вызывающий перемещение товарных масс из официальной экономики в теневую. Любые попытки предотвратить это с помощью правоохранительных органов и т. п. в лучшем случае могут привести лишь к временному выправлению ситуации. Сломать инфляционный механизм они не в состоянии. Нельзя этого сделать и путем административного повышения цен, поскольку такая политика, продолжая держать инфляцию в подавленном состоянии, почти не затрагивает ее фундаментального основания – деформацию денежного обращения и инфляционное неравновесие рынков. Действительно, даже если спрос, став эластичным по цене, немного снизится, противоинфляционные выплаты вновь его поднимут и неравновесие восстановится. Результат действия указанного механизма хорошо известен: хронический товарный голод в официальном секторе народного хозяйства, сопровождающийся процветанием той части теневой экономики, что специализируется на перепродаже товаров по ценам, близким к ценам равновесия.

Скрытая инфляция лишает производителей стимулов, так как цены ограничены и не зависят от спроса, что препятствует расширению производства и предложения. Поскольку зависимость между ценой и спросом исчезает, то инвесторам неясно, куда лучше направить капиталы.

В тех случаях, когда государство помимо контроля над ценами осуществляет регулирование темпов роста доходов населения, также может возникать подавленная инфляция. В результате замораживания доходов населения (путем невыплаты или уменьшения заработной платы) происходит уменьшение совокупного спроса населения, которое в конечном итоге приводит к затовариванию и снижению цен. А поскольку цены снижаются, то, как таковой инфляции в стране нет, она «подавляется». Однако следствием подобного подавление инфляции является ухудшение качества производства и темпов экономического роста, снижается качество жизни, появляется социальная напряженность [7, 8, 9].

2. По темпам роста цен инфляцию разделяют на нормальную, умеренную, галопирующую и гиперинфляцию.

При нормальной инфляции (до 3–3,5 % в год) стоимость денег сохраняется, отсутствует риск подписания контрактов в номинальных ценах. Такого рода инфляция присуща в настоящее время большинству развитых стран. Это нормальный уровень инфляции для рыночной экономики, в которой он играет своего рода роль катализатора экономического роста.

Умеренная или ползучая инфляция характеризуется ростом цен до 5–10% в год, небольшими темпами обесценения денег при ее застойности и постоянном воспроизведении. Сбережения при таких ростах цен остаются прибыльными, так как процентный доход, как правило, выше инфляции, риски при осуществлении инвестиций почти не возрастают, а уровень жизни понижается не значительно.

Галопирующая инфляция представляется ростом цен в 10–50% (по некоторым источникам в 100%) в год. Она оказывает на экономику негативное влияние. При этой инфляции месячные темпы роста цен измеряются двузначными числами, процент по вкладам ниже темпов инфляции, а сбережения убыточны, возрастает риск долгосрочных инвестиций, уровень жизни населения значительно сокращается. Психология населения претерпевает значительные изменения. Люди стремятся защитить свои сбережения от инфляции. Наблюдается ускоренная материализация денег. Обычно процесс галопирующей инфляции возникает вследствие продолжающейся необдуманной денежно–кредитной политики.

Гиперинфляция представляет собой астрономический рост количества денег в обращении и уровня товарных цен. В отношении количественного определения гиперинфляции мнения экономистов расходятся. Гиперинфляцией считается такое положение, когда годовая норма инфляции превосходит уровень 100%. При гиперинфляции появляется огромное расхождение цен и зарплаты, разрушается благосостояние даже обеспеченных слоев общества.

Некоторые экономисты считают, что умеренная ползучая инфляция, которая может сначала сопутствовать оживлению, потом, нарастая как снежный ком, превратиться в более жесткую гиперинфляцию. Этот темп роста инфляции оказывает разрушительное воздействие на объем национального производства и занятость. Дело в том, что когда цены медленно, но постоянно растут, население и предприятия готовятся к их дальнейшему повышению. Поэтому, чтобы их неиспользованные сбережения и текущие доходы не обесценились, то есть, чтобы опередить предполагаемое повышение цен, люди вынуждены тратить деньги сейчас. Предприятия поступают так же, покупая инвестиционные товары. Возникает ажиотажный спрос. Поступки, диктуемые инфляционным психозом, усиливают давление на цены, и инфляция начинает кормить сама себя. Более того, поскольку стоимость жизни увеличивается, рабочие требуют и получают более высокую номинальную заработную плату. А профсоюзы стремятся к такому повышению заработной платы, которой хватило бы не только на то, чтобы покрыть прошлогоднее повышение цен, но и компенсировать инфляцию, которая ожидается в тот период, когда новый коллективный договор будет еще в силе. Зарплата и повышение цен подкармливают друг друга, и это помогает ползучей инфляции перейти к галопирующей. Подобный эффект мы имели возможность наблюдать в России в 1990–1991 годах, когда реформы и забастовки шахтеров в конечном итоге вывели страну на новый виток инфляции [6, 7, 8].

К числу стран с гиперинфляцией относится ряд стран Латинской Америки – Аргентина, Бразилия, Мексика, а также Израиль и Югославия. В Аргентине в 1993 году цены превышали уровень 1988 года в 298 тысяч раз, в Мексике уровень 1980 года был превышен в 23 тыс. раз, в Израиле за тот же период – в 97 тыс. раз. В Югославии за время с 1980 по 1991 гг. цены возросли в 1708 тыс. раз. Гиперинфляция – удел многих стран Восточной Европы в постсоциалистический период. Россию гиперинфляция настигла в 1992 г – цены возросли более чем в 26 раз. Общий индекс цен за четыре года к концу 1995 г. повысился в 4500 раз [6, 7, 8].

3. В зависимости от причин возникновения стремительного роста цен и обесценения денег, на основании анализа мировой практики принято различать два основных вида инфляции: инфляцию издержек и инфляцию спроса.

Инфляция спроса – это появление дополнительной, избыточной по сравнению с имевшейся на рынке ранее платежеспособности, превышение спроса над предложением, которое приводит к росту цен. Под инфляцией издержек в мировой практике подразумевается такой механизм формирования цен, при котором их рост определяется не увеличением спроса, а повышением затрат [7]. Подробнее инфляция спроса и инфляция издержек будут рассмотрены в разделе 1.4.

4. С учетом распространения выделяют локальную и мировую инфляцию. Локальная инфляция отличается тем, что рост цен происходит в границах одной страны, а мировая инфляция охватывает группу стран или всю глобальную экономику.

5. В зависимости от того, насколько успешно экономика адаптируется к темпам роста цен, инфляция подразделяется на сбалансированную и несбалансированную . В первом случае цены растут умеренно и стабильно. Все остальные макроэкономические показатели изменяются практически адекватно. При несбалансированной инфляции цены на товары разномоментно подскакивают вверх, а экономика не успевает приспособиться к изменяющимся условиям.

6. В зависимости от точности прогноза хозяйственных агентов относительно будущих темпов роста цен и степени приспособления к ним выделяют прогнозируемую (ожидаемую) и непрогнозируемую (неожиданную) инфляцию.

Ожидаемая инфляция может быть спрогнозирована на какой–либо период, или «запланирована» правительством. Неожидаемая инфляция характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении и системе налогообложения. В такой ситуации, если в экономике уже существовали инфляционные ожидания, то внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен. Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными: потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. В результате экономика вновь возвращается в состояние равновесия. Такое явление называется эффект Пигу (эффект реальных кассовых остатков). Однако эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствия инфляционных ожиданий [8, 9, 14].

7. В зависимости от способности государства воздействовать на инфляционный процесс она подразделяется на контролируемую и неуправляемую . В первом случае государство может замедлять или ускорять темпы роста цен в среднесрочном аспекте. Во втором – реальных источников для корректировки уровня инфляции нет.

8. В зависимости от механизма международного воздействия инфляцию подразделяют на экспортируемую и импортируемую.

Под экспортируемой инфляцией понимается распространение инфляции из одних стран в другие, возникающее в результате экономических отношений. Импортируемая инфляция – инфляция, обусловленная избыточным притоком в страну иностранной валюты и повышением цен на импортные товары. Существует несколько каналов так называемой импортируемой инфляции. Один из них связан с колебаниями валютных курсов. Если курс национальной валюты падает, то более выгодным становится экспорт, но в невыгодном положении оказываются импортеры. Чтобы получить в соответствующих размерах «подорожавшую» иностранную валюту, потребную для закупки очередных партий импортируемых товаров, импортеры поднимают внутренние цены. Другим каналом, стимулирующим инфляционное движение внутренних цен, служит расширение денежной массы вследствие нарастающего притока на внутренний рынок иностранной валюты [10].

1.3. Измерение инфляции

Инфляция, в соответствии с монетаристской теорией денег, должна измеряться излишком денежной массы в обращении. Однако на практике это сделать сложно. Поэтому измерение инфляции сводится к теории роста цен, а именно, к определению основных видов индексов цен [11].

Наиболее распространенными являются:

1. Индекс потребительских цен (индекс стоимости жизни);

2. Индекс оптовых цен;

3. Дефлятор ВНП.

В мировой практике и ндекс потребительских цен (ИПЦ) характеризует изменение во времени общего уровня цен на товары и услуги, приобретаемые населением для непроизводственного потребления. Для его расчета применяется следующая процедура:

· определяется потребительская корзина: набор наиболее употребляемых, типичных товаров и услуг. Потребительская корзина тем достовернее отражает динамику инфляции, чем больше в ней представлено благ. Например, в США рыночная корзина охватывает 300 потребительских товаров и услуг, приобретаемых типичным горожанином. Такая же по названию корзина в нашей стране в 1992–1995 гг. содержала несравненно меньшее количество благ: 70 основных продовольственных продуктов, только 20 непродовольственных товаров и набор некоторых платных услуг;

· устанавливается базовый период – стартовый год, от уровня цен которого подсчитываются их изменения в последующий период;

· определяется совокупная цена рыночной корзины (суммарная цена всего набора товаров и услуг) для базового периода (Рбаз );

· подсчитывается совокупная цена такой же корзины для данного (текущего) периода (Ртек );

· подсчитывается индекс цен – показатель, отражающий относительное изменение общего (среднего) уровня цен (выражается в процентах) по формуле:

(1)

(1)

Индекс потребительских цен используется при определенной базовой инфляции. Базовая инфляция представляет ту часть инфляции, которая непосредственно зависит от денежно–кредитной политики. В наиболее общем виде базовая инфляция определяет долгосрочный инфляционный тренд.

Индекс цен может иметь три численных значения:

· индекс цен равен 100 % – цены являются неизменными;

· индекс цен выше 100% – цены повысились в текущем году по сравнению с базовым, т.е. произошло инфляционное обесценение денег;

· индекс цен ниже 100% – произошла дефляция (от лат. deflatio – выдувание, сдувание), т.е. имело место падение уровня цен.

Индекс потребительских цен является одним из важнейших показателей, характеризующих уровень инфляции, и используется в целях осуществления государственной финансовой политики, анализа и прогноза ценовых процессов в экономике, регулирования реального курса национальной валюты, пересмотра минимальных социальных гарантий, решения правовых споров.

При исчислении индекса оптовых цен (или индекса цен товаров производственного назначения) рассматривается изменение цен определенного количества промежуточных товаров, используемых в производстве. Изменение оптовых цен отражает динамику цен на сырье, полуфабрикаты, материалы, конечные виды продукции на оптовом рынке. Два названных индекса тесно взаимосвязаны, так как рост промышленных товаров и услуг в конечном итоге ведет к росту розничных цен.

Для измерения общего уровня цен чаще используется индекс цен валового национального продукта – так называемый дефлятор ВНП . Его корзина включает в себя все конечные товары и услуги, произведенные в обществе. Следовательно, дефлятор ВНП более полно отражает изменение цен в обществе, охватывает не только отдельные группы товаров и услуг. Реальный ВНП показывает, насколько возрос валовой национальный продукт исключительно за счет роста цен.

При расчете дефлятора ВНП номинальный ВНП означает расходы в нынешнем году по текущим ценам, реальный ВНП – расходы в нынешнем году по ценам базового года:

(2)

(2)

1.4. Социально–экономические последствия инфляции

Инфляция может оказывать на экономику как положительное, так и отрицательное влияние. Зависит это от темпов её роста.

Ряд экономистов придерживаются той точки зрения, что незначительная по размерам инфляция (скажем, ежегодное повышение цен составляет ~1%), сопровождаемая соответствующим ростом денежной массы, способна стимулировать производство. В соответствии с уравнением (1) некоторый рост M создает своеобразный стимул для увеличения объема выпускаемой продукции, иными словами, для увеличения Q. При этом расширение производства будет тем значительнее, чем больше имеется неиспользуемых факторов производства. Рост массы обращающихся денег ускоряет платежный оборот, способствует активизации инвестиционной деятельности. Расширение производства в свою очередь ведет к сокращению безработицы и увеличению совокупного дохода, а значит и уровня жизни.

При более высоких темпах инфляции возникают отрицательные последствия. Они многообразны и заключаются в следующем:

1. Она приводит к перераспределению национального дохода и богатства между различными группами общества, экономическими и социальными институтами произвольным и неподдающимся прогнозированию образом.

Средства перераспределяются от частного сектора (фирмы, домохозяйства) к государству. Инфляция приводит к скрытой конфискации денежных средств у населения и предприятий через налоги. Это имеет место вследствие того, что налогоплательщики из–за роста номинального дохода автоматически попадают в более высокую группу налогообложения. В результате, у населения и предприятий может изыматься часть доходов, которые не представляют собой прибыль и должны были бы направляться на текущие затраты. Для того чтобы избежать этого, развитые страны проводят индексацию налоговых ставок с учётом темпа инфляции.

Другой канал перераспределения доходов в пользу государства возникает из монопольного права печатать деньги. Разница между суммой номиналов дополнительно выпущенных банкнот и затратами на их печатание называется сеньоражем. Он равен количеству реальных ресурсов, которое может получить государство взамен на напечатанные деньги. Сеньораж равен инфляционному налогу, когда население поддерживает постоянной реальную стоимость своих денежных остатков [8, 12].

2. В период ощутимого роста цены на товарно–материальные ценности, пользующиеся спросом на рынке, возникают «инфляционные ожидания». Высокие «инфляционные ожидания» способствуют стремлению населения в размещении своих денежных средств и других, страдающих от инфляции ценностей, в товарные запасы, в стабильную конвертируемую валюту, недвижимость и другие ценности, рыночная стоимость которых не зависит от обесценения национальной валюты. Пережившие инфляцию покупатели еще долго совершают покупки «на всякий случай». Предприниматели также стремятся обезопасить себя от риска, в частности от предполагаемого роста цен на сырье, топливо, комплектующие. Чтобы избежать потерь, вызываемых обесцениванием денег, производители, поставщики, посредники повышают цены, подстегивая тем самым инфляцию. Адаптивные инфляционные ожидания сдерживают выход страны из инфляционных тисков.

3. Лицами, оказавшимися в выигрыше в условиях инфляции, являются должники. В числе таких должников государство, чьи пассивы – деньги и государственные облигации – теряют стоимость. От инфляции могут выиграть люди, взявшие деньги в кредит, если не оговорено, что процент за кредит должен учитывать инфляционный рост цен. Пытаясь уменьшить потери, банки повышают ставку ссудного процента. Это, в свою очередь, уменьшает объем инвестиций в производство. Сохранение такой ситуации в долгосрочном аспекте приведет к сокращению реального объема ВНП и ускорению инфляции.

4. Важную роль при определении влияния инфляции на социально–экономические процессы играют показатели номинального и реального денежных доходов. Номинальный доход – это количество денег, которое человек получает в виде заработной платы, ренты, процентов и прибыли. Реальный доход определяется количеством товаров и услуг, которое можно купить на сумму номинального дохода. В условиях инфляции, если номинальный доход увеличивается более быстрыми темпами, чем уровень цен, то реальный доход повышается. И наоборот, если уровень цен растет быстрее, чем номинальный доход, то реальный доход уменьшается.

5. При высоких темпах инфляции уменьшается политическая стабильность общества, возрастает социальная напряженность. Высокая инфляция содействует переходу к новой структуре общества.

6. Инфляция отрицательно сказывается на международных экономических отношениях. Относительно более высокие темпы роста цен в «открытом» секторе экономики приводят к снижению конкурентоспособности национальных товаров. Результатом будет увеличение импорта и уменьшение экспорта, рост безработицы и разорение товаропроизводителей. В поисках прибыльного предложения и надежного убежища капиталов происходит отток их за границу, в результате чего ухудшается платежный баланс страны.

7. Инфляционное обесценение денег в стране вызывает снижение покупательной способности и тенденцию к падению их курса к валютам стран, где темп инфляции ниже. При высоких темпах инфляции возрастает спрос на более стабильную иностранную валюту. Может увеличиваться утечка капиталов за границу, спекуляции на валютном рынке, что в свою очередь только ускоряет рост цен. Однако в условиях инфляции курс национальной валюты может и повышаться. Происходит это по той причине, что формирование валютного курса – это многофакторный процесс. В число наиболее существенных курсообразующих факторов, помимо инфляции, входят уровень процентных ставок, состояние платежного баланса, доверие к валюте и степень её востребованности и пр. В экономике все эти факторы взаимодействуют. При этом одни их них повышают курс национальной валюты, другие – понижают. Так, например, возросшие при инфляции процентные ставки по депозитам могут приводить к росту курса национальной валюты. Помимо этого в условиях инфляции курс валюты также может повышаться благодаря валютной интервенции.

8. При инфляции изменяется структура, и уменьшаются реальные доходы государственного бюджета. Возможности государства для проведения экспансионистской фискальной и монетарной политики сужаются. Возрастает бюджетный дефицит и государственный долг. Запускается механизм их воспроизводства [8, 10].

2. ПРИЧИНЫ ИНФЛЯЦИИ И ОСОБЕННОСТИ ИНФЛЯЦИИ В РОССИИ

2.1. Причины инфляции спроса и инфляции издержек

Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране. В настоящее время различают внутренние и внешние факторы инфляции (Рис. 2).

Рисунок 2. Факторы инфляции.

К внешним причинам инфляции относятся, в частности, сокращение поступлений от внешней торговли, отрицательное сальдо внешнеторгового и платежного балансов, структурные мировые кризисы (сырьевой, энергетический, экологический), сопровождающийся многократным ростом цен на сырье, нефть. Инфляционный процесс в России, например, усиливало падение цен на мировом рынке на топливо и цветные металлы, составляющие важную статью российского экспорта, а также неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта зерновых. Обмен банками национальной валюты на иностранную вызывает потребность в дополнительной эмиссии бумажных денег, что ведет к инфляции.

Внутренние факторы делятся на денежные и неденежные.

Неденежные факторы – это нарушение диспропорции развития хозяйства, циклическое развитие экономики, монополизация производства, несбалансированности инвестиций.

Денежные факторы (монетарные) – кризис государственных финансов, дефицит бюджета, рост государственного долга, эмиссия денег, увеличение скорости обращения денег.

Представители монетарской школы связывают инфляционный рост цен, главным образом, с негативными процессами в сфере товарно–денежного обращения (денежные факторы): растет денежная масса, вслед за этим с некоторым разрывом во времени повышаются и цены.

От чего должно зависеть количество денег, необходимое для обеспечения товарного обращения? Прежде всего, от суммы цен товаров, которые предположительно подлежат реализации в течение определенного периода, например, финансового года. Деньги нужны населению для совершения сделок. Чем больше денег нужно для совершения сделок, тем больше денег находится в обращении. Число совершенных сделок и объем производства тесно связаны между собой, ибо, чем больше товаров и услуг в экономике производится, тем больше их покупается и продается.

Связь между величиной находящейся в обращении денежной массы (М) и стоимостью всей произведенной экономикой продукции (P*Q) (здесь Q — реальное количество товаров и услуг; P — средний уровень цен) описывается соотношением, получившим название закона денежного обращения :

M * V = P * Q (3)

где V — скорость обращения денег – скорость, с которой деньги циркулируют в экономике (частоту, с которой рубль в единицу времени переходит «из рук в руки») [1, 6, 8].

Из уравнения следует, что уровень цен (а также их рост) зависят от трех составляющих: количества денег, объема производства и скорости их обращения.

При относительно стабильном объеме и структуре производства и постоянной скорости обращения денег основным фактором ценовых сдвигов становится изменение объема денежной массы (М). Если предложение денег равно спросу на деньги, то уровень цен остается неизменным. Увеличение количества денег в обращении (их предложения), то есть увеличение денежной массы (М) приводит к росту цен (Р).

Дело не только в количестве денег в обращении, но и в их покупательной способности, в структуре денежной массы. Денежная масса может расти, но, если при этом покупательная способность денег падает, то нарушения происходят из–за того, что владельцы денег стремятся как можно быстрее избавиться от «падающих» денег. Увеличивается скорость денежного обращения. Выбрасываемые на рынок в избыточном количестве деньги подстегивают инфляционный рост цен [1, 6, 8].

Разбухание денежной массы, а соответственно и платежеспособного спроса в условиях недостаточно эластичного производства, способного быстро реагировать на потребности рынка приводит к возникновению инфляции спроса .

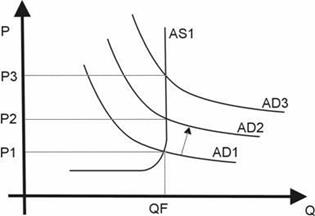

Рисунок 3. Инфляция, вызванная ростом совокупного спроса. AD – кривая совокупного спроса, AS – кривая совокупного предложения, P – равновесная рыночная цена, при которой спрос равен предложению.

В условиях инфляции спроса совокупный спрос, превышающий производственные возможности экономики, вызывает повышение цен. Другими словами, когда реальное количество товаров Q не увеличивается в соответствии с растущей денежной массой М, то согласно закону обращения (3) растут цены Р. Графическое изображение роста цены в условиях инфляции спроса представлено на рисунке 3. Сдвиг кривой совокупного спроса вправо от AD1 к AD2 ведет к росту цен от P1 к P2 , если при этом не происходит роста совокупного предложения AS1 .

Рассмотрим основные факторы, вызывающие инфляцию спроса.

1. Милитаризация экономики и рост военных расходов.

Милитаризация экономики – увеличение военного сектора в общей структуре национального хозяйства отдельных государств в ущерб другим отраслям. Она истощает ресурсы общества, гражданские отрасли начинают отставать. Рост потребительского комплекса замедляется. А ведь именно он материализует денежные доходы работников. Поэтому на какой–то момент времени рост суммы заработных плат в обществе не находит адекватного товарного покрытия. Налицо деформация отраслевой структуры — источник развития структурной инфляции . Обычно все страны, заканчивающие войну, вынуждены принимать срочные антиинфляционные меры [7, 8].

2. Дефицит государственного бюджета и рост внутреннего долга.

В условиях бюджетного дефицита, когда у государства расходы превышают доходы, он может покрываться за счет дополнительной эмиссии неразменных банкнот Центрального банка. В наших условиях, когда долгие годы Центральный банк подчинялся правительству, он финансировал все государственные расходы, выдавал субсидии, а также кредиты под производство, эффективность которых зачастую была сомнительной, списывал долги по кредитам. Это означало безудержную денежную эмиссию. В таких условиях инфляция, приняв открытую форму, быстро раскрутилась и набрала высоту.

Наиболее экономически целесообразным методом финансирования бюджетного дефицита по сравнению с практикой заимствования средств в Центральном банке или получению доходов от эмиссии денег является выпуск государственных ценных бумаг. Государственные ценные бумаги – это форма существования государственного внутреннего долга, это долговые ценные бумаги, эмитентом которых выступает государство. При таком способе финансирования денежная масса не изменяется. Существенным недостатком долгового способа финансирования является «эффект вытеснения» частных инвестиций. Увеличение количества государственных облигаций на рынке ценных бумаг приводит к тому, что часть сбережений домохозяйств расходуется на покупку государственных ценных бумаг (что обеспечивает финансирование дефицита государственного бюджета, т.е. идет на непроизводственные цели), а не на покупку ценных бумаг частных фирм (что обеспечивает расширение производства и экономический рост). Это сокращает финансовые ресурсы частных фирм и, следовательно, инвестиции. В результате объем производства сокращается, а значит, сокращается совокупное предложение. То есть вновь возникает диспропорция между совокупным спросом и предложением в пользу совокупного спроса, которая запускает инфляционный механизм [13].

3. Кредитная экспансия банков.

Банки могут осуществлять краткосрочное и долгосрочное кредитование. Долгосрочное кредитования не является источником инфляции, поскольку долгосрочные кредиты, как правило, направляются на расширение производства. Расширение производства, как известно, сопровождается ростом доходов населения (сокращается безработица, растут заработные платы). Однако возникающее в результате этого увеличение совокупного спроса компенсируется ростом товарного предложения со стороны расширяющегося производства. Расширение же краткосрочной кредитной экспансии банков приводит к увеличению кредитных денег в обращении, которые влекут за собой рост совокупного спроса без соответствующего увеличения товарного предложения, поскольку краткосрочные кредиты расходуются на текущие затраты производства, а не на его развитие.

4. Чрезмерные инвестиции в тяжелую промышленность.

Это связано с нерациональным и жестко спланированным в прошлом рыночным механизмом макроэкономических пропорций, прежде всего, между производством средств производства и предметов потребления. Для российской экономики характерна утяжеленная, несбалансированная структура промышленности. Исторически сложилось, что с 30–х годов XX в. шло преимущественное развитие тяжелой промышленности, и замедлялись темпы роста отраслей, производящих предметы потребления. На тяжелую промышленность в 80–е годы приходилось свыше 90% стоимости основных фондов, на легкую – около 4% и пищевую – 6%. Не случайно инфляция спроса в конце 80–х начале 90–х годов ярче всего проявилась в остром дефиците предметов потребления [7, 8].5. Импортируемая инфляция. Об источниках внешних инфляционных импульсах уже писалось ранее в разделе 1.2.

Цены могут расти не только в результате разбухания денежной массы, вызывая инфляцию спроса, но и вследствие увеличения издержек производства. В этом случае мы имеем дело с инфляцией предложения (издержек).

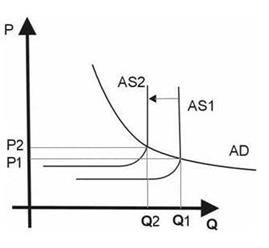

Рисунок 4.

Инфляция издержек. AD – кривая совокупного спроса, AS – кривая совокупного предложения, P – равновесная рыночная цена, при которой спрос равен предложению. Инфляция издержек

обусловлена ростом всех компонентов производственных затрат — материальных ресурсов, заработной платы, затрат на обслуживание долгов и покупку денежных ресурсов и др. Повышение цены предложения (издержек производства) смещает кривую предложения (рис. 4) AS1

, вверх и влево в положение AS2

, в итоге спрос и предложение балансируются в точке большей цены P2

и меньшего Q2

(ВВП). Механизм раскручивания инфляции издержек характеризуется тем, что первоначально в результате роста издержек повышается уровень цен. Повышение цен на товары сокращает доходы населения, и требуется индексация заработной платы. Ее увеличение приводит к росту издержек на производство продукции, сокращению прибыли, объемов выпуска продукции по действующим ценам. Желание сохранить прибыль заставляет производителей повышать цены. Возникает инфляционная спираль. Инфляционная спираль формируется следующим образом: сначала происходит установление нового уровня заработной платы (в результате пересмотра тарифного соглашения между наемными работниками и работодателями) на соответствующем сегменте рынка труда, как следствие, возникает изменение общего уровня заработной платы в масштабах национальной экономики. Если этот процесс не уравновешивается противодействующими факторами (например, ростом производительности труда), то увеличение издержек на единицу продукции приводит к необходимости вновь увеличивать цены. Рост цен при увеличивающемся спросе, в свою очередь, дает новый импульс к переговорам между наемными работниками и работодателями об увеличении оплаты труда. Таким образом, ситуация повторяется на новом витке спирали «зарплата – цены».

Рисунок 4.

Инфляция издержек. AD – кривая совокупного спроса, AS – кривая совокупного предложения, P – равновесная рыночная цена, при которой спрос равен предложению. Инфляция издержек

обусловлена ростом всех компонентов производственных затрат — материальных ресурсов, заработной платы, затрат на обслуживание долгов и покупку денежных ресурсов и др. Повышение цены предложения (издержек производства) смещает кривую предложения (рис. 4) AS1

, вверх и влево в положение AS2

, в итоге спрос и предложение балансируются в точке большей цены P2

и меньшего Q2

(ВВП). Механизм раскручивания инфляции издержек характеризуется тем, что первоначально в результате роста издержек повышается уровень цен. Повышение цен на товары сокращает доходы населения, и требуется индексация заработной платы. Ее увеличение приводит к росту издержек на производство продукции, сокращению прибыли, объемов выпуска продукции по действующим ценам. Желание сохранить прибыль заставляет производителей повышать цены. Возникает инфляционная спираль. Инфляционная спираль формируется следующим образом: сначала происходит установление нового уровня заработной платы (в результате пересмотра тарифного соглашения между наемными работниками и работодателями) на соответствующем сегменте рынка труда, как следствие, возникает изменение общего уровня заработной платы в масштабах национальной экономики. Если этот процесс не уравновешивается противодействующими факторами (например, ростом производительности труда), то увеличение издержек на единицу продукции приводит к необходимости вновь увеличивать цены. Рост цен при увеличивающемся спросе, в свою очередь, дает новый импульс к переговорам между наемными работниками и работодателями об увеличении оплаты труда. Таким образом, ситуация повторяется на новом витке спирали «зарплата – цены». Инфляция предложения вызывается различными факторами.

1. Монополизация (лидерство в ценах). Для современной экономики характерен монополизм, который может быть источником роста издержек. Он проявляется в трех формах. Его источники – действия государства, профсоюзов и самих предприятий.

Государство может способствовать инфляции через свой финансово–кредитный механизм. Так, повысив ставку процента, государство в лице Центрального банка провоцирует удорожание кредита. Предприятия не откажутся от кредита, но, чтобы выплачивать возросший процент, поднимут товарные цены, и будут покрывать кредит за счет потребителя. Высокий уровень налоговых ставок срабатывает в том же направлении. Особенно это касается косвенных налогов (НДС, акцизы).

Следующий вид монополии, провоцирующий рост издержек производства, – это профсоюзы. В рыночной экономике возможна такая ситуация, при которой крупные профсоюзы могут добиться большого повышения заработной платы. Более того, этим повышением они устанавливают новый стандарт зарплаты не только для членов профсоюзов, но и для работников, не являющихся членами профсоюзов.

Третий источник инфляции предложения — монополия предприятий на установление цен. Марксистская литература рассматривала монополию предприятий, как главную причину инфляции. Классический пример – энергокризис 70–х годов XX в. Страны Ближнего Востока повысили цены на нефть, однако сырьевые монополии, несмотря на огромные запасы нефти в ПИТА и др., взвинтили цены. Подобный рост цен через мультипликатор привел к подорожанию других, прежде всего технологически зависимых от нефти продуктов и товаров. В итоге, темп инфляции за 1972–1974 гг. подскочил с 3 до 12%, т.е. в 4 раза. Аналогичный рост издержек был порожден и в 1978–1980 гг. при росте цен на нефть.

2. Снижение производительности труда приводит к уменьшению объема производства при прежних общих издержках, в частности при прежней заработной плате. А это означает, что издержки на единицу продукции растут. Причиной снижения производительности может служить как человеческий фактор, так и невозможность модернизации оборудования, его износ.

3. Энергетический и сырьевой кризисы также служат причиной возникновения инфляции.

Энергетический кризис, вызвавший в 1970–х гг. огромное вздорожание нефти и других энергоресурсов, оказал значительное влияние на экономику большинства стран мира. В результате, если в 1960–е гг. среднегодовой рост мировых цен на продукцию промышленно развитых стран составлял всего 1,5%, то в 1970–е – более 12%.

Инфляция издержек и инфляция спроса взаимосвязаны и взаимообусловлены, их трудно четко подразделить. Избыточная денежная масса в экономике всегда порождает повышенный спрос, вызывая неравновесие рынков в сфере совокупного спроса и совокупного предложения, реакцией на которое выступает рост цен. А рост цен в свою очередь приводит к необходимости повышать заработною плату населению, к увеличению издержек предприятий, которые вызывают появление инфляции издержек [7, 8].

2.2. Особенности инфляционного процесса в России

Экономика современной России реально столкнулась с инфляционными проблемами в начале 90–х годы в период экономической трансформации от централизованно–планируемой к рыночной экономике.

До 1992 года инфляция в России носила скрытый характер. Сфера проявления инфляционных процессов была ограничена наличным денежным оборотом, так как в сфере безналичного оборота ситуация жестко контролировалась финансовыми органами государства. Инфляция издержек была отодвинута на задний план, так как государство регулировало зарплату и цены на природные ресурсы, но проявлялась в форме отказа от выпуска дешевых товаров, снижению их качества без компенсирующего удешевления. Решающее значение играли факторы, ведущие к превышению денежного спроса над товарным предложением – факторы инфляции спроса. Ведущая роль принадлежала эмиссии бумажных денег, потому что эта функция полностью находилась в руках исполнительной власти, и отсутствовал такой важный сдерживающий фактор, как независимый Центральный банк. Это дополнялось выдачей безвозмездных или крайне дешевых кредитов, а также гигантским отвлечением материальных ресурсов от насыщения рынков, прежде всего, потребительских товаров и услуг (гипертрофированное развитие военно–промышленного комплекса и отраслей тяжелой промышленности).

Под действием вышеназванных факторов к началу 90–х годов в российской экономике сформировался мощнейший инфляционный навес, который включал три составляющие: общее превышение спроса над предложением; искаженные ценовые пропорции, вызванные деформированной структурой экономики; высокие инфляционные ожидания, как следствие предшествующей экономической политики.

Отсутствие антиинфляционной программы, ориентация преимущественно на монетаристские методы регулирования экономических процессов, привели к галопирующей инфляции.

Пик инфляции в России пришелся на 1992 г., когда цены за год выросли в среднем на 2508%. В 1993 г. цены на потребительские товары увеличились в годовом исчислении на 840%, и по этому показателю в то время Россия среди других стран мира уступала лишь Бразилии (2830%). Гиперинфляция потребовала денежные знаки более высокого достоинства для обеспечения роста цен необходимой денежной массой. В 1993 г. в оборот были введены новые банкноты достоинством 5, 10, и 50 тыс. рублей. В 1994 и году продолжался стремительный рост потребительских цен, который в годовом исчислении составил 215,0% [2, 3].

В ходе трехлетнего развития экономики после либерализации цен в России стало ясно, что на смену государственной политике цен далеко не сразу приходит ценовая политика отдельного предприятия. Для этого необходима определенная среда – конкурентный и стабильный рынок. В результате полного «освобождения» цен вместо рыночного равновесия в стране начался глубокий экономический кризис, приведший к гиперинфляции. Это было связано с тем, что либерализация цен проходила в условиях крайне монополизированных структур, не поддающихся быстрому превращению их в конкурентоспособных собственников. Нарастанию хозяйственного и финансового кризисов, усугубивших инфляцию, способствовали национальная и социальная политическая нестабильность, а также политические процессы – дезинтеграция хозяйственных связей со странами социалистического содружества.

Фактически в этот период Россия переживала стагфляцию – сочетание экономического спада (стагнации) с высоким уровнем инфляции [2, 15].

В начале 1995 года было принято политическое решение об изменении бюджетной политики: отказ от инфляционного финансирования (печатания денег) и поиск не инфляционного источника развития. В итоге все это вылилось в создание системы государственного заимствования на внутреннем и внешнем рынке (ГКО).

Благодаря введению валютного коридора и других мер по укреплению национальной валюты в 1996 г. правительству удалось снизить уровень инфляции до 21,8% и в 1997 г. – до 11%. В дальнейшим правительство планировало уменьшить уровень инфляции до 9,1% к 1998 г., до 7,2% к 1999 г. и до 6,6% к 2000 г. Однако политика Центробанка и правительства, которые брали все новые займы, чтобы сохранить валютный коридор, послужили причиной дефолта 1998 г. Ситуация была усугублена популистскими решениями в 1996 году, раздувавшими и без того дефицитный бюджет.

Дефицит бюджета и обязательства по долгам росли. В результате латания дыр займами ГКО была выстроена пирамида, которая когда-нибудь должна была рухнуть. И рухнула 17 августа 1998 года. Это и стало финальным аккордом кризиса. Был объявлен дефолт именно по внутренним обязательствам государства – отличительная особенность российского кризиса. Одновременно девальвировался рубль. Началось бегство «выжившего» капитала из России. Все международные агентства опустили российский рейтинг до уровня несостоятельности. Уровень инфляции в 1998 году составил 84,4%.

От последствий кризиса страна стала оправляться быстрее, чем ожидали многие: цены на энергоносители пошли вверх, бюджет уже через год после дефолта стал профицитным. Девальвация рубля, сделавшая дорогим импорт, помогла отечественным производителям.

По официальным данным уровень инфляции в России в 1999 г. составил 36,5%. В период 2000–2004 гг. в результате проведения последовательной политики по сдерживанию роста цен вновь наметилась устойчивая тенденция к снижению данного показателя, который уменьшился за указанный период с 20,2% до 10,0%. В 2005 г. правительство прогнозировало уровень инфляции в 9%, однако удержать данный показатель в прогнозных рамках не удалось и он составил 10,9% [2, 16].

В программе социально–экономического развития Российской Федерации на среднесрочную перспективу (2006–2008 гг.), утвержденной Правительством РФ в январе 2006 г. была поставлена задача добиваться снижения уровня инфляции в 2006 г. до 7,0 – 8,5%, в 2007 г. до 6,0 – 7,5% и в 2008 г. до 5,0 – 6,0% [2].

Однако и эти прогнозы не совсем оправдались. По данным Федеральной службы государственной статистики [16] уровень инфляция в 2006г. и 2007 г. составил 9 и 11.9% соответственно (см. Приложение 1 и 2).

Динамика цен в различных секторах экономики в первом полугодии 2008 г. характеризовалась тенденцией к ускоренному росту. По данным Федеральной службы государственной статистики, прирост цен в июне 2008 г. по отношению к июню 2007 г. составил 15,1%, в первом полугодии 2008 г. по отношению к первому полугодию предыдущего года – 13,9% [17].

Данные по индексу потребительских цен за 2007 г. по отношению к декабрю 2006 г. и за 2008 г. по отношению к декабрю 2007 г.представлены на рисунке 5. Динамика потребительских цен по группам товаров и услуг (с начала года нарастающим итогом, %) представлена в приложении 3.

Рисунок 5. Индекс потребительских цен на конец периода по отношению к декабрю предыдущего года.

В первом полугодии 2008 г. рост цен в экономике происходил в условиях продолжавшегося расширения совокупного спроса, опережавшего возможности производства, высоких темпов роста мировых цен на энергетическое сырье и ряд продовольственных товаров.

Базовая инфляция в январе – июне 2008 г. была равна 6,7% (в первом полугодии 2007 г. – 3,0%). В июне 2008 г. по сравнению с июнем 2007 г. ее уровень составил оценочно 15,1%.

Повышением базовой инфляции в первом полугодии 2008 г. было обусловлено, по оценке, 5,3 процентного пункта (или 60,5%) темпа общего прироста цен на потребительском рынке. В январе–июне 2007 г. аналогичные показатели составили 2,3 процентного пункта (или 40,4%).

В январе–июне 2008 г. удорожание большинства основных групп продуктов питания происходило темпами, заметно превышающими аналогичные показатели первого полугодия предыдущего года. Так, хлеб и хлебобулочные изделия за шесть месяцев подорожали на 20,7% (в сопоставимый период 2007 г. – на 4,7%); макаронные изделия – на 26,0% (2,9%); мясо и птица – на 7,8% (2,3%); масло подсолнечное – на 25,9% (0,8%). Одним из факторов ускоренного роста цен на продовольственные товары стало значительное повышение цен производителей сельскохозяйственной продукции. В частности, по итогам первого полугодия 2008 г. цены производителей зерновых культур увеличились на 20,2% (против 8,0% в сопоставимый период 2007 г.), подсолнечника – на 16,7% (8,1%), скота и птицы – на 3,9% (в первом полугодии 2007 г. они снизились на 1,1%).

Нарастание кризисных явлений в мировой экономике привело во второй половине 2008 г. к увеличению оттока капитала из страны. Стали снижаться мировые цены на нефть. При сохранении до конца года этих тенденций возможно ослабление платежного баланса и, как следствие, изменение условий проведения денежно–кредитной политики. Негативные процессы на мировых финансовых рынках и снижение цены на нефть могут отразиться на итогах экономического развития. В годовом выражении в сентябре потребительские цены повысились на 15,0%, а товары и услуги, учитываемые при расчете базового индекса потребительских цен, стали дороже, по оценке, на 14,5%. Среди потребительских товаров особенно высокими темпами росли цены на продукты питания.

По мнению российских экономистов инфляция в России в последнее время бьет все рекорды и официальные прогнозы. По итогам августа она значительно превысила прошлогодние показатели, и итоги года обещают быть неутешительными. Некоторые экономисты считают, что инфляция вышла из–под контроля осенью прошлого года и, несмотря на победные рапорты, загнать ее обратно государству так и не удается. О качестве официальных прогнозов говорит тот факт, что бюджет на 2008 год пришлось пересматривать уже в январе 2008 года. В начале года повысили до 8,5 %, в августе – до 10,5–11,8 %. Но и это еще явно не предел. Ведь речь идет об официальной статистике, которая учитывает далеко не все параметры. К концу года официальная инфляция в России, будет не ниже 14 %. Реальная – в 3 раза больше, и приблизится к уровню в 30–40 % [18].

3. МЕТОДЫ СТАБИЛИЗАЦИИ ДЕНЕЖНОГО ОБОРОТА

3.1. Формы и методы борьбы с инфляцией

Инфляция в любой стране приводит к обострению экономических и социальных противоречий. В настоящее время среди ученых и практиков, занимающихся проблемами денежно–кредитного регулирования, получила распространение точка зрения, что даже умеренная инфляция препятствует нормальному развитию экономики. В связи с этим стабилизация денежного обращения, то есть достижение относительной стабильности цен, рассматривается как условие долгосрочного устойчивого экономического роста. Государство в условиях инфляции начинает изменять определенные формы борьбы с этим явлением. В основном такими формами являются: денежная реформа и антиинфляционная политика.

Денежная реформа – это преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного оборота. Осуществляется она различными методами, в зависимости от экономического положения страны, степени обесценения денег, политики государства путём принятия единовременного законодательного акта [7, 8].

В истории денежного оборота известны следующие виды денежных реформ: нуллификация, ревальвация и деноминация.

1. Нуллификация – объявление государством обесценившихся старых денежных знаков недействительными и введение новых денежных единиц взамен старых по определенному дефляционном курсу.

Нуллификация была проведена после первой Мировой войны в Германии в связи с гиперинфляцией и обесценением марки в 1,6 трлн. раз. В ходе денежной реформы 1924 г. обмен денег производился в соотношении 1 новая за 1 трлн. старых рейхсмарок. В Греции в ноябре 1944 г. 50 млрд. старых драхм обменивались на одну новую драхму. В Венгрии в 1946 г. за один новый форинт нужно было отдать 400000000000000000000 (четыреста квинтиллионов) старых пенге. В Китае перед реформой 1948 г., кроме старых обесценившихся денег, в обращении были денежные знаки различных провинций и множество иностранных валют. В ходе реформы 1948–1951 гг. были введены банкноты Народного банка КНР. Курсы и правила обмена старых денег в разных провинциях страны были разными. После второй Мировой войны в ряде стран Латинской Америки (Чили, Боливия и др.) была проведена фактическая нуллификация денег.

В современных условиях нуллификация применяется при высоком темпе инфляции в основном в развивающихся, а не в развитых странах. Исключение представляет объявление недействительными национальных денежных единиц развитых стран Евросоюза в связи с их переходом к единой европейской валюте в 1999–2002 гг. При этом обмен денег производился по дифференциальным соотношениям.

От нуллификации страдают те, кто имел денежные сбережения и вклады в банки страны, внешние инвесторы, зато государство выигрывает от заниженного и ограниченного обмена аннулированных денег.

2. Ревальвация – повышение официального курса национальной денежной единицы по отношению к иностранным валютам. До отмены золотых паритетов ревальвация сопровождалась одновременным повышением металлического содержания валюты (использовался термин реставрация).

В пример можно привести Англию, где после окончания войны с Францией в 1815 г., приведшей к обесценению банкнот на 40%, и улучшения финансового положения страны (снижение обесценения денег до 3%), стало возможно в 1821 г. восстановить размен банкнот на золото по курсу 1:1. Аналогично в США после снижения темпа инфляции, усилившейся в 1861–1865 гг., в 1879 г. был возобновлен размен долларов на золото по курсу 1:1.

Обычно правящие круги прибегают к ревальвации, если инфляция развивается более медленными темпами, чем в других странах, платежный баланс активен, а интересы кредиторов и импортеров взяли верх над интересами капиталистов–должников и экспортеров.

Девальвация национальной валюты издавна использовалась для регулирования ее курса. Девальвация – процесс, противоположный ревальвации, то есть уменьшение официального золотого содержания денежной единицы или снижения ее курса по отношению к валютам других стран. Не все авторы относят девальвацию к методам проведения денежных реформ, мотивируя это тем, что при девальвации, равно как и при ревальвации, никаких изменений в денежной системе страны не происходит – денежная единица, виды денег, порядок эмиссии, масштаб цен, государственный аппарат, регулирующий денежное обращение, остаются прежними. Действительно, в современных условиях снижение и повышение курса валюты более относятся к сфере международных валютных отношений, но оказывают влияние на внешние факторы инфляции. Девальвация стимулирует обесценение денег через механизм импортируемой инфляции, а ревальвация используется для ее сдерживания благодаря удешевлению ввозимых товаров. Если платежный баланс страны длительное время сводится с положительным сальдо, то Центральный банк может принять решение о ревальвации национальной валюты. Но ревальвация не слишком выгодна государству. Так, Китай, несмотря на активное торговое сальдо и призывы США, не спешит ревальвировать юань, потому что это лишит китайские товары экспортного преимущества, а значит, уменьшит доходы предприятий и государства, замедлит темпы роста экономики, что отрицательно скажется на банковском секторе страны и потребует новых реформ [19]. Ревальвация национальной валюты также увеличивает безработицу, потому что закрываются предприятия в отраслях экономики, не выдерживающих конкуренции с подешевевшими импортными товарами [7, 8].

3. Деноминация – это уменьшение номинала денежной массы в обращении путем обмена старых денежных знаков на новые в пропорциях их обесценения. Проще говоря, зачеркиваются нули на денежных знаках. При этом на протяжении определенного периода времени происходит обмен старых денег на новые, в таком же соотношении пересчитываются цены товаров и услуг, зарплата, тарифы. Иногда деноминацией называют также замену одних денежных знаков на другие без изменения их нарицательной стоимости. Деноминации бывают полные – обмениваются все денежные знаки всех существующих номиналов, и частичные – обмениваются банкноты одного или нескольких номиналов. По скорости проведения деноминации могут быть быстрыми (в течение нескольких дней или недель) – характерно для СССР, медленными (от нескольких месяцев до года), длительными (несколько лет) и бессрочными («спящими»), которые рассчитаны на неограниченный или необъявленный срок – характерно для США.

Только после второй Мировой войны в мире было проведено более 600 деноминаций. Денежные реформы были проведены в Бельгии (1944 г.); Франции, Голландии, Дании, Норвегии, Австрии, Чехословакии – в 1945 г.; в Финляндии, Японии – в 1946 г., в Болгарии, Корее – в 1947 году. В ходе денежных реформ одновременно проводилась девальвация, за исключением Дании и Норвегии, где курс национальных валют был повышен. В России было проведено две деноминации: в 1961 г. в соотношении 1:10 и в 1998 г. в соотношении 1:1000 [20].

По методам проведения денежные реформы делятся на три типа:

· обмен бумажных денег по дефляционному курсу на новые деньги с целью резкого уменьшения массы бумажных денег в обращении (нуллификация);

· временное (полное или частичное) замораживание банковских вкладов населения или предпринимателей. Подобные реформы проводились во Франции (июнь 1945 г. и январь 1948 г.), в Бельгии (октябрь 1944 г.), Австрии (июль и ноябрь 1945 г.) и других странах;

· сочетание первого и второго методов денежных реформ; этот метод был использован в Западной Германии в июне 1948 г. при переходе от военно–государственной к рыночной экономике и получил название «шоковой терапии».

В Западной Германии денежная реформа (июнь 1948 г.) носила жестко конфискационный характер. Наличные деньги и вклады населения были обменены в соотношении 6,5 новых немецких марок на 100 старых рейхсмарок. Часть вкладов сначала была заморожена, а затем примерно 70% их аннулировано, но каждый житель получил единовременное пособие в 60 немецких марок. В результате реформы был ликвидирован государственный долг и все активы государственного сектора, межбанковские требования в рейхсмарках. Таким образом, денежная реформа устранила основные причины дисбаланса в стране, в результате был снят контроль над ценами и заработной платой, а быстро развившееся предпринимательство насытило рынок, что остановило инфляцию.

Методы «шоковой терапии» широко применялись в международной практике и в прошлом, и в настоящем при переходе от государственной к рыночной экономике, несмотря на существенные отличия отдельных ее вариантов.

Эффективность методов «шоковой терапии» в решающей степени зависит от того, насколько далека экономика той или иной страны в период ее огосударствления от рыночных структур, особенно от системы независимых производителей. Только в условиях существования относительно подготовленных рыночных структур или их быстрого становления срабатывает стимулирующая роль механизма ценообразования. Возникающий первоначально рост цен стимулирует увеличение производства товаров и услуг, быстро ликвидирующее дефициты. В результате происходят параллельное насыщение рынков и относительная стабилизация цен. При чрезмерно разрушенных рыночных структурах рост цен не ведет к адекватной перестройке и развитию производства, а принимает характер длительной и высокой (вплоть до гиперразмеров) инфляции. В данных случаях при «шоковой терапии» применяются дополнительные жесткие меры: замораживание заработной платы, сокращение производства, увеличение безработицы, проведение денежной реформы и др. Все это заметно поднимает социально–экономические издержки «шоковой терапии» [7, 8].

Антиинфляционная политика – это комплекс мер по государственному регулированию экономики, направленных на устранение причин и смягчение последствий инфляции. В ответ на взаимодействие факторов инфляции спроса и инфляции издержек оформились две основные линии антиинфляционной политики — дефляционная политика (регулирование спроса) и политика доходов (регулирование доходов).

1. Дефляционная политика — это методы ограничения денежного спроса через денежно–кредитный и налоговый механизмы путем снижения государственных расходов, повышения процентной ставки за кредит, усиления налогового пресса, ограничения денежной массы и т.п.

Дефляционная политика включает ряд методов по ограничению платежеспособного спроса через финансовый и кредитно–денежный механизмы. Для того чтобы уменьшить поступления лишних денег в обращение, сокращаются затраты государственного бюджета, прежде всего, на субсидии предприятиям, социальные потребности, инфраструктуру, на потребности военно–промышленного комплекса. Важным инструментом дефляционной политики являются кредитная рестрикция и прямое лимитирование выпуска денежной наличности в обращение.

С целью изъятия из обращения лишних денег, которые поступили туда раньше, широко используется усиление налогового давления на доходы. Рост налогов, формирующих доходную часть бюджета, может принести краткосрочный результат. В долгосрочном периоде такая политика оборачивается снижением инвестиций и замедлением экономического развития. Высокие ставки налогов могут вызвать сужение налоговой базы, то есть суммы доходов, с которых идут отчисления в бюджет. Современная налоговая система развивается в сторону снижения ставок и увеличения налоговых льгот эффективным хозяйствам. Понижение ставок подоходных налогов приведет к увеличению личных сбережений, если удастся переломить инфляционную психологию потребителей. Тогда прирост сбережений пойдет как на финансирование экономического развития, так и на покрытие дефицита бюджета [7, 8, 21].Мобилизованные в бюджет через налоги средства могут снова поступать в обращение в виде государственных затрат. Чтобы этого не произошло, необходимо реально уменьшать бюджетные затраты, прежде всего, непроизводственного назначения. Во время снижения государственных расходов недопустимы резкие сокращения тех или иных статей бюджета. Необходим стратегический план восстановления равновесия государственного бюджета. Например, государственные дотации убыточным предприятиям за счет средств бюджета являются необоснованными в рыночном хозяйстве. Предположим, что они прекращены. Дефицит бюджета уменьшится, но одновременно последуют массовые банкротства и увольнения, начнется рост безработицы, что принесет бюджету новый урон. С одной стороны, потребуется увеличить государственные расходы, связанные с социальным обеспечением дополнительного количества безработных, их переквалификацией, трудоустройством. С другой стороны – станет неизбежным сокращение доходов за счет снижения прибыли предприятий и уменьшения суммы подоходного налога. Возможно, что в конечном счете правительство получит противоположный результат – увеличение дефицита, ускорение инфляции. Главный принцип сокращения бюджетных расходов состоит в следующем: постепенное уменьшение финансирования тех видов деятельности государства, от которых можно отказаться в силу их самостоятельности.Повышая учетную ставку центрального банка, регулируя процентные ставки по пассивными и активными операциям коммерческих банков, увеличивая норму обязательных резервов и другими методами, государство сокращает банковское кредитование экономики и этим сдерживает возрастание денежной массы и платежеспособного спроса. Практикуется прямое государственное лимитирование возрастания кредитных вложений и наличной денежной массы в обращение, контроль Центрального банка за обоснованностью выдач коммерческими банками займов на большие суммы. Однако вследствие таких мер предприятия могут отказаться от взятия кредитов и расширения производства.

Политика дефляции при последовательном и жестком ее проведении может дать желательный антиинфляционный эффект, тем не менее, реализация ее связана с определенными трудностями, поскольку усиливает социальное напряжение в обществе, вызывает угрозу экономических спадов и уменьшение занятости. Поэтому правительствам нередко приходится маневрировать, оперативно, изменяя дефляционные методы инфляционными [7, 8, 21].

2. Политика доходов предполагает параллельный контроль над ценами и заработной платой путем полного их замораживания или установления пределов их роста. Однако такой метод регулирования приводит к возникновению скрытой или подавленной инфляции, которые подробно были рассмотрены ранее в разделе 1.2.

Варианты антиинфляционной политики выбирается в зависимости от приоритетов. Если ставится цель сдерживания экономического роста, то проводится дефляционная политика, если целью является стимулирование экономического роста, то предпочтение отдается политике доходов. В случае, когда ставится цель – обуздать инфляцию любой ценой, то параллельно могут использоваться оба метода антиинфляционной политики.

Помимо основных линий антиинфляционной политики применяются различные меры по смягчению последствий инфляции:

· индексация (полная или частичная) означает компенсацию потерь в результате обесценения денег. При полной индексации речь идет об индексации государством зарплаты, пенсий, вкладов и т. п. Частичная индексация – это либо компенсация потерь отдельным группам населения, либо индексация цен на определенные товары. Сначала метод индексации применялся в конце 40–х – начале 50–х гг. при инфляции, вызванной переходом от военной экономики к нормальным рыночным условиям. Вновь индексация стала применяться в 70–е годы в связи с развертыванием галопирующей инфляции. В большинстве ведущих промышленно развитых стран она распространялась на меньшую часть трудового населения (например, в США приблизительно на 10%). Исключением была Италия, профсоюзы которой добились введения в стране полной системы индексации;

· формы сдерживания контролируемого роста цен проявляются, во–первых, в «замораживании» цен на определенные товары, во–вторых, в сдерживании их уровня в определенных пределах. Подобный контроль сохранился во всех ведущих развитых странах. Так, в ФРГ он охватывает примерно половину розничного товарооборота, включая продовольствие. Еще большее значение этот контроль имеет для развивающихся стран, где стабильный уровень розничных цен на потребительские товары поддерживается государственными субсидиями, что обеспечивает хотя и низкий, но стабильный уровень жизни населения. Перевод этих товаров на свободную рыночную основу, как правило, сопровождается бурными социальными потрясениями;

· конкурентное стимулирование производства включает меры как по прямому стимулированию предпринимательства путем значительного снижения налогов на корпорации, так и по косвенному стимулированию сбережений для населения (снижение налогов с населения) [7, 8].

3.2. Антиинфляционная политика Банка России на 2008 год и ближайшую перспективу

Основным методом борьбы с инфляцией в России является антиинфляционная политика. Рассмотрим основные направления антиинфляционной политики Банка России на 2008 год и ближайшую перспективу.

В «Основных направлениях единой государственной денежно–кредитной политики на 2008 год» [22] представлены основные принципы, цели, инструменты денежно–кредитной политики на 2008 г. и среднесрочную перспективу.

Согласно ЦБ РФ, в 2008 г. используются основные принципы государственной денежно–кредитной политики, сформировавшиеся в последние годы. При этом главной целью «в предстоящие три года является постепенное снижение инфляции – до 5–6% в 2010 гг.»

Как и ранее, в первом полугодии 2008 г. использовались:

· стерилизация избытка денежного предложения;

· повышение роли процентных ставок в качестве инструмента денежной политики;

· ориентация на широкий диапазон укрепления реального курса рубля (от 0 до 10%), т.е. сохранение высокой степени свободы действий ЦБ РФ в этой сфере.

Кроме того, в 2008 году планировался ряд новых подходов:

· подготовка и реализация постепенного перехода к инфляционному таргетированию, предполагающего, в частности, отказ в среднесрочной перспективе от режима управляемого плавающего валютного курса;

· активизация операций ЦБ РФ по рефинансированию банков;

· постепенное уменьшение значения повышения чистых иностранных активов органов денежно–кредитного регулирования как источника роста денежного предложения.

Общемировая тенденция существенного роста цен на продукты питания и энергоносители, а также опережающий рост внутреннего спроса уже в 2007 году обусловили более высокую, чем предполагалось ранее, инфляцию в России. Как уже отмечалось в разделе 2.2., рост цен ускорился практически на все основные виды товаров и услуг, что свидетельствует о действии фундаментальных причин повышения инфляции. Поэтому Банком России осуществлялись действия по возвращению инфляции на траекторию снижения.

Правительство поручило Минфину и другим ведомствам внести программу, предусматривающую таргетирование инфляции, что означает перенаправление всей финансово–кредитной политики на борьбу с ростом потребительских цен. Об этом заявил министр финансов России Алексей Кудрин. По словам главы Минфина, политика таргетирования валютного курса (концентрация усилий денежно–кредитной политики на поддержании курса национальной валюты) себя не оправдала. Переход к таргетированию инфляции позволит существенно снизить рост цен в России, однако потребует продолжительное время – по опыту иностранных государств от 2–3 до 5 лет, отметил Кудрин [23].

Однако решение этой задачи было осложнено влиянием на российский финансовый рынок кризисных явлений на мировых финансовых рынках, спровоцированных проблемами в экономике США. В результате Банк России был вынужден перенести акцент с контроля над инфляцией на поддержание стабильности банковской системы.

В краткосрочный период сдерживание роста цен исключительно мерами Банка России, учитывая лаги воздействия на экономику инструментов денежно–кредитной политики, ограничено. Риск сохранения относительно высоких темпов роста цен до конца года поддерживается неопределенностью перспектив завершения мирового финансового кризиса, изменением поведения инвесторов и ценовой политики производителей. Финансовый кризис оказал существенное влияние на экономическую динамику – остужение рынков, признаки приостановки роста в целых отраслях и пр. Основной негативный фактор, действующий уже в настоящее время – рост издержек как следствие повышения пронцентных ставок по банковским кредитам. Рост ставок по итогам 2008 н. приведет к дополнительному увеличению издержек компаний не менее, чем на 1,6%, эквивалентному снижению прибыли на 11%.

Второй негативный фактор – уменьшение объема кредитных предложений для товаропроизводителей. Как следствие, уже сейчас уменьшаются возможности отдельных компаний по финансированию оборотного капитала для расширения производства.

Влияние кризиса на инфляцию является противоречивым, отражая действия про– и антиинфляционных факторов. С одной стороны, вливание в экономику значительных финансовых ресурсов, направленных на поддержку денежного рынка, несомненно, способно иметь инфляционные последствия. С другой стороны, охлаждение мировых рынков (в первую очередь продовольствия и нефтепродуктов), сопровождающееся способно снизить «структурную инфляцию». Дополнительным фактором является возможность усиления инфляции издержек, связанной с перекладыванием растущих издержек на потребителей.

В сложившихся условиях целевой ориентир по инфляции, установленный в «Основных направлениях единой государственной денежно–кредитной политики на 2008 год» (6–7%), будет превышен и, по оценкам Банка России, инфляция составит к концу года около 13%.

В перспективе Банк России продолжит движение к режиму свободно плавающего валютного курса, последовательно ослабляя жесткость привязки рубля к бивалютной корзине и допуская большую волатильность ее стоимости. Режим свободно плавающего валютного курса необходим для введения таргетирования инфляции в полном объеме.

Для перехода к режиму таргетирования инфляции в полном объеме Банк России в ближайшей перспективе планирует участвовать в работе по созданию необходимых условий институционального характера, способствовать повышению глубины и ликвидности российского финансового рынка, добиваться роста эффективности своей процентной политики, совершенствовать управление ликвидностью банковского сектора, развивать систему анализа денежно–кредитной политики, макроэкономического моделирования и прогнозирования.

Особое значение Банк России придает формированию доверия общества к осуществляемой денежно–кредитной политике, повышению ее открытости и прозрачности, разъяснению своих целей, задач и принятых мер [22].

Что касается прогнозов, ожидается, что в 2009 году и в период 2010–2011 гг. внешние условия развития российской экономики ухудшатся по сравнению с предшествующим трехлетним периодом. Снижение темпов роста производства товаров и услуг в мире, начавшееся в 2008 году, по прогнозам, продолжится в 2009 году. В соответствии со сценарными условиями и основными параметрами прогноза социально–экономического развития Российской Федерации на 2009 год и период 2010 и 2011 годов Правительство Российской Федерации и Банк России определили задачу снизить инфляцию в 2009 г. до 7,0–8,5%, в 2010 г. – 5,5–7,0%, а к 2011 г. выйти на уровень инфляции 5,0–6,8% (из расчета декабрь к декабрю). Указанной цели по общему уровню инфляции на потребительском рынке соответствует базовая инфляция 6,2–8,0% в 2009 г., 4,5–6,2% в 2010 г. и 4,5–6,1% в 2011 г. [24]. Однако последние события дают повод усомниться в данных прогнозах.