Телевидение: рекламные перспективы

СОДЕРЖАНИЕ: Особое место, которое занимает телевидение среди рекламоносителей, неслучайно. Оно вполне объяснимо и заслужено. Телевидение — самое массовое средство информации и самый доступный и популярный способ развлечения широких слоев населения.Ирина Полуэхтова, МГУ им. М.В.Ломоносова, кандидат социологических наук, доцент

Относительно молодой отечественный рекламный рынок развивается и растет стремительно, особенно в последние годы после кризиса 1998 г. Темпы прироста в 25-30% в год, являющиеся нонсенсом в условиях развитой экономики западных стран, для нашего экономического пространства, ожидаемы и закономерны.

Если структурировать рекламный рынок России по рекламоносителям, то безусловным лидером практически по всем показателям окажется телевидение. Это самый большой сегмент рекламного рынка: на долю телевизионной рекламы приходится почти половина (46%) всех средств, затраченных рекламодателями в 2003 г. на размещение рекламы в СМИ. Это и один из самых динамично растущих сегментов. Если в целом за четыре года (с 2000 по 2003) объем рекламного рынка вырос в 3.2 раза, то объем телевизионных рекламных бюджетов вырос в 4.5 раза, в то время как рекламные бюджеты в прессе и на радио выросли за этот период лишь 2.2-2.3 раза. Высокими темпами в последние годы растут также сектора наружной рекламы и Интернет.

Особое место, которое занимает телевидение среди рекламоносителей, неслучайно. Оно вполне объяснимо и заслужено. Телевидение — самое массовое средство информации и самый доступный и популярный способ развлечения широких слоев населения. Россияне много смотрят телевизор – ежедневно 3.5 часа в среднем, в то время как читают газеты, слушают радио, ходят в кино наши соотечественники значительно реже и меньше, не говоря уже об использовании Интернет. Эти достаточно очевидные факты подтверждают и социологические исследования *.

Телевидение не только охватывает максимально широкую аудиторию, но и по уровню доверия опережает другие СМИ. «Так сказали по телевизору» — остается зачастую главным аргументом в обыденных разговорах и спорах. Это доверие также находит свое выражение в том, что информация, полученная по телевидению, субъективно воспринимается как более значимая: факты, события, люди, показанные по телевидению, приобретают в массовом сознании особый «вес», особое значение. Неслучайно стремление людей попасть на телеэкран, увидеть знакомого по телевизору и т.п. Неслучайно было появление в нашем телеэфире передач типа «Знак качества», в которой любой человек «с улицы» мог продемонстрировать свои любые «таланты», «себя любимого». Иными словами, и з сообщений телевидения аудитория не только узнает о событиях, людях, явлениях окружающего мира, но также получает информацию об относительной значимости этих событий, людей, явлений и пр. Этот механизм действует скорее на бессознательном уровне и на этом во многом базируется психологическая эффективность телевизионной рекламы.

Неоспоримые преимущества телевидения в возможностях охвата аудитории, его особое место в повседневной жизни людей, суггестивные свойства и возможности психологического воздействия обеспечили ему особое положение среди каналов распространения рекламы. Во-первых, телевидение - абсолютно необходимый и самый эффективный инструмент для вывода нового товара на общенациональный рынок, для формирования имиджа, поддержания брэнда и проч. Во-вторых, в рекламной индустрии телевидение - это своего рода «законодатель моды». На телевидении используются самые совершенные системы измерения аудитории, передовые технологии продажи и размещения рекламы; на него ориентируются другие носители рекламы – при определении стоимостных показателей, при организации продаж рекламных возможностей и пр. Одним словом, можно сказать, что на нашем рынке телевидение – рекламоноситель «номер один». И это накладывает определенный отпечаток на само телевидение.

Телевидение как институт бизнеса

Технология существования коммерческого телевидения известна: получить лицензию на вещание (частоту), закупить контент (телевизионные программы, фильмы и сериалы) и технически обеспечить его доставку до потребителя. Это тот минимум, который необходим для того, чтобы телевещатель смог произвести свой основной «продукт» – аудиторию, которая и выступает в качестве «товара», предлагаемого рекламодателю. Как ни цинично это звучит, но именно в этом состоит суть коммерческого телевидения.

Доход коммерческого телевещателя зависит от того, насколько много у него «товара» (объем аудитории) и каково ее «качество» (состав аудитории по социально-демографическим и потребительским параметрам). Поэтому для нормального функционирования этого «товарооборота» необходима постоянно действующая система измерения аудитории. Один из ее показателей – рейтинг – выступает в качестве валюты на этом рынке. Рейтинг – это и есть объем аудитории вещателя в процентах от всей потенциальной аудитории (всего населения или определенной его части, отдельной целевой группы и пр.). Иными словами, чем больше рекламных рейтингов ( Gross Rating Points , или GRP ) телевещатель может выставить на продажу, тем выше будет его доход. А увеличить объем GRP телевещатель может с помощью двух ресурсов – увеличить свою аудиторию или отдать больше времени под рекламу. Первое предпочтительно для телевещателя, но проблематично в силу достаточно жесткой конкуренции на телевизионном рынке и дефицита контента (привлекательных для зрителей телеформатов - программ, кинофильмов, телесериалов), к тому же не все каналы могут позволить себе дорогие телепроекты и качественный кинопоказ. В этих условиях борьба телеканалов за аудиторию переходит в область мастерства программирования (составления сеток вещания или расписания телевизионного эфира). Тут существуют свои принципы и приемы, которые при грамотном использовании могут способствовать привлечению на канал дополнительной аудитории, то есть росту рейтингов канала.

Однако если аудиторию увеличить не удается, вещатель часто вынужден «открывать дополнительные рекламные объемы», то есть увеличивать время под рекламу, чтобы не допустить серьезного сокращения GRP , и как следствие, рекламных доходов. Но на объем рекламного времени тоже имеются серьезные ограничения – и не только юридические. Телеканалы идут на это неохотно и осторожно, так как чрезмерное увеличение рекламного времени может способствовать еще большему сокращению аудитории, поскольку, как известно, значительная часть зрителей во время рекламных блоков переключается на другие каналы. А поскольку большое количество рекламы вызывает раздражение у зрителей, часть из них может вообще перестать смотреть канал и уйти к конкурентам. Таким образом, балансируя между этими двумя возможностями, коммерческие телевещатели зарабатывают свой рекламный «хлеб».

Остановимся подробнее на этих двух составляющих, характеризующих телеканалы в качестве рекламоносителей – рекламное время и аудитория.

Рекламное время

В целом по мере развития коммерческого телевидения в нашей стране суммарные объемы рекламы в совокупном телеэфире год от года росли (см. Табл.1), что объясняется в первую очередь появлением все большего количества телевещателей, продающих эфирное время рекламодателям. Данные таблицы позволяют утверждать, что за последние 10 лет (с 1994 года) присутствие рекламы в телеэфире увеличилось в 9 раз!**

Таблица 1

Емкость телевидения как транслятора рекламных сообщений:

историческая динамика 1994-2003 гг.

(ПЕРВЫЙ КАНАЛ, РОССИЯ, НТВ, ТВС, ТВЦ, 3 КАНАЛ, 2Х2, МТК, С-Пб5, ТелеЭкспо/MTV, Культура, СТС, М 1, РЕН–ТВ, ТНТ, 38 канал / MTV, МУЗ ТВ, ТВ-3, EURONEWS, ДТВ, 7ТВ, СПОРТ)

| Год | Количество выходов рекламных роликов | Рекламное время (час.) | Среднее количество выходов в день | Средняя продолжительность рекламного времени на телевидении в день (час.) |

| 1994 | 242 618 | 1 707 | 665 | 4,7 |

| 1995 | 193 436 | 1 527 | 530 | 4,2 |

| 1996 | 262 196 | 2 120 | 718 | 5,8 |

| 1997 | 358 282 | 2 601 | 982 | 7,1 |

| 1998 | 530 837 | 3 539 | 1454 | 9,7 |

| 1999 | 703 429 | 3 818 | 1927 | 10,5 |

| 2000 | 1 394 417 | 11 113 | 3910 | 30,4 |

| 2001 | 2 061 653 | 13 674 | 5648 | 37,5 |

| 2002 | 2 231 019 | 13 838 | 6112 | 37,9 |

| 2003 | 2 465 065 | 15 392 | 6754 | 42,17 |

Обратимся теперь к рекламным объемам на шести крупнейших общенациональных каналах, являющихся значимыми субъектами рынка и основными рекламоносителями: это Первый канал, Россия, НТВ, СТС, Рен ТВ и ТНТ. На них, по экспертным оценкам, суммарно приходится около 80% всех телевизионных рекламных бюджетов.

Суммарно эти каналы показали в 2003 году 5 256 часов рекламы, то есть 14 часов 18 минут в сутки (см. Табл.2). Объемы рекламы на отдельных каналах, конечно, колеблются, но незначительно: в среднем каждый их них показывал в сутки 2 часа 24 минуты рекламы. Иными словами, на показ рекламы эти каналы в среднем отводили около 11% своего эфира.

Таблица 2

Объем рекламного времени в эфире телеканалов в 2003 г.

| Объем рекламы | Первый канал | Россия | НТВ | СТС | REN TV | ТНТ | Всего | В среднем по каналу |

| Весь год (час) | 881 | 982 | 895 | 869 | 906 | 703 | 5236 | 873 |

| В среднем в месяц (час) | 73 | 82 | 75 | 72 | 76 | 59 | 436 | 73 |

| В среднем в день (час) | 2ч 24м | 2ч 42м | 2ч 30м | 2ч 24м | 2ч 30м | 1ч 54м | 14ч 18 м | 2ч 24м |

| В среднем от эфира (%) | 11.2 | 11.6 | 11.8 | 11.2 | 11.9 | 9.0 | - | 11.1 |

Однако известно, что рекламное время неравномерно распределяется по эфирному дню, наибольшие его объемы приходятся на так называемый прайм-тайм, который в будние дни составляет всего четыре часа (с 19:00 до 23:00). В этот интервал, когда у телеэкранов собирается самая большая по объему и универсальная по составу суточная аудитория, и стремятся попасть все рекламодатели. Повышая стоимость на рекламу в прайм-тайм (и предоставляя скидки, соответственно, на размещение вне прайма) телеканалы и агентства-селлеры (продавцы рекламного времени телеканалов) пытаются «выровнять» эту ситуацию, но тем не менее избежать наибольшей за весь эфирный день концентрации рекламы в прайм-тайм не удается. В среднем из четырех часов прайм-тайма 42 минуты отданы под рекламу (13.7% эфира прайм-тайма). В прайм-тайме сосредоточено в среднем 29% всей рекламы (см. Табл.3). Из шести каналов максимальная концентрация рекламы в прайм-тайме наблюдается на канале НТВ (34% от всей рекламы), минимальная – на REN TV (25%).

Таблица 3

Объем рекламного времени в прайм-тайме (19:00-23:00)

2003 год

| Объем рекламы | Первый канал | Россия | НТВ | СТС | REN TV | ТНТ | Всего | В среднем по каналу |

| Весь год (час) | 254.7 | 268.7 | 299.5 | 235.7 | 222.8 | 213.2 | 1494.6 | 249 |

| В среднем в месяц (час) | 21 | 22 | 25 | 20 | 19 | 18 | 125 | 21 |

| В среднем в день (мин) | 42 | 44 | 49 | 39 | 37 | 35 | 246 | 41 |

| В среднем от эфира (%) | 14.0 | 14.7 | 16.4 | 12.9 | 12.2 | 11.7 | - | 13.7 |

| Доля рекламы, размещенной в прайм-тайм, в общем объеме рекламы (%) | 28.9 | 27.3 | 33.5 | 27.1 | 24.6 | 30.3 | - | 29.0 |

Объем аудитории телевидения

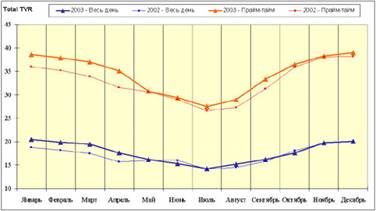

Объем общей аудитории телевидения ( Total TVR ) в среднем за день в 2003 г. составил 17 пунктов. Это означает, что в среднем в течение всего дня телевизор смотрит 17% населения России – это усредненный показатель аудитории минуты эфира. Но эта аудитория неравномерно распределяется по дню. В прайм-тайм этот показатель в среднем составляет 34%, днем он значительно ниже среднего.

Телесмотрение также неравномерно распределено в течение года и имеет сезонный пик, приходящийся на декабрь-январь, и закономерный спад в летние месяцы. В среднем аудитория телевидения в течение сезона *** (с сентября по июнь) несколько выше. Так, в среднем за сезон 2002-2003 объем телевизионной аудитории составил 19% за весь эфирный день (7:00-26:00), и 37% в интервале прайм-тайма (19:00-23:00).

Диаграмма 1

Динамика аудитории телевидения в течение сезона

Показатель величины общей аудитории телевидения (Total TVR) очень важный для рекламного рынка, так как это и есть тот конечный объем аудитории, который делят между собой телеканалы и рекламодатели. Чем выше показатель Total TVR , тем больше рекламных рейтингов (GRP) может выставить на продажу телевидение.

Мировой опыт показывает, что объемы телесмотрения существенно различаются в разных странах. Так, скажем, в Японии, США, Венгрии среднее время индивидуального телесмотрения составляет около четырех с половиной часов в сутки, а в Норвегии, Швеции, Австрии, Малайзии, Индии, Парагвае и др. – менее двух часов в сутки. Но внутри страны это достаточно стабильная величина, которая не меняется год от года, поскольку объемы и характер телесмотрения определяют в первую очередь устойчивые социокультурные факторы, связанные с особенностями образа жизни, традициями и пр.

Анализ динамики изменения объемов телесмотрения показывает, что смена системы измерения телеаудитории моежет привести к существенному изменению показателей объема телепотребления в отдельно взятой стране.

Дело в том, что объем телеаудитории – это измеряемая величина, которая получается в результате специальных исследований, в ходе которых используются различные технологии сбора информации, различные социологические методики и статистические процедуры. Если изменить систему измерения, все показатели телесмотрения могут существенно измениться. Так, при переходе от дневникового метода сбора данных о телесмотрении к электронному закономерно происходит существенное уменьшение среднего времени телесмотрения и общего объема телеаудитории. Изменения общего объема аудитории, но менее существенные, могут быть вызваны также отдельными изменениями внутри существующей системы измерений (например, расширение изучаемой совокупности, изменения условий ротации респондентов в панель, измеряемого интервала и пр.). Но если мы продолжаем измерять телеаудиторию одной и той же «линейкой», то усредненные показатели объема телеаудитории будут достаточно стабильны.

Деятельность телеканалов может способствовать увеличению аудитории, но, как правило, это не очень существенные и локальные «всплески». Так, к примеру, можно отметить начало сезона 2001/02 г. (осень), когда в эфире появилось множество новых для отечественного телевидения форматов и жанров – прежде всего благодаря ОРТ. Это и азартные «денежные» игры («Кто хочет стать миллионером?», «Слабое звено» и др.), реалити-шоу («Последний герой», «За стеклом» на ТВ6), «скандальные» ток-шоу («Большая стирка»), ряд успешных телесериалов («Дальнобойщики», «Нина», «Убойная сила-3»). Кроме того, следует напомнить, что с мая 2001 на ТВ6 работала экс-команда НТВ, что изменило концепцию, программинг и аудиторию канала: наряду с суперуспешным проектом «За стеклом» осенью 2001 г. на канале шел «расширенный» показ лучших сериалов НТВ («Бандитский Петербург», «Гражданин начальник», «Тайны следствия» и пр.). Все это не могло оставить аудиторию равнодушной: такой массированный выброс разнообразного, нового и интересного для зрителя контента привел к некоторому росту показателя Total TVR .

Не секрет также, что в периоды проведения больших спортивных событий (например, Олимпиады, Чемпионаты мира по футболу и т.п.) телесмотрение активизируется и аудитория телевидения в целом увеличивается, но незначительно и кратковременно.

Что касается количества телеканалов, доступных населению для просмотра, то увеличение числа каналов тоже может способствовать росту телесмотрения, но очень медленно и незначительно. Так, например, в США число принимаемых домохозяйством каналов с 1988 г по 1998 год выросло в два с лишним раза (с 28 до 62), а среднесуточное время телесмотрения в домохозяйстве выросло за это время с 7 часов до 7 часов 20 минут. Иными словами, увеличение числа телеканалов, причем многократное, приводит лишь к незначительному увеличению общего объема телесмотрения.

Это означает, что рекламный рынок в принципе не может рассчитывать на резкое и внезапное увеличение объема телеаудитории, и, следовательно, телеканалы могут бороться лишь за увеличение своей доли от этого «пирога» – общего объема аудитории телевидения. И именно на это направлены в основном их усилия, поскольку увеличение этой доли означает и увеличение рекламных доходов.

Пространство экономической конкуренции

Телевизионное пространство России можно представить в виде нескольких сегментов, внутри которых развернулась существенная борьба, как за аудиторию, так и за рекламные бюджеты.

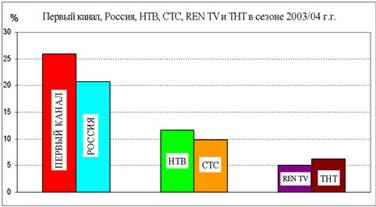

Телевизионный сезон 2003/04 года привел к некоторым изменениям в привычном раскладе сил, когда рынок делился на два сегмента: каналы “большой тройки” (ОРТ, РТР, НТВ), собиравшие у своих экранов до 70% аудитории, и все остальные. Нынешняя ситуация на рынке позволяет структурировать отечественное телевизионное пространство в виде нескольких пар телеканалов (или, используя футбольную терминологию, нескольких лиг), близких по показателям объема аудитории и конкурирующих между собой за позицию на рынке (см. Диагр.2).

Диаграмма 2

Конфигурация телевизионного пространства России по лигам

Премьер-лига: телеканалы «Первый канал» и «Россия», на которые суммарно приходится почти половина всей аудитории телевидения (47%). «Первый», правда по-прежнему остается первым, но телеканал «Россия» в последнем телесезоне существенно сократил разрыв со своим основным конкурентом.

Острейшая конкурентная борьба между этими каналами привела к обострению экономических интересов на уровне общего продавца рекламных возможностей (реализацией рекламных возможностей обоих телеканалов занимается «Видео Интернешнл») и принципиальному решению о создании в течение 2005 г. самостоятельной структуры по продажам рекламных возможностей государственного медиахолдинга ВГТРК.

Высшая лига. Резко обострилась борьба за третью позицию на рынке, которую до недавнего времени (с периода основания) твердо занимал канал НТВ. Агрессивная маркетинговая стратегия СТС и непрофессиональный менеджмент НТВ привели к тому, что СТС вплотную приблизился к НТВ. И если раньше НТВ собирал 16-19% доли аудитории и соперничал с РТР, то теперь его рыночная ниша – 10-11%. На 10% телеаудитории претендует сегодня и СТС, которому удалось за последние два телесезона увеличить объем своей аудитории почти два раза. Более того, в возрастной группе “6-54” СТС даже вытеснил НТВ с его традиционной третьей позиции: доля аудитории СТС составила по аудитории «6-54» – 12,6%, НТВ – 11,4%.

Первая лига. Далее с существенным отрывом расположились каналы первой лиги: ТНТ и RenTV , борющиеся за 5-6% от общей аудитории телевидения. Необходимо выделить телеканал ТНТ как самый динамично развивающийся и растущий канал в последнее время. В сезоне 2003-2004 ему удалось удвоить объем своей аудитории по сравнению с самым «провальным» для канала сезоном 2001-2002 г.

Таблица 4

Доли аудитории телеканалов от сезона к сезону

Аудитория Все 4+

| Сезон | ПЕРВЫЙ | РОССИЯ | НТВ | СТС | РЕН-ТВ | ТНТ | ТВЦ | Культура |

| 1999/2000 | 28.6 | 16.7 | 18.8 | 5.2 | 3.8 | 3.7 | 2.9 | 0.6 |

| 2000/2001 | 26.8 | 19.2 | 14.8 | 5.9 | 4.3 | 3.8 | 2.5 | 0.6 |

| 2001/2002 | 30.1 | 18.7 | 13.1 | 6.5 | 5.3 | 2.6 | 2.2 | 1.2 |

| 2002/2003 | 26.6 | 18.9 | 14.2 | 8.2 | 5.5 | 4.5 | 2.5 | 1.8 |

| 2003/2004 | 25.9 | 20.7 | 11.7 | 9.9 | 5.1 | 6.2 | 2.6 | 2.1 |

Суммарно на эти три пары каналов приходится 80% аудитории. Оставшиеся 20% делят между собой все остальные. Так, каналы так называемой «второй лиги» (ТВЦ, ТВ3, ДТВ, МузТВ, М TV , Спорт, Культура) собирают существенно меньшие аудитории (в пределах 0,5%-2,5%). Многие из них “играют” в основном на московском рекламном поле и мало вмешиваются в распределение общенациональных рекламных бюджетов, как и каналы м естной лиги, которые не являются субъектами федерального телерекламного рынка.

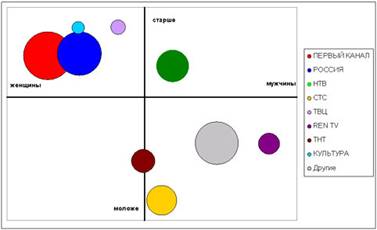

Однако телеканалы различаются не только по объему, но и по составу своей аудитории. Наиболее очевидны поло-возрастные различия. Диагр. 3 отражает позиционирование телеканалов относительно общей аудитории телевидения и друг друга по таким характеристикам аудитории, как «пол» и «возраст» (а величина круга отражает объем аудитории телеканала (рейтинг).

Диаграмма 3

Взаимное расположение телеканалов в координатах «пол-возраст-рейтинг» в сезоне 03/04

Отчетливо выделяются группы каналов. Первую составляют четыре канала, профиль аудитории которых «скошен» в сторону женщин и зрителей старшего возраста: это «Первый канал» и «Россия», а также ТВЦ и Культура. НТВ стоит достаточно обособленно от этой группы – его аудитория имеет сдвиг в сторону более пожилых зрителей, но по гендерному основанию телеканал НТВ более «мужской», чем каналы первой группы и аудитория телевидения в целом.

Вторую группу составляют каналы СТС и ТНТ. Это каналы с наиболее молодой аудиторией, причем соотношение мужчин и женщин в составе аудитории этих каналов такое же, как в структуре телевизионной аудитории в целом. И, наконец, каналы, имеющие явно выраженный «мужской» профиль и аудиторию среднего возраста - чуть моложе, чем аудитория телевидения в целом, но не такую юную, как аудитория СТС. Это – канал Рен ТВ и все «другие» каналы в совокупности.

Рекламные «мишени»

Состав аудитории, наряду с величиной аудитории канала, является важным фактором успеха коммерческого вещателя на рынке, поскольку он связан с таким понятием как «качество» аудитории. Критерии «качественности» аудитории определяются спросом рекламодателей на те или иные социально-демографические группы, которые чаще других являются «мишенью» рекламных кампаний.

Наиболее интересными для рекламодателей остаются так называемые «молодые взрослые». Более 40% телевизионных рекламных бюджетов было потрачено в 2003 г. рекламодателями на аудиторию “Женщины 20-39” и 25% - на «покупку» мужской аудитории того же возраста. Это самые востребованные целевые группы.

Необходимо заметить также, что такое неравное распределение бюджетов между мужской и женской частью этой возрастной группы – достаточно стабильный показатель, который практически не меняется с 2000 г. (самая ранняя дата наблюдения). Это вполне объяснимо, так как именно на женщинах по-прежнему лежит ответственность за «ведение хозяйства» - приготовление пищи, уборку жилища и совершение покупок. И потому значительная часть рекламных компаний ориентируется именно на «домохозяек» (в указанном выше смысле). Кроме того, не осталось незамеченным и появление нового типа женщин – ведущих активный образ жизни, стремящихся сделать карьеру и реализовать себя не только в качестве хранительницы домашнего очага. Эта категория женщин также представляет интерес для рекламодателей, и телеканалы стараются привлечь и усадить перед экраном и этих «труднодоступных» для телевидения женщин.

Если первый тип женщин телеканалы собирают достаточно легко в течение всего дня, то активные современные женщины и молодые мужчины относятся к так называемым «труднодоступным» целевым аудиториям: они в целом меньше бывают дома, меньше и избирательнее смотрят телевизор. Именно способность привлечь «качественную», то есть интересную для рекламодателей, аудиторию позволяет быть успешными таким субъектам рынка каналам, как СТС, Рен ТВ или ТНТ, которые собирают существенно меньшие по величине аудитории, чем «Первый канал» или телеканал «Россия».

GRP – это «наше все»

Итак, из величины аудитории канала и времени, отданного под рекламу, складывается важнейший для коммерческого телевещателя показатель – сумма рекламных рейтингов, или GRP . Поскольку рекламодатель покупает на телевидении не время, а аудиторию (причем не вообще аудиторию, а «целевую», на которую собственно направлены рекламные усилия), необходима единица измерения, к которой привязываются и стоимостные показатели. Такой единицей является один пункт рейтинга. Сумма всех пунктов рейтинга, набранных каналом в открытых рекламных объемах за определенный период времени, и есть тот объем «товара», который он может продать.

В 2003 г. основные телеканалы суммарно выставили на продажу порядка 1,4 млн., что несколько больше, чем в предыдущем году. При этом доля бесплатного размещения рекламы год от года снижается и сегодня составляет 1-2%, которыми можно пренебречь. Распределение этого общего «товара» между каналами показано на Диагр. 4.

Диаграмма 4

Доля GRP (30) телеканалов в 2003 году (аудитория старше 18 лет)

Согласно оценкам экспертов, суммарные рекламные бюджеты (включая спонсорство) на ведущих телеканалах России в 2003 году составили (с учетом НДС) 950 мил. долларов США

Путем деления сумму фактических бюджетов «прямой» рекламы на объемы GRP можно рассчитать среднюю стоимость одного пункта рейтинга, или CPP (Cost Per Point). В 2003 году в среднем по ведущим телеканалам этот показатель был равен примерно 690 долларов. Аналогичным образом можно рассчитать среднюю стоимость одной минуты рекламы, поделив сумму рекламных бюджетов на рекламное время. В 2003 г. усредненная стоимость 1 минуты рекламного времени по всему эфирному дню на ведущих каналах составила около 3 тыс. долл.

Телевизионный рекламодатель

Больше четверти рекламных бюджетов приходится на первую десятку рекламодателей, которая, начиная с 1996 г., практически не меняется (см. Табл.5). Однако товарные группы, которые и формируют брендовую конфигурацию отечественного рынка телерекламы, ведут себя более динамично.****

Таблица 5

Крупнейшие рекламодатели на национальном телевидении, 2003 г.

| Рекламодатель | доля рекламных бюджетов, % | |

| 1 | PROCTER GAMBLE | 4.7 |

| 2 | WIMM-BILL-DANN | 3.1 |

| 3 | LOREAL-GARNIER | 2.8 |

| 4 | SCHWARZKOPF HENKEL | 2.6 |

| 5 | NESTLE | 2.6 |

| 6 | BEIERSDORF | 2.3 |

| 7 | UNILEVER | 2.3 |

| 8 | MARS-RUSSIA | 2.3 |

| 9 | PEPSICO | 1.9 |

| 10 | WRIGLEY | 1.8 |

| ИТОГО ТОР-10 | 26.5 |

Есть товарные категории, которые почти «ушли» из телевизионной рекламы, хотя еще совсем недавно занимали на нем серьезные позиции. Это аудио-видео техника (за период с 2000 по 2003 гг. ее доля в телерекламных бюджетах сократилась с 5,8% до 1,5%), чай (доля сократилась с 3,7% до 1,1%), крупная бытовая техника (с 2,3% до 0,9%) и корм для животных (с 1,5% до 0,6%).

К постоянно сокращающим свои рекламные бюджеты на ТВ относятся товарные группы, некогда доминировавшие на телеэкране: шоколад и шоколадные изделия, кофе, жевательная резинка. Хотя за три года суммарные рекламные бюджеты по данной группе категорий выросли с 35 млн. $ до 71 млн. $ доля этих категорий в рекламных бюджетах телерекламного рынка сократилась в 2 раза.

Сегодня “звезды” нынешнего телеэкрана - пиво, лекарственные препараты (включая витамины). Но, похоже, их век близится к закату (особенно, если иметь в виду изменения в законодательстве). Несмотря на то, что за период с 2000 по 2003 гг. суммарные рекламные бюджеты на телевидении у этих двух товарных категорий выросли с 26 млн. $ до 135. млн $ (то есть бюджеты увеличились более чем в 5 раз), их доля на телерекламном рынке за последние два года (2001-2003 гг.) осталось на том же уровне – около 14,5%. При этом в последнее время рекламная активность и той, и другой категории заметно снизилась. Так, категория пиво повысила свою долю на телевизионном рекламном рынке за период с 2000 по 2002 гг. с 5,2% до 9,7%, но в 2003 г. ее доля упала до 8,7%. Почти такая же динамика наблюдалась и в категории лекарственные препараты, витамины: в 2001 г. по сравнению с 2000 г. доля категории выросла с 6,2 до 6,7%, а затем к 2003 г. уменьшилась до 5,5%.

К успешным и более перспективным можно отнести товарные группы косметика и парфюмерия, бытовая химия и соки. За период с 2000 по 2003 гг. суммарный рекламный бюджет по этим группам на телерекламном рынке вырос с 37 млн. до 266 млн. долл. (или в 7,2 раза), а суммарная доля в рекламных бюджетах на рынке увеличилась с 16,2% до 27,9% (или на ?).

К перспективным можно отнести также такие товарные категории, как услуги сотовой связи и сотовые телефоны. Они пока еще не являются лидерами по абсолютной величине рекламных бюджетов. Однако учитывая их динамичность, можно ожидать, что в ближайшие год-два они станут претендентами на место в первой группе. За период с 2000 по 2003 гг. суммарный рекламный бюджет по двум анализируемым “родственным” категориям на телерекламном рынке вырос с 5 млн. до 58 млн. долл. (в 11,8 раза), а суммарная доля в рекламных бюджетах на рынке увеличилась с 2,1 до 6,1% (в 2,9 раза).

Также перспективными для рекламного рынка категориями являются автомобили и финансовые услуги. Они занимают ведущие позиции на многих национальных телерекламных рынках, причем как в ведущих западных странах с развитой рыночной экономикой (США, Канада, Австралия, Западная Европа), так и в странах, активно формирующих и развивающих рыночные отношения (страны Латинской Америки, некоторые восточно-европейские страны). В странах Восточной и Центральной Европы доля рекламных бюджетов на ТВ, приходящихся на рекламу автомобилей, составляет порядка 4-6% против 1,4% в России. Можно предполагать, что доля данной товарной категории в ближайшие несколько лет на нашем телерекламном рынке может вырасти в 3-4 раза. Доля финансовых услуг в телерекламных бюджетах в тех же странах равняется 3-6%, тогда как в России она всего лишь 0,9%. Здесь тоже можно ожидать увеличения показателя в 3-5 раз.

Таким образом, современное отечественное телевидение, выставляя аудиторию на продажу, привлекло бюджеты практически всех мировых рекламодателей и имеет все шансы пополнить свою бюджеты за счет рекламы коммуникационных и финансовых услуг, автомобилей и аксессуаров к ним.

2003 год можно признать успешным для рынка телевизионной рекламы: все его параметры выросли, динамичное и поступательное развитие продолжилось и в 2004 году. Анализ основных трендов показывает, что ближайшие два года можно ожидать устойчивый рост рынка. Осталось только надеяться, что эти прогнозы сбудутся.

* Данные ежегодного общероссийского социологического исследования «Телевидение глазами телезрителей», проводимого Аналитическим центром «Видео Интернешнл», опубликованы в Интернете по адресу www.acvi.ru

** Здесь и далее речь идет только о прямой рекламе (без учета всех видов спонсорства), если не указано особо.

*** Телевидение, как известно, «живет» сезонами, которые начинаются в сентябре и заканчиваются в июне, после чего следует «межсезонье»: многие цикловые программы уходят в отпуск, в эфир выходят повторы программ, сериалов, фильмов. Это соответствует и сезонной динамике объема телеаудитории.

**** Все расчеты выполнены сотрудниками отдела маркетинга Аналитического центра “Видео Интернешнл”. Руководитель проекта Веселов С.В.