Природа инфляции, ее последствия и пути преодоления

СОДЕРЖАНИЕ: Теоретические особенности исследования инфляции как экономической категории. Модели инфляции и инфляционных процессов. Современное антиинфляционное регулирование рыночной экономики. Особенности инфляции в Российской Федерации и тенденции ее развития.

Курсовая работа

на тему:

Природа инфляции, ее последствия и пути преодоления

План

Введение

1. Теоретические особенности исследования инфляции

1.1 Инфляция как экономическая категория

1.2 Модели инфляции и инфляционных процессов

1.3 Современное антиинфляционное регулирование рыночной экономики

2 Проблемы инфляции в России и пути их преодоления

2.1 Особенности инфляции в России и тенденции ее развития

2.2 Перспективные направления антиинфляционной политики

Заключение

Введение

В наше время мы часто слышим об инфляции. Ее боятся, с ней борются. Именно потому, что тема эта столь актуальна в наши дни, я остановилась на ней как на предмете своего исследования. Я хотела бы уяснить себе, что это за феномен; каковы его корни; столь ли он опасен для экономики, как это говорят, и если да, то почему, и как с ним борется государство.

Итак, прежде чем говорить, как же бороться с инфляцией и ее последствиями, определим ее как экономическую категорию. Обратимся к Большой советской энциклопедии[1] : Инфляция (от лат. inflatio - вздувание), - переполнение каналов обращения избыточными бумажными деньгами, вызывающее их обесценение. (...) В результате инфляции бумажные деньги обесцениваются по отношению к денежному товару - золоту, а также по отношению ко всей массе рядовых товаров и к иностранной валюте, сохраняющей прежнюю реальную ценность или обесценившейся в меньшей степени.

В ходе выполнения работы зададимся целью изучить теоретические особенности инфляции, причины, ее вызывающие, ее последствия, а так же раскрыть особенности и причины инфляции в России.

Курсовая работа состоит из двух глав. В первой главе рассматривается понятие инфляции, определяются ее типы, закономерности развития. В этой же части раскрыты основные причины появления инфляции, ее характерные черты, основные методы государственного регулирования инфляции. Во второй главе я постаралась определить особенности инфляционных процессов в России, охарактеризовать антиинфляционную политику государства.

Для написания работы были использованы теоретические материалы, а также статистические сборники, статьи из Интернета, публицистических изданий, личные исследования и наблюдения. Основы изучения инфляции рассматривает Осадчая И. в своей статье «Инфляция: суть, причины, формы проявления». Так же для исследования этого вопроса я использовала учебник по экономической теории под редакцией Ю.И. Хаустова. В статье «Инфляция и экономический рост в России: разные стороны одной медали?», Алексеев А.В. исследует соотношение инфляции и экономического роста в России, и приходит к выводу о неискоренимости явления инфляции в развивающемся обществе. Российские и моровые тенденции развития инфляции рассмотрел А. Кудрин. О развитии инфляции в российской экономике приводится много данных на информационных и порталах новостей в Интернете.

1. Теоретические особенности исследования инфляции

1.1 Инфляция как экономическая категория

Инфляция – сложная и важная экономическая категория, понимание ее природы и причин ее появления необходимо в предстоящем анализе состояния отечественной экономики.

Итак, постараемся определить, что же представляет собой явление инфляции.

В научной литературе можно найти множество определений инфляции, приведу некоторые из них.

Инфляция - процесс, присущий экономике, при котором происходит переполнение сферы обращения бумажными деньгами вследствие чрезмерного (по сравнению с реальным предложением товаров) их выпуска.

Инфляция - это обесценение денег, снижение их покупательной способности[2] .

Инфляция – дисбаланс спроса и предложения, проявляющийся в росте цен.

Не при всяком повышении цен мы можем говорить о существовании инфляции, только лишь в случае роста общего уровня цен на экономические блага и факторы производства мы будем иметь дело с инфляцией.

Объяснения причин инфляции различны. Одни экономисты (Дж. М. Кейнс и его последователи) объясняли появление инфляции чрезмерным спросом при полной занятости, т.е. причины со стороны спроса. Другие - неоклассики - искали причину в росте производственных расходов или издержек производства, т.е. со стороны предложения.

Думается, что данные оценки односторонни и истину следует искать в синтезе двух противоположностей, т. е. объяснять инфляцию как со стороны спроса, так и со стороны предложения. Диспропорции между спросом и предложением, превышение доходов над потребительскими расходами могут порождаться многими причинами:

· дефицитом госбюджета (расходы государства превышают доходы); чрезмерным инвестированием (объем инвестиций превышает возможности экономики);

· опережающим ростом заработной платы по сравнению с ростом производства и повышением производительности труда;

· произвольным установлением государством цен, вызывающим перекосы в величине и структуре спроса; другими факторами.

Существует и несколько иной взгляд на природу инфляции, что вполне естественно, ибо инфляция представляет собой чрезвычайно сложный, противоречивый, недостаточно изученный процесс. Как считают некоторые экономисты, под инфляцией следует понимать повышение общего уровня цен в экономике. Полемизируя с этой точкой зрения, Л. Хейне писал, что не следует забывать: изменяются цены не только товаров, но и измерителей их ценности, т.е. денег[3] . Инфляция - это не увеличение размера предметов, а уменьшение длины линейки, которой мы пользуемся. Он обращает внимание на то, что в условиях натурального обмена (при отсутствии денег) мы никоим образом не столкнулись бы с инфляцией, одновременное повышение всех цен было бы логически невозможно.

Причины возникновения инфляции могут быть как внутренние, так и внешние. К внешним причинам относятся, в частности:

· сокращение поступлений от внешней торговли;

· отрицательное сальдо внешнеторгового и платежного балансов.

Инфляционный процесс у нас усиливало падение цен на мировом рынке на топливо и цветные металлы, составляющие важную статью нашего экспорта, а также неблагоприятная конъюнктура на зерновом рынке в условиях значительного импорта зерновых.

К внутренним причинам можно отнести:

· деформация народнохозяйственной структуры, что особенно характерно для России, выражается в существенном отставании отраслей потребительского сектора при явно гипертрофированном развитии отраслей тяжелой индустрии, и особенно военного машиностроения.

· нарушение пропорций национального хозяйства в результате действия различных факторов:

- общеэкономических - экономическая политика правительства страны,

стадия экономического цикла, уровень производства ВНП, наличие платежного кризиса и т.д.;

- социальных - принятие социальных программ и степень их реализации,

методы финансирования социальных программ;

- финансово-кредитных - проведение мер, направленных на стабилизацию денежного обращения, денежно-кредитное регулирование экономики государством, роль Центрального Банка.

· государственная монополия на эмиссию бумажных денег;

· монополия крупнейших фирм на определение цен и собственных издержек;

· инфляционные ожидания населения и т.д.

Все эти причины взаимосвязаны и каждая по-своему может вести к

росту или падению спроса и предложения, нарушая их баланс. Значение источников инфляции важно для выработки конкретных мер борьбы с инфляцией.

1.2 Модели инфляции и инфляционных процессов

Существует несколько видов инфляции. Прежде всего, те, которые выделяют с позиции темпа роста цен (первый критерий), т.е. количественно. В этом плане выделяют три вида инфляции:

· умеренная (ползучая, «стабильные цены») инфляция , когда цены растут менее чем на 10% в год, стоимость денег практически сохраняется, отсутствует риск подписания контрактов в номинальных ценах. На Западе ее рассматривают как элемент нормального развития экономики, который не вызывает особого беспокойства.

· галопирующая инфляция - рост цен измеряется двузначными и более цифрами в год, контракты «привязываются» к росту цен, деньги ускоренно материализуются. Считается, что она опасна для народного хозяйства и требует антиинфляционных мер.

· гиперинфляция - цены растут астрономическими темпами, расхождение цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльным и убыточным становятся крупнейшие предприятия, она парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену. Вести успешный бизнес в условиях гиперинфляции почти невозможно. Речь может идти только о стратегии выживания.

Теперь рассмотрим виды инфляции с точки зрения второго критерия – соотносительности роста цен по различным товарным группам, т. е. по степени

сбалансированности их роста:

· сбалансированная инфляция;

· несбалансированная инфляция.

При сбалансированной инфляции цены различных товарных групп

относительно друг друга остаются неизменными, а при несбалансированной - цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях.

Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю.

В России и СНГ преобладает несбалансированная инфляция. Рост цен на сырье опережает рост цен на конечную продукцию, стоимость комплектующего компонента превышает цену всего сложного прибора и т.п.

Несбалансированность инфляции - большая беда для бизнеса. Но еще хуже, когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы - лидеры роста цен останутся лидерами и в ближайшем будущем. Невозможно рационально выбрать сферы приложения капитала, рассчитать и сравнить доходность вариантов инвестирования.

Комбинация сбалансированной и ожидаемой инфляции не наносит особого вреда экономике, а несбалансированная и неожидаемая особо опасна, чревата большими издержками адаптационного плана.

С точки зрения третьего критерия различают инфляцию:

· ожидаемую;

· неожидаемую.

Под ожидаемой инфляцией понимается инфляция, которая предсказывается и прогнозируется заранее, неожидаемая - наоборот.

Непредвиденная (неожидаемая) инфляция характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении, системе налогообложения. В такой ситуации, если в экономике существовали инфляционные ожидания, население, опасаясь дальнейшего обесценения своих доходов, резко увеличивает расходы на приобретение товаров и услуг, что само по себе создает трудности в экономике и искажает реальную картину потребностей в обществе. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен.

Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными. Ожидая, что этот скачок цен - кратковременное явление и вскоре последует снижение, потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. С уменьшением спроса начинается давление на цены в сторону их снижения. Экономика вновь возвращается в состояние равновесия. Этот процесс носит название «эффект Пигу»[4] . Однако необходимо подчеркнуть, что эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствии инфляционных ожиданий. Ряд западных экономистов считают, что эффект Пигу описывает гипотетическую, а не реальную ситуацию в экономике.

С точки зрения проявления, различают открытую и подавленную инфляцию.

Открытая инфляция характерна для стран рыночной экономики, где свободное взаимодействие спроса и предложения способствует открытому, ничем не ограниченному росту цен. Хотя открытая инфляция и искажает рыночные процессы, все же она сохраняет за ценами роль сигналов, показывающих производителям и покупателям сферы выгодного приложения капиталов.

Подавленная инфляция (скрытая инфляция) присуща экономике с командно- административным контролем над ценами и доходами. Жесткий контроль над ценами не позволяет открыто проявиться инфляции в росте цен. В такой ситуации инфляция принимает скрытый характер. Внешне цены остаются стабильными, но так как масса денег возрастает, то их избыток вызывает товарный дефицит.

Для экономики СССР длительное время была характерна подавленная инфляция, которая выражалась в росте неудовлетворенного спроса и денежных сбережений населения, которые не находили реализации. Денежная масса на руках у населения росла быстрее, чем масса товаров и услуг. Норма сбережений в приросте дохода в 1969 году составляла 50%, в 1976 - 79%, в 1984 - 100%. Часто сбережения являлись вынужденными, инфляционный разрыв составлял 40% ВНП. Дефицит порождал очереди, спекуляцию, ослабевали стимулы к труду.

В результате подавленной инфляции товарный дефицит становится видимой стороной невидимое инфляционного процесса, поскольку на то же количество товаров приходится большее количество денежных знаков. В рыночной экономике диспропорция нашла бы естественный выход в виде роста денежных цен.

Можно сказать, что при подавленной инфляции только часть денежных знаков является деньгами. Покупатели, желая подтвердить значение своих денег, стараются найти дефицитный товар. Появляется «черный рынок» - нелегальная форма инфляции в условиях ее подавления. «Черный рынок» в какой-то мере показывает подлинные цены товаров, а иллюзия неизменности цен создает видимость экономического благосостояния, вводя в заблуждение продавцов и покупателей.

Выше говорилось, что инфляция является результатом нарушения равновесия между спросом и предложением. Равновесие может нарушаться, прежде всего, со стороны спроса. В этом случае возникает инфляция спроса .

Инфляция спроса возможна, если растет совокупный спрос при постоянном совокупном предложении, или же рост совокупного спроса превышает расширение предложения. Экономика может попытаться тратить больше, чем она способна производить; она может стремиться к какой-то точке, находящейся вне кривой своих производственных возможностей. Производственный сектор не в состоянии ответить на этот избыточный спрос увеличением реального объема продукции, потому что все имеющиеся ресурсы уже полностью использованы. Поэтому этот избыточный спрос приводит к завышенным ценам на постоянный реальный объем продукции и вызывает инфляцию спроса. Суть инфляции спроса иногда объясняется одной фразой: «Слишком много денег охотится за слишком малым количеством товаров».

Когда же возможна инфляция спроса? Инфляция спроса возможна при:

- росте спроса со стороны населения, факторами которого выступают рост заработной платы и рост занятости;

- увеличении инвестиций, особенно на средства производства во время

экономического подъема;

- росте государственных расходов (рост военных и социальных заказов).

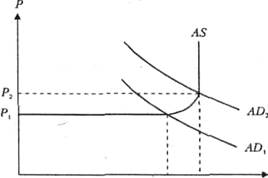

Графически инфляция спроса представима в следующем виде:

реал. ВВП

реал. ВВП

Рис.1 Инфляция спроса.

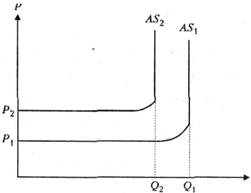

Инфляция предложения (издержек) возникает из-за роста цен вследствие увеличения издержек производства. Причинами роста издержек могут быть увеличение цен на сырье, действия профсоюзов по повышению заработной платы, монополистическое или олигополистическое ценообразование на ресурсы и др. Кривая инфляционных издержек показана на рис.2

реал. ВВП

реал. ВВП

Рис.2 Инфляция предложения

Теория инфляции, обусловленной ростом издержек, объясняет рост цен такими факторами, которые приводят к увеличению издержек на единицу продукции. Издержки на единицу продукции - это средние издержки при данном объеме производства. Такие издержки можно получить, разделив общие затраты на ресурсы на количество произведенной продукции, то есть:

![]()

Повышение издержек на единицу продукции в экономике сокращает прибыли и объем продукции, который фирмы готовы предложить при существующем уровне цен. В результате уменьшается предложение товаров и услуг в масштабе всей экономики. Это уменьшение предложения, в свою очередь, повышает уровень цен. Следовательно, по этой схеме издержки, а не спрос взвинчивает цены, как это происходит при инфляции спроса.

Основными источниками инфляции предложения являются рост заработной платы и за счет роста цен на сырье и энергоносители.

1.3 Современное антиинфляционное регулирование рыночной экономики

Последствия инфляции сложны и разнообразны. Небольшие ее темпы содействуют росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. По мере углубления инфляция превращается в серьезное препятствие для воспроизводства, обостряет экономическую и социальную напряженность в обществе. Поэтому инфляция требует контроля со стороны государства. Прежде, чем перейти к рассмотрению методов борьбы с инфляцией, рассмотрим основные ее последствия.

1. Галопирующая инфляция дезорганизует хозяйство, наносит серьезный экономический ущерб, как крупным корпорациям, так и мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры. Инфляция затрудняет проведение эффективной макроэкономической политики. К тому же неравномерный рост цен усиливает диспропорции между отраслями экономики, искажает структуру потребительского спроса. Цена перестает выполнять свою главную функцию в рыночном хозяйстве – быть объективным информационным сигналом.

2. Инфляция активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер.

3. В условиях инфляции обесцениваются сбережения населения, потери несут банки и учреждения, предоставляющие кредит. Интернационализация производства облегчает переброс инфляции из страны в страну, осложняя международные валютные и кредитные отношения.

Инфляция имеет и следующие социальные последствия.

1. Она ведет к перераспределению национального дохода, является как бы сверхналогом на население, что обуславливает отставание темпов роста номинальной, а также реальной зарплаты от резко возрастающих цен на товары и услуги. Ущерб от инфляции терпят все категории наемных работников, лица свободных профессий, пенсионеры, рантье, доходы которых либо уменьшаются, либо возрастают темпами меньшими, чем темпы инфляции.

2. Перераспределение доходов и снижение реальной заработной платы обуславливает усиление дифференциации населения по уровню доходов.

3. Особенно страдают от инфляционных процессов социальные группы с твердыми доходами (стипендии, пенсии, пособия и т.п.).

4. Все вышеперечисленное влечет усиление социальной напряженности в обществе, что в свою очередь может вызвать возникновение социальных потрясений.

Теперь мы можем перейти к рассмотрению методов борьбы с инфляцией. Можно выделить несколько теоретических подходов.

Сторонники кейнсианского направления признают в качестве

методов борьбы с инфляцией параллельное проведение дефляционной политики и политики доходов. Большая роль в проведении антиинфляционной политики отводится государству.

Монетаристская теория признает действенными только меры, направленные против инфляции спроса; с инфляцией издержек возможна борьба только с помощью усиления рыночно-конкурентных основ экономики. Государству при этом отводится пассивная роль.

Сторонники теории “экономики предложения” признают только один антиинфляционный путь – стимулирование развития производства и предложения товаров.

Сторонники теории “структурной инфляции” в качестве антиинфляционной меры предлагают определенную структуру экономики.

Не смотря на многообразие факторов, вызывающих инфляцию, вариантов антиинфляционной политики на удивление мало. Опыт развитых стран позволяет выделить 3-4 варианта. Все методы антиинфляционной политики укладываются в политику управления факторами спроса (политика агрегатного спроса и политика доходов), факторами предложения (политика стимулирования предложения) или факторами, регулирующими питательную среду инфляции, - сферу денежного обращения.

Суть методов управления агрегатным спросом состоит в воздействии на отдельные элементы совокупного спроса, чтобы сформировать новое соотношение спроса и предложения на товары и на деньги.

Для управления агрегатным спросом применяются инструменты бюджетной и кредитно-денежной политики. Такими мерами являются: сокращение государственных расходов, например, путем урезания различных социальных программ, изменения условий госзакупок; ужесточение налоговой политики по отношению к предпринимателям и потребителям. К мерам кредитно-денежной политики относят воздействие на спрос и предложение денег с целью их параллельного ограничения при помощи цены кредита.

Органами реализации дефляционной политики после принятия соответствующих программ высшими государственными органами являются, прежде всего, финансовые органы. Однако недостатком этой политики является ее прямолинейность и отсутствие избирательного воздействия. К тому же применяться она может только на стадии подъема экономики, т.е. эти методы являются краткосрочными.

Методы, направленные на прямое ограничение роста цен и доходов, прежде всего заработной платы, образуют содержание политики доходов. Их отличие от дефляционной политики состоит в том, что использоваться они могут вне зависимости от фазы циклического развития экономики. Кроме того, их применение может быть дифференцировано и предусматривает отмену для отдельных отраслей и секторов экономики. Однако максимальная эффективность политики доходов, по мнению экспертов, достигается тогда, когда основной причиной инфляции является увеличение издержек.

Суть политики доходов состоит в том, что государство ограничивает рост цен и заработной платы. Это уменьшает рост издержек производства тех товаров, в цену которых эти величины входят в качестве издержек. Тем самым политика доходов препятствует саморазвитию инфляционных процессов. В то же время ограничение роста цен на товары и заработной платы определяет динамику доходов лиц наемного труда и в какой-то части предпринимательской прибыли. В этом отношении политика доходов способствует ограничению платежеспособного спроса. Поэтому, она часто используется в сочетании с дефляционной политикой.

Существуют различные варианты политики доходов по степени жесткости принуждения к соблюдению регулирующих мер. Самый экстремальный вариант – это “замораживание” цен и заработной платы. В современных условиях он не используется, т.к. приводит к появлению скрытых форм инфляции. Предпочтение отдается гибким формам регулирования, таким как политика ограничения зарплаты с помощью налогов. Эта политика предполагает введение дифференцированных ставок налога на прибыль в зависимости от роста цен на производимую продукцию и заработной платы.

Для проведения политики доходов создаются временные органы, например управления Министерства финансов или используются традиционные. Однако считается, что для эффективного проведения этой политики необходимо сотрудничество трех сторон: государства, профсоюзов и предпринимателей. Так же как и дефляционная политика доходов может применяться на ограниченном временном периоде, поскольку для нормального развития рыночной экономики необходима свобода ценообразования.

Вышеперечисленные варианты антиинфляционной политики направлены на ограничение совокупного спроса. И в этом смысле использование политики стимулирования предложения является новым вариантом борьбы с инфляцией. В качестве методов антиинфляционного регулирования предлагается использовать методы бюджетного регулирования, преимущественно налоговые. Налоговая политика позволяет дифференцированно подходить к различным источникам и

суммам дохода. Сокращение ставок подоходного налога или налога с корпораций параллельно с расширением диапазона доходов, подпадающих под определенную ставку, позволяет ограничить рост бюджетного дефицита. В основе налоговой политики может лежать также политика доходов. Решения о повышении цен на продукцию и заработной платы принимаются предпринимателями. В основе же этих решений лежат налоговые льготы и стимулы, предлагаемые государством.

Наибольшее распространение в мире получили два принципиально различных подхода к преодолению последствий инфляции в переходной экономике, кейнсианский и монетаристский.

Монетаристская концепция инфляции настаивает на том, что инфляция – сугубо денежное явление, т.е. причиной усиления инфляционного процесса является более быстрый рост номинальной денежной массы по сравнению с объемом производимой продукции.

P=MV/Q

где P- уровень цен, M- объем денежной массы,

V- скорость обращения денег, Q- объем реального продукта

Данное уравнение показывает, что темпы инфляции прямо пропорциональны росту денежной массы и скорости обращения денег и обратно пропорциональны приросту реального продукта.

Денежная масса создается ЦБ. Сначала ЦБ увеличивает свои активы: он предоставляет кредиты государству, коммерческим банкам, отдельным

предприятиям, а также увеличивает свои золотовалютные резервы. На второй стадии ЦБ увеличивает свои пассивы, т.е. создает денежную базу из количества наличных денег в обращении, обязательных и необязательных резервов коммерческих банков.

Соотношение между денежной массой и денежной базой называется денежным мультипликатором, т.е. это отношения денежной массы к общему размеру резервов банковской системы. Мультипликатор показывает, какое количество денег создается в результате “разрастания” денежной базы.

Поскольку основной причиной инфляции в монетаристском подходе является избыток денежной массы, то последователи данной концепции ставят во главу угла жесткий контроль за денежной массой, который должен привести к изменению совокупного спроса.

Например, когда Федеральная Резервная Система США проводит продажу ценных бумаг либо окончательную, либо с правом последующего выкупа, то в банковской системе резервные депозиты уменьшаются на величину произведения мультипликатора на объем продаж. Таким образом, наблюдается уменьшение предложения денег.

Другим инструментом регулирования денежной массы может стать номинальная ставка ссудного процента.

Последовательные монетаристы опираются исключительно на проведение жесткой политики по отношению количества денег в обращении. Часть последователей этой школы считает, что для смягчения последствий этого процесса для экономики необходимо сочетать его с политикой доходов. Другие же монетаристы отвергают подобную возможность, т.к. верят в свободный рынок и считают, что политика доходов препятствует рациональному распределению ресурсов, и экономика начинает “задыхаться”.

Ключевым пунктом монетаристской стратегии преодоления инфляции является установление ЦБ некоторого определенного темпа прироста денежной массы. Таким образом, банк как бы направляет инфляцию в более спокойное русло, появляется надежда, что резкого скачка цен не будет.

Провозглашая эту концепцию, монетаристы, тем не менее, видели ее недостаток. Размер денежной массы очень сложно установить, т.к. постоянно появляются новые типы платежных средств: платежные и кредитные карточки, новые типы банковских счетов и государственных ценных бумаг. Поэтому, сложно решить какие типы платежных средств следует включать в состав денежной массы и отдавать под косвенный контроль ЦБ.

Кейнсианская теория инфляции исходит из анализа доходов и расходов хозяйствующих субъектов и влияния их на увеличение спроса, что приводит к росту производства и занятости. В то же время увеличение спроса населения как непроизводительного явления приводит к росту инфляции. Избавиться от того негативного явления можно:

- стимулированием частных и государственных инвестиций;

- ограничением заработной платы.

Кейнсианцы видели способ разрешения инфляционных кризисов в активной политике государства. Именно государство призвано было обеспечить такой прирост инвестиций, который обеспечит прирост прибылей. Стимулировать потребление можно только после того, когда достигнута стадия инвестиционного насыщения.

Сам процесс государственного регулирования должен включать четыре основных пункта. Таковыми являются:

а) денежно-кредитная политика, которая способствовать

экономическому подъему такими путями, как обеспечение достаточного количества денег в обращении, предельное снижение процентной ставки.

б) расходы государственного бюджета. Кейнсианцы считали, что бюджетная политика является главным инструментом государственного регулирования, в том числе увеличения расходов на государственные капиталовложения.

в) перераспределение государственных доходов. Согласно взглядам кейнсианцев национальный доход должен распределяться в пользу классов с наибольшими доходами, а также предпринимателей, осуществляющих производственные капиталовложения. К тому же эта теория ни в коем случае не рекомендует повышать шкалу заработной платы. Эти меры, предпринимаемые государством, способствовали бы увеличению склонности к потреблению, и, следовательно, увеличению эффективного спроса.

Таким образом, создавая систему государственного регулирования экономики, основоположник этой теории во главу угла ставил спрос. Он считал, что в экономике всегда существует отложенный спрос в виде сбережений, а также пассивов. По Кейнсу сбережения должны превратиться в элемент эффективного спроса. И управлять этим спросом должно государство, используя инструменты бюджетной и кредитно-денежной политики. Модель этого процесса предельно проста: центральный банк размещает займы, распределяет льготные кредиты. Одновременно проводятся государственные закупки товаров и услуг.

Теория Кейнса создавалась в период тяжелейшей депрессии. К тому же направлена она только на создание дополнительного спроса и не учитывает появления других возможных форм, связанных с развитием производства, инфраструктуры, изменением пропорций экономики. С точки зрения сегодняшнего дня государственное вмешательство в процесс подавления инфляции представляется правильным. Но само государственное вмешательство порождает ряд противоречий, основным из которых является возможное несовпадение интересов государства и собственников капитала в условиях свободы принятия хозяйственных решений.

Основополагающее отличие изложенных выше теоретических подходов к преодолению инфляции состоит в том, что сторонники монетаристской концепции и прежде всего М. Фридман отводят государству в этой области пассивную роль, в то время как кейнсианцы считают необходимым активное вмешательство государства. Однако и кейнсианцы, и монетаристы сходятся в одном – в период инфляции необходимо придерживаться правила сокращения денежной массы в обращении, чтобы достичь умеренной инфляции.

Таким образом, в данном параграфе были рассмотрены основные методы регулирования инфляции, наиболее часто используемые в практике. Все они в конечном итоге сводятся к управлению элементами совокупного спроса, совокупного предложения или факторами денежного обращения.

Глава 2. Проблемы инфляции в России и пути их преодоления

2.1 Особенности инфляции в России и тенденции ее развития

В большинстве стран мира уровень инфляции является одним из важнейших макроэкономических показателей, который влияет на процентные ставки, обменные курсы, потребительский и инвестиционный спрос, на многие социальные аспекты, в том числе на стоимость и качество жизни. От умеренного уровня инфляции напрямую зависит возможность поддержания перспектив устойчивого экономического роста в стране.

Способность государства поддерживать уровень инфляции на приемлемом уровне свидетельствует об эффективности экономической политики, в том числе денежно-кредитной, о степени развития механизмов саморегуляции рынка, об устойчивости и динамизме всей экономической системы. Комбинация различных факторов этого процесса зависит от конкретных экономических условий, сложившихся в стране[5] .

В современной экономике России можно выделить следующие особенности инфляционных процессов:

- Рост цен на инфраструктурные услуги в последние годы на 40-50% определяет инфляцию на потребительском рынке[6] .

- С позиции характеристики типов инфляции следует отметить, что инфляция спроса, которая преобладала на начальном этапе рыночных преобразований в России, в результате либерализации цен и проведения жесткой денежной политики преобразовалась в 1990-е годы в инфляцию издержек , которая происходила в условиях спада производства и роста безработицы.

С конца 1990-х годов повысилось значение инфляции спроса, которая сочеталась с инфляцией издержек. В отраслевом разрезе особенно выделяется в этом отношении топливно-энергетический комплекс. Это и есть инфляция издержек в российской экономике.

Корни возникновения инфляции издержек в переходной экономике лежат в недалеком прошлом, а ее механизм постоянно подпитывается современным типом экономического развития страны, ее экономической политикой. Следует вспомнить систему планового ценообразования, а также закрытость, относительную изолированность российской экономики от мирового рынка. В системе планового ценообразования была заложена концепция дешевых ресурсов, в связи, с чем цены на топливно-сырьевые и энергетические ресурсы были сильно занижены относительно мирового уровня, причем мировая конкуренция этому положению не угрожала. Таковы были стартовые условия в этих отраслях, характеризующие высокую степень несовершенства рынка. Естественно, что положение в этих отраслях по мере либерализации цен начинает меняться. Отсутствие конкуренции на внутреннем рынке, несмотря на экономический кризис, способствует поднятию цен на топливные и сырьевые ресурсы. Неразвитость общей рыночной инфраструктуры, политическая децентрализация и развал хозяйственных связей лишь укрепляют этот процесс. Параллельно начинается постепенное вхождение российской экономики в мировое хозяйство и, прежде всего за счет тех же топливно-энергетических и сырьевых отраслей. Усиливается воздействие внешнего рынка на внутреннюю экономическую ситуацию, в том числе на инфляционные процессы. За счет разницы между внутренними и мировыми ценами экспортно-ориентированные топливно-энергетические и сырьевые отрасли получают новый потенциал повышения цен на внутреннем рынке. Поскольку продукция этих отраслей необходима народному хозяйству, а конкуренция почти отсутствует (пока отечественная продукция дешевле импортной), государство вынуждено подпитывать потребителя финансовыми ресурсами для оплаты этой продукции. Запускаемый при этом механизм - инфляция издержек. Пока она продолжается, отсутствуют жесткие стимулы экономии издержек на всех стадиях промышленной переработки, и цены поднимаются по цепочке от первичной обработки сырья до конечного потребления. Можно было бы сдержать этот процесс путем регулирования внутренних цен и условий экспорта продукции ТЭК и сырьевых отраслей (путем жесткого лицензирования, квотирования и таможенных пошлин). Экономическая политика России имеет другую направленность - скорейшей либерализации этих цен и условий экспорта. До тех пор пока цены продукции базовых отраслей не выйдут на мировой уровень, группа экспортно-ориентированных отраслей останется основным генератором инфляции издержек в современной переходной экономике. Наличие в российской экономике первой половины 1995г. устойчивой инфляции издержек, а также довольно сильных инфляционных ожиданий приводит к заключению, что еще рано говорить о радикальном снижении роста цен и инфляции в долгосрочной перспективе. Проводимая макроэкономическая стабилизация будет способствовать этому процессу, однако рост инфляции будет постоянно подпитываться за счет рынка базовых отраслей производства.

- Монетарные факторы инфляции, играющие значительную роль в развитии инфляционных процессов в развитой рыночной экономике, в России не оказывали значительного влияния на инфляцию.

- Инфляционные процессы в трансформируемой экономике России представляют собой несбалансированную инфляцию.

Это нашло отражение как в опережающих темпах роста цен на материальные ресурсы, так и цен на платные услуги.

- На протяжении всего периода рыночных преобразований в российской экономике проявлялось действие внешнеэкономической инфляции, связанной с динамикой валютного курса, чистого экспорта, мировых цен на вывозимую продукцию, структурой экспорта и импорта.

В наибольшей степени она проявилась после августовского кризиса 1998 г. и в последующий период в связи с ростом мировых цен на топливно-энергетические ресурсы.

- Значительное влияние на инфляционные процессы в России оказывает теневая экономика.

Ее воздействие обусловлено, прежде всего, тем, что в связи с неуплатой налогов в этой сфере относительно увеличивается совокупный спрос в экономике. Кроме того, сокращаются доходы государственного бюджета и возможность при соответствующих экономических условиях возникновения его дефицита.

Инфляционные процессы в России усилили процесс существенной дифференциации доходов населения в результате реализации программы приватизации государственного имущества. Коэффициент дифференциации доходов в России (в 2008 г. – 16,8 раз) значительно превышает его значение в развитых странах (4–9 раз) и бывших странах с плановой экономикой Восточной и Центральной Европы (4,5–5,5 раз).

- Антимонопольная политика как средство регулирования инфляционных процессов характеризуется недостаточной эффективностью действия, что проявляется в опережающих темпах роста цен на продукцию естественных монополий по сравнению с темпами инфляции.

- В связи с глобальным мировым финансово-экономическим кризисом объем ВВП России за первый квартал 2009 года сократился на 9,5%[7] , инфляция за март по оценкам специалистов составила 1.3%, с начала года 5,4%[8] .

Взаимосвязь спада производства и инфляции проявляется в следующем. Во-первых, в процессе сокращения производства значительно растут издержки на единицу продукции, поскольку существенную их долю составляют фиксированные затраты. В частности, спад не сопровождался адекватным сокращением численности занятых. Таким образом, уменьшение объемов производства создает затратное давление на цены. Во-вторых, в рамках стабилизационных программ правительство вынуждено идти на уменьшение своих расходов, сокращая тем самым конечный спрос. Это влечет за собой дополнительное уменьшение выпуска и, следовательно, дальнейшее снижение поступления налогов.

Традиционное представление об оптимизирующем воздействии рыночных механизмов на структуру производства основано на предпосылке о свободном перетоке ресурсов из депрессивных отраслей в более эффективные. Что касается трудовых ресурсов, то их территориальная мобильность в России была всегда резко ограничена из-за дефицита жилья и отсутствия его рынка, больших расстояний между промышленными центрами. Неопределенность, непредсказуемость даже близкого будущего (в частности, из-за высокой инфляции), неурегулированность прав собственности и т.д. явились тормозом для отечественных и зарубежных инвестиций, а, следовательно, и для перестройки производственной структуры. В результате дисбаланс спроса и предложения разрешался только одним способом: снижением предложения.

Неполная загрузка производственных мощностей во многих отраслях российской экономики позволяет использовать факторы увеличения спроса для замедления инфляции в результате более полного использования незагруженных мощностей и снижения на этой основе средних и предельных издержек, роста объемов национального производства и совокупного предложения продукции.

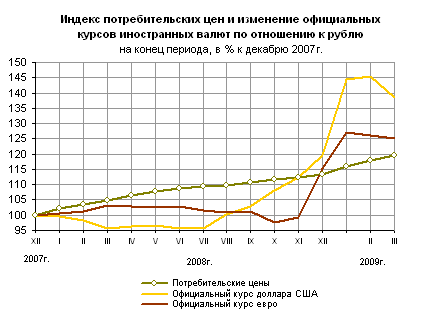

- Индекс потребительских цен по сравнению с декабрем 2007 года вырос до 115%, что можно проследить по приложению 1, приложение 2 отражает распределение индекса потребительских цен по территории субъектов РФ.

2.1 Перспективные направления антиинфляционной политики

Антиинфляционная политика является важнейшей составляющей экономической стратегии в большинстве стран мира.

Современная рыночная экономика инфляционна по своему характеру, поскольку в ней невозможно устранить все факторы инфляции. В связи с этим, очевидно, что задача полностью ликвидировать инфляцию нереальна. Видимо, поэтому многие государства ставят перед собой цель сделать ее умеренной, контролируемой, не допустить разрушительных ее масштабов.

Для антиинфляционного регулирования используются два типа экономической политики:

1. Политика, направленная на сокращение бюджетного дефицита, ограничение кредитной экспансии, сдерживание денежной эмиссии. В соответствии с монетаристскими рецептами применяется таргетирование - регулирование темпа прироста денежной массы в определенных пределах - в соответствии с темпом роста ВНП.

2. Политика регулирования цен и доходов, имеющая целью увязать рост заработков с ростом цен. Одним из средств служит индексация доходов, определяемая уровнем прожиточного минимума или стандартной потребительской корзины и согласуемая с динамикой индекса цен. Для сдерживания нежелательных явлений могут устанавливаться пределы повышения или замораживания заработной платы, ограничиваться выдача кредитов и т.д.

В случае когда инфляция не является результатом избыточного объема средств платежа в экономике, где уже полностью задействованы все производственные мощности и ресурсы рабочей силы, более разумны комплексные действия по сдерживанию инфляции на основе мер как денежно-кредитной политики, таки прямого воздействия на специфические подпитывающие факторы с использованием всех доступных правительству средств в арсенале экономической политики. В зависимости от особых причин инфляционного давления в каждом отдельном случае и в каждый отдельный момент в дополнение к ограничению денежной массы могут использоваться следующие меры.

Политика доходов , то есть формы прямого соглашения между предпринимателями и работниками, когда повышение цен является следствием использования чрезмерных возможностей профсоюзов для достижения увеличения заработной платы, не обоснованного ростом производительности.

Антимонопольная политика , направленная на общий рост конкуренции на рынках товаров и рабочей силы, на устранение или предупреждение использования преимуществ монопольного положения в производстве или реализации товаров. Если подобные монопольные позиции сильны и широко распространены, требуется длительное и масштабное ограничение денежной массы, чтобы падение спроса принуждало монополистов сдерживать цены на производимые ими товары и услуги.

Структурная политика направлена на общее повышение производительности либо на перераспределение ресурсов в те сектора, которые образуют «узкие места» в экономике.

Опыт стран, достигших успеха в снижении инфляции, без сомнения, является полезным для России. Так, представляют интерес выводы по итогам проведенного в 2005 г. Совещания представителей центральных банков под эгидой Банка международных расчетов[9] . Среди основных факторов, способствовавших снижению среднего уровня инфляции в мировой экономике и в отдельных странах, а также инфляционной инертности, были выделены[10] :

· структурные изменения в экономике, в том числе реформы связанные с повышением гибкости рынка труда;

· либерализация важнейших рынков, в частности телекоммуникационного, электроэнергии, воздушных перевозок; развитие финансового рынка, расширение спектра финансовых инструментов, в том числе для хеджирования рисков;

· выработка и реализация сбалансированной и последовательной фискальной политики, позволяющей нейтрализовать циклические колебания;

· глобализация мировой экономики, изменения в структуре внешней торговли, переключение на импорт товаров из стран с низким уровнем издержек;

· проведение более ответственной и жесткой по отношению к инфляции денежно-кредитной политики;

· переключение на режим инфляционного таргетирования совсем и связанными с этим положительным преобразованиями в институциональной системе;

· улучшение качества статистических данных и аналитических исследований;

· более быстрая и жесткая реакция со стороны денежных властей на повышение цен;

· в целом более благоприятные, чем в прошлом, внешние условия (однако данный фактор не следует переоценивать, на пример бурный рост цен на нефть и другие сырьевые товары в последние годы имел гораздо меньшее влияние на инфляцию, чемв1970-егоды, что подтверждает значимость всех остальных факторов).

Для России важнейшим инструментом борьбы с инфляцией должно стать установление контроля над динамикой денежного предложения. При этом в равной степени важны меры, как ограничивающие избыточный рост денег в экономике (с целью снижения инфляции), таки стимулирующие повышение спроса на деньги (результатом чего в конечном счете также станет снижение инфляции, но сверх того повышение уровня монетизации экономики).

Следует иметь ввиду, что форсированное снижение инфляции в среднесрочной перспективе за труд но в силу:

—двойственности целей денежно-кредитной политики, неизбежной условиях исключительно благоприятной внешнеэкономической конъюнктуры и нестабильности капитальных потоков;

— высоких цен на основные товары российского экспорта, оказывающих повышательное давление на внутренние цены и, как следствие, на темпы инфляции в реальном секторе экономики;

— недостаточной емкости и эффективности стерилизационных инструментов Банка России;

— низкой сберегательной активности населения;

— высокой монополизации отдельных товарных рынков и продолжающегося существенного повышения цен и тарифов на продукцию и услуги естественных монополий (в первую очередь на природный газ).

Наряду с ограничением темпов роста денежного предложения для России не менее важны и перспективны другие меры. В их числе можно назвать повышение спроса на деньги, дедолларизацию, рост сберегательной активности населения, расширение спектра возможных ее инструментов. Необходимы реформы, связанные с рынком труда и повышением его гибкости, а также либерализация важнейших рынков, в частности, телекоммуникационного, электроэнергии, воздушных перевозок.

Развитие финансового рынка, расширение состава финансовых инструментов, в том числе используемых для хеджирования рисков, выработка и реализация сбалансированной и последовательной фискальной политики, позволяющей нейтрализовать циклические колебания, также важны для решения указанной задачи. Эффективность этих мер доказана опытом многих стран, значит, с большой долей вероятности они окажутся эффективными и в условиях России.

Можно выделить следующие направления антиинфляционной политики в Российской Федерации:

1. Выдавать кредиты исключительно после возврата старых. Однако это осуществимо только в том случае, если при невозможности возврата кредита неотвратимо и эффективно начинает действовать процедура банкротства.

2. Восстановление доверия к государственным облигациям. Исследования показывают, что замещение кредитов Центрального банка на покрытие дефицита бюджета государственными краткосрочными облигациями - существенный фактор снижения инфляции.

3. Повышение эффективности банковского сектора путем снижения затрат, ранняя санация и банкротство неэффективных банков и консолидация банковского капитала путем слияния и привлечения новых акционеров. Снижение эмиссии и инфляции снизит доходность банковского сектора, что создаст значительные проблемы с ликвидностью у не слишком хорошо работающих банков.

4. Центральному банку очень важно удерживать намеченную траекторию обменного курса и инфляции. Ценообразование предприятий ориентировано на интуитивный обменный курс, который будет, по их мнению, на момент сделки. Тем самым предприятия сами формируют некоторый «панический» курс и в ценообразовании ориентируются на него.

5. Поощрение конкуренции и отмена правил, ограничивающих развитие рынка. Решительные сдвиги в создании благоприятных условий для ведения бизнеса, привлечение инвестиций, особенно в сферу производства потребительских товаров и услуг. Быстро растущий разрыв между расходами населения на потребительские товары и их производством для отечественного рынка покрывается импортными товарами, что усиливает давление на валютный рынок и вытесняет инвестиционные товары из импорта.

6. Снижение норм обязательных резервов и их формирование в белорусских рублях. В этом случае банки не заинтересованы в спекулятивном понижении курса белорусского рубля, так как выигрыш на курсовых спекуляциях будет съеден необходимостью пополнения резервов, снижение которых резко уменьшит разрыв между стоимостью ресурсов и ставками кредитов.

Система мер должна включать решение таких задач, как повышения эффективности банковского сектора, определение либеральной тактики в области валютной, бюджетной, налоговой и денежно-кредитной политик и т.д.

В целом отметим, что инфляция подпитывается множеством факторов, затрудняющих борьбу с ней. Для достижения устойчивого долгосрочного эффекта должен быть выработан комплексный подход с акцентом и среднесрочных мерах по снижению инфляционных ожиданий и повышению доверия к политике правительства, к национальной валюте. Важно также развитие финансового рынка и усиление контроля Центрального банка над динамикой денежных агрегатов. Проведенный анализ показал необходимость комплексного подхода к снижению инфляции при высоком и даже умеренном ее уровне (7—10%), поскольку инфляция является одним из базовых факторов торможения структурных изменений в экономике и создания конкурентной среды, сдерживания модернизации производства, замедления темпов роста доходов населения, особенно наименее обеспеченных его групп.

Приложения

Приложение 1 [11] .

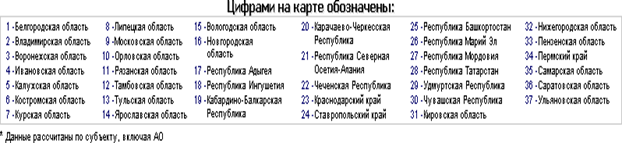

Приложение 2

[1] Яндекс. Словари. Большая советская энциклопедия.

http://slovari.yandex.ru/dict/bse/article/00029/97300.htm?text=%D0%B8%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D1%8Fencid=bse

[2] Экономическая теория / под ред. Хаустова Ю.И.- Воронеж: Изд-во Вор. Гос. Ун-та, 2003. – с.575

[3] Экономический образ мышления / Хейне П. [пер. с англ. и ред. Н. М. Макарова] Издание 10-е изд. - М. Вильямс, 2005 - с. 256

[4] Энциклопедия Mabico / финансы: http://lib.mabico.ru/1398.html

[5] Андрианов В. Инфляция: основные виды и методы регулирования// Экономист. 2006. №6. - с.34

[6] Сайт Всероссийского заочного финансово-экономического института, статья Лескиной К.А.: vzfei.magazinchik.ru/private/vzfei/prices/leskina3

[7] Портал новостей Росбалт: http://www.rosbalt.ru/2009/04/23/635893.html

[8] Сайт газеты «Ведомости»: http://www.vedomosti.ru/newsline/index.shtml?2009/04/03/753058

[9] Melick W., Galati G. The Evolving Inflation Process: An Overview // BIS Working Paper. 2006. No196.February.

[10] Кудрин А. Инфляция: российские и мировые тенденции // Вопросы экономики. - 2007. - N 10. - С.22

[11] Официальный сайт Росгосстата: www.gks.ru