Разработка финансово-экономического плана предприятия

СОДЕРЖАНИЕ: Определение финансово-экономического планирования как процесса управления хозяйственной деятельностью предприятия. Виды, процесс и этапы финансового планирования. Анализ имущества и источников его формирования, прибыли и рентабельности предприятия.Содержание

Введение

1. Теоретические основы финансового планирования на предприятии

1.1 Определение финансово-экономического планирования как процесса управления хозяйственной деятельностью предприятия

1.2 Виды финансового планирования

1.3 Процесс и этапы финансового планирования

2. Анализ финансовой деятельности ООО «Ситал Олимп» и оценка его потенциала

2.1 Характеристика ООО «Ситал Олимп»

2.2 Анализ имущества и источников его формирования

2.3 Анализ прибыли и рентабельности предприятия

3. Разработка финансового плана предприятия ООО «Ситал Олимп»

3.1 Финансовые бюджеты на предстоящий период

3.2 Показатели финансового развития предприятия на предстоящий период

Заключение

Список использованной литературы

Введение

Финансово-экономическое планирование представляет собой неотъемлемую часть системы управления финансами предприятий. Оно обеспечивает основу для принятия решений в их производственной, инвестиционной и финансовой сферах деятельности. Особенно актуальным финансово-экономическое планирование становится для российских предприятий среднего бизнеса, которые в условиях жесткой конкуренции должны идти по пути непрерывного, динамичного развития своей деятельности. Для данной категории предприятий характерна высокая оборачиваемость оборотных активов. Основной проблемой в управлении финансовыми ресурсами средних предприятий, ориентированных на развитие, является дефицит ликвидных оборотных средств, а увеличение активов таких компаний опережает рост нераспределенной прибыли, причем зачастую за счет запасов и дебиторской задолженности. С высокими темпами развития средних предприятий сопряжено и усложнение хозяйственных связей, требующее улучшения координации процессов производства и распределения всех видов ресурсов, особенно финансовых.

В отечественной и зарубежной литературе уделяется достаточно внимания проблемам финансового и экономического планирования. Вопросы экономического (хозяйственного) планирования рассматривают в своих работах Р.Акофф, Д.Хан, М.М.Алексеева, Э.А.Афитов, Л.Е.Басовский, М.Н.Бухалков, Л.П.Владимирова, А.Н.Ильин, Г.К.Лопушинская и ряд других авторов. Наибольший вклад в развитие теории финансового планирования внесли зарубежные ученые Ю.Бригхем, Д. Ван Хорн, Л.Гапенски, Д.Шим, Д.Сигел, а также отечественные ученые, в числе которых, И.А.Бланк, Е.И. Борисов, В.В.Бочаров, О.Н.Волкова, В.В.Ковалев, Н.В.Колчина, В.Е.Леонтьев, В.Е.Хруцкий, К.В.Щиборщ и другие. Однако до настоящего времени малоисследованной остается проблема разработки и применения гибких систем финансово-экономического планирования, обеспечивающих управление финансово-экономической деятельностью предприятия в целом.

Таким образом, предприятия среднего бизнеса нуждаются в разработке методических аспектов финансово-экономического планирования, учитывающего особенности их функционирования.

Цель данной курсовой работы - является разработка финансово-экономического плана на примере ООО «Ситал Олимп».

В соответствии с целью поставлены и решены следующие задачи:

- исследовать основные элементы методологии финансово-экономического планирования, определить и систематизировать его принципы организации;

- провести анализ общехозяйственной и финансовой деятельности предприятия;

- выявить резервы улучшения финансовых показателей предприятия;

- разработать программу повышения финансовой устойчивости предприятия;

- составить план финансового развития предприятия.

Объектом курсовой работы является рекламная компания «Ситал Олимп».

Предметом – методика экономико- математического моделирования.

Информационную базу исследования составляют: исследования отечественных и зарубежных специалистов в области рекламной деятельности, практические рекомендации специалистов по проведению рекламных мероприятий, материалы периодической печати. А также были использованы труды авторов: Э.А. Маркарьяна «Финансовый анализ», А.Д. Шеремета «Финансы предприятий», В.В. Ковалёва «Введение в финансовый менеджмент», Н.Н. Селезневой, А.Ф. Ионовой «Финансовый анализ. Управление финансами» и многих других, а также материалы периодической печати, а именно, такие журналы, как «Финансовый директор», «Финансовый менеджмент», «Финансы» и другие.

Курсовая работа состоит из введения, трех глав, заключения, списка использованной литературы, графического материала и приложения.

В первой главе рассматриваются теоретические и методологические аспекты анализа финансовой устойчивости предприятий. Во второй главе проведен анализ финансовой деятельности предприятия, рекламной фирмы «Ситал Олимп». Третья глава посвящена совершенствованию финансовой деятельности предприятия и планированию основных финансовых показателей.

Поставленная цель, задачи, предмет исследования предопределили логику изложения и структуру курсовой работы, состоящую из введения, трех глав, заключения, списка использованных источников, приложения. Курсовая работа изложена на 62 страницах компьютерного текста. Список источников содержит 26 наименований.

предприятие финансовое планирование

1. Теоретические основы финансового планирования на предприятии

1.1 Определение финансово-экономического планирования как процесса управления хозяйственной деятельностью предприятия

Комплексной управляющей системой, обеспечивающей разработку решений, связанных с организацией и распределением финансовых потоков и оборотов, является система финансового менеджмента предприятия. Современный этап развития финансового менеджмента на предприятиях России отмечается активным использованием в нем принципов системного подхода. Именно в рамках такого подхода происходит выделение элементов системы финансового менеджмента и одним из таких элементов является финансово-экономическое планирование деятельности предприятия.

Финансово-экономическое планирование в отличие от финансового планирования представляет собой более широкое понятие. Финансовое планирование направлено на управление финансовыми потоками и оборотами предприятия, тогда как главной целью финансово-экономического планирования является управление всей хозяйственной деятельностью предприятия через управление этими потоками.[1]

В отличие от хозяйственного планирования конечным результатом реализации концепции финансово-экономического планирования является достижение запланированных финансовых показателей деятельности предприятия. При этом финансово-экономическое планирование, с одной стороны, учитывает неопределенность и изменчивость внешней среды, а с другой стороны - сочетание стратегического, тактического и оперативного планирования.

Таким образом, финансово-экономическое планирование представляет собой процесс управления хозяйственной (экономической) деятельностью предприятия, основанный на принятии финансовых решений, для реализации которых разрабатывается система финансовых планов (бюджетов). Финансово-экономическое планирование позволяет предприятиям среднего бизнеса гибко реагировать на изменения внешней среды с учетом внутренних характеристик этих предприятий как систем.

Высокие темпы развития деятельности предприятий среднего бизнеса сопряжены с высокими темпами увеличения их активов за счет запасов и дебиторской задолженности, которые опережают рост нераспределенной прибыли. Возникающий при этом риск роста дефицита ликвидных средств и обуславливает необходимость принятия финансовых решений, образующих основу их общей экономической политики, реализации которой способствует финансово-экономическое планирование.

Процесс разработки систем финансово-экономического планирования необходимо осуществлять в соответствии с методологией финансово-экономического планирования. К числу основных элементов данной методологии относятся принципы, на базе которых используются и совершенствуются в процессе практической деятельности все реализуемые и возможные к реализации методы финансово-экономического планирования.[2]

К основным принципам финансово-экономического планирования, которые должны использоваться в практике финансового менеджмента, можно отнести как общие принципы планирования, так и принципы финансового планирования, сформулированные в работах ряда авторов, и в том числе Р.Л. Акоффа[3] , М.Н. Бухалкова[4] , А.Н. Ильина[5] и др. Основанием для включения названных принципов в группировку послужила их направленность на реализацию ключевых требований к системам финансово-экономического планирования.

Все принципы можно объединить в семь групп в зависимости от того, на реализацию какого из перечисленных требований они направлены (см. таблицу 1).

Таблица 1 - Группировка принципов финансово-экономического планирования[6]

| Требования к системе финансово-экономического планирования | Принципы финансово-экономического планирования, направленные на реализацию требования |

| 1. Обеспечение координации действий и взаимосвязи организационных уровней управления, сфер деятельности объекта финансово-экономического планирования | 1. Системность 2. Комплексность 3. Единство 4. Интеграция и координация (холизм) |

| 2.Учет изменений факторов внутренней и внешней среды | 1. Гибкость 2. Непрерывность 3. Адаптивность 4. Демократизм (самостоятельность) |

| 3.Направленность на реализацию общих целей экономической политики хозяйствующего субъекта | 1. Директивность 2. Необходимость 3. Целенаправленность 4. Объективность (полнота) 5. Точность |

| 4.Получение экономического эффекта от использования системы финансово-экономического планирования | 1. Приоритетность 2. Сбалансированность (пропорциональность) 3. Оптимальность 4. Равнонапряженность 5. Ресурсообеспеченность 6. Эффективность |

| 5.Эффективное использование трудовых ресурсов, учет интересов исполнителей | 1. Мотивация 2. Воспитание и обучение 3. Участие |

| 6.Упрощение текущих процессов оперативной деятельности хозяйствующего субъекта | 1. Уменьшение сложности 2. Упорядочение 3. Документирование 4. Ясность и лаконичность формулировки плана 5. Безопасность (риск) 6. Научность 7. Итеративность |

| Таблица 1 - Группировка принципов финансово-экономического планирования[7] | |

| 7. Управление финансовыми потоками и финансовыми оборотами предприятия | 1. Принцип финансового соотношения сроков 2. Принцип платежеспособности 3. Рентабельность капиталовложений 4. Принцип сбалансированности рисков 5. Принцип приспособления к потребностям рынка 6. Принцип предельной рентабельности |

Финансово-экономическое планирование должно основываться на совокупности рассмотренных принципов. Соблюдение комплекса принципов позволит достичь синергетического эффекта, то есть роста эффективности системы финансово-экономического планирования за счет совместного однонаправленного действия принципов, заложенных в ее основу.

Группировка принципов финансово-экономического планирования помогает решить проблему выбора принципов, на основе которых должно осуществляться построение эффективной системы финансового менеджмента на предприятиях среднего бизнеса.

1.2 Виды финансового планирования

Финансовое планирование на фирме бывает трех видов и различается по типу составляемого плана и сроку на который он разрабатывается. Финансовое планирование бывает: оперативное, текущее и перспективное (стратегическое).

Все виды финансового планирования на фирме связаны друг с другом и осуществляются в определенной последовательности.

Таблица 2 – Виды финансового планирования[8]

| Виды финансового планирования | Перспективное (стратегическое) финансовое планирование | Текущее финансовое планирование | Оперативное финансовое планирование |

| Формы разрабатываемых финансовых планов | Прогноз отчета о прибылях и убытках; прогноз движения денежных средств; прогноз бухгалтерского баланса | План доходов и расходов по операционной деятельности; план доходов и расходов по инвестиционной деятельности; план поступления и расходования денежных средств; балансовый план | Платежный календарь, кассовый план |

| Период планирования | 1 -3 года | 1 год | Декада, квартал, месяц |

Исходной точкой планирования является прогнозирование основных направлений финансовой деятельности предприятия, осуществляемое в процессе перспективного планирования, которое определяет задачи и параметры текущего финансового планирования. В свою очередь основа для разработки оперативных финансовых планов формируется именно на стадии текущего финансового планирования. Очень важно осознавать тесную взаимосвязь всех видов финансового планирования. И то, что с переходом от одного вида планирования к другому цели, задачи, этапы осуществления и показатели более конкретизируются, становятся более четкими.

1.3 Процесс и этапы финансового планирования

Процесс финансового планирования включает несколько этапов, таких как:

- анализ финансовой ситуации;

- разработка общей финансовой стратегии фирмы;

- составление текущих финансовых планов;

- корректировка, увязка и конкретизация финансового плана;

- осуществление оперативного финансового планирования;

- выполнение финансового плана;

- анализ и контроль выполнения плана.[9]

На первом этапе анализируются финансовые показатели деятельности предприятия за предыдущий период времени. Это делается на основе бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении средств. Эти документы содержат данные для анализа и расчета финансового состояния предприятия, а также служат основой для составления прогноза этих документов. Основное внимание уделяется таким показателям, как объем реализации, затраты, размер полученной прибыли. Подводится общий итог, который дает возможность оценить финансовые результаты деятельности фирмы и определить проблемы, стоящие перед ней.

Второй этап – это разработка финансовой стратегии и финансовой политики по основным направлениям деятельности фирмы. На этом этапе составляются основные прогнозные документы, которые относятся к перспективному финансовому планированию: прогноз отчета о прибылях и убытках; прогноз движения денежных средств; прогноз бухгалтерского баланса. Эти документы включаются в структуру научно-обоснованного бизнес плана предприятия.

В процессе осуществления третьего этапа уточняются и конкретизируются основные показатели прогнозных финансовых документов путем составления текущих финансовых планов.

На четвертом этапе происходит состыковка показателей финансовых планов с производственными, коммерческими, инвестиционными, строительными и другими планами и программами, разрабатываемыми на предприятии.

Пятый этап – это осуществление оперативного финансового планирования путем разработки оперативных финансовых планов фирмы.

Шестой этап предусматривает осуществление текущей производственной, коммерческой и финансовой деятельности фирмы, определяющей конечные финансовые результаты деятельности в целом.

Завершается процесс финансового планирования на фирме анализом и контролем за выполнением финансовых планов. Данный этап заключается в определении фактических конечных финансовых результатов деятельности предприятия, сопоставлении с запланированными показателями, выявлении причини следствий отклонений от плановых показателей, в разработке мер по устранению негативных явлений.[10]

2. Анализ финансовой деятельности ООО «Ситал Олимп» и оценка его потенциала

2.1 Характеристика ООО «Ситал Олимп»

03 сентября 2003 г. в г. Екатеринбурге образовалась компания «Ситал Олимп» (сокращение от словосочетания «широкоформатная реклама»).

Компания специализируется на изготовлении и размещении наружной рекламы на собственной сети рекламоносителей: брандмауэрных панно, растяжек, стендов 6х3 м, световых коробов.

Также фирма известна на рекламном рынке г. Екатеринбурга и Уральского региона как надежный партнер и стремительно развивающийся конкурент.

Подтверждением этому является постоянное совершенствование имеющихся направлений, увеличение сети рекламоносителей, расширение клиентской базы и формирование новых подразделений.

Компания предоставляет услуги дизайнеров по разработке оригинал-макета, цветокоррекции и т.д. Опытные специалисты предложат на выбор несколько рекламных идей, затем быстро и качественно воплотят выбранный вариант в жизнь.

В том числе предоставляется полный перечень дополнительных услуг: установка люверсов, прошивка или сварка карманов и по изображению, благодаря высокому качеству которой можно изготавливать плакаты любого формата. Монтаж рекламных плакатов 6х3 м, 3х12 м и 5х15 м, растяжек, оформление автотранспорта, витрин произведут опытные специалисты в очень короткие сроки.

О надежности организации свидетельствует успешное сотрудничество с такими крупными компаниями как ТЦ «Екатерининский», «Сити-Центр», «Уралсвязьинформ», «Диксис», «Джентри», кинотеатр «Салют» и др.

Основными потребителями являются юридические лица.

частота заказов 18-20 в месяц.

Основные постоянные клиенты:

-ООО Евросантехника;

-ООО Свердлгражданстрой;

-ООО Союз-мебель;

-ООО Гламур;

- РЦ Луна 2000;

-ККТ Космос;

-кинотеатр Салют.

Скидки и льготы:

постоянным клиентам скидка-5%

объем от 180 метров квадратных - 5%

от 230 метров квадратных- 10%

Адрес: «Ситал Олимп» 620041, г. Екатеринбург,

ул. Уральская, 4.

т/ф: (343) 349-51-56,

349-51-69, 349-17-63

График работы: пн-пт 9-18 ч.

перерыв 13-14 ч.

сб-вс выходной

Численность работников – 14 чел.

Рекламное дело во всех странах развивается с такой быстротой, охватывает такие широкие аспекты экономике и производства, вовлекает такие большие человеческие ресурсы, что можно с уверенностью сказать: реклама на современном этапе превратилась в отдельный вид деятельности человека - рекламный бизнес. Рекламный менеджмент (управление рекламой) выступает как всеобъемлющий фактор эффективности рекламы на современном этапе ее развития.

Любой план находит свое отражение через совокупность определенных показателей. Система показателей, используемых в планово- аналитической работе предприятий представляет собой комплекс взаимосвязанных экономических и информационных параметров, а также их необходимые расчеты. Расчёты основных экономических показателей приведены в таблице 3.

Таблица 3 - Анализ основных экономических показателей «Ситал Олимп» за три года

| Показатель | 2008 | Прошлый период 2009 г. |

Отчетный период 2010 г. |

Отклонение |

|

| от 2009года | от 2008 года | ||||

| Доходы от оказания услуг | |||||

| - в действующих ценах | 3569 | 3916 | 5375 | 1459 | 1806 |

| - в сопоставимых ценах | 3569 | 3765,38 | 5070,75 | 1305,37 | 1501,75 |

| Себестоимость услуг | 3166 | 3416 | 4834 | 1418 | 1668 |

| Численность персонала | 14 | 14 | 14 | 0 | 0 |

| - в том числе рабочих | 11 | 11 | 11 | 0 | 0 |

| Средняя заработная плата | 11847,2 | 12318 | 12593,8 | 275,72 | 746,59 |

| - в том числе рабочих | 11912,4 | 12068,2 | 12686,6 | 618,35 | 774,19 |

| Среднегодовая выработка | 254,93 | 279,71 | 383,93 | 104,214 | 129 |

| - в том числе рабочих | 324,45 | 356,00 | 488,64 | 132,636 | 164,18 |

| Основные производственные фонды | 128 | 128 | 128 | 0 | 0 |

| - в том числе активная часть | 69 | 78 | 78 | 0 | 9 |

| Фондоотдача | 27,88 | 30,59 | 41,99 | 11,3984 | 14,11 |

| Фондоотдача активной части | 51,72 | 50,21 | 68,91 | 18,7051 | 17,19 |

| Величина материальных затрат | 567 | 778 | 641 | -137 | 74 |

| Материалоемкость продукции | 0,16 | 0,20 | 0,12 | -0,08 | -0,04 |

| Затраты на 1 руб. товарной продукции | 0,89 | 0,87 | 0,90 | 0,03 | 0,01 |

| Прибыль от продаж | 403 | 500 | 541 | 41 | 138 |

| Чистая прибыль | 298,68 | 372,4 | 249 | -123,4 | -49,68 |

| Рентабельность услуг | 8,37 | 9,51 | 4,63 | -4,87 | -3,74 |

В 2010 году значительно вырос объем произведенной и реализованной продукции «Ситал Олимп», темпы роста доходов от оказания услуг превышают объемы услуг в прошлом 2009 году на 1459 тыс.р. или на 37,25%.

При этом увеличились также затраты на производство и реализацию услуг, но при этом темп прироста затрат несколько выше темпа прироста доходов от реализации произведенных услуг и составляет 41,51%.

На предприятии были закуплены новые технические средства, за счет чего стоимость активной части основных производственных фондов увеличилась на 13,04% по сравнению с 2008 годом. Увеличение активной части основных производственных фондов положительно отразилось на выполнении запланированного объема работ и производительности работ персонала. Среднегодовая выработка работников увеличилась на 70,31% в целом по предприятию. Кроме улучшения условий работников предприятия, одним из стимулов к более производительному труду является система материального стимулирования работников. Заработная плата работников в целом по предприятию выросла на 2,23%. Заработная плата работников является одним из видов расходов, которые составляют себестоимость продукции. Поэтому при планировании необходимо, чтобы темпы роста производительности труда росли более высокими темпами, чем рост заработной платы. Только при этом условии предприятие может получать дополнительную прибыль. На «Ситал Олимп» темп роста производительности труда выше темпа роста заработной платы на 35,02% (37,25 – 2,23), поэтому можно сделать вывод, что на предприятии созданы необходимые условия для эффективной организации производственного процесса.

Несмотря на положительные результаты в динамике получения доходов, необходимо отметить и отрицательные моменты финансово- хозяйственной деятельности, например, снижение прибыли от продаж продукции предприятия и чистой (нераспределенной прибыли). Так как прибыль является результатом финансово- хозяйственной деятельности, поэтому ее анализу необходимо уделить наибольшее внимание.

Прибыль от продаж продукции в динамике возрастает, однако управленческие расходы в 2010 году отрицательно сказались на чистой прибыли предприятия, которая по сравнению с 2009 годом снизилась на123,4 тыс.р. и по сравнению с 2008 годом на 49,68 тыс.р. Данный фактор повлиял на рентабельность деятельности предприятия, которая также имеет тенденцию к снижению. В целом, можно сделать вывод, что наиболее успешным предприятие было в 2009 году, а в 2010 году его экономические показатели ухудшились.

2.2 Анализ имущества и источников его формирования

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма №1) , отчет о прибылях и убытках (форма №2), отчет о движении капитала (форма №3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.По данным бухгалтерского баланса проанализируем структуру имущества предприятия и источников его образования.

Данные таблицы и диаграмм показывают, что имущество предприятия и источники его образования выросли за анализируемый период. Наиболее высокими темпами выросли текущие и ликвидные активы предприятия, а именно денежные средства. Также большими темпами выросла доля ликвидных активов, а именно дебиторская задолженность (срок платежей по которой наступает в течение 12 месяцев после отчетного периода).

Сумма источников формирования капитала также возросла на конец отчетного периода; сумма собственных средств не увеличилась, а сумма заемных средств увеличилась в 2009 году на 27 тыс.р, но в 2010 году предприятие расплатилась с частью долговых обязательств, и заемные средства по сравнению с 2008 годом увеличились только на 1 тыс.руб. При этом в основном предприятие оперирует операциями с краткосрочной кредиторской задолженностью.

Таблица 4 – Анализ структуры имущества предприятия и источников его образования

| Номера строк баланса | 2008 год | 2009 год | 2010 год | Отклонение | |||||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | от 2009 года | от 2008 года | ||

| Актив | |||||||||

| Недвижимое имущество | 190+230 | 128 | 9,16 | 128 | 8,98 | 128 | 9,15 | 0 | 0 |

| Текущие активы- всего | 290-217-230 | 1270 | 90,84 | 1271 | 89,19 | 1271 | 90,85 | 0 | 1 |

| из них материально- производственные запасы - всего | 210-216-217+220 | 436 | 31,19 | 564 | 39,58 | 564 | 40,31 | 0 | 128 |

| В том числе: | 0,00 | 0,00 | 0,00 | 0 | 0 | ||||

| производственные запасы | 214 | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 | 0 | 0 |

| готовая продукция | 215 | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 | 0 | 0 |

| прочие материально - производственные запасы | 0,00 | 0,00 | 0,00 | 0 | 0 | ||||

| Ликвидные активы - всего | 216+240+250+260 | 834 | 59,66 | 707 | 49,61 | 707 | 50,54 | 0 | -127 |

| В том числе: | 0,00 | 0,00 | 0,00 | 0 | 0 | ||||

| денежные средства и краткосрочные вложения | 260+250 | 167 | 11,95 | 174 | 12,21 | 174 | 12,44 | 0 | 7 |

| дебиторская задолженность (срок платежей по которой наступает в течение 12 месяцев после отчетного периода) | 240 | 536 | 38,34 | 456 | 32,00 | 456 | 32,59 | 0 | -80 |

| товары отгруженные | 216 | 131 | 9,37 | 77 | 5,40 | 77 | 5,50 | 0 | -54 |

| Пассив | |||||||||

| Собственный капитал | 700-217-390 | 98 | 7,01 | 98 | 6,88 | 98 | 7,01 | 0 | 0 |

| Заемные средства - всего | 590+690-630-640-650-660 | 1300 | 92,99 | 1327 | 93,12 | 1301 | 92,99 | -26 | 1 |

| из них | 0,00 | 0,00 | 0,00 | 0 | 0 | ||||

долгосрочные обязательства |

590 | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 | 0 | 0 |

| Таблица 4 – Анализ структуры имущества предприятия и источников его образования | |||||||||

| краткосрочные обязательства - всего | 690-630-640-650-660 | 1300 | 92,99 | 1327 | 93,12 | 1301 | 92,99 | -26 | 1 |

| В том числе: | 0,00 | 0,00 | 0,00 | 0 | 0 | ||||

| кредиты банков | 611 | 0,00 | 0,00 | 0,00 | 0 | 0 | |||

| расчеты с кредиторами | 620 | 1300 | 92,99 | 1327 | 93,12 | 1301 | 92,99 | -26 | 1 |

| прочие краткосрочные обязательства | 670 | 0,00 | 0,00 | 0,00 | 0 | 0 | |||

| валюта баланса | 700 | 1398 | 100,00 | 1425 | 100,00 | 1399 | 100,00 | -26 | 1 |

Определим наличие, динамику и удельный вес производственных активов в общей стоимости имущества.

Таблица 5 - Динамика и удельный вес производственных активов в общей стоимости имущества

Показатели |

Строка баланса |

2008 |

2009 |

2010 |

Отклонение |

|

| от 2009 | от 2008 | |||||

| Основные средства | 120 | 128 | 128 | 128 | 0 | 128 |

| Сырье, материалы и другие аналогичные ценности | 211 | 436 | 778 | 564 | -214 | 436 |

| Животные на выращивании | 212 | 0 | 0 | 0 | 0 | 0 |

| Малоценные и быстроизнашивающиеся предметы | 213 | 0 | 0 | 0 | 0 | 0 |

| Затраты в незавершенном производстве | 214 | 0 | 0 | 0 | 0 | 0 |

| Расходы будущих периодов | 217 | 0 | 0 | 0 | 0 | 0 |

| Всего производственных активов | 564 | 906 | 692 | -214 | 564 | |

| Общая стоимость имущества | 300 | 1398 | 1425 | 1399 | -26 | 1 |

| Удельный вес производственных активов в общей стоимости имущества | 40,34 | 63,58 | 49,46 | -14,12 | 9,12 | |

Данные таблицы позволяют сделать вывод о том, что доля производственных активов в общей стоимости имущества увеличилась на 9,12% по сравнению с 2008 годом, но снизилась на 14,12 % по сравнению с 2009 годом. Несмотря на то, что сумма производственных активов выросла на 564 тыс.руб. по сравнению с 2008 годом, по сравнению с 2009 годом произошло значительное снижение стоимости производственных активов, которые уменьшились на 214 тыс.р, общая стоимость имущества при этом выросла не такими высокими темпами высокими темпами и возросла по сравнению с 2008 годом только на 1 тыс.р. Такая ситуация может в дальнейшем отрицательно отразиться на финансовом положении предприятия.

Произведем расчет размера собственных оборотных средств предприятия на начало и конец года, т.е. дадим оценку финансового потенциала.

Таблица 6 - Оценка финансового потенциала

| Собственные оборотные средства предприятия | 2008 | 2009 | 2010 | Отклонение | |

| от 2008 года | от 2009 года | ||||

| Собственный капитал | 98 | 98 | 98 | 0 | 0 |

| Долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 |

| Внеоборотные активы (недвижимое имущество) | 128 | 128 | 128 | 0 | 0 |

| Итого собственных оборотных средств (стр.1 + стр.2 + стр.3) | 226 | 226 | 226 | 0 | 0 |

За три года не произошло никаких изменений собственных оборотных средств предприятия. Данную ситуацию можно рассматривать двояко. С одной стороны на предприятии нет ухудшения финансового потенциала, с другой стороны можно сделать вывод, что предприятие за три года остановилось в своем развитии.

Собственные оборотные средства включают в себя собственный капитал, долгосрочные обязательства и недвижимое имущество. На анализируемом предприятии собственные оборотные средства представлены только собственным капиталом, который на конец года который составляет 226 тыс. руб, что положительно отразится на финансовом состоянии предприятия.

Рассчитаем источники формирования материально – производственных запасов предприятия на начало и конец года.

Таблица 6 – Анализ источников формирования материально – производственных запасов предприятия на начало и конец года

| Источники формирования материально- производственных запасов | 2008 |

2009 |

2010 |

Отклонение |

|

| от 2008 года | от 2009 года | ||||

| Собственные оборотные средства | 98 | 98 | 98 | 0 | 0 |

| Краткосрочные кредиты банков и займы (баланс строки 611+ 612) | 0 | 0 | 0 | 0 | 0 |

Таблица 6 – Анализ источников формирования материально – производственных запасов предприятия на начало и конец года

| Расчеты с кредиторами по товарным операциям (баланс строк 612 +622 +627) | 93 | 0 | 40 | -53 | 40 |

| Итого источников формирования материально - производственных запасов (стр.1 + стр.2 + стр.3) | 191 | 98 | 138 | -53 | 40 |

Данные таблицы позволяют сделать вывод о том, что источниками формирования являются собственные оборотные средства предприятия, в 2008 и 2009 году предприятие для формирования материально- производственных запасов использовало собственные средства.

Предприятие не использует кредиты банков для развития своей финансово-хозяйственной деятельности и в основном оперирует товарными» кредитами (отсрочка платежа поставщикам за поставленные сырье, атериалы, необходимые для производства продукции).

Определим степень покрытия материально – производственных запасов собственными оборотными средствами и источниками формирования запасов.

Таблица 7 – Анализ степени покрытия материально– производственных запасов собственными оборотными средствами и источниками формирования запасов

Показатели |

2008 |

2009 |

2010 |

Отклонение | |

| от 2008 года | от 2009 года | ||||

| Материально - производственные запасы (суммы строк 211+212++213+214+215+220) | 436 | 778 | 564 | 128 | -214 |

| Собственные оборотные средства | 98 | 98 | 98 | 0 | 0 |

| Источники формирования материально - производственных запасов | 191 | 98 | 138 | -53 | 40 |

По данным таблиц можно сделать вывод о том, что на предприятии достаточно большая доля материально – производственных запасов. Причем в 2009 году эта доля была очень значительной и почти в 8 раз превышала собственные оборотные средства и источники формирования материально- производственных запасов.

Расчеты в таблице 7 дают основание сделать вывод о том, что предприятие ООО «Ситал Олимп» является финансово неустойчивым. И хотя в 2010 году финансовая ситуация несколько стабилизировалась, все равно сумма материально-производственных запасов значительно превышает сумму источников формирования материально- производственных запасов, а это требует от руководства предприятия ежедневного контроля за кредиторской и дебиторской задолженностью. Так как при незначительной задержке оплаты сырья и материалов поставщикам (предприятие не использует банковские кредиты), ООО «Ситал Олимп» может потерять конкурентоспособность в глазах поставщиков и следующие поставки необходимых производственных запасов могут отгружаться на новых, не выгодных для ООО «Ситал Олимп» условиях. Единственным плюсом в данной ситуации является то, что кредиторская задолженность, образовавшаяся у предприятия является «бесплатной», т.е. за использование средств поставщиков, задержку в оплате труда персонала организации не нужно платить банковский процент за использование денежных средств.

Таблица 8 – Расчет основных коэффициентов, характеризующих уровень финансовой устойчивости предприятия

Наименование коэффициентов |

Порядок расчета коэффициентов |

Установленный критерий | 2008 |

2009 |

2010 |

Отклонение | |

| от 2008 года | от 2009 года | ||||||

| Коэффициент заемных средств | Обязательства / Собственный капитал | 13,27 | 13,54 | 13,28 | 0,01 | -0,27 | |

| Коэффициент автономии | Собственный капитал / Общая сумма капитала | более 0,5 | 0,07 | 0,07 | 0,07 | 0,00 | 0,00 |

| Коэффициент покрытия инвестиций | Долгосрочные обязательства / Общая сумма капитала | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Коэффициент обеспеченности текущих активов собственными средствами | Собственные оборотные средства / Текущие активы | более 0,1 | 0,08 | 0,08 | 0,08 | 0,00 | 0,00 |

| Коэффициент маневренности собственного капитала | Собственные оборотные средства / Собственный капитал | 1 | 1 | 1 | 0,00 | 0,00 | |

Финансовые показатели, характеризующие финансовую устойчивость анализируемого предприятия почти не изменились за три анализируемых периода. Так соотношение собственных и заемных средств меняется в сторону увеличения собственных средств предприятия хотя данное соотношение незначительно.

Собственного капитала однако недостаточно и предприятию приходится привлекать дополнительные заемные средства и данная ситуация отрицательно может сказаться на платежеспособности предприятия, тем более что предприятие в основном использует краткосрочные заемные средства. Плюсом использования краткосрочных кредитов является минимальный размер переплаты по кредиту, минусом, то что деньги взятые в кредит нужно отдавать очень быстро, поэтому необходимо ими более эффективней распоряжаться. В нашем случае кредиторская задолженность возникает, только по поставщикам и подрядчикам, а также перед персоналом организации, поэтому в данном случае это беспроцентная кредиторская задолженность предприятия.

Таким образом, у предприятия ООО «Ситал Олимп» еще достаточно проблем, которые могут оказать отрицательное влияние на финансовую устойчивость.

Осуществим группировку активов и пассивов предприятия на конец года по их срочности в соответствии с вышеизложенными критериями, сопоставим активы и пассивы по соответствующим группам срочности выявим отклонения между ними, использовав при этом таблицу и данные формы 1 бухгалтерского баланса.

Таблица 9 – Группировка баланса в 2008 году

| Группировка активов | Сумма, тыс.руб. | Группировка пассивов | Сумма, тыс.руб. | Недостаток(-), излишек (+) платежных средств |

| 1. Первоклассные ликвидные активы | 167 | 1. Наиболее срочные обязательства | 1300 | 1133 |

| 2. Быстрореализуемые активы | 536 | 2. Срочные обязательства | 1300 | 764 |

| 3. Среднереализуемые активы | 567 | 3. Долгосрочные пассивы | 0 | -567 |

| 4.Труднореализуемые активы | 128 | 4. Постоянные пассивы | 98 | -30 |

Таблица 10 – Группировка баланса в 2009 году

| Группировка активов | Сумма, тыс.руб. | Группировка пассивов | Сумма, тыс.руб. | Недостаток(-), излишек (+) платежных средств |

| 1. Первоклассные ликвидные активы | 107 | 1. Наиболее срочные обязательства | 1327 | 1220 |

| 2. Быстрореализуемые активы | 412 | 2. Срочные обязательства | 1327 | 915 |

| 3. Среднереализуемые активы | 778 | 3. Долгосрочные пассивы | 0 | -778 |

| 4. Труднореализуемые активы | 128 | 4. Постоянные пассивы | 98 | -30 |

Таблица 11 – Группировка баланса в 2010 году

| Группировка активов | Сумма, тыс.руб. | Группировка пассивов | Сумма, тыс.руб. | Недостаток(-), излишек (+) платежных средств |

| 1. Первоклассные ликвидные активы | 174 | 1. Наиболее срочные обязательства | 1301 | 1127 |

| 2. Быстрореализуемые активы | 456 | 2. Срочные обязательства | 1301 | 845 |

| 3. Среднереализуемые активы | 641 | 3. Долгосрочные пассивы | 0 | -641 |

| 4. Труднореализуемые активы | 128 | 4. Постоянные пассивы | 98 | -30 |

Таблица 12 – Динамика активов и пассивов

Группировка активов |

2008 |

2009 |

2010 |

Отклонение |

|

| от 2008 года | от 2009 года | ||||

| 1. Первоклассные ликвидные активы | 167 | 107 | 174 | 7 | 67 |

| 2. Быстрореализуемые активы | 536 | 412 | 456 | -80 | 44 |

| 3. Среднереализуемые активы | 567 | 778 | 641 | 74 | -137 |

| 4. Труднореализуемые активы | 128 | 128 | 128 | 0 | 0 |

| Группировка пассивов | |||||

| 1. Наиболее срочные обязательства | 1300 | 1327 | 1301 | 1 | -26 |

| 2. Срочные обязательства | 1300 | 1327 | 1301 | 1 | -26 |

| 3. Долгосрочные пассивы | 0 | 0 | 0 | 0 | 0 |

| 4. Постоянные пассивы | 98 | 98 | 98 | 0 | 0 |

По сравнению с 2008 годом наиболее высокими темпами выросли первоклассные и быстрореализуемые активы предприятия.

Среднереализуемые активы также возросли по сравнению с 2008 годом, однако по сравнению с 2009 годом их сумма стала меньше на 137 тыс.р.

Если анализировать обязательства предприятия то в основном у предприятия срочные обязательства, и практически нет долгосрочных и постоянных пассивов.

Можно сделать вывод, что предприятие получило более ликвидный баланс по сравнению с 2009 годом, однако по сравнению с прошлым 2010 годом ухудшило свои показатели.

Таблица 13 – Расчет коэффициентов ликвидности

Показатель ликвидности |

Источник информации | 2008 |

2009 |

2010 |

Отклонение | |

| от 2008 года | от 2009 года | |||||

| Текущая (общая) ликвидность | стр.290 / стр.690 | 0,98 | 0,98 | 0,98 | 0,00 | 0,00 |

| Срочная ликвидность | стр. (290 — (210 — 217))/стр. 690 | 0,54 | 0,39 | 0,48 | -0,06 | 0,09 |

| Абсолютная ликвидность | стр. 260/ стр. 690 | 0,13 | 0,08 | 0,13 | 0,01 | 0,05 |

| Чистый оборотный капитал | стр. 290 — стр.690 | -30 | -30 | -30 | 0 | 0 |

В течение анализируемого периода коэффициент текущей ликвидности не изменился. И предприятие рекламная фирма «Ситал Олимп»не в состоянии покрыть все свои текущие обязательства за счет имеющихся оборотных средств, тенденция повышения данного показателя свидетельствует об ухудшении ликвидности фирмы.

В целом компания «Ситал Олимп»характеризуется плохой ликвидностью. По сравнению с 2009 годом предприятие ухудшило свои показатели, одной из причин снижения ликвидности предприятия можно назвать финансовый кризис 2010 года, который оказал отрицательное влияние на коммерческую деятельность многих фирм. «Экономического кризиса еще нет, но есть другая сторона – его ожидание– Клиенты живут ожиданиями кризиса и более внимательно выбирают средства рекламы – каналы СМИ, а также с большей ответственностью подсчитывают выделенные и планируемые к выделению на рекламу средства».

Экономический кризис в стране заставил рекламодателей минимизировать затраты на рекламу, заставил жестко оценивать, насколько реклама эффективна. Кризис стал индикатором эффективности не только рекламы, но и бизнеса, коммерческой деятельности как процесса, направленного на извлечение прибыли. Он показал, насколько бизнес-системы устойчивы и насколько они в состоянии выполнять свою основную задачу, то есть извлекать прибыль.

Хотя большая величина прибыли и положительная динамика рентабельности благотворно сказываются на финансовом состоянии предприятия, повышают его финансовую устойчивость, тем не менее, подобное утверждение справедливо лишь до определенных пределов. Обычно более высокая прибыльность связана и с более высоким риском: а это означает, что вместо получения большого дохода предприятие может понести значительные убытки и даже стать неплатежеспособным.

На основе вышеизложенного можно заключить, что на рентабельность предприятия оказывают влияние: оборачиваемость капитала, структура затрат и капитала. В то же время, доходность предприятия воздействует на финансовую устойчивость, платежеспособность и, соответственно, на финансово-экономическую стабильность его функционирования.

2.3 Анализ прибыли и рентабельности предприятия

Таблица 14 – Анализ формирования прибыли от реализации продукции (услуг), тыс.р.

Показатель |

2008 |

2009 |

2010 |

Отклонение | |

| от 2008 | от 2009 | ||||

| Выручка от реализации | 3569 | 3916 | 5375 | 1806 | 1459 |

| Себестоимость реализованной продукции (услуг) | 3166 | 3416 | 3994 | 828 | 578 |

| Коммерческие расходы | 0 | 0 | 0 | 0 | 0 |

| Управленческие расходы | 0 | 0 | 840 | 840 | 840 |

| Прибыль от реализации продукции (услуг) | 403 | 500 | 541 | 138 | 41 |

| Рентабельность продаж, % | 11,29 | 12,77 | 10,07 | -1,23 | -2,70 |

| Рентабельность производства, % | 12,73 | 14,64 | 13,55 | 0,82 | -1,09 |

Выручка от реализации рекламных услуг в динамике за три года возросла достаточно высокими темпами на 37,26 % по сравнению с 2009 годом, что в денежном выражении составило 1459 тыс.р. и на 50,6 % по сравнению с 2008 годом, что в денежном выражении составило 1806 тыс.р. Такими же высокими темпами выросли и расходы на производство рекламного продукта. Все это повлияло в разной степени на конечный результат финансовой деятельности предприятия – сумму полученной прибыли и рентабельности продаж и производства.

Любое коммерческое предприятие работает на рынке чтобы получать прибыль, заинтересовано в этом и анализируемое предприятие ООО «Ситал Олимп». По сравнению с 2008 годом сумма прибыли увеличилась на 138 тыс. р,, а по сравнению с 2009 годом на 41 тыс.р.

Полученная прибыль, несомненно, влияет на финансовую устойчивость предприятия. И можно заметить определенную тенденцию, финансовая устойчивость предприятия в динамике улучшилась. Однако если сравнивать 2009 и 2010 год, то в 2010 году и сумма прибыли от основной деятельности и финансовая устойчивость предприятия несколько снизилась.

Проанализируем динамику прибыли от реализации за три года по производственной структуре.

Анализ таблицы 15 показывает, что прибыль от реализации продукции за анализируемый период возрастала. К 2010 году по сравнению с 2008 годом добавились новые виды продукции, которые стало производить рекламное предприятие. Наибольший доход и прибыль приносят предприятию баннеры и растяжки. В 2010 году к этим двум видам производственной продукции добавились также объемные буквы.

Таблица 15 – Динамика прибыли в ассортиментном разрезе

Вид продукции |

2008 год | 2009 год | 2010 год | ||||||

| выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | выручка от реализации, тыс.р. | себестоимость изготовления, тыс.р. | прибыль от реализации, тыс.р. | |

| Баннеры | 1247 | 1105,79 | 141,21 | 1109 | 1012,8 | 96,2 | 1328,9 | 1126,3 | 202,6 |

| растяжки | 1395 | 1196,25 | 198,75 | 1387,5 | 1139,4 | 248,1 | 1236,9 | 1097,4 | 139,5 |

| световые короба | 0 | 0 | 535,7 | 496,58 | 39,12 | 598,3 | 502,8 | 95,5 | |

| неоновые вывески | 0 | 0 | 0 | 0 | 328,1 | 298,3 | 29,8 | ||

| крышные установки | 0 | 0 | 0 | 0 | 354,9 | 329,4 | 25,5 | ||

| объемные буквы | 922 | 859,8 | 62,2 | 879,4 | 763,5 | 115,9 | 1523,6 | 1476,03 | 47,57 |

| Постеры | 3,8 | 3,2 | 0,6 | 3,5 | 2,97 | 0,53 | 3,2 | 2,8 | 0,4 |

| Визитки | 1,2 | 0,96 | 0,24 | 0,9 | 0,75 | 0,15 | 1,1 | 0,97 | 0,13 |

| Всего | 3569 | 3166 | 403 | 3916 | 3416 | 500 | 5375 | 4834 | 541 |

Анализ финансовой устойчивости предприятия «Ситал Олимп» показал, что финансовая устойчивость предприятия в большой степени зависит от суммы прибыли предприятия, которая в свою очередь зависит от выручки от реализации рекламных услуг.

Проанализируем динамику изменения выручки от реализации и прибыли от реализации рекламных услуг за три года работы компании.

Таблица 16 – Динамика изменения основных экономических показателей предприятия

| Год и квартал | Выручка от реалии зации |

Прибыль от реализации продукции (услуг) |

Себестои мость реализо ванной продукции (услуг) |

Темпы роста | ||

| выручки от реализации | прибыли | Себестои мости |

||||

| 1 квартал 2008 года | 948 | 85 | 863 | 100 | 100 | 100 |

| 2 квартал 2008 года | 978 | 17 | 961 | 103,16 | 20,00 | 111,36 |

| 3 квартал 2008 года | 787 | 197 | 590 | 80,47 | 1158,82 | 61,39 |

| 4 квартал 2008 года | 856 | 104 | 752 | 108,77 | 52,79 | 127,46 |

| 1 квартал 2009 года | 1275 | 272 | 1003 | 148,95 | 261,54 | 133,38 |

| 2 квартал 2009 года | 855 | 34 | 821 | 67,06 | 12,50 | 81,85 |

| 3 квартал 2009 года | 1080 | 90 | 990 | 126,32 | 264,71 | 120,58 |

| 4 квартал 2009 года | 706 | 104 | 602 | 65,37 | 115,56 | 60,81 |

| 1 квартал 2010 года | 1925 | 133 | 1556 | 272,66 | 127,88 | 258,47 |

| 2 квартал 2010 года | 1444 | 120 | 941 | 75,01 | 90,23 | 60,48 |

| 3 квартал 2010 года | 1340 | 186 | 934 | 92,80 | 155,00 | 99,26 |

| 4 квартал 2010 года | 666 | 102 | 563 | 49,70 | 54,84 | 60,28 |

Величина прибыли напрямую зависит от выручки от реализации и себестоимости рекламных услуг, которые по разному влияют на величину прибыли. Увеличение выручки от реализации положительно сказывается на величине прибыли, а увеличение расходов на создание рекламного продукта уменьшает ее.

На следующем этапе анализа финансового состояния ООО «Ситал Олимп» мы проведем анализ финансовых результатов и деловой активности.

Для анализа финансовых результатов необходимо воспользоваться формой №2 «Отчет о прибылях и убытках».

Начнем анализ финансовых результатов с расчета и оценки прибыли от продаж, для этого построим таблицу 17.

Таблица 17 - Расчет и оценка прибыли от продаж, тыс. руб.

Показатель |

2008 |

2009 |

2010 |

Отклонение | Темпы роста, % | ||

| от 2009 г. | от 2008 г. | цепные | базисные | ||||

| Выручка от реализации работ, услуг, тыс.р. | 3569 | 3916 | 5375 | 1459 | 1806 | 137,26 | 150,60 |

| Себестоимость реализации товаров, работ, услуг, тыс.р. | 3166 | 3416 | 3994 | 578 | 828 | 116,92 | 126,15 |

| Прибыль от реализации, тыс.р. | 403 | 500 | 541 | 41 | 138 | 108,20 | 134,24 |

| Прибыль (убытки) отчетного года, тыс.р. | 393 | 490 | 273 | -217 | -120 | 55,71 | 69,47 |

| Чистая прибыль, тыс.р. | 298,68 | 372,4 | 249 | -123,4 | -49,68 | 66,86 | 83,37 |

Представленный расчет показывает, что выручка от реализации товаров, работ, услуг оказываемых анализируемым предприятием возрастала в течение 3 лет. По сравнению с 2008 годом выручка от реализации выросла на 50,6%.

В связи с возрастанием количества проделанной работы и оказанных услуг возрастала и сумма затраченных денежных средств на производство и выпуск рекламной продукции. При этом темпы роста себестоимости продукции по сравнению с прошлым 2010 и базисным 2008 годом были значительно ниже темпов роста выручки от реализации рекламных услуг. Данные факторы должны благоприятно повлиять на прибыль от реализации. И данные таблицы показывают, что это действительно так, выручка от реализации в динамике возрастает. Однако, у предприятия имеются еще управленческие и коммерческие расходы, которые не включаются в себестоимость продукции и увеличение этих расходов в 2009 году оказало отрицательное влияние на балансовую прибыль предприятия, которая снизилась на 44,29% по сравнению с 2009 годом и на 30,53% по сравнению с 2008 годом.

Далее проведем анализ прибыли до налогообложения, составим таблицу 18.

Таблица 18 – Расчет и оценка прибыли до налогообложения

Показатель |

Код |

2008 |

2009 |

2010 |

Отклонение | |

| от 2009 г. | от 2008 г. | |||||

| Прибыль от продаж | 50 | 403 | 500 | 541 | 41 | 138 |

| Проценты к получению | 60 | 0 | 0 | 0 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 | 0 | 0 | 0 |

| Прочие доходы | 90 | 0 | 0 | 0 | 0 | 0 |

| Прочие расходы | 100 | 10 | 10 | 268 | 258 | 258 |

| Прибыль до налогообложения | 140 | 393 | 490 | 273 | -217 | -120 |

Наблюдается увеличение прочих расходов. В 2010 году их величина составила 268 тыс. руб., что больше 2009 года на 258 тыс. руб. или 2680%. Увеличение расходов в основном связано со сверхнормативным списанием товаро-материальных ценностей, а также не принятые расходы для целей налогообложения прибыли, в частности, из-за несвоевременного предоставления документов от прочих поставщиков, то есть документов прошлых отчетных периодов, которые для целей налогообложения прибыли нельзя включать в отчетный период.

За счет вышеперечисленных факторов в 2010 году прибыль до налогообложения снизилась на 217 тыс. руб. по сравнению с 2009 годом и ее величина в 2010 году составила 273 тыс. руб.

Уменьшение прибыли до налогообложения является отрицательным для оценки финансового состояния предприятия, так как уменьшение прибыли составило 44,29%. На данный показатель оказало влияние увеличение коммерческих расходов в общей доле расходов.

На заключительном этапе проведем анализ чистой прибыли, для этого составим таблицу 19.

Таблица 19 - Расчет и оценка чистой прибыли, тыс. руб.

| Показатель | Код | 2008 | 2009 | 2010 | Отклонение | |

| от 2009 г. | от 2008 г. | |||||

| Прибыль до налогообложения | 140 | 393 | 490 | 273 | -217 | 133 |

| Текущий налог на прибыль | 150 | 94,32 | 117,6 | 24 | -93,6 | -126 |

| Чистая прибыль | 190 | 298,68 | 372,4 | 249 | -123,4 | 59 |

Из таблицы 19 видно, что текущий налог на прибыль составил 117,6 тыс. руб. в 2009 году, это больше на 23,28 тыс. руб. в 2008 году а в 2010 году налог снизился и составил 24 тыс.р. и хотя это оказало положительное влияние на чистую прибыль предприятия, ее сумма все равно оказалась меньше на 123,4 тыс.р. чем в прошлом 2009 году, но на 59 тыс.р. больше чем в 2008 году.

Итак, можно сделать вывод, что предприятие снизило свою финансовую устойчивость по сравнению с 2009 годом за счет снижения чистой прибыли и увеличения коммерческих расходов. Анализ финансовых результатов будет не полным без анализа показателей рентабельности.

Таблица 20 – Показатели рентабельности

| Наименование показателя | 2008 | 2009 | 2010 | Отклонение | |

| От 2008 года | От 2006 года | ||||

| Рентабельность продаж | 0,113 | 0,128 | 0,101 | -0,027 | -0,012 |

| Рентабельность собственного капитала | 3,048 | 3,800 | 2,541 | -1,259 | -0,507 |

| Чистая рентабельность | 0,084 | 0,095 | 0,046 | -0,049 | -0,037 |

| Рентабельность активов | 0,214 | 0,261 | 0,178 | -0,083 | -0,036 |

| Рентабельность оборотных активов | 0,235 | 0,287 | 0,196 | -0,091 | -0,039 |

| Рентабельность финансовых вложений | 0,230 | 0,281 | 0,191 | -0,089 | -0,038 |

Согласно таблицы 20 можно сделать следующие выводы: практически все показатели рентабельности в 2010 году по сравнению с 2008 годом снизились. Показатели 2009 года значительно выше показателей 2008 и 2010 года, причиной этому был высокий уровень чистой прибыли. Величина рентабельности продаж в 2010 году показывает, что на 1 рубль реализованной продукции приходится 10,1% прибыли. Уровень рентабельности по сравнению с 2008 годом снизился на 0,012 пункта, а с 2009 годом – на 0,027 пункта. Снижение этого показателя означает неэффективное ведение хозяйства в 2010 году, а также снижение спроса на продукцию. Нестабилен показатель рентабельности собственного капитала. Так в 2008 году его уровень составил 304,8%, но уже в 2009 году – всего 254,1%, что ниже 2006 года на 50,7%. В 2009 году данный показатель увеличился до 380%, что говорит об улучшении дел на предприятии, но в 2010 году этот показатель резко снизился.

Следует заметить, что изменяется уровень рентабельности по финансовым вложениям предприятия (19,1% в 2010 году), что свидетельствует об удачном инвестировании средств.

Итак, можно сделать вывод, что за счет изменения прибыли в 2010 году показатели рентабельности также изменяются, что говорит об улучшении финансового состояния предприятия в 2009 году и ухудшении финансового положения в 2010 году.

Далее рассчитаем показатели деловой активности. Для измерения оборачиваемости оборотных средств используются следующие показатели.

Таблица 21 - Показатели оборачиваемости дебиторской и кредиторской задолженности

| Показатели | Кредиторская задолженность | Дебиторская задолженность | ||||

| 2008 | 2009 | 2010 | 2008 | 2009 | 2010 | |

| Темп роста, % | - | 102,08 | 98,04 | - | 76,87 | 110,68 |

| Оборачиваемость, в оборотах | 14 | 12,3 | 8,76 | 10,44 | 11,49 | 6,9 |

| Оборачиваемость, в днях | 25,7 | 29,3 | 41,1 | 34,5 | 31,3 | 52,2 |

Из таблицы 21 видно, что в 2010 году темпы роста дебиторской задолженности ниже темпов роста кредиторской на 21пункт, но в 2010 году ситуация меняется в противоположную сторону, темпы роста дебиторской задолженности больше темпов роста кредиторской задолженности на 60 пунктов.

В 2010 году оборачиваемость дебиторской задолженности падает, причиной тому является увеличение величины дебиторской задолженности и ее сумма составляет 110,68 тыс. руб. За счет этого увеличивается срок ее погашения до 52 дней. Такая ситуация ведет к дефициту платежных средств, что может привести к неплатежеспособности организации.

Можно сказать, что финансовое состояние данного предприятия не устойчиво, так как некоторые коэффициенты ниже нормативного требования. Наблюдается ухудшение финансового состояния, за счет таких важных факторов, как снижение чистой прибыли, увеличение коммерческих расходов, изменение рентабельности, а также стремление многих коэффициентов к нормативному требованию. Были выявлены такие недостатки, как недостаток наиболее ликвидных активов (денежных средств), замедление оборачиваемости оборотных средств, в том числе и дебиторской задолженности, а как следствие, дефицит платежных средств.

Таким образом, во втором разделе был проведен анализ финансового состояния ООО «Ситал Олимп». Проведенный анализ помог выявить как положительные, так и отрицательные тенденции в развитии финансового состояния предприятия.

Главной проблемой является недостаток собственного оборотного капитала.

Из выше перечисленного можно выделить три основные проблемы:

1. Недостаток наиболее ликвидных активов (денежных средств);

2. Неэффективное управление дебиторской задолженностью;

3. Снижение оборачиваемости кредиторской и дебиторской задолженности.

3. Разработка финансового плана предприятия ООО «Ситал Олимп»

3.1 Финансовые бюджеты на предстоящий период

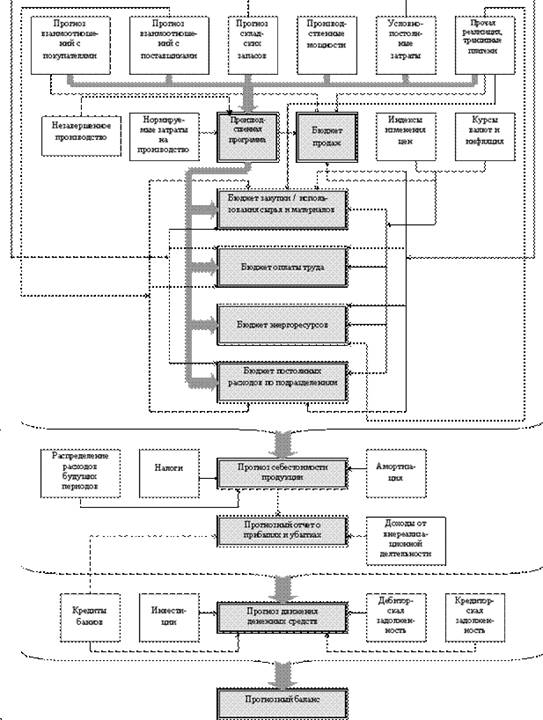

Общий бюджет состоит из двух основных бюджетов — операционного и финансового (рисунок 2).

Операционный бюджет показывает планируемые операции на предстоящий год для сегмента или отдельной функции предприятия. Операционный бюджет включает в себя такие бюджеты, как бюджет продаж (бюджет доходов), производственный бюджет (с детализацией в отдельных бюджетах по всем основным элементам производственных затрат), бюджет товарно-материальных запасов и бюджеты коммерческих и общих и административных расходов.

Финансовый бюджет – это план, в котором отражаются предполагаемые источники финансовых средств и направления их использования в будущем периоде. Финансовый бюджет включает в себя прогнозный отчет о прибылях и убытках, бюджет капитальных затрат, бюджет денежных средств предприятия и подготовленный на их основе прогнозный бухгалтерский баланс.

Рисунок 2 – Общий бюджет

Таблица 22 – Планирование сбыта и цен

| Наименование продукции |

Цена, тысруб/шт |

Объем продаж, шт |

Объем продаж, тыс.руб |

Переменные расходы, тыс.руб |

Постоянные расходы, тыс руб | Операционная прибыль, тыс руб |

| баннеры | 3,98 | 697 | 2 774 | 2 105 | 258 | 411 |

| растяжки | 0,65 | 296 | 192 | 152 | 19 | 21 |

| объемные буквы | 7,05 | 120 | 846 | 730 | 44 | 72 |

| Прочие | 1,32 | 2 240 | 2 957 | 2 058 | 828 | 70 |

| Всего по предприятию | 3 353 | 6 769 | 5 045 | 1 240 | 575 |

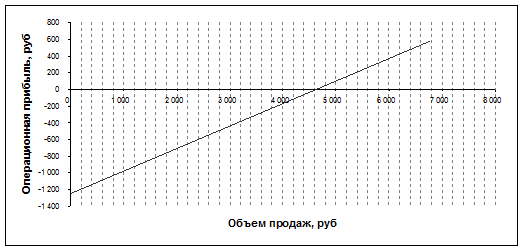

Рисунок 3 – Планирование объема реализации продукции

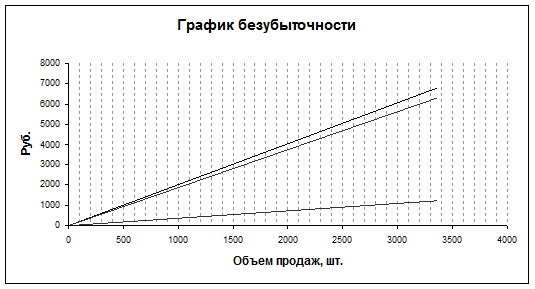

Рисунок 4 – Планирование безубыточности производства

3.2 Показатели финансового развития предприятия на предстоящий период

В настоящий момент предприятию характерна реактивная форма управления финансами, т.е. принятие управленческих решений как реакции на текущие проблемы. Такая форма управления порождает ряд противоречий между:

- интересами предприятия и фискальными интересами государства;

- ценой денег и рентабельностью производства;

- рентабельностью собственного производства и рентабельностью финансовых рынков;

- интересами производства и финансовой службы и т.д.

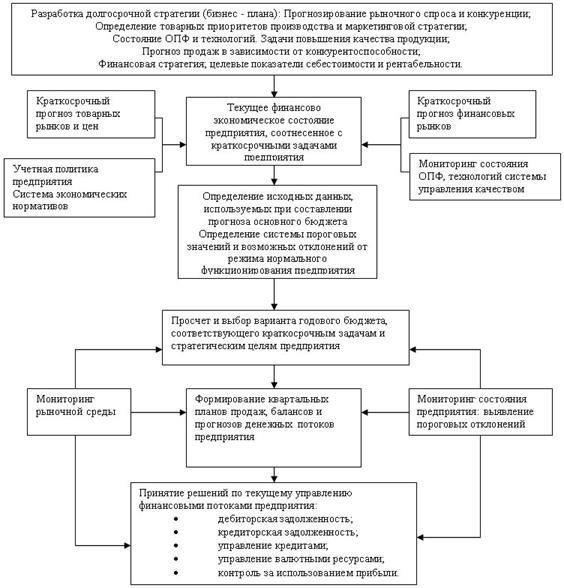

Главной задачей на предприятии является переход к управлению финансами на основе анализа финансово - экономического состояния с учетом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения.

Основными стратегическими задачами разработки финансовой политики предприятия являются:

- максимизация прибыли предприятия;

- оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

- достижение прозрачности финансово - экономического состояния предприятий для собственников (участников, учредителей), инвесторов, кредиторов;

- обеспечение инвестиционной привлекательности предприятия;

- создание эффективного механизма управления предприятием;

- использование предприятием рыночных механизмов привлечения финансовых средств.

В рамках этих задач необходимо выполнить следующие мероприятия по ряду направлений в области управления финансами:

- проведение рыночной оценки активов;

- разработка мер по снижению не денежных форм расчетов;

- проведение анализа положения предприятия на рынке и выработка стратегии развития предприятия;

- проведение инвентаризации имущества и осуществление реструктуризации имущественного комплекса предприятия.

Схема принятия решений в системе управления финансами показана на рисунке 9.

Разработку финансового плана целесообразно начинать с прогноза прибыли и убытков, так как, имея данные по прогнозу объема продаж, можно рассчитать необходимое количество материальных и трудовых ресурсов, определить материальные и трудовые затраты.

Аналогично определяются и другие составные затраты на производство.

Далее разрабатывается прогноз движения (потока) наличных средств. Необходимость его составления определяется тем, что многие из затрат, показываемых при расшифровке прогноза прибылей и убытков, не отражаются на порядке осуществления платежей. Прогноз движения наличных средств учитывает приток наличных (поступления и платежи), отток наличных (затраты и расходы), чистый денежный поток (избыток или дефицит), начальное и конечное сальдо банковского счета.

Рисунок 5 - Принятие решений в системе управления финансами

Разработаем план развития предприятия на будущий период на основе модели регрессионного анализа.

Величина прибыли напрямую зависит от выручки от реализации и себестоимости рекламных услуг, которые по разному влияют на величину прибыли. Увеличение выручки от реализации положительно сказывается на величине прибыли, а увеличение расходов на создание рекламного продукта уменьшает ее.

Построим модель зависимости прибыли от выручки от реализации рекламных услуг.

Занесем данные тестирования в рабочую таблицу и сделаем соответствующие расчеты.

Таблица 23 – Построение модели зависимости прибыли от выручки от реализации

| № квартала | p, | q, | p | pq | (q- q) | (q- q) |

| 1 | 948 | 85 | 898704 | 80580 | -35,33 | 1248,444 |

| 2 | 978 | 17 | 956484 | 16626 | -103,33 | 10677,78 |

| 3 | 787 | 197 | 619369 | 155039 | 76,67 | 5877,778 |

| 4 | 856 | 104 | 732736 | 89024 | -16,33 | 266,7778 |

| 5 | 1275 | 272 | 1625625 | 346800 | 151,67 | 23002,78 |

| 6 | 855 | 34 | 731025 | 29070 | -86,33 | 7453,444 |

| 7 | 1080 | 90 | 1166400 | 97200 | -30,33 | 920,1111 |

| 8 | 706 | 104 | 498436 | 73424 | -16,33 | 266,7778 |

| 9 | 1925 | 133 | 3705625 | 256025 | 12,67 | 160,4444 |

| 10 | 1444 | 120 | 2085136 | 173280 | -0,33 | 0,111111 |

| 11 | 1340 | 186 | 1795600 | 249240 | 65,67 | 4312,111 |

| 12 | 666 | 102 | 443556 | 67932 | -18,33 | 336,1111 |

| ИТОГО | 12860 | 1444 | 15258696 | 1634240 | 54522,67 | |

| среднее | 1071,67 | 120,33 | 1271558,00 | 136186,67 | 4543,556 | |

| p | q | p | pq | var(q) |

Окончательно имеем:

cov(pq) = pq - p*q = 136186,67– 1071,67*1071,67= 7229,44

var (p) = p - (p) = 1271558,00– 1071,67*1071,67= 123088,56

b = cov(pq) / var (p) = 7229,44/ 123088,56= 0,06

a = q - bp = 120,33 – 0,06 *1071,67= 57,39

Следовательно q = 57,39 + 0,06p +

Коэффициент b показывает, что при увеличении выручки от реализации на 1 руб. , прибыль от реализации в среднем увеличивается на 0,06 руб.

Функция примет вид fу = 57,39 + 0,06p +

Рассчитаем объем прибыли при реализации рекламных услуг на 3000 тыс.р..

q = 57,39 + 0,06 *3000 = 237,39 тыс.р.

Таким образом, можно подставив в данную формулу величину заданного объема реализации, можно рассчитать сумму прибыли от производственной деятельности. Также при помощи данной модели можно планировать необходимый объем денежных средств для достижения желанной суммы прибыли.

Рассчитаем безубыточный объем реализации рекламных услуг.

Тогда : 0 = 57,39 + 0,06 х

Х = 977,12 тыс.р.

В мероприятиях по совершенствованию деятельности предприятия запланировано увеличение выручки от реализации продукции на 20%

Тогда выручка от реализации = 5375 *1,2 = 6450 тыс.р.

Тогда прибыль компании составит 57,39 + 0,06 * 6450 = 436,22 тыс.р.

Эксперты и представители рекламного бизнеса неоднозначно оценивают влияние мирового финансового кризиса на темпы развития российского рынка рекламы. Реклама, наверно, одна из первых, кто почувствовал этот кризис, правда совсем недавно, но реально и быстро.

Поэтому сделаем прогноз снижения выручки от реализации рекламных услуг на среднегодовую величину темпов роста доходов и рассчитаем полученную в данном случае сумму прибыли.

Тогда выручка от реализации = 5375 * (1- 0,2 = 4479,167тыс.р.

Тогда прибыль компании составит 57,39 + 0,06 * 4479,167= 320,47 тыс.р.

Сведем все данные в одну таблицу.

Таблица 24 – Прогноз финансовых результатов деятельности предприятия на будущий период

| Показатель | Вариант прогноза | ||

| 1 | 2 | 3 | |

| Выручка от реализации | 977,1292 | 6450 | 4479,167 |

| Прибыль от реализации продукции (услуг) | 0 | 436,22 | 320,47 |

Составим прогнозные отчеты о прибылях и убытках на основе прогнозных значений доходов и прибыли от реализации услуг предприятия.

Таблица 25 – Прогнозный отчет о прибылях и убытках при увеличении объемов реализации услуг предприятия

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 5375 | 6450 |

| Себестоимость реализации товаров, продукции, работ, услуг | 20 | 3994 | 6013,78 |

| Коммерческие расходы | 30 | 0 | 0 |

| Управленческие расходы | 40 | 840 | 0 |

| Прибыль (убыток) от реализации (строки 010 -020-030-040) | 50 | 541,00 | 436,22 |

| Проценты к получению | 60 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 |

| Доходы от участия в других организациях | 80 | 0 | 0 |

| Прочие доходы | 90 | ||

| Прочие расходы | 100 | ||

| Прибыль (убыток) отчетного года (строки 110+120-130) | 140 | 541,0 | 436,22 |

| Налог на прибыль | 150 | 24,0 | 24 |

| Отвлеченные средства | 160 | 0 | 0 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 517,0 | 412,22 |

Таблица 26 – Прогнозный отчет о прибылях и убытках при снижении объемов реализации услуг предприятия

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, работ, услуг (за минусом налога на добавленную стоимость, | |||

| акцизов и аналогичных обязательных платежей) | 10 | 5375 | 4479,1667 |

| Себестоимость реализации товаров, продукции, работ, услуг | 20 | 3994 | 4158,70 |

| Коммерческие расходы | 30 | 0 | 0 |

| Таблица 26 – Прогнозный отчет о прибылях и убытках при снижении объемов реализации услуг предприятия | |||

| Управленческие расходы | 40 | 840 | 0 |

| Прибыль (убыток) от реализации (строки 010 -020-030-040) | 50 | 541,00 | 320,47 |

| Проценты к получению | 60 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 |

| Доходы от участия в других организациях | 80 | 0 | 0 |

| Прочие доходы | 90 | ||

| Прочие расходы | 100 | ||

| Прибыль (убыток) отчетного года (строки 110+120-130) | 140 | 541,0 | 320,47 |

| Налог на прибыль | 150 | 24,0 | 24 |

| Отвлеченные средства | 160 | 0 | 0 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 517,0 | 296,47 |

Рассчитанные при помощи математико- статистической модели параметры зависимости прибыли от выручки предприятия, показывают, что несмотря на увеличение доходов предприятия на 20% наибольшая вероятность получить сумму прибыли меньше чем в текущем году. Рассчитаем, какой должна быть выручка предприятия, чтобы при данной зависимости получить желаемую для предприятия сумму прибыли в 750 тыс.р.

Тогда 750 = 57,39+ 0,06 х

Х = 11792,37 тыс.р., т.е .выручка от реализации рекламной продукции должна увеличиться на 119,39% (11792,37/ 5375 *10), что в условиях финансового кризиса является маловероятным.

Так как предприятие не может снизить расходы на производство продукции, чтобы это не отразилось на качестве рекламных услуг, тогда предприятию можно предложить стратегию удержания наработанных позиций и ограничиться запланированной в мероприятиях суммой прибыли.

Таким образом, в работе рассчитаны два варианта развития событий на рынке рекламных услуг и рассчитаны основные экономические показатели деятельности предприятия на будущий период.

Заключение

В первой главе курсовой работы рассмотрели теоретико-методологические финансового планирования на предприятии.

Финансовое планирование направлено на управление финансовыми потоками и оборотами предприятия, тогда как главной целью финансово-экономического планирования является управление всей хозяйственной деятельностью предприятия через управление этими потоками.

Во второй главе курсовой работы мы провели анализ финансового состояния предприятия ООО «Ситал Олимп».

Анализ финансовой устойчивости предприятия ООО «Ситал Олимп» показал, что финансовая устойчивость предприятия в большой степени зависит от суммы прибыли предприятия, которая в свою очередь зависит от выручки от реализации рекламных услуг.

Проведенная оценка финансовой устойчивости показала, что материальные запасы не обеспечиваются собственными оборотными средствами. У предприятия увеличивается кредиторская задолженность, так как предприятие наращивает объемы заимствований из-за недостатка собственных оборотных средств. Показатели характеризуют финансовое состояние предприятия как кризисное, при котором оно является неплатежеспособным, находится на грани банкротства, т.к. основной элемент оборотного капитала – запасы – не обеспечены источниками их покрытия.

ООО «Ситал Олимп» можно охарактеризовать как финансов неустойчивое предприятие, так как большинство показателей находится ниже нормы.

Анализ деловой активности показал, что производственные фонды используются эффективно. Анализ оборачиваемости активов показывает, что происходит рост оборачиваемости активов, это связано с ростом выручки. Коэффициент оборачиваемости оборотных активов говорит об эффективности использования оборотных активов.

В течение анализируемого периода коэффициент текущей ликвидности не изменился. И предприятие рекламная фирма «Ситал Олимп» не в состоянии покрыть все свои текущие обязательства за счет имеющихся оборотных средств, тенденция повышения данного показателя свидетельствует об ухудшении ликвидности фирмы.

В целом компания «Ситал Олимп» характеризуется плохой ликвидностью. По сравнению с 2009 годом предприятие ухудшило свои показатели, одной из причин снижения ликвидности предприятия можно назвать финансовый кризис, который оказал отрицательное влияние на коммерческую деятельность многих фирм.

Полученная прибыль, несомненно, влияет на финансовую устойчивость предприятия. И можно заметить определенную тенденцию, финансовая устойчивость предприятия в динамике улучшилась. Однако если сравнивать 2009 и 2010 год, то в 2010 году и сумма прибыли от основной деятельности и финансовая устойчивость предприятия несколько снизилась.

Все вышеизложенное дает основание для разработки финансового плана предприятия.

Тщательный анализ и планирование доходов позволяют выявлять резервы их увеличения. В ООО «Ситал Олимп» резервы можно выявлять по трём направлениям:

1. за счёт снижение уровня цен закупки (снижение количества посредников и использование различных систем скидок при закупке сырья и материалов для производства рекламной продукции);

2. за счёт увеличение уровня цен реализации (эффективная ценовая политика, использование благоприятной торговой конъюнктуры, повышение уровня торгового обслуживания);

3. за счёт увеличение объёмов реализации (эффективная маркетинговая политика, диверсификация ассортимента, интенсификация рекламных кампаний).

В третьей главе курсовой работы была рассчитана модель зависимости прибыли предприятия от выручки от реализации услуг предприятия. Функция имеет вид fу = 57,39 + 0,06p +

Таким образом, можно подставив в данную формулу величину заданного объема реализации, можно рассчитать сумму прибыли от производственной деятельности. Также при помощи данной модели можно планировать необходимый объем денежных средств для достижения желанной суммы прибыли.

На основе предложенной модели рассчитаны два варианта событий –увеличение и снижения активности на рынке рекламы. Воспользовавшись полученной формулой, рассчитаны показатели прогнозной выручки от реализации и получаемой при этом объеме реализации прибыли, а также составлены прогнозные отчеты о прибылях и убытках.

Список использованной литературы

1. Акофф Р.Л. Акофф о менеджменте. М., 2002.

2. Бухалков М.И. Внутрифирменное планирование: Учеб.-М.:Инфра-М,1999.-391 с.:ил.-(Высш. образование).Библиогр.: с. 386.

3. Бланк И.А. Финансовый менеджмент: Учебный курс. – 2-е изд., переработанное и дополненное – Киев: Ника-Центр, 2005. – 656с.

4. Ван Хорн ДЖ.К. Основы управления финансами: Пер. с англ. /Гл. ред. Серии Я.В.Соколов. – М.: Финансы и статистика, 2001. – 800с.

5. Григорьев В.В., Федотова М.А. Оценка предприятия: Теория и практика: Учебное пособие. – М.: Инфра-М, 2003. – 318 с.

6. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. – М.,2002. – 126с.

7. Долгопятова Т.Г. Российские предприятия в переходной экономике. – М.: Дело Лтд, 2005. – 158 с.

8. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: Учебное пособие. – М.: Издательство «Дело и Сервис», 2004. – 336с.

9. Дубровина, Е.П. Совершенствование управления корпоративными финансами в современных российских условиях [Текст] / Е.П. Дубровина // Научно-технические ведомости СПбГТУ - №4, 2006. – 0,12 п.л.

10. Дубровина, Е.П. Сущность бюджетирования и его взаимосвязь с финансово-экономическим планированием [Текст] / Е.П. Дубровина, О.В. Макашина // Научно-технические ведомости СПбГТУ - №5, 2007. – 0,31 п.л., в т.ч. вклад автора 0,2 п.л.

11. Дубровина, Е.П. Методология финансово-экономического планирования [Текст] / Е.П. Дубровина // Анализ состояния и перспективы развития экономики России: Межвузовский сборник научных трудов: четвертый выпуск / Иван. гос. энерг. ун-т – Иваново, 2007. – 0,47 п.л.

12. Дубровина, Е.П. Методология финансово-экономического планирования [Текст] / Е.П. Дубровина // Анализ состояния и перспективы развития экономики России: Межвузовский сборник научных трудов: четвертый выпуск / Иван. гос. энерг. ун-т – Иваново, 2007. – 0,47 п.л.

13. Ефимова О.В. Как анализировать финансовое положение предприятия. – М: АО «Бизнес- школа», 2004. – 118 с.

14. Ефимова О.В. Финансовый анализ. –М.: Издательство «Бухгалтерский учет», 2003.-545 с.

15. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2001. – 512с.

16. Ковалев В.В. Введение в финансовый менеджмент. – м.: Финансы и статистика, 2006. – 768с.

17. Кравченко Л.М. Анализ хозяйственной деятельности предприятий: Учебно-практическое пособие. – Мн.: Финансы, учет, аудит, 2001. – 142с.

18. Левчаев П.А. Финансовые ресурсы предприятия: теория и методология системного подхода. - Саранск, 2003. - 104с.

19. Маркарьян Э.А., Герасименко Г.П., Маркарьян С.Э. Экономический анализ хозяйственной деятельности. - М.: Феникс, 2005. – 560 с.

20. Маркарьян Э.А., Герасименко Г.Л., Маркарьян С.Э. Финансовый анализ: Учебное пособие. - М.: ИД ФБК-ПРЕСС, 2005. – 224 с.

21. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – М.: ИНФРА –М, 2006. – 425с.

22. Финансовый менеджмент Российская практика. – 2-е издание, доп. и перераб. Е.С. Стоянова. – М.: Перспектива, 2005. – 348с.

23. Финансовый менеджмент: Учебное пособие / Под ред. Проф. Е.И. Шохина. - М.: ИД ФБК-ПРЕСС, 2003. - 408с.

24. Финансы предприятий: Учебник / Под ред. Н.В. Колчиной. - М.: ЮНИТИ - ДАНА, 2004. - 413с.

25. Финансы, денежное обращение и кредит: Учебник / Под ред. Н.Ф. Самсоновой. – М.: ИНФРА_М, 2003. – 350с.

26. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2007. – 208 с. – (Серия «Высшее образование»).

Приложение 1

Отчеты о прибылях и убытках

| на 1 января 2009 года | |||

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 3569 | 3025 |

| Себестоимость реализации товаров, продукци, работ, услуг | 20 | 3166 | 2814 |

| Коммерческие расходы | 30 | 0 | 0 |

| Управленческие расходы | 40 | 0 | 0 |

| Прибыль (убыток) от реализации (строки 010 -020-030-040) | 50 | 403 | 211 |

| Проценты к получению | 60 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 |

| Доходы от участия в других организациях | 80 | 0 | 0 |

| Прочие доходы | 90 | 0 | 0 |

| Прочие расходы | 100 | 10 | 10 |

| Прибыль (убыток) отчетного года (строки 110+120-130) | 140 | 393 | 201 |

| Налог на прибыль | 150 | 94,32 | 48,24 |

| Отвлеченные средства | 160 | 0 | 0 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 298,68 | 152,76 |

| на 1 января 2010 года | |||

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 3916 | 3569 |

| Себестоимость реализации товаров, продукци, работ, услуг | 20 | 3416 | 3166 |

| Коммерческие расходы | 30 | 0 | 0 |

| Управленческие расходы | 40 | 0 | 0 |

| Прибыль (убыток) от реализации (строки 010 -020-030-040) | 50 | 500 | 403 |

| Проценты к получению | 60 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 |

| Доходы от участия в других организациях | 80 | 0 | 0 |

| Прочие доходы | 90 | 0 | 0 |

| Прочие расходы | 100 | 10 | 10 |

| Прибыль (убыток) отчетного года (строки 110+120-130) | 140 | 490 | 393 |

| Налог на прибыль | 150 | 117,6 | 94,32 |

| Отвлеченные средства | 160 | 0 | 0 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 372,4 | 298,68 |

| на 1 января 2011 года | |||

| Наименование показателя | Код стр. | За отчетный период | За аналогичный период прошлого года |

| Выручка (нетто) от реализации товаров, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 10 | 5375 | 3916 |

| Себестоимость реализации товаров, продукци, работ, услуг | 20 | 3994 | 3416 |

| Коммерческие расходы | 30 | 0 | 0 |

| Управленческие расходы | 40 | 840 | 0 |

| Прибыль (убыток) от реализации (строки 010 -020-030-040) | 50 | 541 | 500 |

| Проценты к получению | 60 | 0 | 0 |

| Проценты к уплате | 70 | 0 | 0 |

| Доходы от участия в других организациях | 80 | 0 | 0 |

| Прочие доходы | 90 | 0 | 0 |

| Прочие расходы | 100 | 268 | 10 |

| Прибыль (убыток) отчетного года (строки 110+120-130) | 140 | 273 | 490 |

| Налог на прибыль | 150 | 24 | 117,6 |

| Отвлеченные средства | 160 | 0 | 0 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) | 170 | 249 | 372,4 |

Приложение 2 – Бухгалтерские балансы за 2008,2009,2010 гг.

| на 1 января 2009 года | ||||||||

| АКТИВ | код показателя | На начало отчетного года | На конец отчетного периода | ПАССИВ | код показателя | На начало отчетного года | На конец отчетного периода | |

| 1.ВНЕОБОРОТНЫЕ АКТИВЫ | 3.КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Нематериальные активы | 110 | 19 | 0 | Уставной капитал | 410 | 50 | 50 | |

| Основные средства | 120 | 128 | 128 | Собственные акции, выкупленные у акционеров | 415 | |||

| Незавершенное строительство | 130 | Добавочный капитал | 420 | 48 | 48 | |||

| Доходные вложения в материальные ценности | 135 | Резервный капитал в том числе: | 430 | |||||

| Долгосрочные финансовые вложения | 140 | резервы, образованные в соответствии с законодательством | 431 | |||||

| Отложенные налоговые активы | 145 | резервы, образованнные в соответствии с учредительными документами | 432 | |||||

| Прочие внеоборотные актиы | 150 | Нераспределенная прибыль (непокрытый убыток) | 470 | 0 | 0 | |||

| ИТОГО по разделу 1 | 190 | 147 | 128 | ИТОГО по разделу 3 | 490 | 98 | 98 | |